FARE A MENO DELLE BANCHE

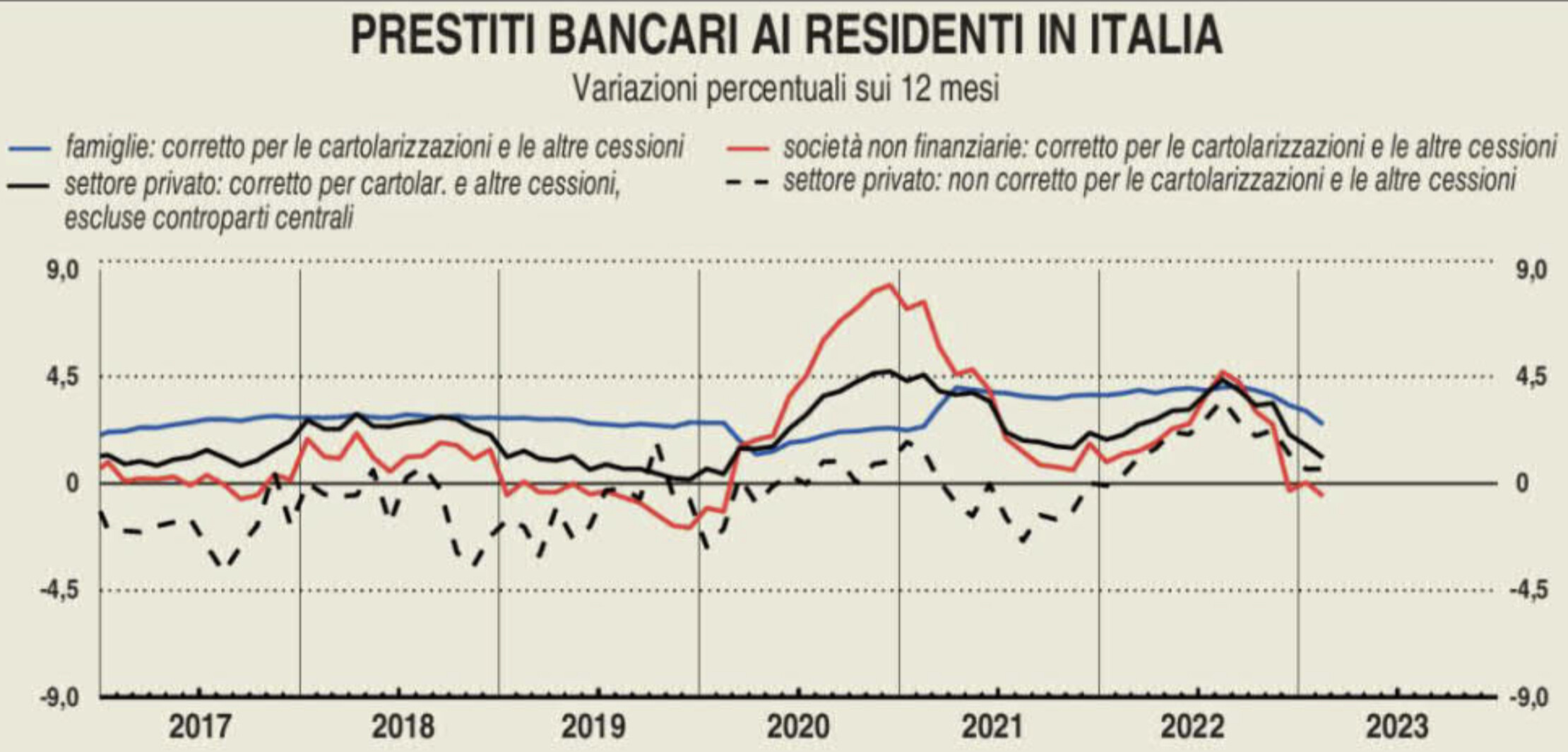

ARRIVA IL CREDIT CRUNCH

Se lo stato dell’economia globale appare (al momento) meno peggiore di ciò che si poteva temere, il cosiddetto “credit crunch” (la restrizione del credito) diviene tuttavia una prospettiva sempre più concreta per le imprese, soprattutto quelle italiane ed europee. L’inflazione infatti non tornerà presto ai livelli precedenti (addirittura persino il governo italiano ha pragmaticamente inserito nelle proprie previsioni che l’inflazione media del 2023 sarà del 6%) e conseguentemente le banche centrali proseguiranno -almeno per un po’- il loro percorso di “stretta” monetaria, basato sull’ulteriore innalzamento dei tassi d’interesse e sulla restrizione della liquidità disponibile sui mercati.

LE BANCHE CENTRALI ANDRANNO AVANTI

Che l’inflazione dipenda prevalentemente da cause esogene (guerra e petrolio, transizione energetica, materie prime, scarsità di risorse lavorative, siccità, inadeguatezza delle infrastrutture eccetera) piuttosto che dalla vivacità dei consumi apparentemente non interessa a nessuno. Né ai “media” né alle banche centrali. Anche se viene comunemente riconosciuto che sono proprio le cause esogene dell’inflazione quelle che determinano oggi la sua resistenza a scendere più velocemente. La sensazione è che le banche centrali perciò andranno avanti a “stringere” sin tanto che non avranno contribuito a provocare una forte frenata dello sviluppo economico, l’unico fattore che può davvero riportare l’inflazione al tasso/obiettivo del 2% .

I RISCHI PER IL SISTEMA

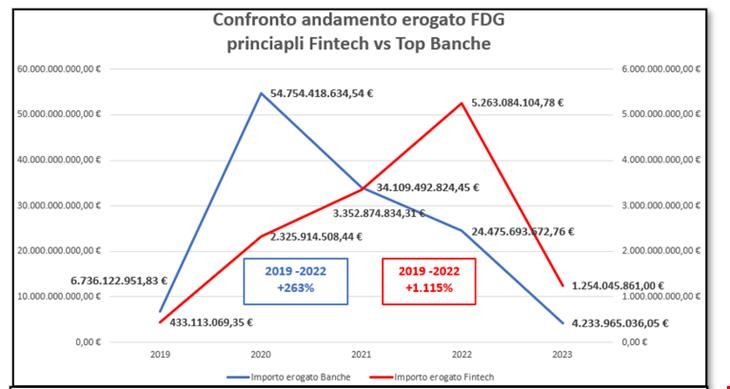

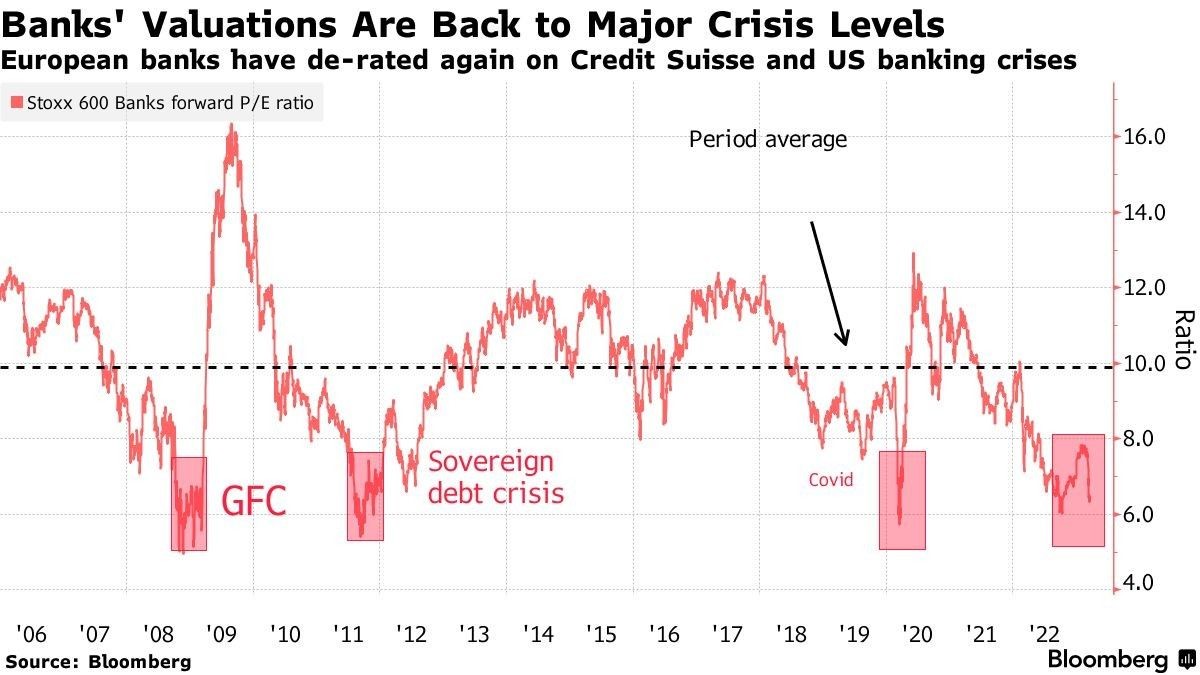

Che questo comportamento possa generare rischi per il sistema finanziario e per la salute delle banche è assolutamente evidente, come si è visto nei casi recenti di fallimento di colossi come il Crédit Suisse. Cosa che si spera di limitare attraverso una più severa regolamentazione e vigilanza sul sistema bancario. Ma ciò non potrà non influire sulla prudenza con la quale esso sarà disponibile a fare credito alle imprese.

Una disponibilità che dipende anche dall’andamento della raccolta di depositi e dalla capacità di collocare sul mercato emissioni azionarie ed obbligazionarie, ovviamente entrambe molto danneggiate dalle minori prospettive di profitto e dalla limitazione conseguente della fiducia dei risparmiatori.

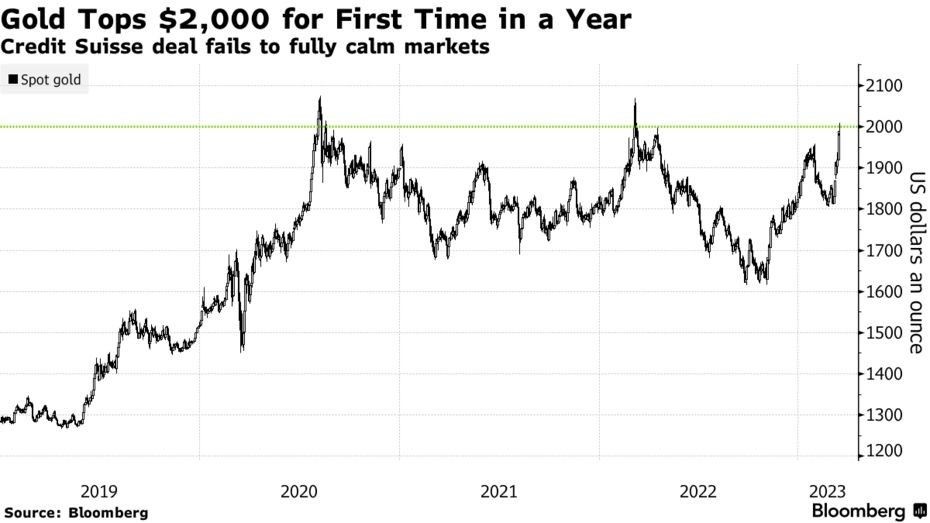

E in periodo come questo si è già visto un forte deflusso di denaro dei risparmiatori dai depositi bancari ai fondi di mercato monetario oppure a investimenti alternativi capaci di proteggere dalla svalutazione, come l’oro e gli altri metalli preziosi.

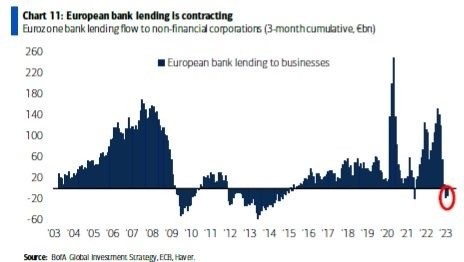

LA CONSEGUENZA PRATICA: MENO CREDITO

Se perciò sembra evidente che la tenuta del sistema bancario sarà legata ad un deciso inasprimento delle politiche di erogazione del credito, soprattutto quello “commerciale”, cui sono legati i maggiori rischi per le banche, è relativamente facile di conseguenza prevedere che per le imprese clienti sarà più difficile andare avanti, soprattutto per quelle più piccole e meno capitalizzate, cioè più dipendenti dai rubinetti del credito. Se insomma in passato si parlava di un “rischio credit crunch” oggi esso sta divenendo una realtà con cui dover fare i conti, per tempo possibilmente!

PREVENIRE, PRIMA CHE CURARE:

Inutile quindi soffermarsi troppo sulle cause macroeconomiche di quel che accade, dal momento che non si tratta più di esplorare un possibile scenario bensì di prendere atto del fatto che esso si è tradotto in realtà e, casomai, chiedersi cosa ne discende in termini microeconomici e come confrontarvisi dal punto di vista delle imprese. A partire dall’individuazione di un nuovo e diverso equilibrio finanziario basato, appunto, sulla minor disponibilità di credito, soprattutto per le imprese meno capitalizzate. Queste ultime dovrebbero pertanto prenderne giusta nota senza sottovalutare il problema, arrivando a rivedere radicalmente la loro strategia di business, come vedremo più avanti.

1.RIDURRE GLI INVESTIMENTI PROGRAMMATI

Le esigenze finanziarie dipendono dall’equilibrio tra il denaro contante in entrata e quello in uscita. Se perciò erano previsti investimenti produttivi sulla cui finanziabilità si sarebbe potuto ragionare in termini opportunistici, alla luce del quadro macroeconomico che si profila all’orizzonte occorrerà condizionarli alla possibilità di riuscire a reperire le risorse necessarie. Non solo: anche dal punto di vista della loro convenienza occorrerà fare nuovamente di conto, dal momento che il maggior costo del denaro rischia di minarla alla radice.

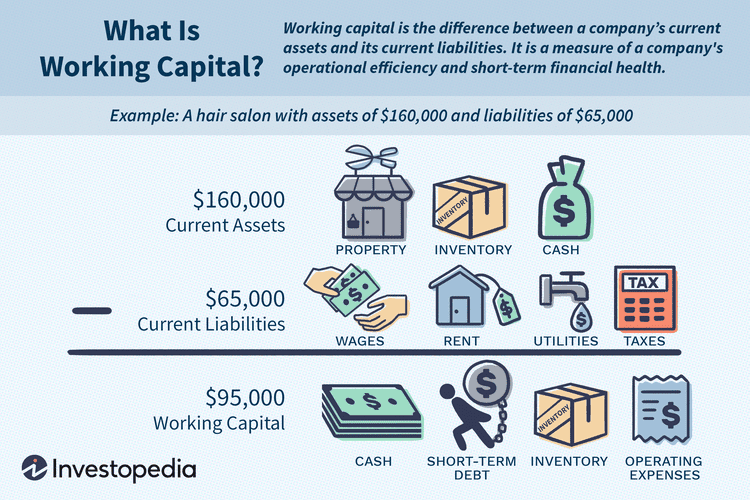

2.RIDURRE IL CAPITALE CIRCOLANTE

Un altro fronte “caldo” sotto il profilo delle risorse finanziarie aziendali è ovviamente il capitale circolante netto (CCN), ovvero la somma algebrica delle risorse impiegate nel “magazzino” e nei crediti alla clientela, al netto di quelle indirettamente godute attraverso il credito di fornitura. Spesso il successo finanziario delle imprese si gioca proprio sulla capacità di controllare il CCN, soprattutto in tempi non favorevoli in termini di profitti netti (e cassa generata dai margini aziendali) e di credito disponibile.

Conviene pertanto ragionare in termini di manovre alternative alla riduzione dei finanziamenti che è possibile raccogliere sul mercato sebbene anche tali alternative normalmente incorporano un costo, che spesso non è facile stimare. Tali manovre passano innanzitutto dalla possibilità di ridurre il magazzino sino al limite del medesimo, dal momento che comporta immobilizzi finanziari. Così come dal concedere minor credito alla clientela, soprattutto se in parallelo accade ciò che è ovvio in questi casi: e cioè che anche le forniture andranno progressivamente pagate più in fretta, dal momento che probabilmente lo stessa esigenza è nutrita anche dalle imprese fornitrici.

3.RIVEDERE LA STRATEGIA DI MERCATO

Occorre poi riflettere sui possibili impatti di tali manovre sulle vendite e sui profitti, dal momento che spesso il minor credito alla clientela si traduce in una contrazione tanto del fatturato quanto dei margini di profitto. Così come una maggior cautela negli investimenti produttivi comporta un impatto pressoché ovvio sull’efficienza gestionale e sullo sviluppo del business. Entrambi fattori che normalmente determinano la necessità di ridurre allo stretto indispensabile i costi del personale (diretti e indiretti), di rinviare decisioni di spesa e ogni genere di allocazioni di capitale non strettamente produttrici di reddito, di ridurre ad esempio gli investimenti rivolti alla transizione energetica, di rivedere i programmi di spesa informatica e nella digitalizzazione nonché di selezionare diversamente la clientela, anche sulla base della tempistica di pagamento.

In termini macroeconomici perciò la riduzione di risorse finanziarie disponibili per le imprese ha sicuramente severi effetti recessivi e può addirittura contribuire ad alimentare l’inflazione dal momento che ha ricadute in termini di velocità di circolazione della moneta, che non può che aumentare quando le risorse finanziarie sono scarse e il ciclo dei pagamenti tende ad accelerare. Così come il maggior costo dei servizi finanziari non può che riflettersi nella necessità di incrementare i prezzi di vendita, talvolta anche per recuperare quei margini di profitto che sono rimasti compressi a causa dell’impossibilità di agire istantaneamente.

4.IL MODELLO DI BUSINESS VA RIVEDUTO

Ma è dal punto di vista strategico che la maggior vischiosità del credito può generare i problemi principali a livello nazionale, perché -come è ovvio- essa colpisce soprattutto le imprese più deboli, cioè meno capitalizzate, e quelle meno stabilizzate, ovvero quelle nate da poco che puntavano decisamente sullo sviluppo del business per trovare un miglior equilibrio. Anche laddove la maggior parte di quelle imprese venisse acquisita o passasse sotto il controllo (anche indiretto) delle imprese più grandi (e sappiamo invece che in molti casi non è così), il danno collettivo in termini di sviluppo e occupazione è praticamente assicurato. E viene del pari messa a rischio la sopravvivenza di quelle imprese che stavano nascendo o attraversando una crisi temporanea o un percorso di ristrutturazione aziendale.

È questo un tema di grande riflessione per l’industria, anche quella di maggiori dimensioni, dal momento che spesso essa basa il proprio modello di business su una miriade di micro-fornitori i quali, in caso di severa restrizione del credito, non possono sopravvivere oppure pretendono di essere pagati in anticipo per garantirsi un qualche equilibrio finanziario. L’intero comparto manifatturiero perciò ha molto da temere laddove il sistema finanziario arrivi a tirare decisamente i freni, ma soprattutto ha da rivisitare le filiere di approvvigionamento, il contesto competitivo e l’impostazione dei canali distributivi, dal momento che questo genere di cambiamenti genera ogni sorta di rischi e opportunità ma soprattutto punisce chi rimane immobile.

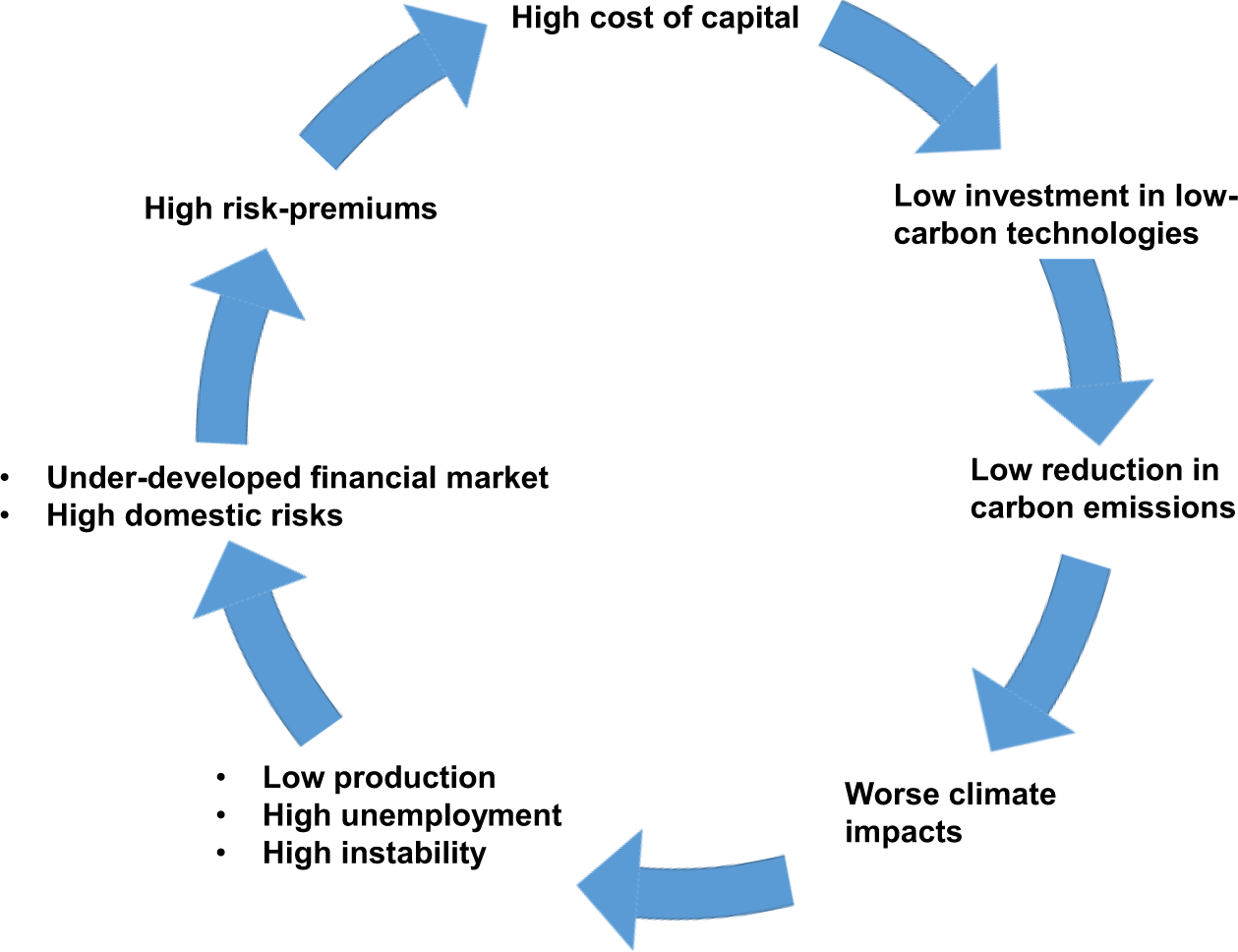

5.IL COSTO DEL CAPITALE SALE

In generale peraltro è intuitivo ragionare sulle conseguenze anche in termini di domanda dei capitali di rischio, che in questi casi non può che crescere proprio mentre la relativa offerta si assottiglia. Non può che derivarne un incremento del loro costo, così come una riduzione dei moltiplicatori di valore d’impresa, tanto nelle fusioni&acquisizioni quanto sui mercati borsistici, le cui valutazioni si basano quasi esclusivamente sull’attualizzazione dei profitti futuri. È chiaro che se i tassi di attualizzazione (soprattutto quelli in termini reali, cioè al netto dell’inflazione) crescono, le quotazioni azionarie non potranno che scendere.

È sulla base di queste considerazioni che, almeno nel contesto europeo, tendiamo ad essere prudenti circa le prospettive dei mercati, tanto azionari quanto obbligazionari. Anche per questi ultimi infatti, se i rischi di credito si impennano, le quotazioni finiranno con il risentirne, anche nei casi dei migliori rating aziendali. Ragione per la quale si accorciano le scadenze e si innalzano i rendimenti assoluti.

CONCLUSIONI

In definitiva le imprese possono sì “fare a meno delle banche” e, almeno in parte, ne saranno costrette, data la minor disponibilità di queste ultime ad erogare con la stessa facilità del passato. Ma tirare i cordoni della borsa non è mai facile e comporta una revisione integrale della strategia delle imprese che valutano di procedere in tal senso. Non basta infatti qualche razionalizzazione a sprechi e immobilizzi per evitare che la sopravvivenza stessa del business vada a rischio. In un contesto dove il credito costa più caro ed è meno facile da reperire è l’intera filiera produttiva che deve trovare un nuovo equilibrio, probabilmente passando per un allargamento della base azionaria, tanto per prudenza quanto per contrappeso al fisiologico incremento dei rischi che ciò comporta.

Stefano di Tommaso