TRASLAZIONE LATERALE

Dopo mille domande e timori su inflazione, recessione, rialzi dei tassi e crisi bancarie, è difficile persino accettare l’idea che le borse non siano crollate e che la disoccupazione non sia (quasi) aumentata. Eppure è così: i mercati da un anno si muovono all’interno di un canale di oscillazione che non è cambiato, e questo accade mentre i tassi d’interesse salgono, l’economia rallenta, il credito bancario si fa sempre più raro e i consumi scendono in tutto l’Occidente. Ci sono spiegazioni razionali o siamo sull’orlo di un nuovo baratro?

Sembrerebbe che la risposta a tale domanda sia affermativa, anche se le previsioni -si sa- è sempre difficile farle, soprattutto quando riguardano il futuro (come affermava esattamente un secolo fa il nobel danese Niels Bohr). Esistono cioè delle risposte razionali che possano giustificare almeno in parte ciò che accade oggi e fornire altresì talune indicazioni sul prossimo futuro. Ma ci sono anche elementi che fanno dubitare che la narrativa oggi prevalente possa perdurare. Proviamo dunque ad esplorarle:

1. I tassi d’interesse:

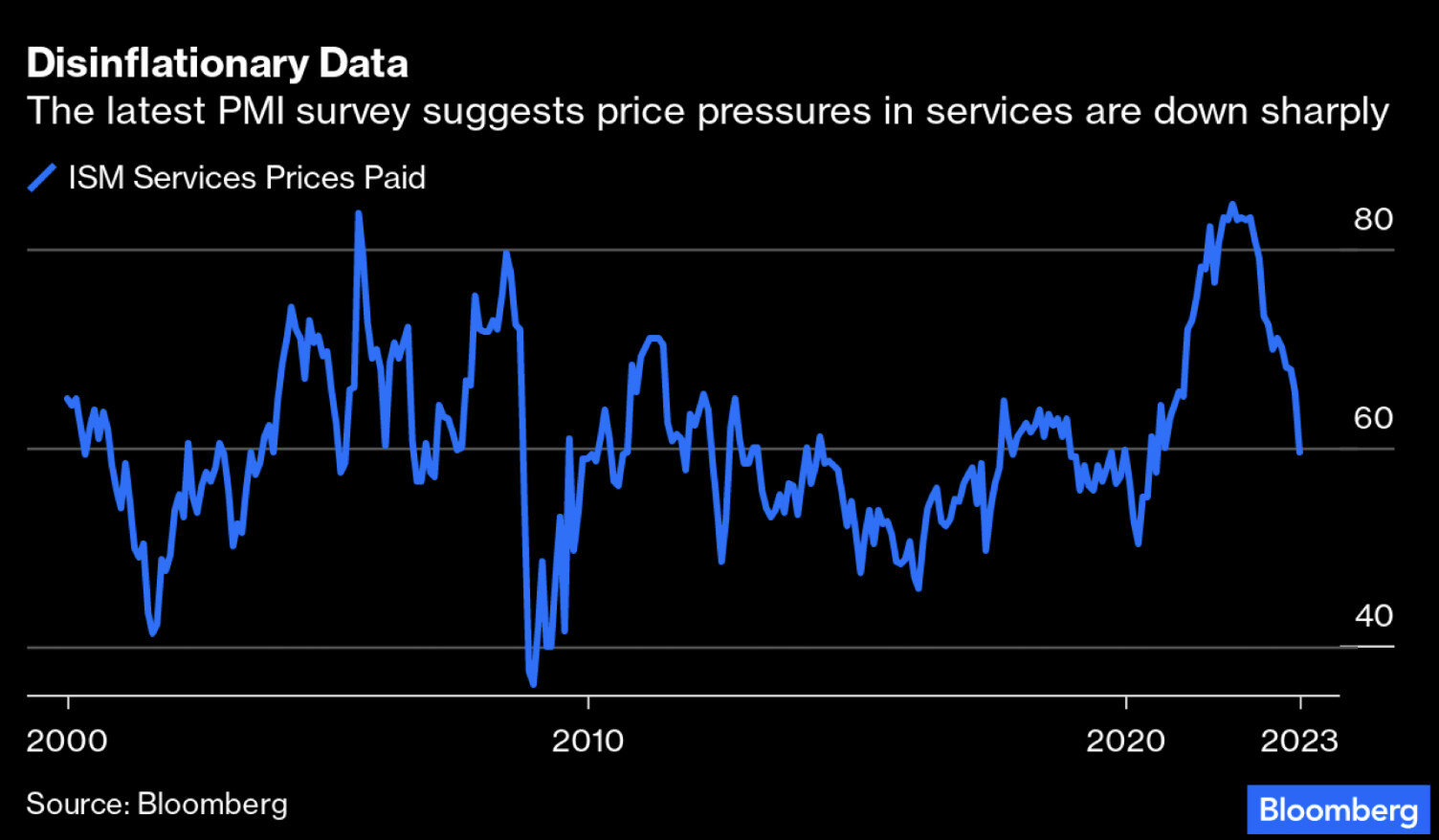

Apparentemente l’inflazione dei prezzi al consumo scende ma, per comprendere meglio,

occorre distinguere tra le categorie di prezzi che muovono la statistica: i prezzi delle materie prime e quelli energetici vanno giù, ultimamente anche quelli dei servizi, ma, continua a salire il costo del lavoro, rischia di salire la pressione fiscale e crescono le spese sanitarie e previdenziali. Insomma, ci sono componenti dell’inflazione che non andranno giù facilmente e che rischiano di guastare la festa ai mercati finanziari che scontano già dei ribassi per i tassi d’interesse intorno a fine anno. Al momento infatti tanto la Federal Reserve (USA) quanto la BCE (Europa) stanno ancora pianificando uno o due ulteriori rialzi dei tassi. Oggi la risalita dei tassi d’interesse è considerata dai mercati temporanea, e il mercato dei titoli a reddito fisso sconta di conseguenza un ribasso nel giro di pochi mesi. Se questa narrativa dovesse venire ribaltata scorrerebbe nuovo sangue a Wall Street e in tutto il sistema bancario, la cui crisi è stata al momento coperta dalle rassicurazioni fornite da governi e autorità monetarie.

2. Le banche:

Le perdite accumulate dal settore creditizio e ancora oggi non evidenziate non potranno restare nascoste per sempre, mentre sarà sempre più difficile permettere loro di compensarle con altri profitti proprio a causa della normativa che si fa più stringente relativamente alle perdite su crediti e ai requisiti di capitalizzazione, che riducono le prospettive di profitto.

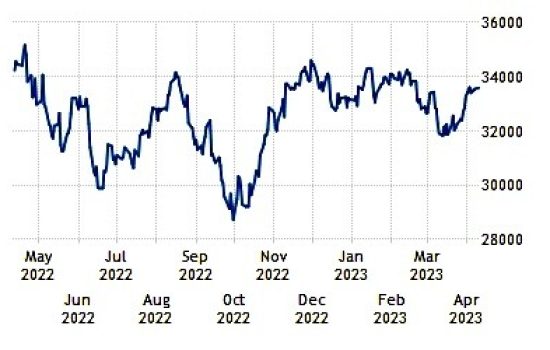

Al tempo stesso il settore è fortemente segmentato: da una parte ci sono i grandi istituti che sono sottoposti a controlli più stringenti, dall’altro ci sono quelli più piccoli, che rischiano di sparire come neve al sole e che non potranno essere tutti salvati da nuovi interventi pubblici. Insomma se i tassi d’interesse non riprenderanno a scendere presto l’economia reale sconterà quantomeno una minor capacità di credito al sistema delle imprese e forse altri fallimenti di banche. Se non ulteriori corse agli sportelli. In tutto il mondo. Il sistema insomma non è risanato e il contagio dei suoi virus all’economia reale non è affatto terminato. E le prospettive di profitto delle banche regionali tendono decisamente al ribasso. Come si può leggere dal grafico qui riportato:

C’è peraltro una variabile di cui al momento quasi nessuno tiene conto nell’equilibrio economico degli istituti di credito, che riguardano l’ampiezza ed il costo della raccolta dei depositi. Sino a ieri la liquidità messa in circolazione dalle banche centrali in qualche modo “percolava” fino ad alimentare i depositi bancari, ma il progressivo restringimento della massa monetaria (soprattutto in Occidente) rischia di generare l’effetto opposto, mentre la parte del leone nella raccolta dei risparmi la fanno quasi solo i “fondi di mercato monetario”, dal momento che i risparmiatori sono spaventati dalla prospettiva di perdere il denaro depositato nelle banche.

3. Le imprese e le borse:

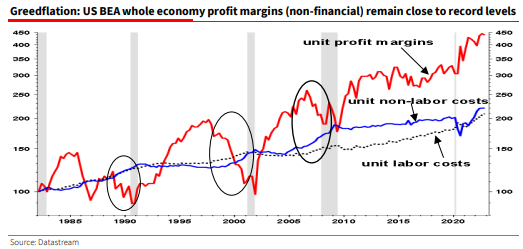

Uno dei grandi temi di dibattito in questi giorni è la stima dei profitti aziendali che le imprese mostreranno per il primo trimestre dell’anno, soprattutto ai fini della tenuta delle loro quotazioni azionarie. Le previsioni per le prossime relazioni trimestrali sono piuttosto ottimistiche, come si può leggere dal grafico qui riportato:

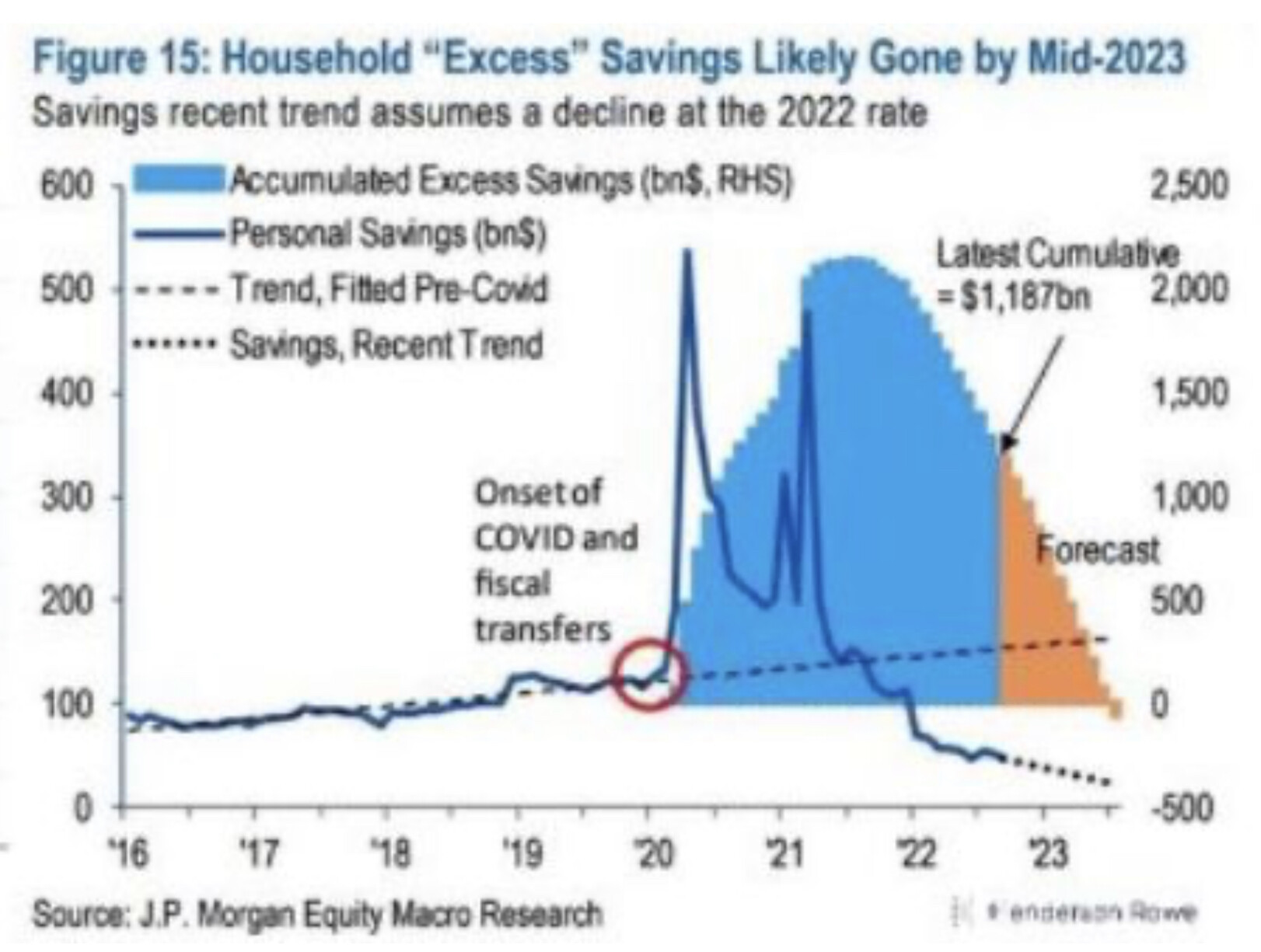

Anche perché molte imprese sono riuscite addirittura a rialzare i loro margini unitari con l’inflazione, ma ovviamente molto dipenderà anche dall’andamento dei consumi, che invece appare decisamente riflessivo. Negli USA, dove questi ultimi contano molto sul totale del Prodotto Interno Lordo, stanno stimando le quantità anche in funzione del reddito disponibile, in calo nonostante i rialzi dei salari, decisamente più vivaci che in Europa. Ma il tesoretto di risparmi accumulati durante il periodo pandemico rischia di esaurirsi molto in fretta, come si può leggere dal grafico qui riportato, costringendo presto i consumi a flettere:

CHI HA RAGIONE ?

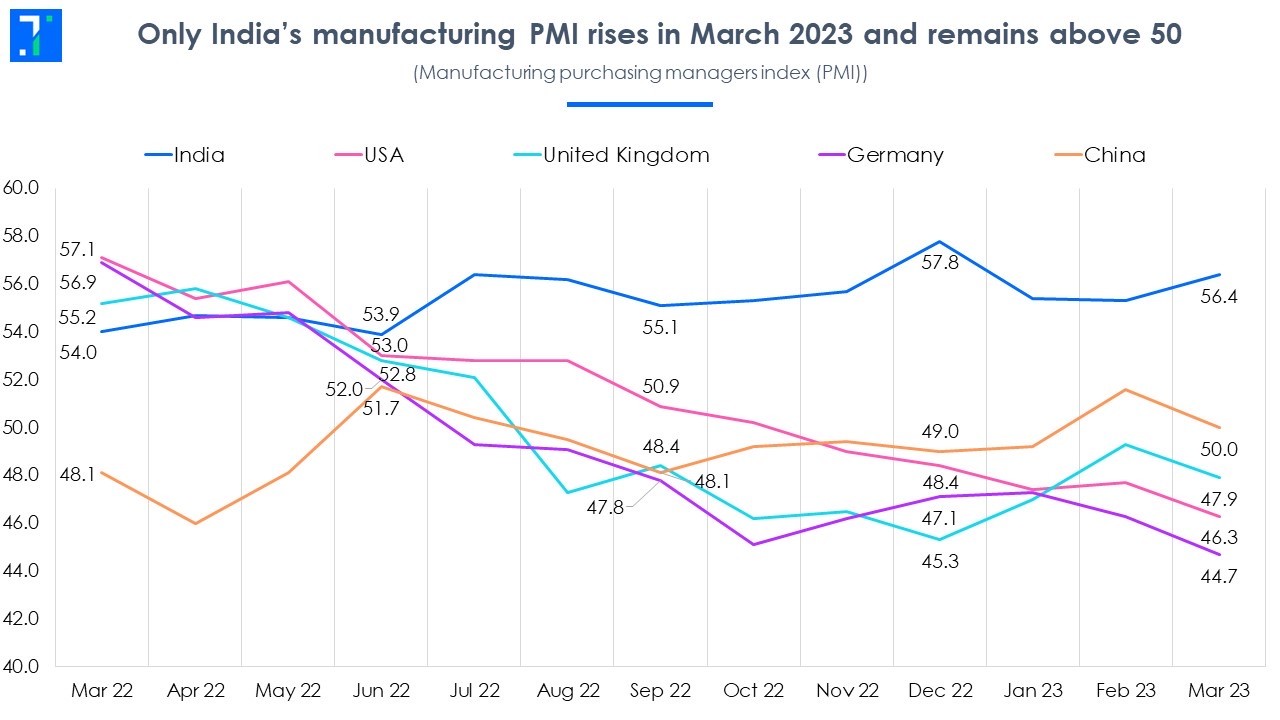

La recessione insomma è alle porte e la sensazione è che al momento ancora si preferisca esorcizzarla piuttosto che incorporarla nelle stime dei profitti aziendali dei prossimi mesi. Se la recessione morderà decisamente i consumi di beni e servizi, inevitabilmente anche i corsi dei titoli azionari dovranno riflettere prospettive meno rosee. Che potrebbero restare positive soltanto qualora si materializzassero ribassi dei tassi d’interesse proporzionalmente più ampi della discesa delle vendite. L’indice relativo all’ottimismo dei “purchasing managers” (il PMI) infatti è in discesa in tutto l’Occidente:

Insomma l’economia mondiale sembra essere giunta a un bivio relativo all’ampiezza e alle possibili conseguenze della prossima recessione e i mercati nel frattempo restano in attesa. In attesa non soltanto dei dati relativi ai profitti trimestrali, bensì soprattutto in attesa delle grandi notizie macroeconomiche che potrebbero esorcizzare i peggiori timori: quelli di un allargamento delle tensioni geopolitiche in corso, quelli (addirittura) di un potenziale rincaro dei costi energetici, e quelli di ulteriori danni allo sviluppo economico globale che potrebbero derivare da una riduzione più marcata del commercio internazionale.

LO SCENARIO MIGLIORE…

Se la recessione in arrivo durerà pochi mesi e non sarà accompagnata da ulteriori cadute della fiducia dei risparmiatori, le prospettive relative alla ripresa che dovrebbe svilupparsi nel 2024, insieme alle attese di una rapida inversione della tendenza dei tassi d’interesse potrebbero materializzare una tenuta dei mercati finanziari e una ripresa degli investimenti produttivi. La traslazione laterale in corso potrebbe dunque partorire intorno all’estate un’uscita verso l’alto delle borse dall’attuale canale di oscillazione. In tal caso la scommessa che molti stanno facendo sulle quotazioni dell’oro (oggi tornato ai massimi di oltre un decennio) potrebbe avere successo.

… E QUELLO PEGGIORE

Se invece qualche ulteriore elemento di disturbo arrecherà danni alla fiducia dei risparmiatori e alle prospettive delle imprese, allora la recessione che sta per arrivare in tutto l’Occidente potrebbe venire considerata tutt’altro che temporanea, e trascinare con se anche una serie di problemi relativi ai mercati finanziari, all’eccesso di indebitamento del sistema globale e alle borse, le quali finirebbero per incorporare prospettive ben peggiori di quelle oggi scontate.

Si rischia insomma in tal caso una nuova turbolenza, sinanco peggiore di quella occorsa esattamente quindici anni fa, nel 2008, quando il mondo peraltro scontava un minor debito globale rispetto ad oggi, minori problemi geopolitici e un sistema bancario più solido di quello attuale. Una turbolenza che -a ragion del vero- al momento non è incorporata in alcun dato di mercato, e speriamo a ragione!

Stefano di Tommaso