BANCHE CENTRALI ALLA SVOLTA

Dopo i disastri degli ultimi dieci giorni i più hanno sperato che la tempesta che negli ultimi dieci giorni ha investito le banche occidentali fosse finalmente passata! I timori però sono ancora tutti vivi, non soltanto perché è fresco il ricordo di ciò che è successo quindici anni fa (nel 2008, con la crisi dei titoli “subprime” il sistema bancario globale era andato in crisi) ma anche perché è chiaro che le banche centrali per salvare le banche devono tornare a finanziarle e correre ad abbassare i tassi d’interesse: cioè l’esatto opposto di quel che stavano facendo. Col rischio di entrare in recessione con un’inflazione ancora alta, con un livello di indebitamento complessivo mai visto in precedenza e con un grande fardello di titoli (da svalutare) ancora nei loro bilanci. Cioè con le armi spuntate e con forti perdite in conto capitale!

UNA SETTIMANA DI PASSIONE

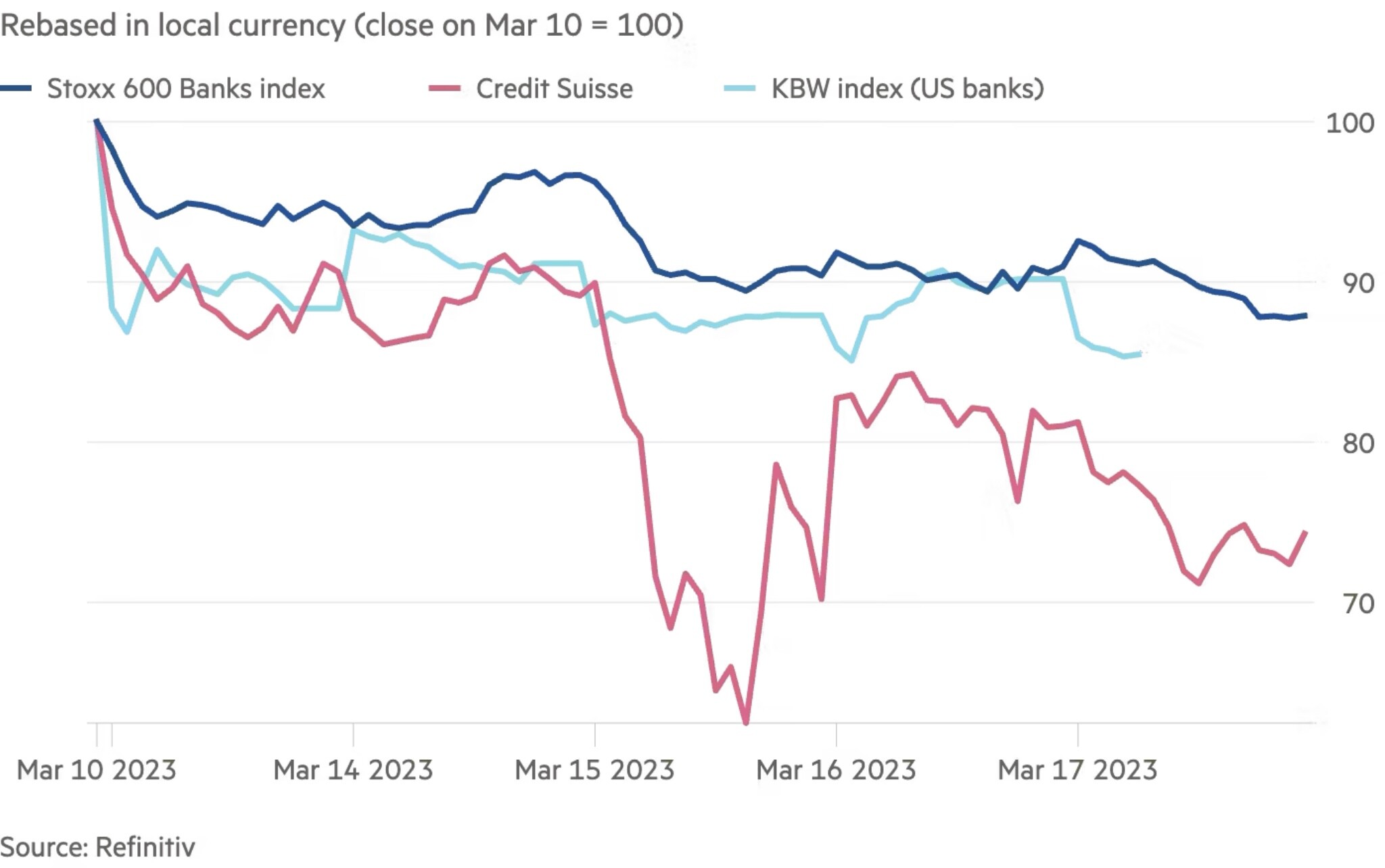

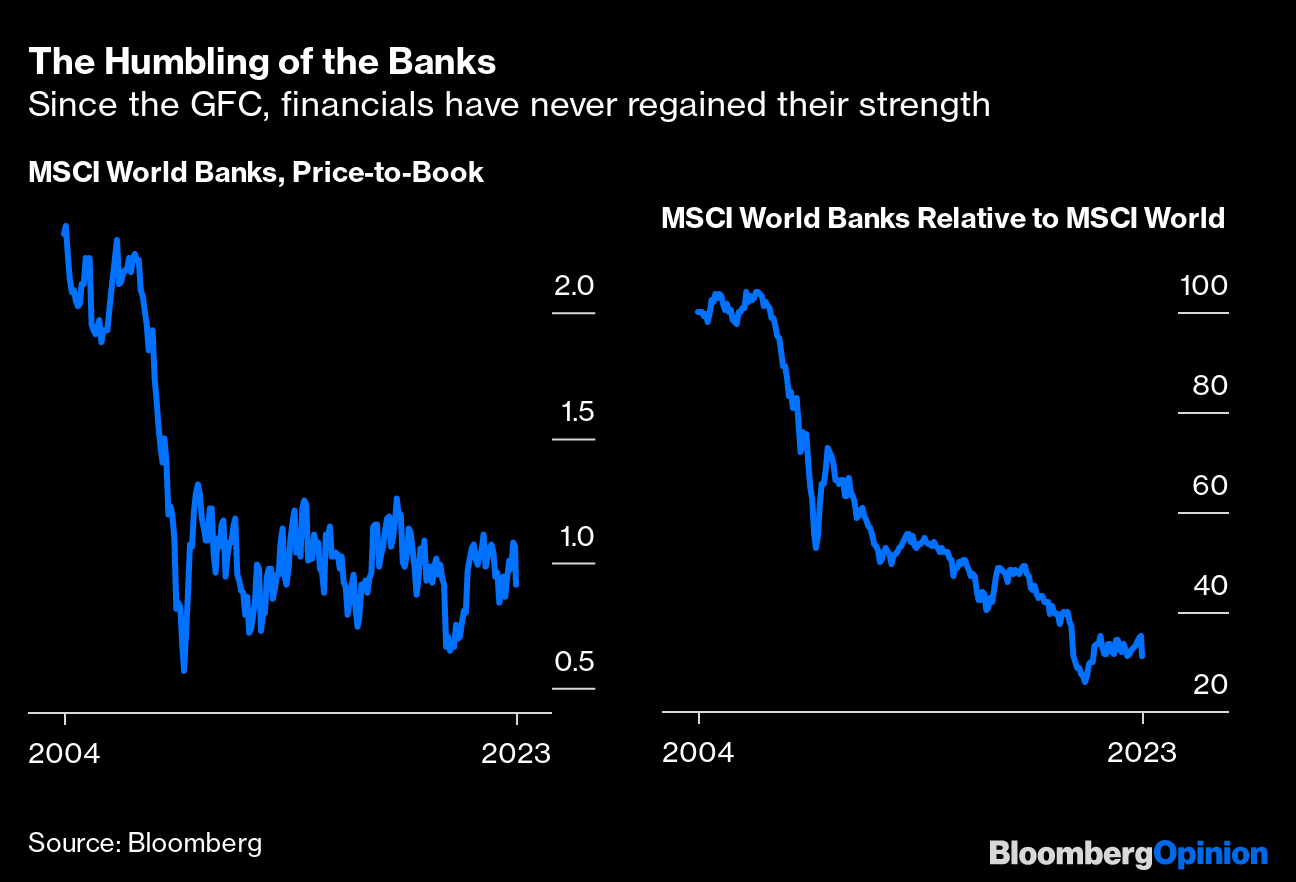

Nel frattempo qualche dato numerico può aiutare a comprendere qual è stata (sino allo scorso Venerdì) la portata della crisi di fiducia che si è generata nei confronti delle banche a causa dell’ottusità delle banche centrali e dell’eccessiva velocità delle loro manovre : il BTP a 10 anni ha superato il rendimento del 4%, il listino azionario della Borsa di Milanop ha perso quasi il 7% nel corso dell’ultima settimana, Madrid oltre il 6%, Londra il 5%, Francoforte e Parigi oltre il 4%. In media il settore bancario in Europa è sceso di oltre l’11%. La presa di coscienza del fatto che il rialzo dei tassi d’interesse ha deprezzato molte poste all’attivo dei bilanci delle banche quotate ha insomma limato non poco le valutazioni, facendole scendere al di sotto dei valori contabili del patrimonio netto (book value).

Nel frattempo qualche dato numerico può aiutare a comprendere qual è stata (sino allo scorso Venerdì) la portata della crisi di fiducia che si è generata nei confronti delle banche a causa dell’ottusità delle banche centrali e dell’eccessiva velocità delle loro manovre : il BTP a 10 anni ha superato il rendimento del 4%, il listino azionario della Borsa di Milanop ha perso quasi il 7% nel corso dell’ultima settimana, Madrid oltre il 6%, Londra il 5%, Francoforte e Parigi oltre il 4%. In media il settore bancario in Europa è sceso di oltre l’11%. La presa di coscienza del fatto che il rialzo dei tassi d’interesse ha deprezzato molte poste all’attivo dei bilanci delle banche quotate ha insomma limato non poco le valutazioni, facendole scendere al di sotto dei valori contabili del patrimonio netto (book value).

L’INTERVENTO DELLA FEDERAL RESERVE

Certamente stavolta le autorità monetarie americane hanno agito con solerzia nel fornire al mercato finanziario segnali rassicuranti: dopo il fallimento delle prime due banche (i cui depositi sono stati salvaguardati con una garanzia straordinaria del Governo degli Stati Uniti d’America onde evitare una nuova corsa generalizzata agli sportelli) è stata la volta del Crèdit Suisse, sostenuto con un prestito ponte da 50 miliardi di franchi svizzeri dalla banca centrale di Berna e infine incorporato da UBS.

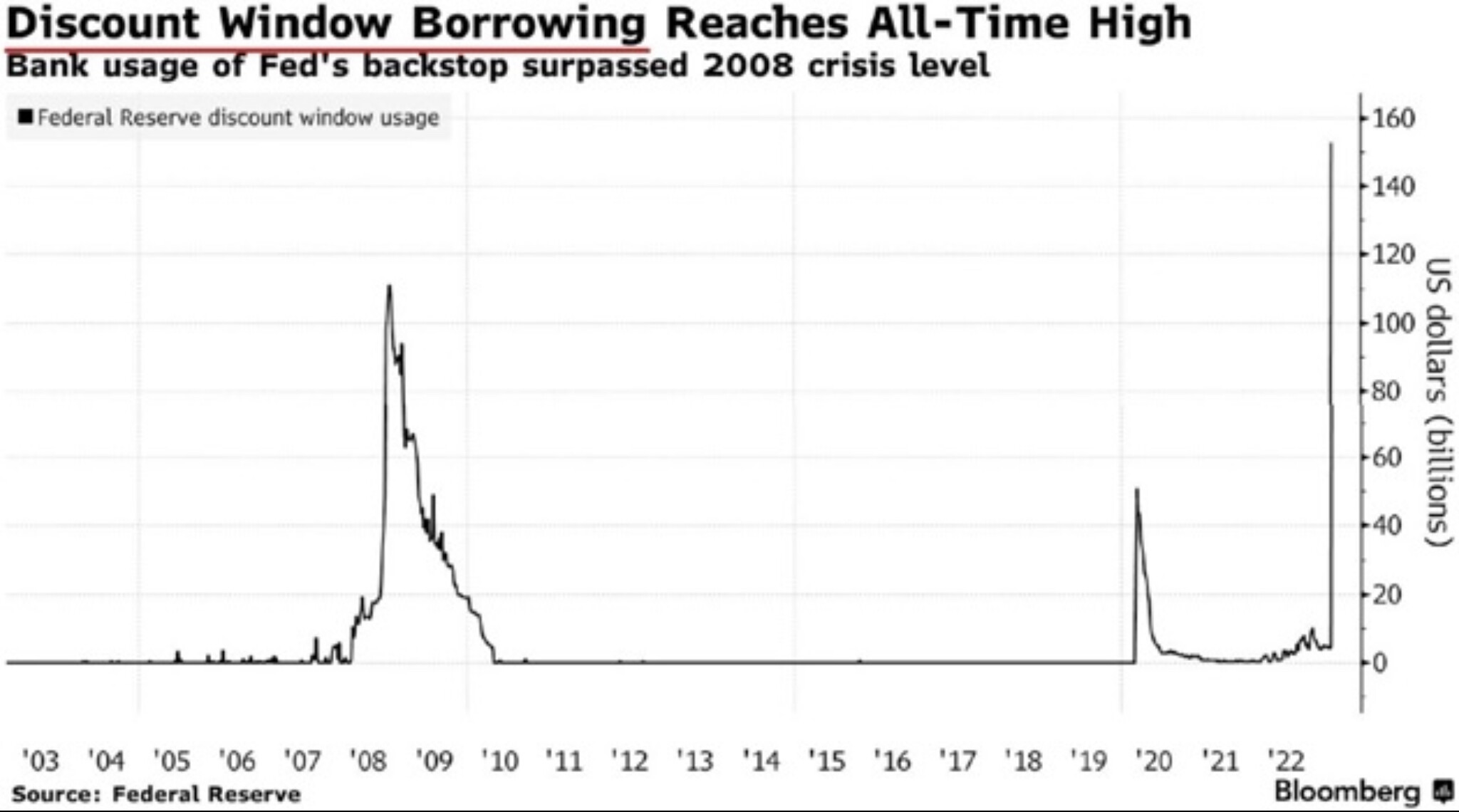

Per evitare poi altri tracolli la Federal Reserve Bank of America (FED) ha girato alle banche che ne hanno fatto richiesta un supporto straordinario (discount window) di oltre 160 miliardi di dollari nel corso della sola ultima settimana! Ma non è bastato: per salvare un’altra banca in crisi di fiducia da parte del sistema (First Republic Bank) la FED ha dovuto convincere i principali istituti bancari del paese a prestare a quest’ultima altri 30 miliardi di dollari.

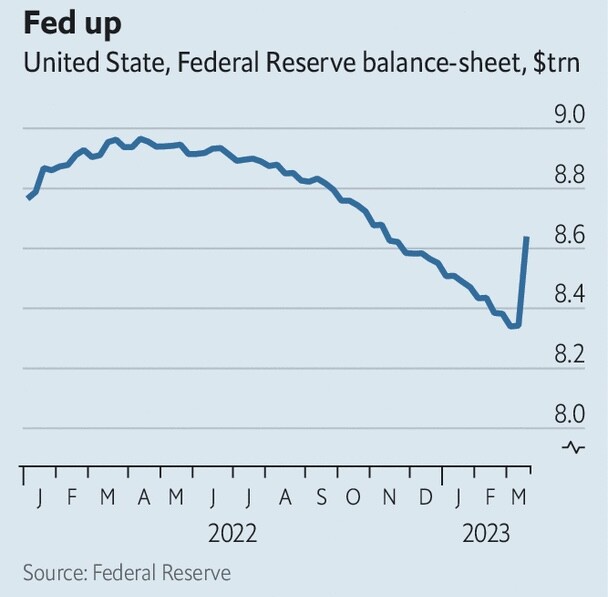

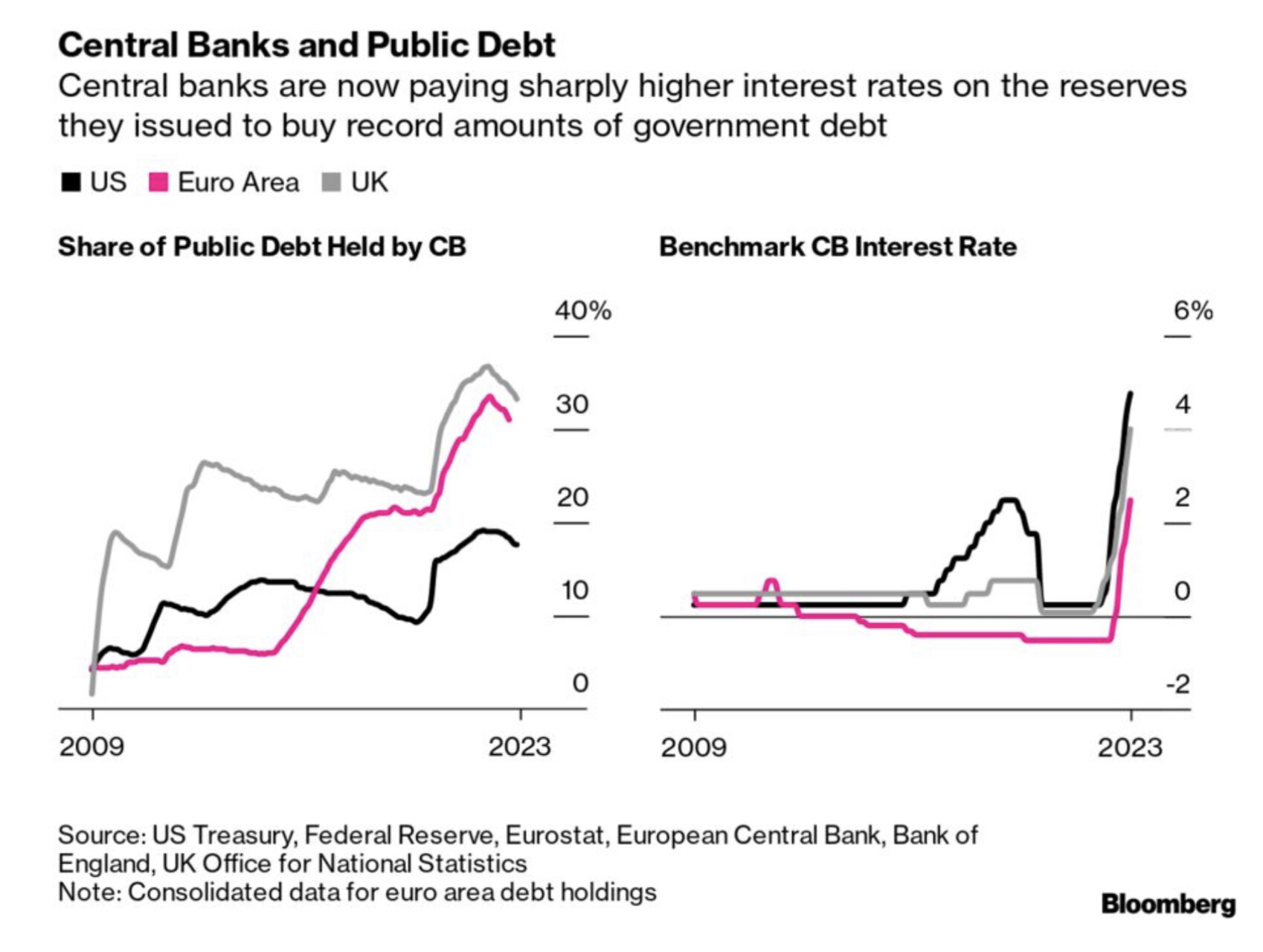

ADDIO AL TAPER TANTRUM

Ma l’intervento massiccio della banca centrale americana ha gettato un’ombra non irrilevante sulla possibilità pratica di proseguire il “taper tantrum” recentemente avviato (il programma di riduzione della liquidita disponibile che sarebbe servito, insieme ai rialzi dei tassi, a contrastare l’inflazione dei prezzi). La liquidità totale disponibile sul mercato peraltro non era affatto calata, non soltanto perché ci sono alcune banche centrali orientali, come quella di Pechino, che viceversa stavano pompano nuova liquidità, ma anche perché quasi tutti i governi occidentali stanno ancora intervenendo a livello di politica fiscale con programmi di sostegno alle imprese e ai cittadini è per evitare che i rialzi dei prezzi possano mettere in ginocchio le loro economie. Dunque se le banche centrali tolgono liquidità dal mercato ma poi i governi la immettono, il risultato combinato è nullo, ma il debito pubblico in compenso cresce.

Ma l’intervento massiccio della banca centrale americana ha gettato un’ombra non irrilevante sulla possibilità pratica di proseguire il “taper tantrum” recentemente avviato (il programma di riduzione della liquidita disponibile che sarebbe servito, insieme ai rialzi dei tassi, a contrastare l’inflazione dei prezzi). La liquidità totale disponibile sul mercato peraltro non era affatto calata, non soltanto perché ci sono alcune banche centrali orientali, come quella di Pechino, che viceversa stavano pompano nuova liquidità, ma anche perché quasi tutti i governi occidentali stanno ancora intervenendo a livello di politica fiscale con programmi di sostegno alle imprese e ai cittadini è per evitare che i rialzi dei prezzi possano mettere in ginocchio le loro economie. Dunque se le banche centrali tolgono liquidità dal mercato ma poi i governi la immettono, il risultato combinato è nullo, ma il debito pubblico in compenso cresce.

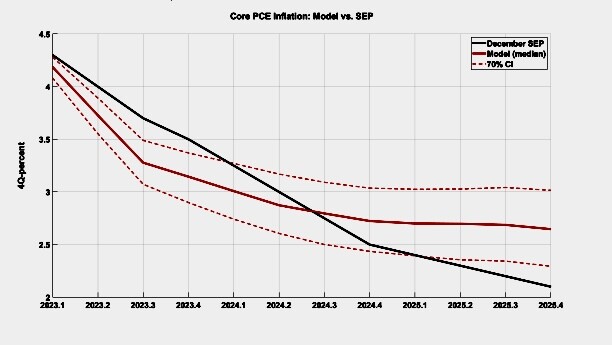

Il punto però è che la principale arma nelle mani delle banche centrali per combattere l’inflazione: i rialzi dei tassi d’interesse, in tal modo serve a ben poco. Non a caso l’inflazione infatti fa fatica a scendere negli USA e soprattutto in Europa. Per contrastarla bisognerebbe provocare una vera e propria recessione, che in effetti sembra proprio essere in arrivo, ma che si sperava di poter “addolcire” con ammortizzatori sociali e sussidi alle imprese più colpite.

L’ECCESSIVO INDEBITAMENTO DEL SISTEMA

E sono proprio queste le difficoltà maggiori per le banche centrali: se il sostegno al sistema bancario renderà loro impossibile perseguire contemporaneamente un certo rigore nel combattere l’inflazione con gli strumenti a loro disposizione, è probabile che si entri in recessione non soltanto con un’inflazione troppo alta (soprattutto se paragonata a quella in essere nel 2008) ma anche con un eccesso di indebitamento del sistema finanziario, che nel 2008 era molto inferiore. Dunque con un forte rischio di tenuta del sistema finanziario!

Come detto non è possibile combattere l’inflazione con altri rialzi dei tassi d’interesse se l’indebitamento del sistema rischia di diventare insostenibile. Né con la riduzione della liquidità disponibile se significa far fallire le banche e affossare le borse valori. Si rischia cioè una crisi di fiducia sinanco peggiore di quella del 2008, e a seguito della quale potrebbero esserci problemi anche per le principali divise monetarie come il dollaro, la sterlina o l’euro. D’altra parte l’ovvia riduzione della disponibilità di credito per le imprese non potrà che accelerare l’entrata in recessione del mondo occidentale, costringendo queste ultime a ridurre le scorte e a rialzare i prezzi di vendita, cioè l’inflazione.

Per non parlare poi della possibilità che arrivino nuovi tagli dei posti di lavoro e nuovi fallimenti delle imprese che non trovano più supporto finanziario. Tutte cose che portano con sé un probabile calo significativo dei consumi e, di conseguenza, dei profitti delle imprese. Proprio quelli che erano stati sino ad oggi il puntello che ha sostenuto le quotazioni dei listini azionari, fornendo l’impressione che la recessione, se mai sarebbe arrivata davvero, non avrebbe colpito duramente i principali indici borsistici.

Si parla inoltre di una probabile “crisi di fiducia” perché se la sensazione di fragilità oggi percepita dagli operatori nei confronti del sistema bancario potrebbe estendersi a tutti gli altri comparti del mercato finanziario. In pochi giorni potrebbero dunque risultare spazzate via le speranze di pilotare l’economia verso un “atterraggio morbido” e la situazione di conseguenza potrebbe risultare “sfuggita di mano”, soprattutto se perdurasse la crisi di fiducia nel sistema finanziario.

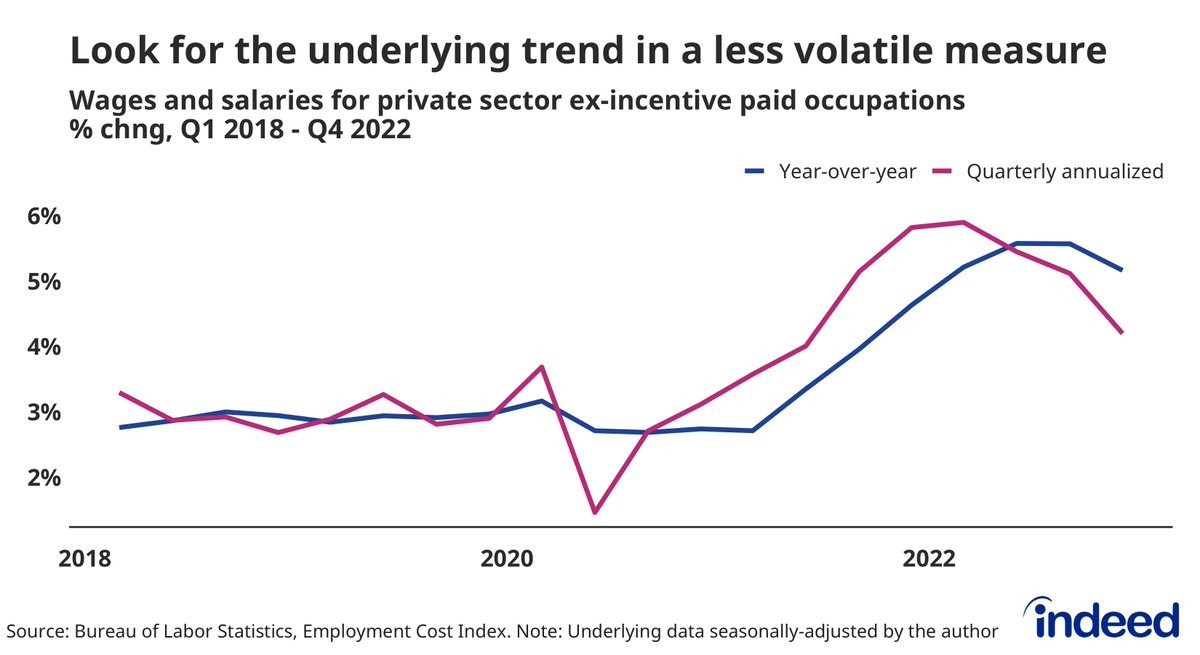

L’INFLAZIONE POTREBBE “RIENTRARE” DA SOLA

Per onestà intellettuale bisogna tuttavia aggiungere che quest’ultima non è scontata. E che peraltro l’arrivo della recessione potrebbe contribuire a ridurre ulteriormente la domanda (e dunque i prezzi) delle materie prime e dell’energia, cioè di quelle due componenti che avevano provocato il forte rialzo anche di tutti gli altri prezzi un paio di anni fa. Sempre che non riprenda il tam-tam della transizione energetica verso le fonti rinnovabili, che in questo momento l’Occidente non può permettersi. Dunque si potrebbe sperare che almeno l’inflazione dei prezzi possa ridursi autonomamente, e lo stesso potrebbe valere per l’inflazione salariale, che inizierebbe a venire contrastata dalla ripresa della disoccupazione.

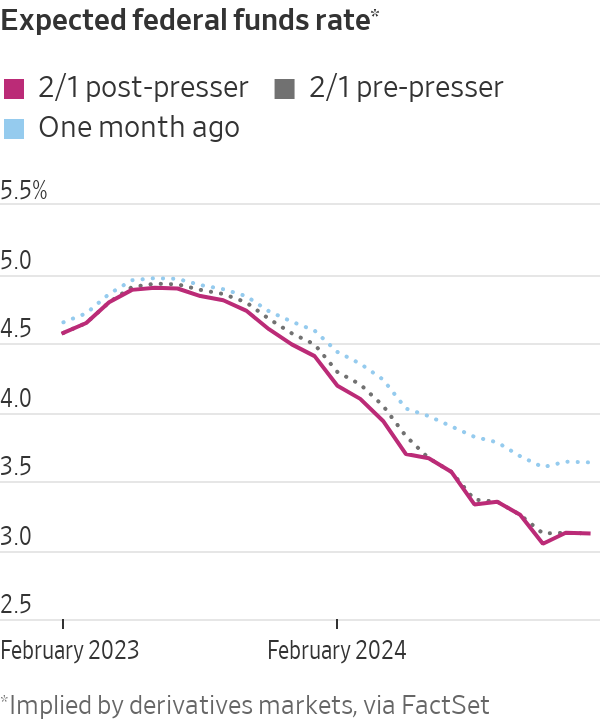

Dunque -se la crisi di fiducia non di propagherà- non si tratterebbe di che di una più brusca frenata dell’economia, cioè di un’accelerazione di quella che potevamo sperare fosse una transizione “morbida” verso la recessione. Un’ipotesi che potrebbe essere fondata, dal momento che abbiamo appena osservato che in circolazione c’è ancora molta liquidità e che dunque un crollo delle borse al momento non appare così probabile, soprattutto se si riuscirà a sostenere adeguatamente le banche e ad evitare di conseguenza il cosiddetto “credit crunch” (cioè il crollo della disponibilità di credito per le imprese). Ma per riuscirvi le banche centrali dovrebbero cambiare rotta in fretta, contraddicendosi pesantemente e riducendo i tassi d’interesse, a meno di non voler provocare un pesante crollo della sostenibilità dei debiti pubblici della maggior parte dei paesi occidentali (a partire dal nostro).

MA LE BANCHE CENTRALI HANNO SBAGLIATO TUTTO

Il re (le banche centrali) però è ora nudo! Ancora una volta le autorità monetarie hanno maneggiato così goffamente gli arnesi a loro disposizione da riuscire a provocare un’accelerazione degli eventi che potevamo francamente risparmiarci. Dapprima sottovalutando l’arrivo dell’inflazione. E poi rialzando i tassi d’interesse ad un ritmo mai visto in precedenza! E il colmo del loro discredito sarebbe assistere ad una discesa dell’inflazione proprio mentre i tassi d’interesse vengono fatti calare e il supporto finanziario alle banche viene rafforzato. Ma resterà senza dubbio un’opzione migliore della sua alternativa, e cioè di una nuova crisi di sistema. Che oggi -a differenza di 15 anni fa- metterebbe davvero in ginocchio l’intero sistema economico occidentale!

Stefano di Tommaso