LE DIVERGENZE DELL’OCCIDENTE

I tassi d’interesse aumentano, l’economia rallenta, l’inflazione cala (ma non troppo), l’indebitamento continua a crescere e la guerra Ucraina rischia di allargarsi. Eppure le borse vanno alla grande e i mercati finanziari brindano: che succede? Dipende soltanto dal fatto che l’inflazione ha iniziato a calare? No,non solo. E quest’ultima non è detto sia ancora vinta..!

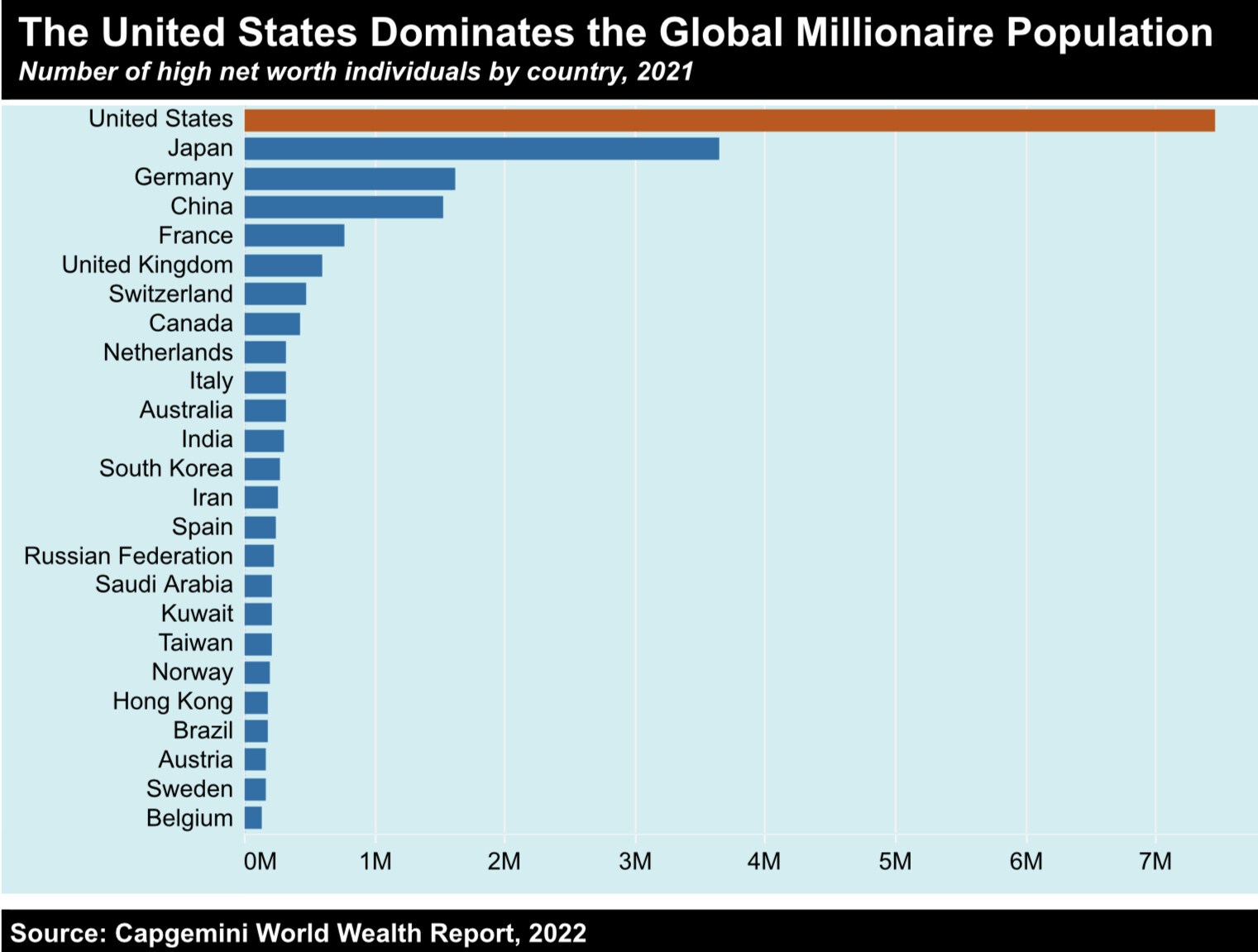

GLI EFFETTI DELL’ECCESSO DI CONCENTRAZIONE DELLA RICCHEZZA

Fior di studi sula concentrazione della ricchezza in poche potentissime mani hanno dimostrato che è una minaccia per la democrazia e il sistema di mercato che l’ha prodotta. Il rischio è quello di una progressiva inefficacia della politica a favore di chi esercita un potere finanziario o oligopolistico, arrivando a controllare le sorti di migliaia di posti di lavoro, il sistema sanitario, le risorse energetiche, le scelte delle amministrazioni locali e sinanco quelle dei parlamenti nazionali.

Ciò che però in queste ultime settimane stiamo sperimentando appare come una fase “nuova” dell’era “post-capitalistica”, in cui i mercati e i loro grandi protagonisti stanno mostrando la capacità di farsi un baffo non soltanto delle politiche economiche e fiscali delle nazioni, ma persino delle politiche monetarie, rendendole di fatto poco efficaci. Questa “novità” potrebbe aiutare a spiegare i rialzi azionari e il morbidissimo impatto dell’inflazione e delle misure messe in campo per contrastarla sui profitti delle grandi multinazionali.

Ciò che però in queste ultime settimane stiamo sperimentando appare come una fase “nuova” dell’era “post-capitalistica”, in cui i mercati e i loro grandi protagonisti stanno mostrando la capacità di farsi un baffo non soltanto delle politiche economiche e fiscali delle nazioni, ma persino delle politiche monetarie, rendendole di fatto poco efficaci. Questa “novità” potrebbe aiutare a spiegare i rialzi azionari e il morbidissimo impatto dell’inflazione e delle misure messe in campo per contrastarla sui profitti delle grandi multinazionali.

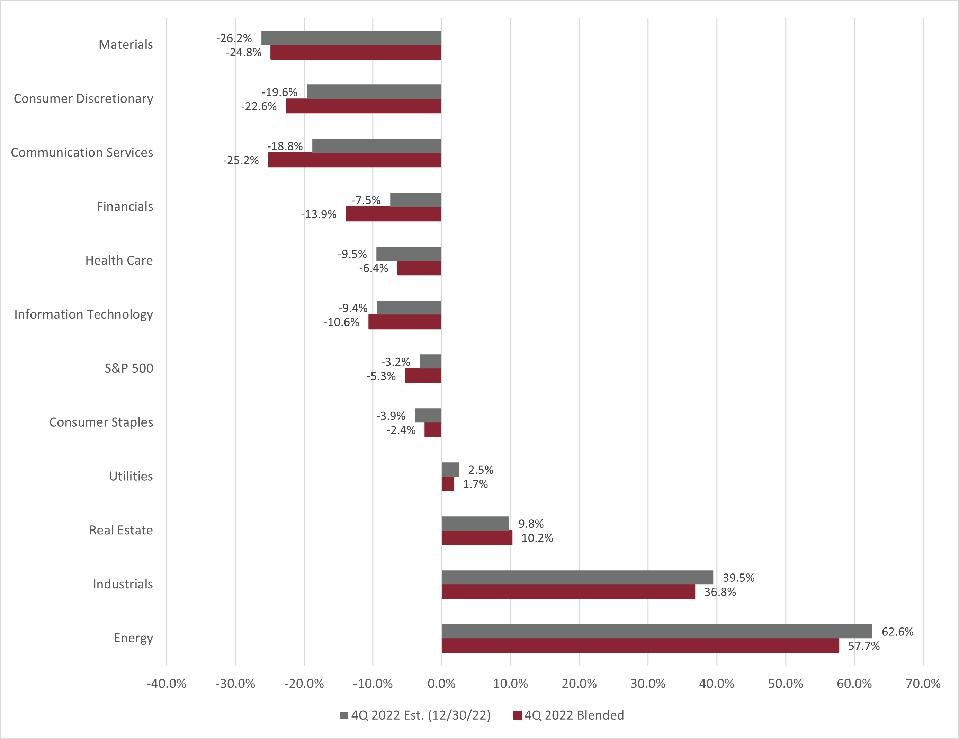

SP500 Corporate Earnings 12/2022

SP500 Corporate Earnings 12/2022

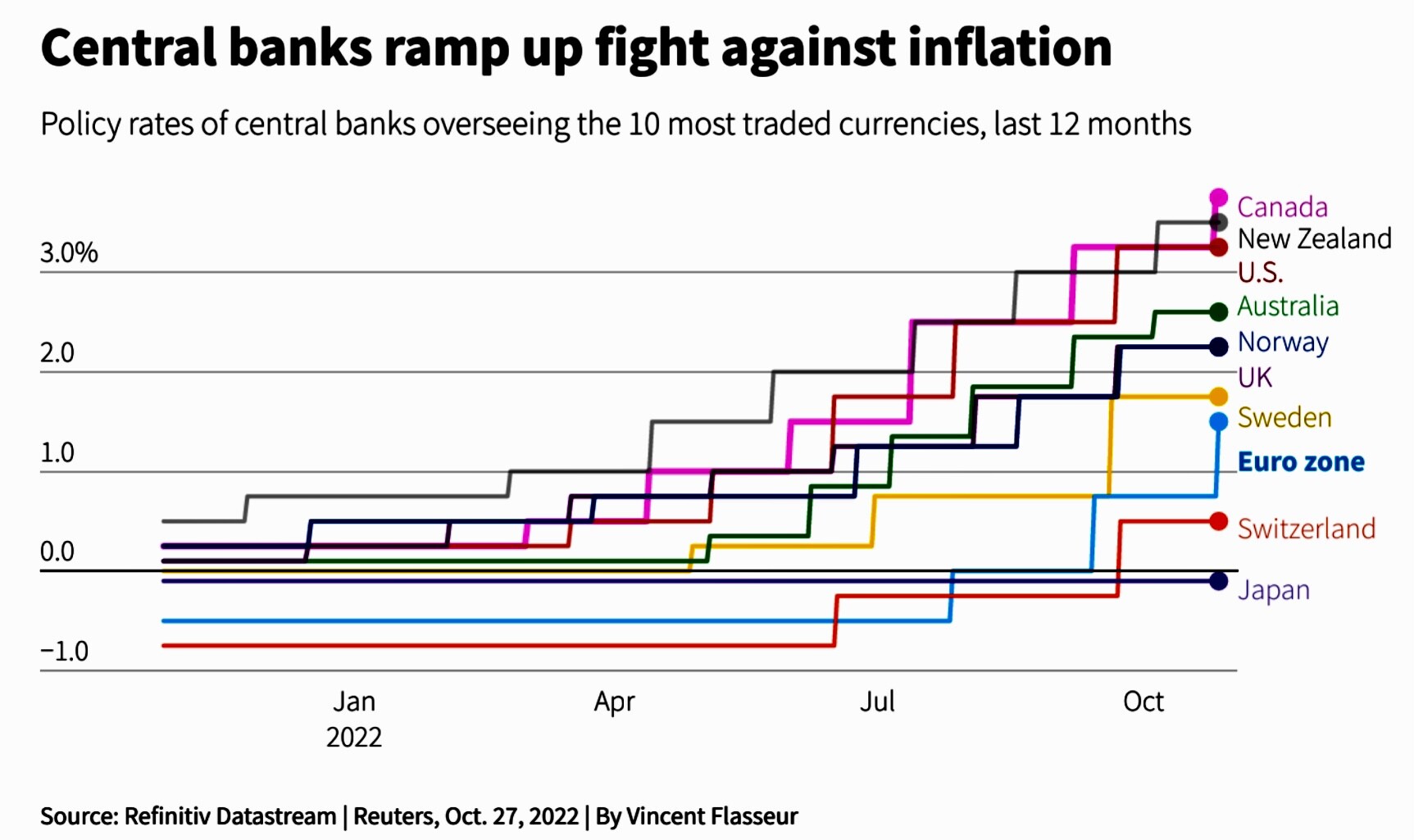

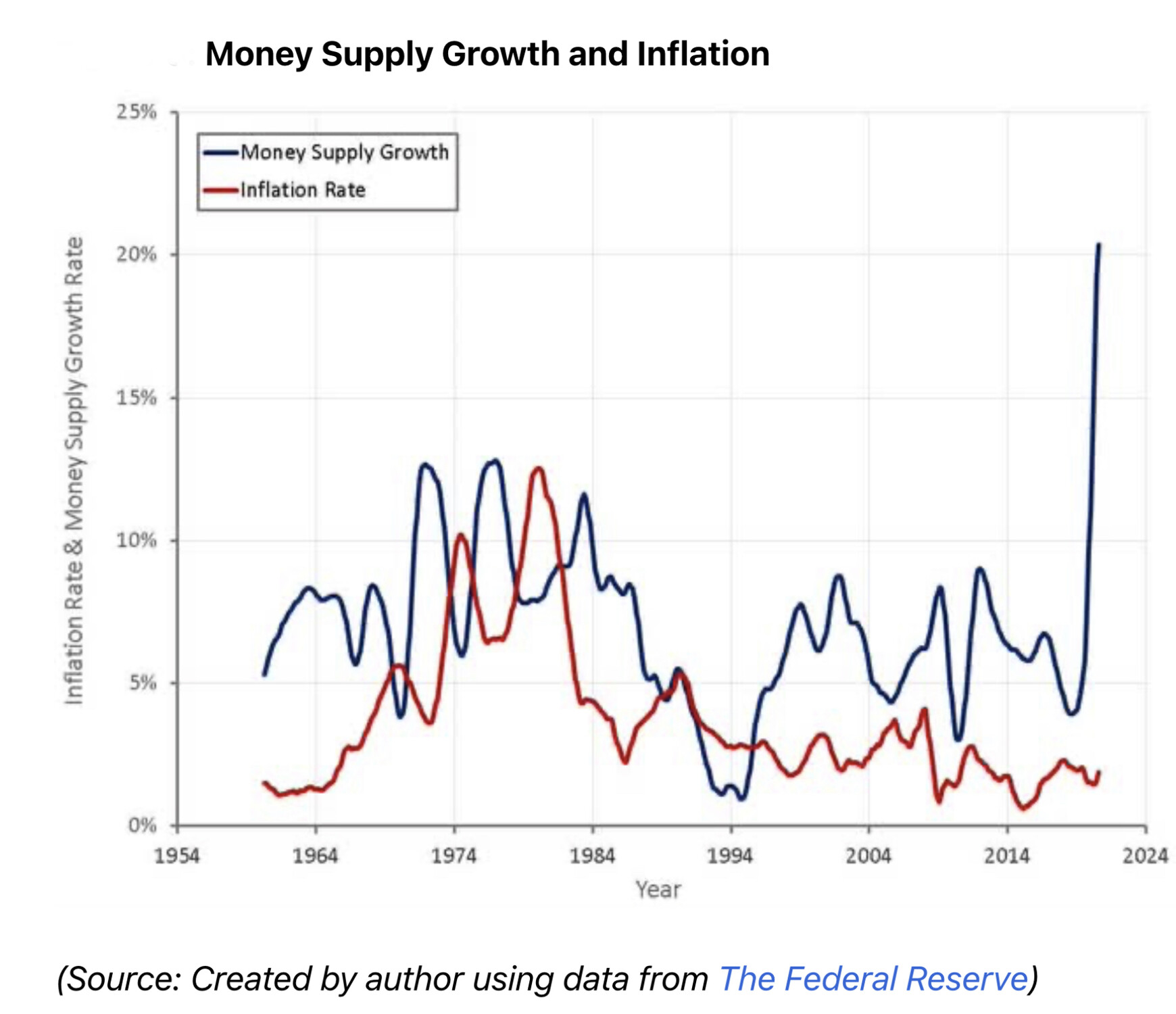

LA DISCUTIBILE “MANFRINA” DELLE BANCHE CENTRALI

Le banche centrali alzano i tassi d’interesse ben sapendo che poco saranno efficaci per combattere l’inflazione perché l’origine di quest’ultima non è il surriscaldamento dei consumi o l’eccesso di investimenti, bensì la scarsità di offerta di materie prime ed energia. Provocano non poco patimento alle piccole imprese, ai privati, e ai lavoratori autonomi che devono sobbarcarsi una spesa aggiuntiva fingendo che il rialzo dei tassi ridurrà l’inflazione.

Quegli aumenti colpiscono poi anche il costo del debito pubblico. I governi devono perciò stanziare maggiori risorse per il servizio del debito, distraendole dalla previdenza sociale, dall’assistenza sanitaria e dal rinnovo delle infrastrutture.

Ma il calo della domanda di beni e servizi dei privati e delle piccole imprese appare -per la prima volta nella storia economica- poco percettibile nelle statistiche, fino a mettere in discussione il concetto stesso di “recessione”. Le grandi imprese, la grande finanza, i grandi oligopoli dell’energia, della farmaceutica, delle tecnologie e del commercio elettronico, ne risentono tutto sommato piuttosto poco, a causa delle enormi risorse a loro disposizione per contrastare i venti avversi.

Ma il calo della domanda di beni e servizi dei privati e delle piccole imprese appare -per la prima volta nella storia economica- poco percettibile nelle statistiche, fino a mettere in discussione il concetto stesso di “recessione”. Le grandi imprese, la grande finanza, i grandi oligopoli dell’energia, della farmaceutica, delle tecnologie e del commercio elettronico, ne risentono tutto sommato piuttosto poco, a causa delle enormi risorse a loro disposizione per contrastare i venti avversi.

E LE BORSE BRINDANO…

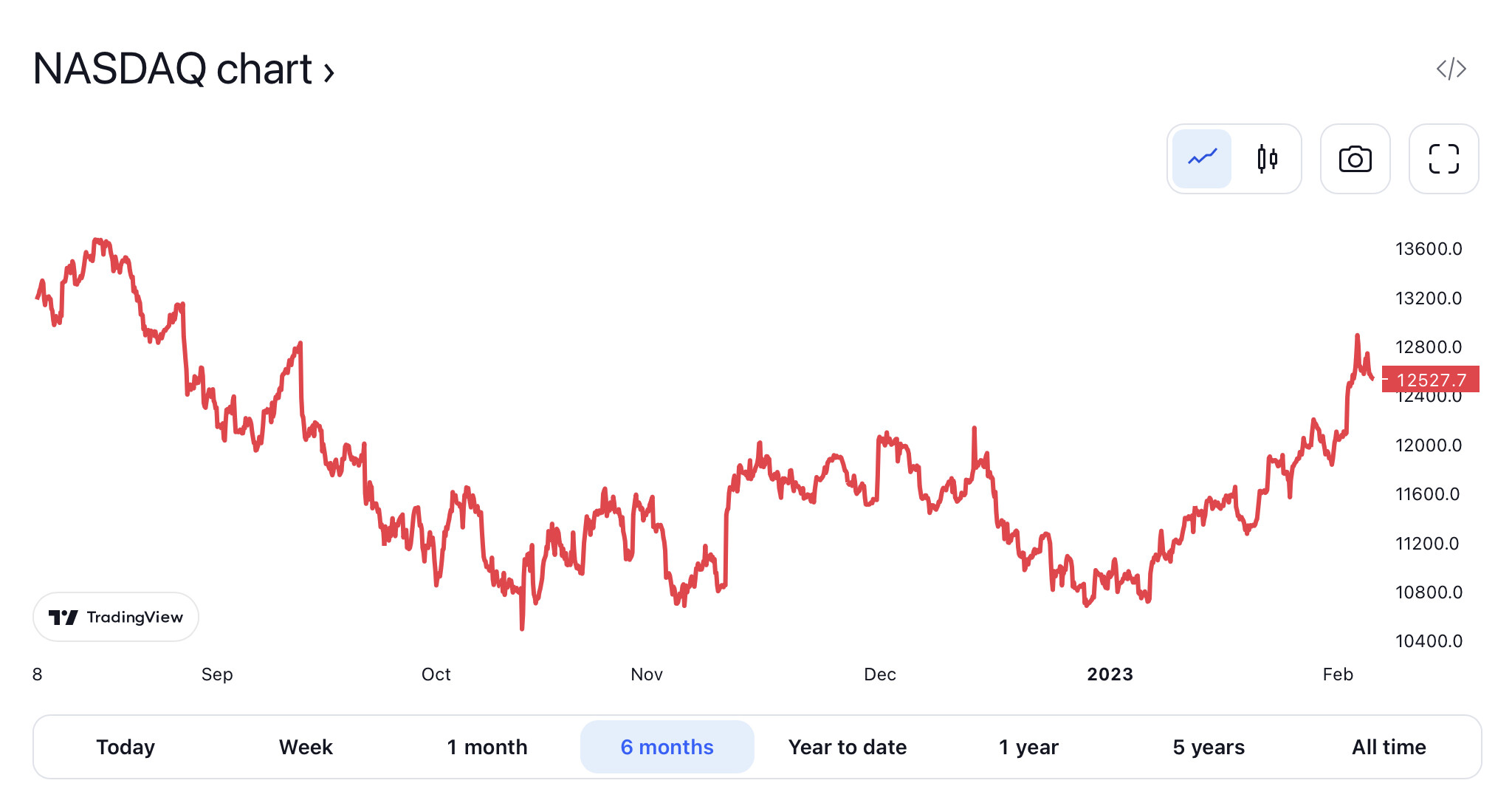

I listini azionari delle borse valori dipendono molto più dall’andamento dei titoli principali per ammontare di capitalizzazione che non da quello generalizzato dell’economia reale che condiziona quasi esclusivamente i profitti e le prospettive delle imprese minori. Ed è probabilmente questo il motivo principale per cui le borse occidentali stanno correndo a gonfie vele proprio da Ottobre, in strana coincidenza tanto con il picco dell’inflazione quanto con l’acuirsi del conflitto ucraino. Oggi la borsa americana delle tecnologie (il NASDAQ) è cresciuto del 20% dall’inizio dell’anno!

E’ quasi come se coesistessero due diverse economie nell’ambito delle stesse nazioni: quella dei grandi oligopoli e dei grandissimi investitori finanziari (che trae persino giovamento dai rialzi dei prezzi delle risorse naturali e dal rialzo dei tassi) e quella di tutti gli altri (che ne soffre).

E’ quasi come se coesistessero due diverse economie nell’ambito delle stesse nazioni: quella dei grandi oligopoli e dei grandissimi investitori finanziari (che trae persino giovamento dai rialzi dei prezzi delle risorse naturali e dal rialzo dei tassi) e quella di tutti gli altri (che ne soffre).

LA “DIVERGENZA” TRA GRANDI E PICCOLI OPERATORI ECONOMICI

Si è creata insomma una situazione che viene alimentata dalle stesse istituzioni pubbliche (a partire dalle banche centrali) per cui se i tassi salgono e i debiti pubblici peggiorano aumenta anche la divergenza tra le due categorie di operatori: quelli della prima categoria ci guadagnano e quelli della seconda ci rimettono.

Difficile affermare che il panorama economico occidentale, rarefatto e fortemente polarizzato sui pochi grandissimi operatori economici del terzo millennio, sia ancora il medesimo del capitalismo storico, i cui valori erano: la concorrenza perfetta, la libera circolazione delle idee e del sapere scientifico, l’intervento dei comitati antitrust, l’innovazione e il pionierismo. Sembra di parlare di concetti relativi ad un’altra era geologica e invece si riferiscono soltanto all’altro ieri!

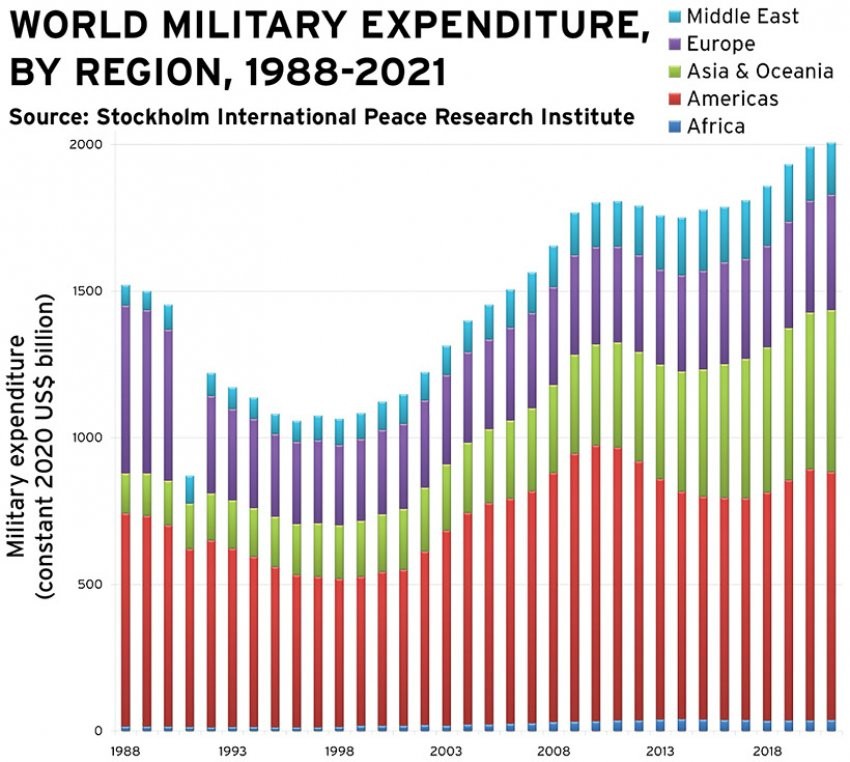

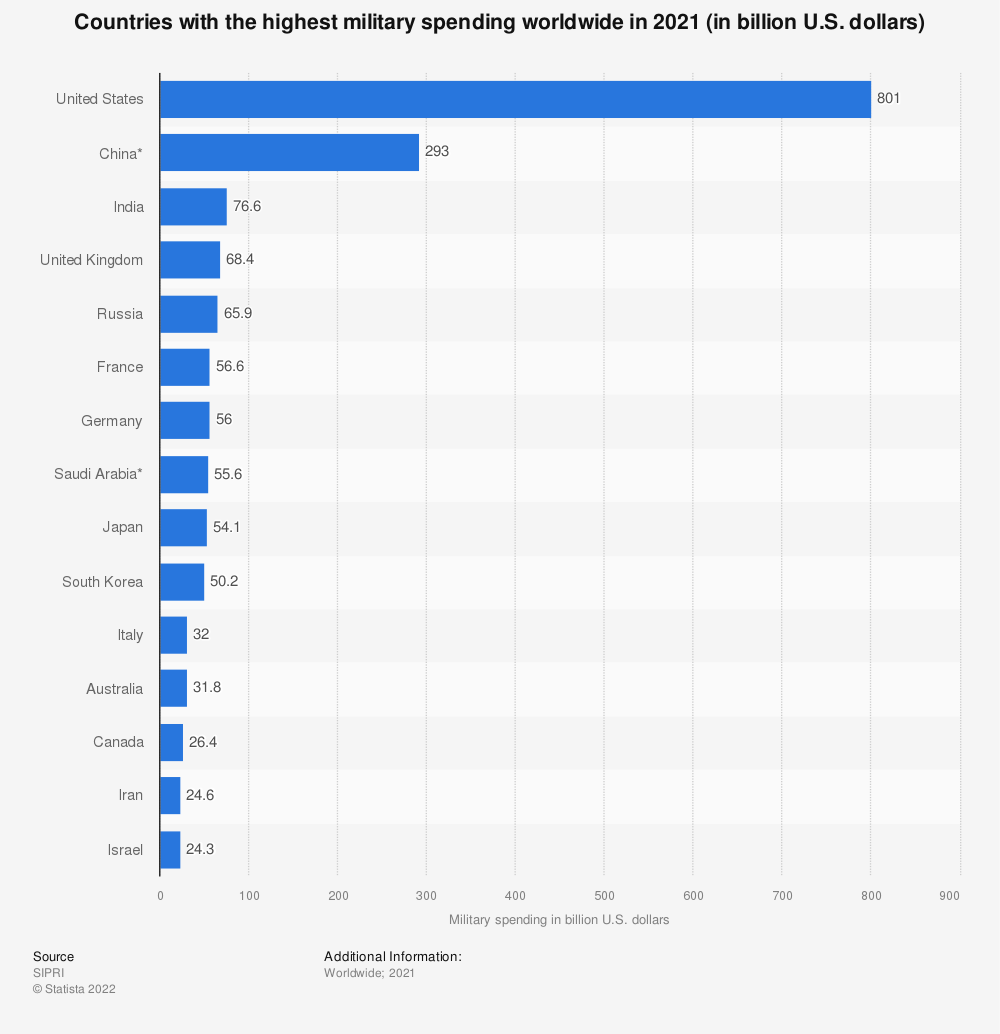

IL RIARMO FAVORISCE L’INFLAZIONE

Oggi poi l’Occidente propone attraverso i suoi mezzi di informazione di massa una “crociata” contro Russia e Cina (oltre che tutti gli altri stati accusati di “amicizia” con Russia e Cina), ree di non aver piegato la loro politica a questa nuova forma di “oligo-capitalismo” che rischia di sfociare in una sorta di dittatura occulta e globale. In nome di questa grande mobilitazione l’Occidente corre al riarmo, “sanziona” chi esprime “divergenza” e talvolta chiude sinanco alla libera circolazione delle idee, delle persone e delle merci.

Finanziare il riarmo tuttavia comporta scelte importanti: la spesa pubblica cresce a scapito del “welfare” e accresce il debito pubblico. Al tempo stesso contrasta gli effetti restrittivi della politica monetaria delle banche centrali. Cioè favorisce l’inflazione.

IL RISCHIO DI UNA “SECONDA ONDATA”

E le statistiche dicono che l’inflazione non è ancora vinta. Tutt’altro! Anzi il rischio è quello di vederne una “seconda ondata”! Ci sono per ora pochi segnali ma preoccupano non poco: se la discesa dell’inflazione in Occidente fosse già terminata non solo le borse non potrebbero che scendere bruscamente, ma le banche centrali sarebbero costrette a reagire bruscamente provocando, stavolta sì, una vera e propria recessione! Uno di questi segnali è il prezzo del rame, salito di circa il 30% dai minimi di Ottobre. Il rame è considerato un “anticipatore” dell’andamento degli altri prezzi delle altre materie prime, di solito di tre mesi.

Altri segnali da non sottovalutare riguardano l’inflazione “core”, cioè quella che non tiene conto dei prezzi energetici ed alimentari, in lieve salita in quasi tutti i paesi europei, e soprattutto gli aumenti salariali. Particolarmente accentuati negli Stati Uniti d’America, anche in Europa stanno arrivando un po’ dappertutto, con il rischio che possano innestare una spirale dei prezzi (soprattutto dei servizi) che si autoalimenta. D’altra parte è da considerarsi quasi fisiologico che, dopo una prima ondata di rialzo dei prezzi, ce ne siano di successive, così come accade per le pandemie. Una serie di “fattori di trascinamento” dell’inflazione appaiono inevitabili.

Altri segnali da non sottovalutare riguardano l’inflazione “core”, cioè quella che non tiene conto dei prezzi energetici ed alimentari, in lieve salita in quasi tutti i paesi europei, e soprattutto gli aumenti salariali. Particolarmente accentuati negli Stati Uniti d’America, anche in Europa stanno arrivando un po’ dappertutto, con il rischio che possano innestare una spirale dei prezzi (soprattutto dei servizi) che si autoalimenta. D’altra parte è da considerarsi quasi fisiologico che, dopo una prima ondata di rialzo dei prezzi, ce ne siano di successive, così come accade per le pandemie. Una serie di “fattori di trascinamento” dell’inflazione appaiono inevitabili.

FANNO BENE LE BANCHE CENTRALI?

Fanno bene allora le banche centrali ad annunciare altri rialzi? Probabilmente no, dal momento che i tassi più elevati assai poco incidono sulle vere cause, fatto salvo il caso in cui esse riusciranno a “scatenare” una seria recessione economica e un rialzo della disoccupazione, due che però avrebbero anche molti effetti collaterali, tutt’altro che desiderabili. Ad esempio abbasserebbero il gettito fiscale, provocando nuove tasse o di mettere a rischio la sostenibilità dei debiti pubblici). Non solo: eventuali disagi sociali porterebbero quasi automaticamente i governi ad aumentare la spesa per il “welfare” (cn un effetto opposto sull’inflazione), proprio quando meno potrebbero permettersela!

LA “DIVERGENZA” TRA POLITICHE MONETARIE E FISCALI

C’è una seconda divergenza al riguardo: se le politiche fiscali restano espansive (a causa dell’incremento della spesa pubblica che deve finanziare il riarmo e che cerca di contrastare i problemi sociali generati dall’inflazione) a poco serve stringere sulle politiche monetarie!

Ma il rialzo dei tassi d’interesse (soprattutto se dovesse sortire un rialzo di quelli reali, cioè quelli al netto dell’inflazione) appare un toccasana per i bilanci di banche, finanziarie e holding di partecipazione. Con tassi reali più elevati le rendite finanziarie crescono, a scapito dell’industria e del commercio. Si può comprendere dunque che ci sono forti interessi in ballo!

COSA SUCCEDERÀ

Prima di lanciarsi nelle previsioni occorre ricordare l’andamento ciclico di quasi tutte le variabili economiche e finanziarie: è probabile che le borse non proseguano troppo a lungo nella risalita di cui hanno goduto negli ultimi mesi dal momento che l’economia globale rallenta, lievemente ma inesorabilmente. È inoltre possibile che l’inflazione arrivi a “rimbalzare”, seppur di poco, spingendo le banche centrali a ulteriori rialzi dei tassi, peraltro già ampiamente annunciati!

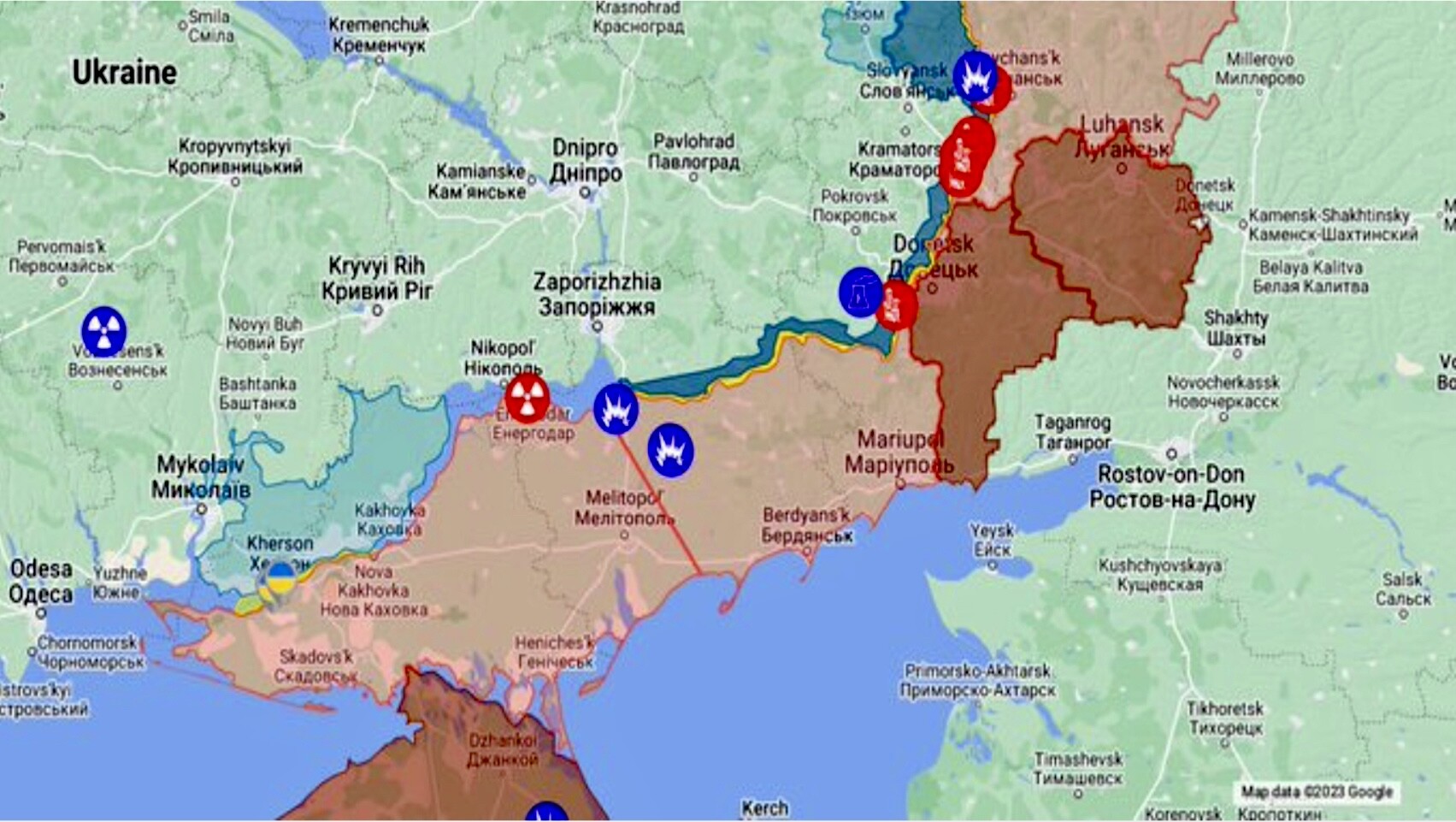

Tuttavia se il conflitto ucraino non si allargherà e se non si creerà un secondo fronte di scontro a Taiwan o in generale con la Cina, allora è possibile che il prezzo del petrolio e del gas continuerà a scendere, con un benefico effetto sull’economia mondiale e sull’inflazione dei prezzi. Ciò potrebbe permettere alle banche centrali di interrompere i rialzi dei tassi anche in presenza di piccoli rialzi dell’inflazione “core”. Il che darebbe manforte alle borse per toccare nuovi massimi.

LO SCENARIO PIÙ PROBABILE

Quello appena descritto non è tuttavia lo scenario più probabile. Il consenso di mercato attribuisce la probabilità più elevata ad una “lieve” recessione, forse confinata alle sole economie occidentali, che deprimerà la dinamica dei prezzi ma che scatenerà anche molta incertezza sui mercati finanziari, soprattutto se accompagnata da nuovi attacchi da entrambi i fronti in Ucraina. Provocando una discesa moderata delle borse.

E in tal caso gli scenari possibili sono almeno due: se i prossimi scontri in Ucraina saranno brevi ma intensi e lasceranno spazio a nuove trattative per la pace, l’effetto negativo sarà contenuto.

Auspicando infine che l’ultimo scenario abbia la minima probabilità di verificarsi, c’è invece la teorica possibilità che gli scontri prossimi venturi siano pesanti e non consentano di “aprire” ad alcuna soluzione diplomatica. Anzi, se anche nei confronti della Cina dovessero aumentare le tensioni, allora l’inflazione potrebbe riprendere la sua corsa anche a causa dell’accresciuta necessità di materie prime ed energia, che porterebbe a rialzi dei prezzi in breve tempo generalizzati. In tutto il mondo forse. Con buona pace per il buonsenso!

Stefano di Tommaso