PIÙ CAPITALI E M&A PER LE PMI

La congiuntura economica vive un momento di grande incertezza: le borse sono sì tornate a salire (dopo vistosi cali negli ultimi mesi) ed è vero che l’inflazione inizia a mostrare segni di stanchezza (oggi solo in America ma senza dubbio arriverà a scendere anche al di qua dell’Atlantico), ma è in arrivo una stretta creditizia che potrebbe rovinare la festa per le imprese di piccola dimensione e ancor più per quelle a ridotta capitalizzazione. Queste ultime infatti rischiano di essere quasi le uniche a farne le spese perché -senza accesso al mercato dei capitali- non riusciranno a investire abbastanza in quegli efficientamenti che invece sono sempre più necessari per migliorare la produttività in tempi di rialzi dei costi che superano l’aumento dei prezzi di vendita.

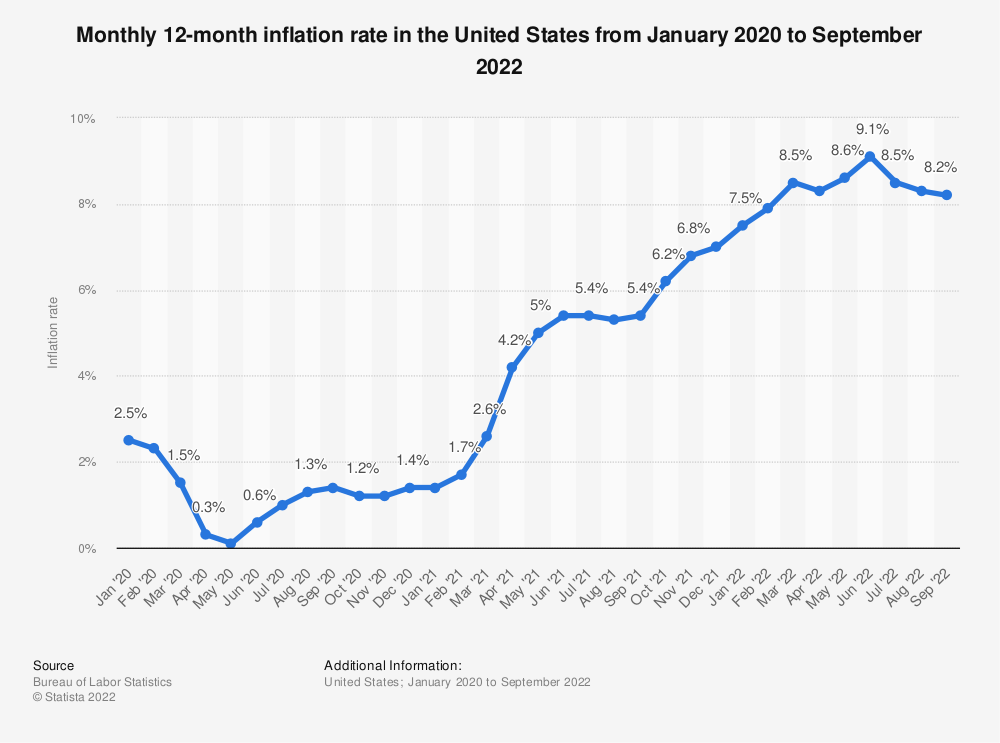

L’INFLAZIONE INIZIA A SCENDERE

L’autunno terribile che tutti temevamo non è arrivato! Il quadro a tinte fosche che alla fine dell’estate si delineava per l’andamento del prodotto interno lordo europeo sembra fare decisamente meno paura: gli aumenti di prezzo e la scarsità delle materie prime paiono in molti casi ridimensionarsi e la tanto temuta mancanza di gas da bruciare che avrebbe potuto azzoppare l’industria metalmeccanica europea sembra al momento quantomeno rinviata. Persino il temutissimo calo di consumi e investimenti, che avrebbe potuto destabilizzare sinanco le imprese più virtuose, sin’ora non c’è stato.

Anche per questo nelle ultime settimane le borse sono timidamente tornate a riprendersi e le banche centrali potrebbero decelerare sul programma di rialzo dei tassi d’interesse.

(nel grafico riportato qui accanto l’apparente “picco” dell’inflazione è già stato superato negli USA)

MA LE IMPRESE GRIDANO ALLARME

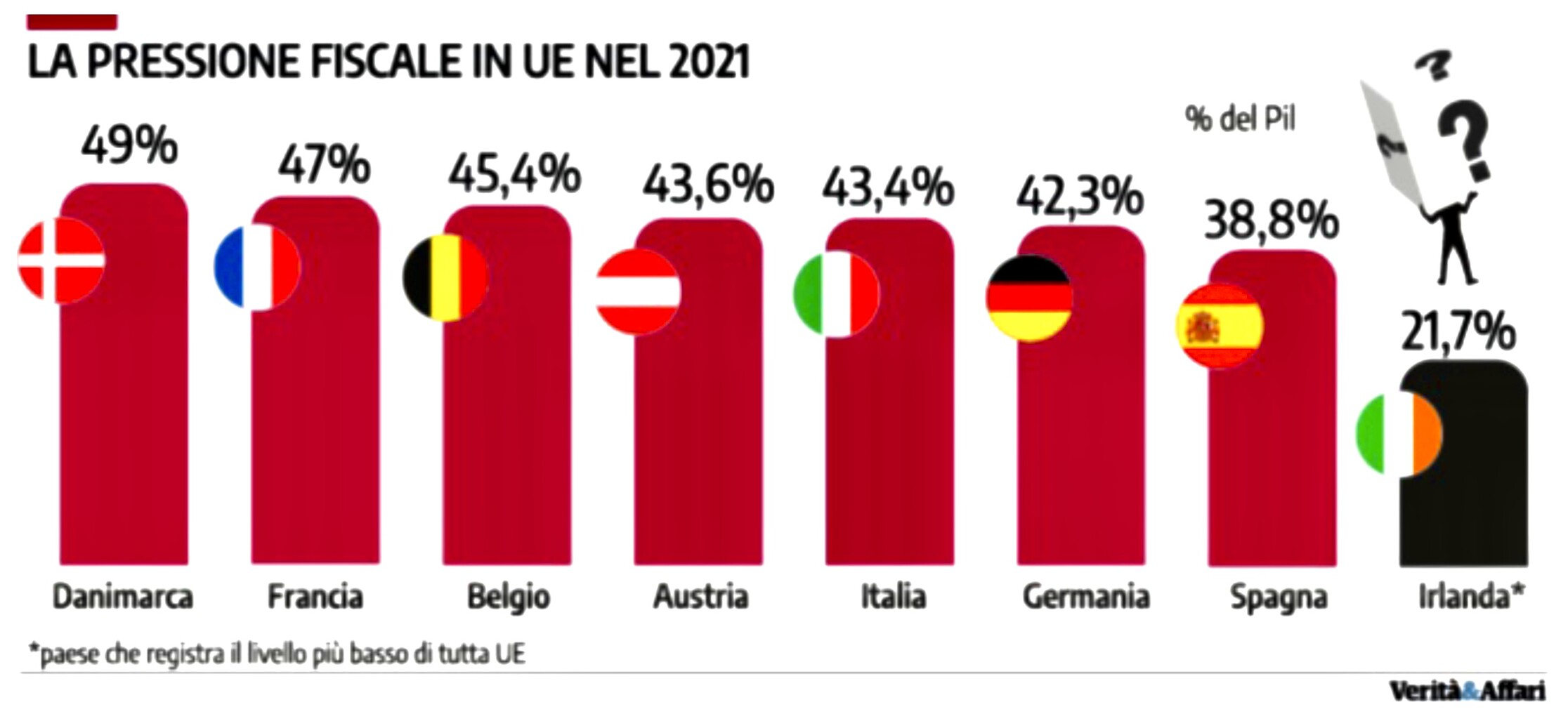

Proprio in questi giorni tanto le associazioni di categoria quanto gli osservatori indipendenti stanno però levando un unanime grido di allarme per il sovrapporsi di: inflazione, recessione, incremento della tassazione (incredibile ma vero: in Italia continua ancora a crescere e ora siamo al 43,8% medio contro il 43,4 del 2021), aumento del costo del lavoro e, soprattutto, necessità di effettuare forti investimenti mentre invece sui mercati circola minor liquidità e prosegue la stretta creditizia.

Sono tutti fattori concomitanti che rischiano di danneggiare gravemente le piccole e medie imprese italiane, strangolando nella culla anche le startup e l’imprenditoria giovanile in genere. Se perciò i governi non interverranno con decisione, anche qualora le condizioni di mercato continuassero a migliorare per le imprese ci sarebbe una concomitanza di fattori negativi.

Per molte imprese infatti a rovinare i conti economici e la generazione di cassa si stanno sommando alla crescita dei costi di produzione gli aumenti dei tassi d’interesse, quelli delle imposte e i maggior oneri in arrivo per causa dei rinnovi dei contratti di lavoro.

LA NECESSITÀ DI INGENTI INVESTIMENTI

E come se non bastasse per molte imprese occorre inoltre procedere al “re-shoring” di molte produzioni prima appaltate all’estero, all’incremento dell’automazione industriale, allo sviluppo del marketing (ma anche del procurement) digitale e a tutti quei numerosissimi investimenti derivanti dalla necessità di riposizionarsi verso una maggiore produttività della manodopera, per ottemperare alle normative sulla transizione energetica o per non perdere la sfida della transizione digitale, tutt’ora in corso.

In una parola, per le piccole e medie imprese il problema sarà quello di riuscire a reperire ingenti risorse finanziarie per effettuare tutti gli investimenti necessari, senza i quali esse rischiano di ridurre drasticamente i margini di profitto o di rimanere spiazzate rispetto alla concorrenza internazionale.

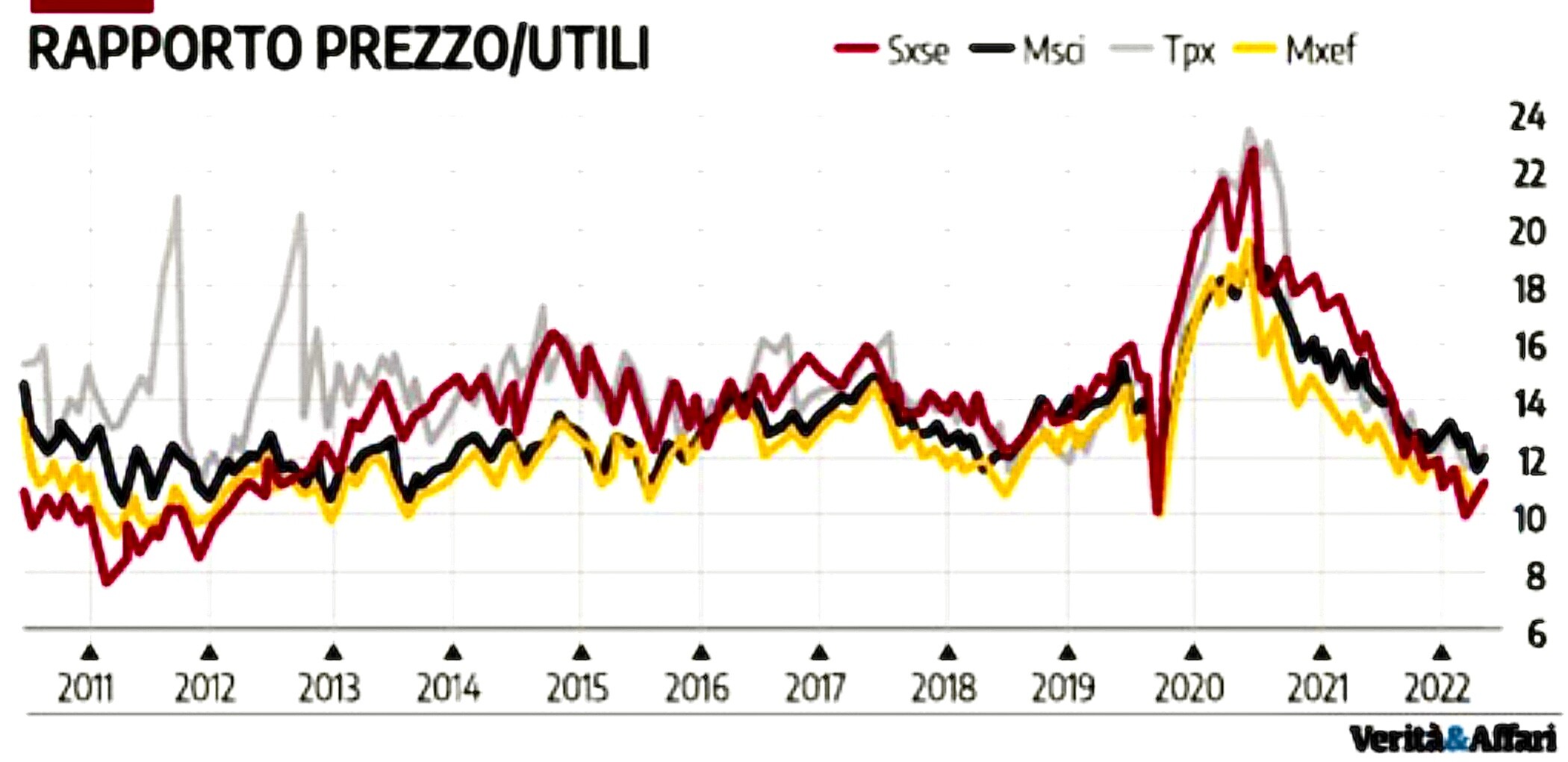

LE VALUTAZIONI D’AZIENDA ERANO SCESE PARECCHIO

Un fattore che rischia di ridurre in modo deciso il valore delle imprese e dei marchi di fabbrica ma che, d’altra parte, diviene senza dubbio un’interessante opportunità di crescita e di investimento per chi può investire e riuscire a cavalcare il cambiamento! Nel grafico che segue si può notare un deciso abbassamento dei moltiplicatori di valore azionario (di fatto dimezzati rispetto al picco di fine 2020) in tutte le principali borse del pianeta:

Oggi i tassi d’interesse continuano a crescere e il credito non solo costa più caro ma rischia anche di scarseggiare, per via della costante riduzione della liquidità in circolazione. Il momento di cautela infatti spinge molti soggetti economici a detenere più cassa possibile, o a rinviare talune spese, per “mettere fieno in cascina”.

IL SETTORE FINANZIARIO NE APPROFITTA

Molti capitali inoltre prendono il largo verso le sponde opposte dell’Atlantico o verso Oriente, per inseguire opportunità più interessanti di quelle disponibili a casa nostra. Il risultato nel complesso è quello di ottenere migliori profitti da parte del settore finanziario (i bilanci delle banche stanno migliorando decisamente) a scapito dell’industria, dell’artigianato e dei servizi.

Non per nulla le imprese di costruzione e impiantistica impegnate nella ristrutturazione degli immobili fanno sempre più fatica a smaltire i crediti d’imposta accumulati attraverso il meccanismo del “superbonus” fiscale del 110% e, quando ci riescono, costa loro decisamente più caro. In una situazione di incremento dei prezzi di qualsiasi cosa, il costo del denaro rischia di fare la parte del leone e di contrastare fortemente l’esigenza nazionale di incrementare invece gli investimenti per ammodernare il sistema produttivo e distributivo.

LA SELEZIONE DELLA SPECIE CHE NE DERIVA

Come sempre in questi casi il probabile epilogo di questa congiuntura sarà quello di una forte transizione dimensionale delle imprese: quelle più piccole e meno capitalizzate saranno inevitabilmente cedute alle più grandi o agli investitori istituzionali, oppure dovranno ricorrere alla ristrutturazione del debito.

In rari casi si procederà all’aggregazione di imprese minori in entità di maggiori dimensioni e quasi sempre occorrerà -per chi potrà permetterselo- sostituire il minor credito bancario con risorse finanziarie provenienti dal mercato dei capitali.

Ciò a prescindere da come evolverà il quadro economico generale e da come impatterà il quasi certo calo dei consumi, per via della probabile prosecuzione della riduzione del potere d’acquisto da parte di famiglie e aziende.

BORSA BOND E FINTECH COLMERANNO IL GAP

Le imprese che invece potranno farcela attingeranno con ogni probabilità a piene mani dalla quotazione in borsa, dall’emissione di prestiti obbligazionari, dal private debt e dal private equity, dalle cartolarizzazioni e dal crowdfunding, per posizionarsi diversamente rispetto al passato e alla concorrenza. E in molti casi l’alternativa non esiste proprio. Ma è chiaro che non tutte le aziende riusciranno a trovare risorse da questa fonte.

Sinanco il ricorso al settore parabancario (specialmente se “fintech”) potrà crescere decisamente, mentre invece il credito tradizionale bancario -nonostante si possa ragionevolmente prevedere un incremento dell’intervento dello Stato con garanzie pubbliche al credito- con ogni probabilità subirà ulteriori riduzioni, tanto a causa della contrazione generalizzata dei margini delle imprese e della conseguente riduzione del loro merito di credito ed “equity value”, quanto per via della riduzione della liquidità disponibile per il sistema bancario.

OCCORRE RIVEDERE I MODELLI DI BUSINESS

Nei prossimi mesi dunque la sfida è decisamente ardua per l’imprenditoria nazionale. Non sarà un’ecatombe ma nemmeno una passeggiata di salute: alla necessità di un forte riposizionamento della finanza per le imprese dovrà essere accompagnata un’intelligente revisione dei piani industriali, degli strumenti e delle infrastrutture che permetteranno alle imprese di migliorare i margini di guadagno, dell’organizzazione del lavoro e dei canali logistici e distributivi.

Quelli che in precedenza sembravano processi aziendali efficienti rischiano oggi di non esserlo più. I maggiori costi generali innalzano la leva operativa delle imprese costringendole a crescere in dimensione, mentre l’esigenza di procedere a maggiori investimenti determina ulteriori necessità di cassa e maggiori ammortamenti. Infine il maggior costo del denaro può completare il meccanismo che rischia di tramutare in una perdita secca il risultato netto del conto economico qualora il margine operativo non faccia un salto quantico!

Per riuscirvi occorre rivedere completamente il posizionamento strategico e il modello di business di quasi tutte le imprese, arrivando così a poter giustificare i forti investimenti che stanno divenendo necessari. Sono però manovre importanti e delicate, sebbene risultino sempre più necessarie per navigare nelle acque agitate dell’attuale congiuntura economica. Questa considerazione lascia presupporre che molte imprese non prenderanno troppo sul serio la sfida che si prospetta loro, e rischieranno di cappottarsi!

CHI LASCIA E CHI RADDOPPIA

Per molti imprenditori il periodo invernale in arrivo preannuncia perciò l’ennesimo chock da cambiamento. Che potrà essere preso sul serio e utilizzato come stimolo o potrà essere ignorato.

Presto però -come sempre accade- taluni risulteranno protagonisti e, pur rischiando parecchio, ne approfitteranno per riuscire a investire e guadagnare posizioni, mentre per la maggior parte degli altri saranno forse necessari il ridimensionamento o addirittura la riconversione ad altra attività, magari confluendo in gruppi industriali di maggiori dimensioni o cedendo a investitori finanziari.

Soltanto per chi si ostinerà a restare fermo la situazione rischia di sfuggire di mano, perché in periodi come questo bisogna riuscire a rispondere alle sfide con coraggio, velocità e determinazione, trasformandole ove possibile in occasioni di successo!

Stefano di Tommaso