LA STAGFLAZIONE È GIÀ ARRIVATA

Se fino a una settimana fa ci potevano essere dei tentennamenti, con le brutte notizie fioccate negli ultimi giorni ogni dubbio sembra essere caduto: il mondo si avvia a digerire l’ennesima escalation di tensioni geopolitiche globali, con la conseguenza pressoché certa di un periodo di stagnazione economica, peraltro in arrivo insieme a una piccantissima e crescente inflazione dei prezzi (dunque si prospetta una vera e propria “stagflazione”).

LE BANCHE CENTRALI SONO AL LAVORO, MA INUTILMENTE

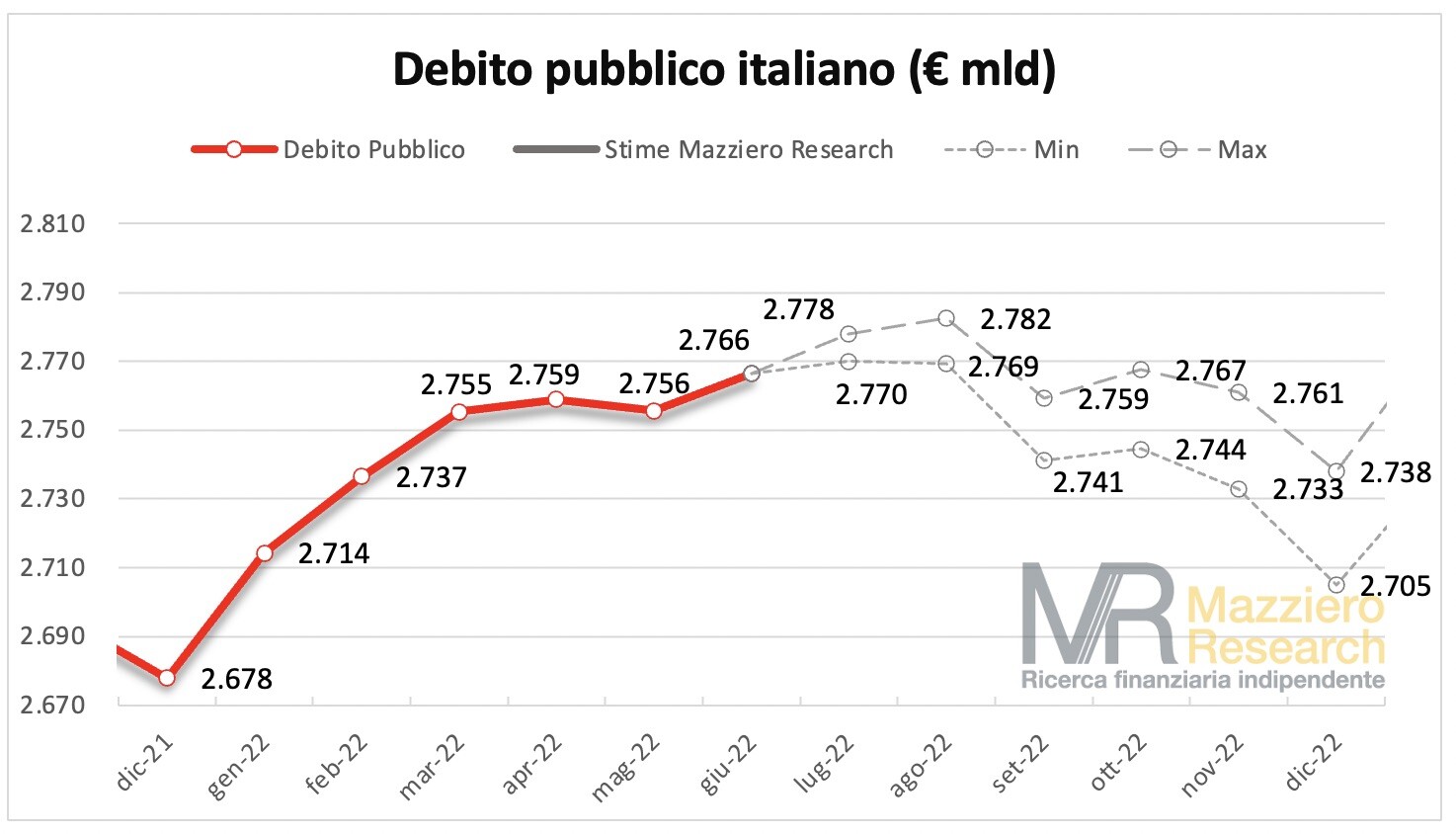

Guerra e tensioni rilanciano dollaro, gas e petrolio. Sembra pure in arrivo l’ennesima recrudescenza della pandemia. E chi investe non può tenerne conto. Ma non è detto che le borse andranno a picco, né che quella in arrivo sia una vera e propria recessione. Certo, la situazione di Agosto 2022 non è quella di Marzo 2020. Oggi i debiti pubblici sono molto più alti e i tassi d’interesse sono cresciuti, arrivando per molte nazioni al limite dell’insostenibilità. Questo fatto comporta ulteriore incertezza per il futuro che a sua volta alimenta la mancata crescita.

Le banche centrali poi stanno procedendo nella logica della “stretta monetaria” e di conseguenza non somministrano nuovi stimoli per scongiurare la recessione. Per di più sanno di avere le armi spuntate nei confronti di un’inflazione che dipende quasi solo dalla scarsità dell’offerta e che quindi i rialzi dei tassi serviranno a ben poco. Insomma l’economia non “tira” anche a causa di svalutazione e rincari, ma l’inflazione potrebbe addirittura aumentare ancora…

LA RISALITA DELLE BORSE È FINITA LA SCORSA SETTIMANA

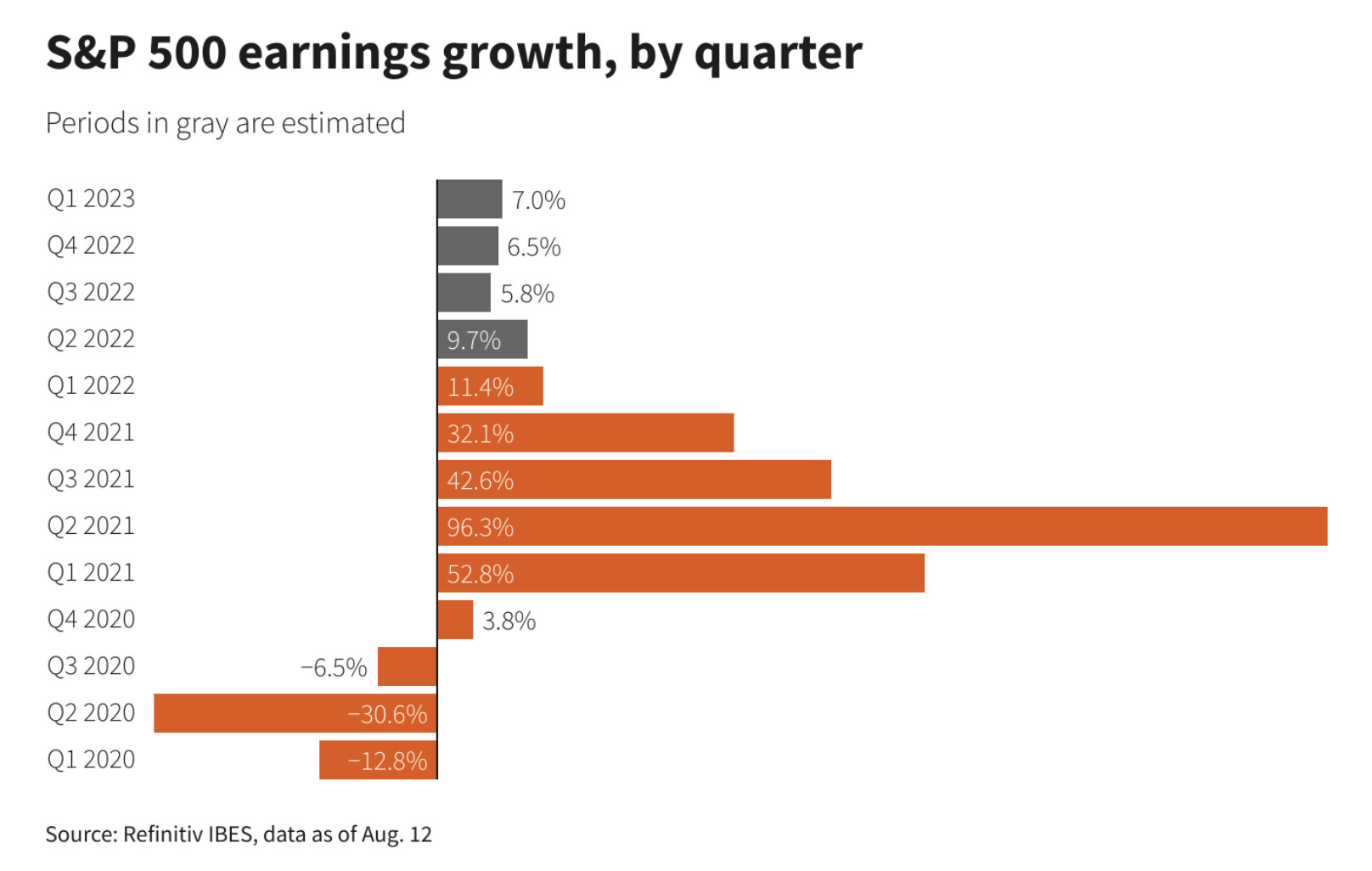

Sebbene la stagione dei dividendi sia andata benissimo fino alla prima metà dell’anno in corso, per il prossimo futuro le aspettative di profitti aziendali si riducono si riducono (come mostra il grafico qui riportato per le 500 maggiori imprese quotate a Wall Street) e di conseguenza il “rally d’estate” delle borse rischia di essere proprio terminato.

Dopo quasi due mesi di rialzi di borsa (da luglio) in cui Milano era ri-cresciuta dell’11% (sebbene crollata del 24% prima del rimbalzo) Wall Street era salita addirittura del 16% (ma era crollata fino al 30% da inizio d’anno) e il Nasdaq aveva fatto addirittura il doppio: +35% dai minimi di giugno (sebbene fosse scesa prima del 42% da inizio d’anno), sembrava che la tendenza al rialzo fosse consolidata e fondata sulla convinzione che l’inflazione aveva oramai raggiunto il suo picco, come dimostrato dalla rilevazione di Luglio negli USA, sebbene ciò accadesse per la debolezza della domanda di beni e servizi.

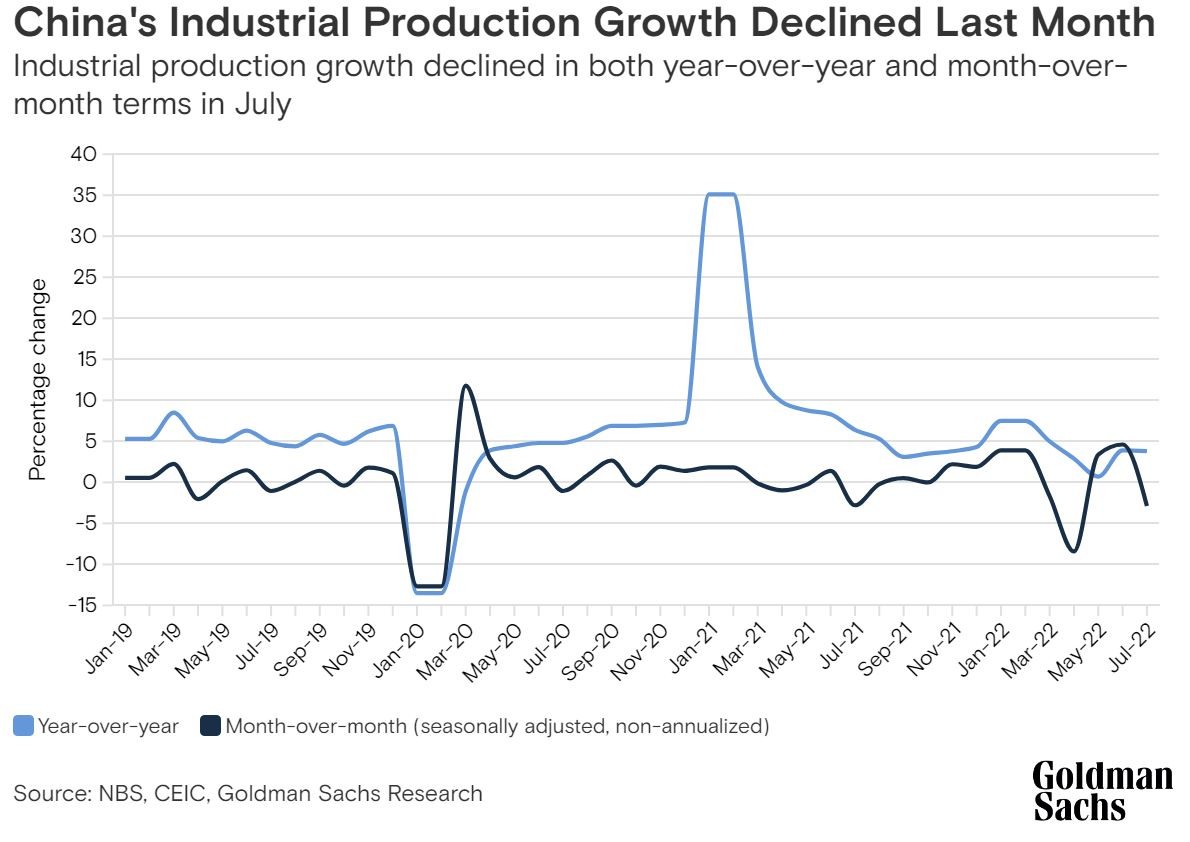

LA CONGIUNTURA ARRANCA IN TUTTO IL MONDO

E invece la congiuntura economica in giro per il mondo sembra aver di nuovo imboccato una brutta piega (si guardi il declino della produzione industriale cinese, nel grafico qui riportato) e le borse hanno di nuovo ripreso a scendere: in circa due mesi il recupero dei listini è stato soltanto pari o poco superiore alla metà dei ribassi dei listini da inizio anno (cioè nulla più che il tipico rimbalzo a metà della discesa) mentre giungevano gli ultimi dati sull’inflazione anglosassone (oltre il 10%) ma soprattutto si rafforzavano i timori che i rialzi dei tassi d’interesse siano ancora ben lontani dall’essere arrivati a concludersi. E se così sarà allora è lecito prevedere che le borse si imbarchino ancora di un 10-20% del valore dei listini, da qui all’autunno inoltrato.

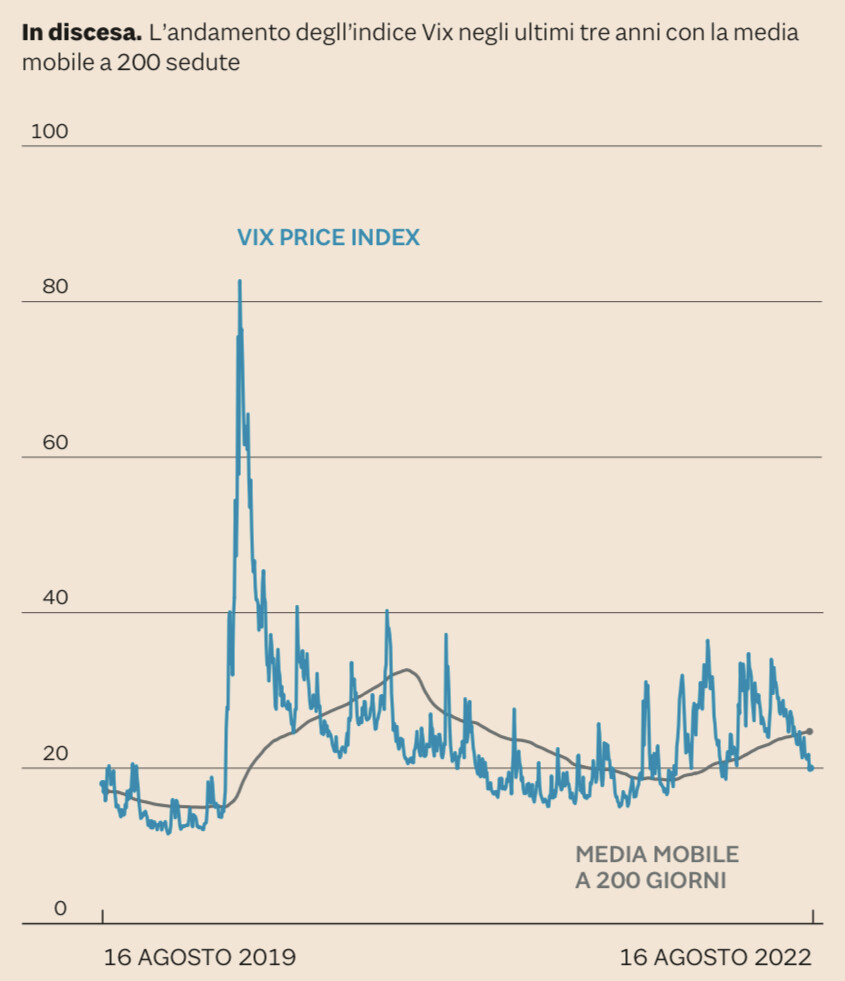

Ciò non significa che non assisteremo ad nuovi rimbalzi dei listini azionari, ma la volatilità delle borse è scesa intorno ai minimi storici (si veda l’indice VIX nel grafico qui riportato) e la tendenza sembra male orientata.

La storia poi non si ripete mai nello stesso modo e, quando le borse torneranno a crescere, non è detto che saranno nemmeno gli stessi comparti industriali del passato (i tecnologici soprattutto) a beneficiarne.

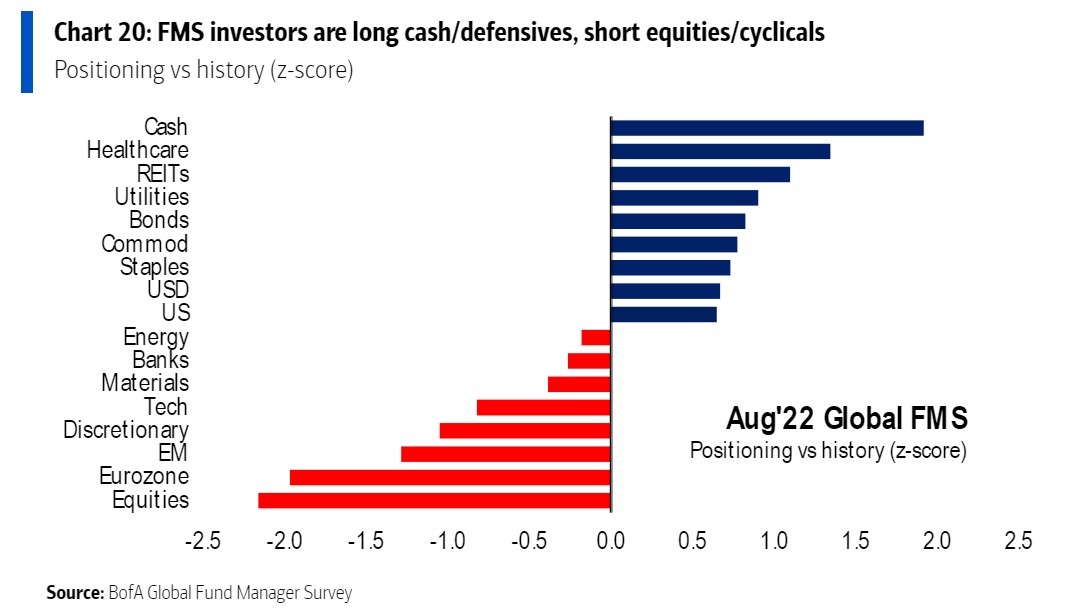

I SETTORI FAVORITI DAGLI INVESTITORI

Oggi gli investitori puntano ad incrementare la loro quota di denaro liquido non investito (cassa dunque) e tornano a guardare con interesse le imprese impegnate sul settore salute nonché gli investimenti immobiliari a reddito.

Per fare altri esempi, se la transizione “verde” non potrà non continuare e le grandi tendenze di fondo dell’economia indicano la necessità di produrre sempre più energia da fonti rinnovabili (generazione e accumulo di energia dal sole, dal vento e forse anche dal mare), il nuovo mantra sembra essere quello della riscoperta delle tecnologie per ottenere energia a basso prezzo.

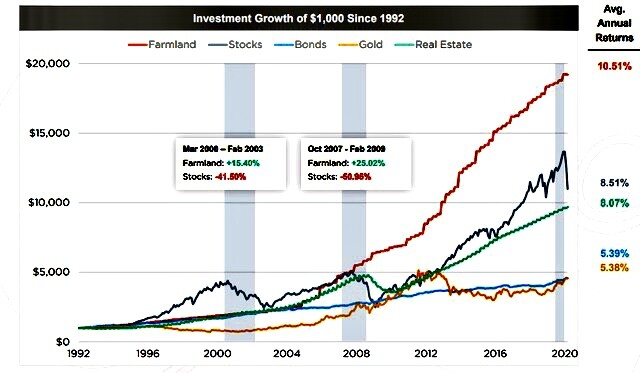

E’ IL MOMENTO DELL’AGRICOLTURA

Uno dei fattori più preoccupanti per la sostenibilità dello sviluppo economico è poi la disponibilità di acqua dolce. Ebbene un business tra i più interessanti potrebbe essere la produzione agricola. In particolare quella dove c’è abbondanza d’acqua e trasportata dove c’è n’è di meno. In effetti nel lungo termine questo settore ha dato ottime performances soprattutto in situazioni di emergenza, come si può vedere da questo grafico che abbraccia un intero trentennio.

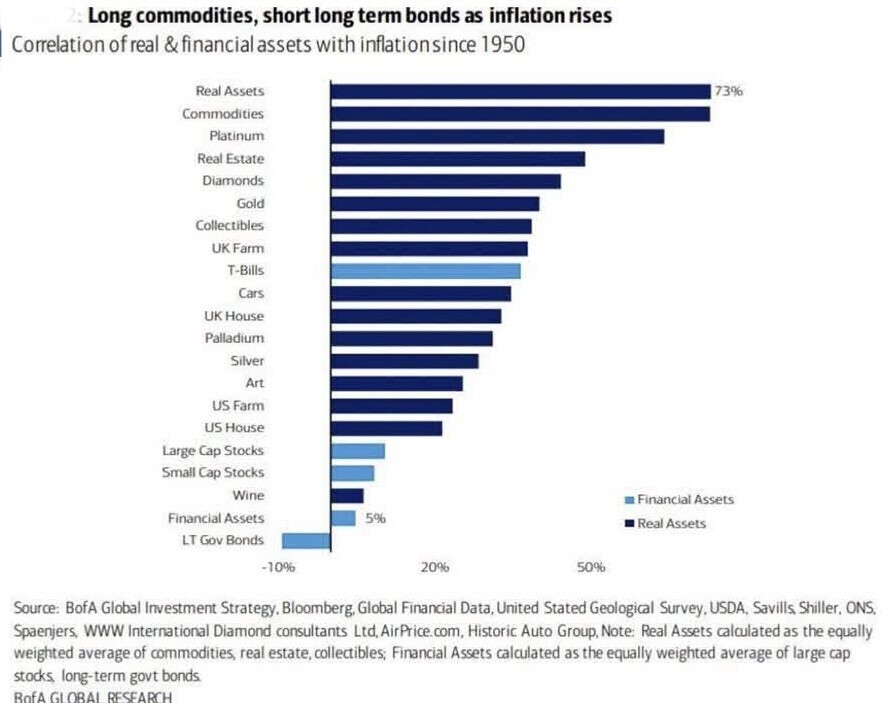

Questo ragionamento porta in generale non tanto all’andamento degli indici di borsa bensì a quali settori economici andranno meglio e di conseguenza quali “asset class” converranno di più. Per comprendere dove orientarsi dunque nel selezionarli uno sguardo al passato può sicuramente aiutare: il grafico che segue riporta il tasso di correlazione tra l’inflazione registrata e le principali asset class da settant’anni a questa parte.

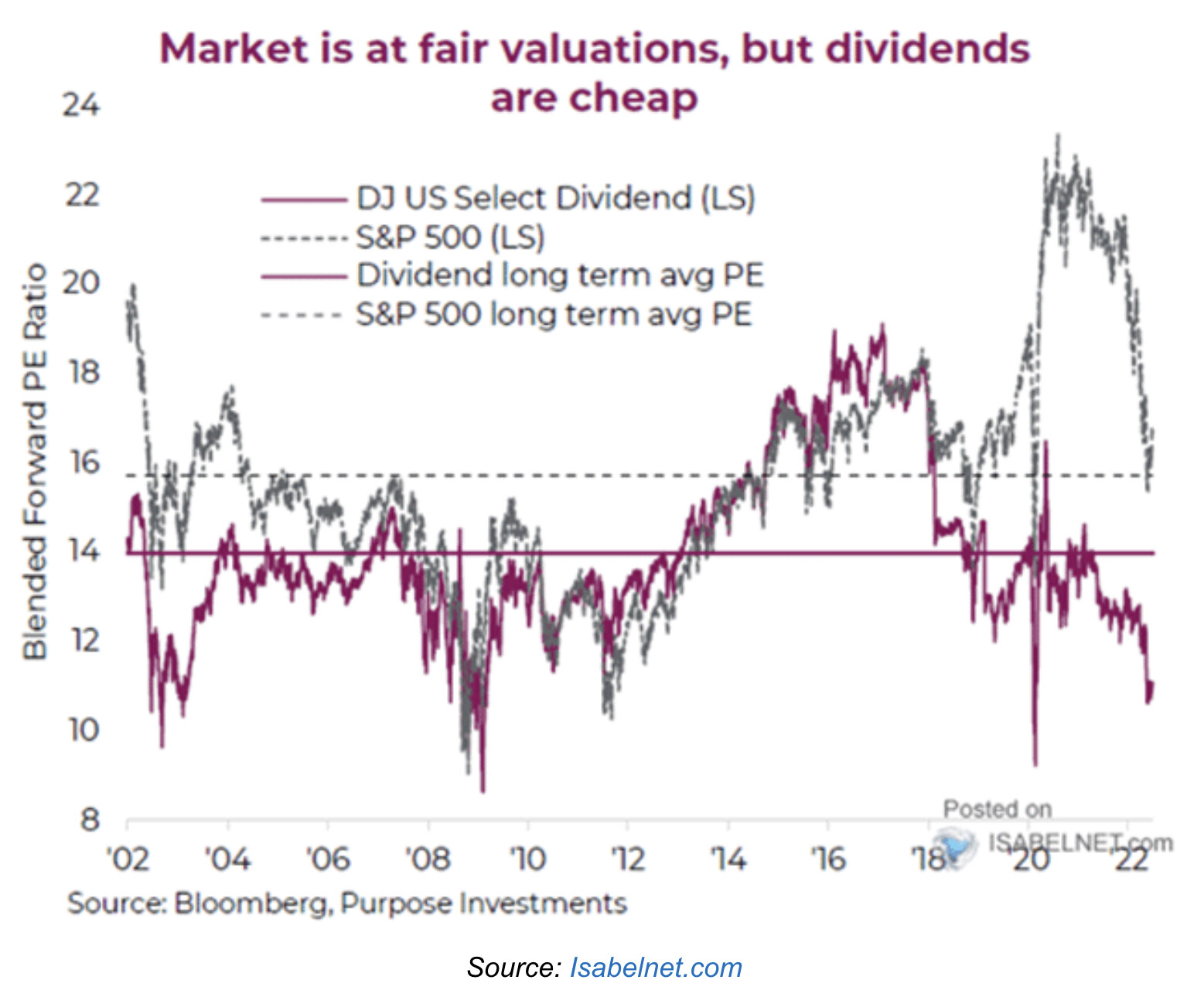

I DIVIDENDI “COSTANO” POCO!

Sebbene infatti si possa essere moderatamente ottimisti sul futuro degli investimenti in Borsa, è impossibile disconoscere le prospettive per lo sviluppo economico globale -almeno a breve termine- ed è interessante notare che ci sono diversi titoli storicamente meno “sexy” per gli investitori (tipicamente classificati “value”) che però hanno sempre fornito interessanti dividendi, e ora appaiono decisamente sottovalutati, come dimostra questo grafico, che mostra il loro rapporto Prezzo/Utile sceso parecchio al di sotto della media ventennale:

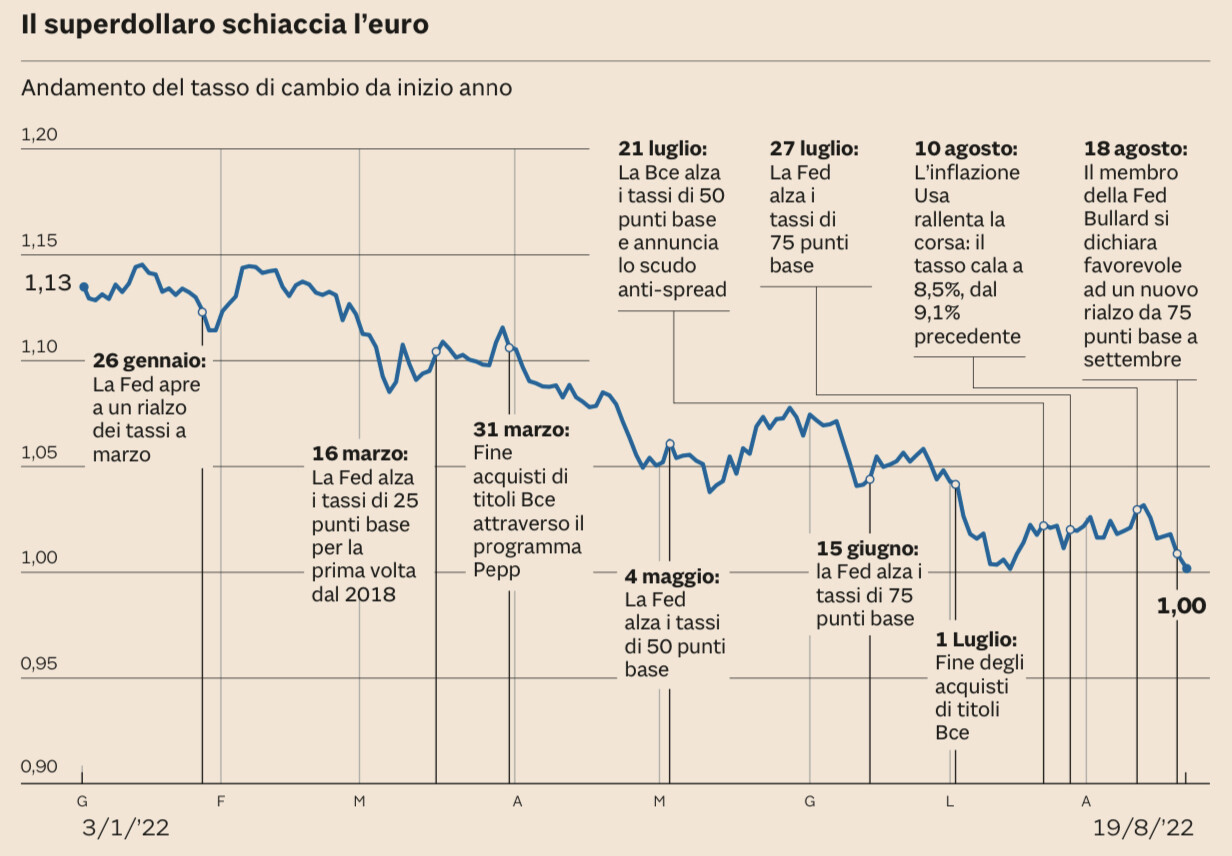

Come abbiamo visto in precedenza però la volatilità delle borse è scesa moltissimo e il prezzo del petrolio viaggia più o meno stabilmente poco sopra i 90 dollari, mentre il dollaro americano potrebbe mostrare segni di stabilità non proseguendo la sua risalita oltre la parità con l’euro. Questo potrebbe anche significare che, dopo la rotazione dei portafogli verso investimenti più “tranquilli” e redditizi, ci si possa attendere una pausa di riflessione.

Una trentina d’anni fa per i governi italiani si parlava di San Dollaro e San Petrolio. E magari nelle prossime settimane questi due beati potrebbero concederci ancora qualche grazia, allentando una tensione che al momento è ancora molto forte a causa dell’inasprimento del conflitto tra Russia e America (pardon: si dovrebbe scrivere Ucraina, ma poi si legge U.S.A.).

MA LA CRESCITA DEL PIL ITALIANO È TRUCCATA

Ma non c’è troppo da illudersi: Moody’s ha appena tagliato l’Outlook (la prospettiva) per l’Italia da neutrale a negativa nonostante il MEF continui a prevedere per l’Italia una crescita del del 3.4% per quest’anno e nonostante il fatto che l’indebitamento netto, come proporzione del prodotto interno lordo, possa scendere sotto le attese a causa di un mero effetto contabile, dal momento che il debito si esprime a valori nominali, mentre la crescita del prodotto interno lordo si evidenzia in termini reali. Se l’Italia perciò registra un’inflazione dell’8%, la Germania del 9% e la Gran Bretagna del 10% ecco che -con un ISTAT compiacente- abbiamo “rubato” uno o due punti % di crescita apparente.

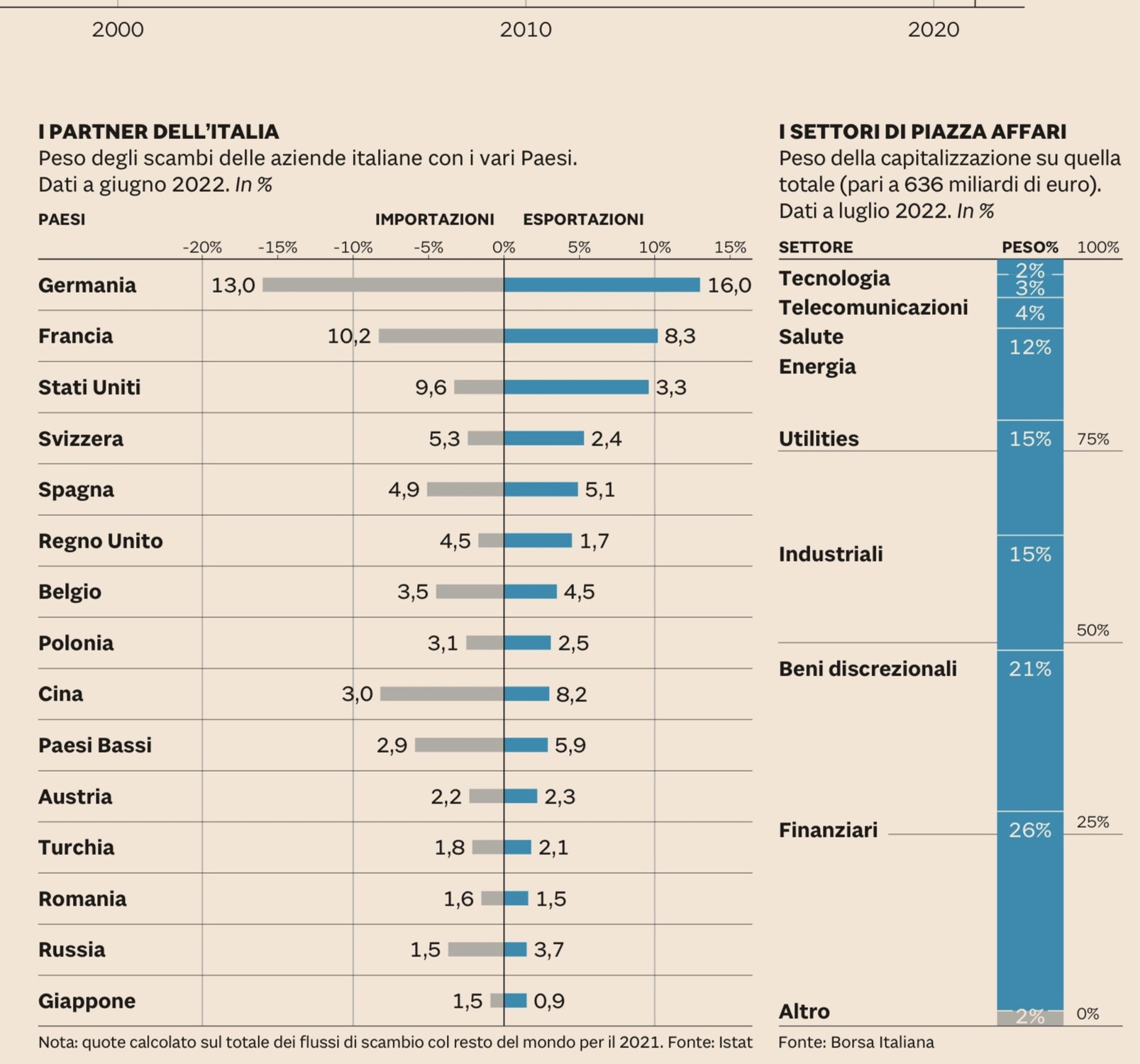

La crescita del PIL italiano al 3,4% per il 2022 è in effetti un sogno destinato a rimanere nel cassetto, nel contesto generale di stagnazione che affligge l’Europa e in particolare la Germania (paese che traina molti ordinativi per l’industria italiana del terzismo).

Poi la spinta alla crescita del PIL proveniente dal 110% è stata quasi certamente sovrastimata: i soldi del PNRR per il Superbonus sono già finiti e addirittura rischiamo di non incassare neanche quelli già spesi a causa della mancata conclusione di talune riforme. Quello di Moody’s appare perciò come un “simpatico avvertimento” ai futuri governanti.

L’effettiva esigibilità dell’enorme carico fiscale italiano è infatti molto discutibile ma siamo in campagna elettorale e si continua a far finta di incassare tutte le imposte. L’Erario nazionale infine paga molto in ritardo le imprese sue fornitrici mettendone in qualche caso a rischio la sopravvivenza, e minando lo sviluppo economico generale. D’altro canto però in Italia l’occupazione è cresciuta (+1.8%) a Giugno e lo stoccaggio del gas ha raggiunto ormai il 74% a poca distanza dalla soglia di sicurezza energetica.

LA RECESSIONE COLPIRÀ LE IMPRESE MENO CAPITALIZZATE

Tuttavia le imprese italiane dovranno affrontare un autunno durissimo, nonostante lo stoccaggio del gas protegga il Paese da eventuali shock di sistema (a carissimo prezzo), il suo costo altissimo e ancora crescente impatta inesorabilmente sui conti aziendali e, di conseguenza, ipoteca una pressoché certa prosecuzione della crescita dei prezzi al consumo.

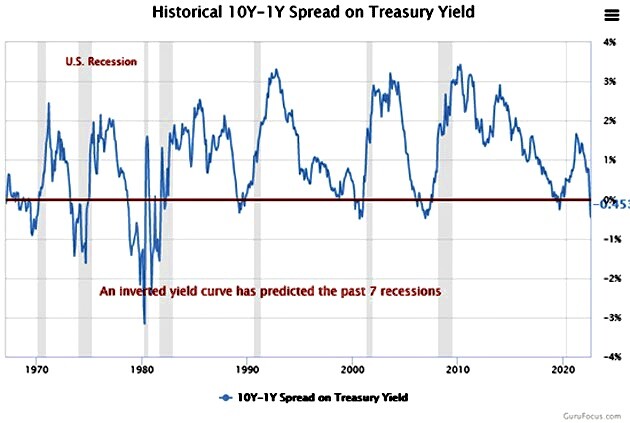

Dunque se l’Italia chiuderà l’anno con uno zero percento di crescita del PIL (al netto dell’inflazione vera e non di quella rilevata ancora con il prezzo delle sigarette “nazionali”) sarà già un bel successo. E a livello globale la possibilità di un 2022 che si concluda con una bella stagnazione economica globale è sempre più concreta al traino di ciò che sta accadendo in America (una inversione oramai conclamata della curva dei rendimenti), come mostra il grafico che segue:

Stefano di Tommaso