LE BORSE SONO SOPRAVVALUTATE?

15La notizia più importante l’ha voluta dare in diretta Joe Biden: a Luglio l’inflazione americana si è arrestata. Zero percento nel mese di Luglio, sebbene in precedenza fosse salita così tanto da rassomigliare soltanto a quella di quasi 50 anni fa. Ovviamente le borse hanno brindato al ritorno dell’ottimismo (o forse sarebbe meglio dire: alla fine del pessimismo), e non soltanto quelle americane, ma anche quelle asiatiche ed europee. La prospettiva di una ripresa dei listini sulla scia del lieve ribasso dei tassi d’interesse impliciti nel mercato monetario però è dovuta alla recessione in corso, che ha abbassato le aspettative di incremento dei prezzi.

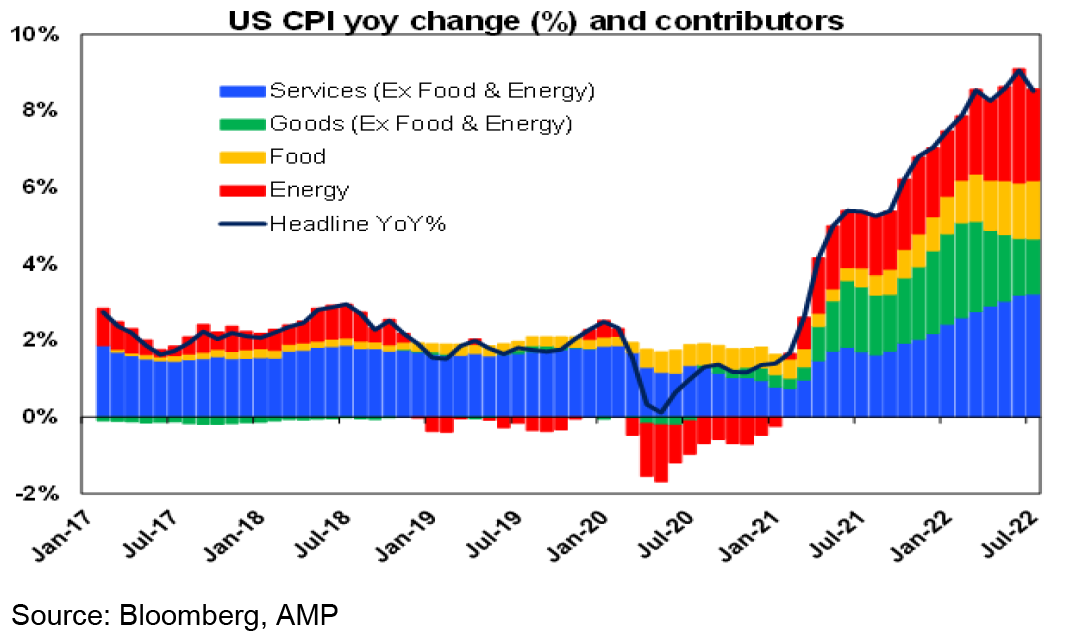

Sorgono pertanto diverse questioni: i tassi d’interesse hanno iniziato a flettere? Ovvero ci sono buoni motivi per ritenere che quella attuale sia soltanto una pausa tecnica? Sì, perché l’inflazione rilevata dai principali istituti di statistica è esplosa negli ultimi mesi ma il fuoco aveva covato a lungo sotto la cenere della fine della precedente recessione: quella procurata dalla pandemia e dalle conseguenti restrizioni alla circolazione di uomini e merci. I prezzi al consumo sono cresciuti per il formidabile rincaro dei fattori di produzione. Ora frenano soprattutto per la domanda debole, ma i costi delle materie prime hanno imboccato una strada in stabile discesa oppure hanno solo preso una boccata d’aria?

Il dato statistico attuale dell’inflazione (si misura ufficialmente solo quella dei prezzi al consumo) sembra dipendere quasi esclusivamente dalla differenza tra domanda e offerta di energia, materie prime, semilavorati e beni di prima necessità. Siamo sicuri che ciò non rappresenti un contesto sfavorevole per l’industria e il commercio? In fin dei conti infatti le valutazioni d’azienda – implicite nelle quotazioni di borsa- dipendono da due fattori primi: i margini industriali prospettici e i tassi di interesse ai quali attualizzarli.

Se le valutazioni d’azienda tornano a crescere è lecito attendersi una loro concordanza con prospettive migliori delle aziende quotate in borsa e/o con tassi d’interesse che tornino a scendere. Se tali prospettive invece non sono fondate, allora è lecito ritenere che la ripresa dei listini azionari non possa continuare a lungo, al di là delle oscillazioni di breve periodo. E in effetti sino ad oggi non sono affatto calati i profitti aziendali della maggioranza delle imprese che orientano i listini azionari. Né sembrano volte al ribasso le previsioni per i margini dei prossimi trimestri. Ma è lecito attendersi margini ancora in crescita se il contesto resta sfavorevole?

Per quanto riguarda l’altro fattore che orienta le valutazioni d’azienda (i tassi d’interesse) quali sono le prospettive? Le banche centrali promettono ancora tempesta. Spiazzate dalla prosecuzione della fiammata dei prezzi, oppure colpevolmente negligenti, esse rischiano di agire nel medesimo ritardo accumulato mentre i prezzi andavano alle stelle. Ma stavolta all’opposto: nonostante infatti i mercati finanziari esprimano nell’ultimo mese tassi d’interesse in lieve ribasso, esse mantengono il programma di rialzo del solo tasso che esse riescono a controllare: quello di sconto, che a sua volta orienta il costo del denaro.

Il “manuale di istruzione” del banchiere centrale dice che dovrebbero farlo crescere se intendono stroncare sul nascere l’aspettativa d’inflazione (ma come abbiamo visto adesso non avrebbe senso, perché ora sembra essere al rientro) oppure per colmare il “gap” tra i tassi nominali e l’inflazione, che si traduce attualmente in tassi reali negativi (ma i mercati finanziari le hanno precedute, facendo salire le quotazioni dei titoli a reddito fisso, che esprimono oggi rendimenti impliciti minori). Perciò se dovessero attenersi al loro “manuale di istruzioni” ora le banche centrali dovrebbero invertire la rotta. Ma le autorità monetarie devono evitare di inseguire le oscillazioni di brevissimo periodo e dunque rischiano di farlo tra qualche mese quando sarà troppo tardi. Probabilmente perciò esse torneranno ad abbassare i tassi soltanto dopo che si sarà visto cosa succederà in autunno e quale evoluzione avranno le tensioni geopolitiche.

Nel frattempo esse hanno programmato altri “gradini” di risalita dei tassi d’interesse a breve termine, e conseguentemente procederanno tutte ad altri rialzi del costo dei finanziamenti, fattore recessivo per eccellenza! In un mondo ultra-indebitato e con tendenze al ribasso della crescita economica come quello attuale ciò potrebbe essere considerata una follia, e forse lo è davvero. Ma soprattutto questo non aiuterà i margini industriali con i quali le imprese generano profitti, e nemmeno ridurrà i tassi ai quali vengono scontati i flussi di cassa futuri. Dunque non aiuterà le valutazioni d’azienda che oggi invece sembrano riprendere quota.

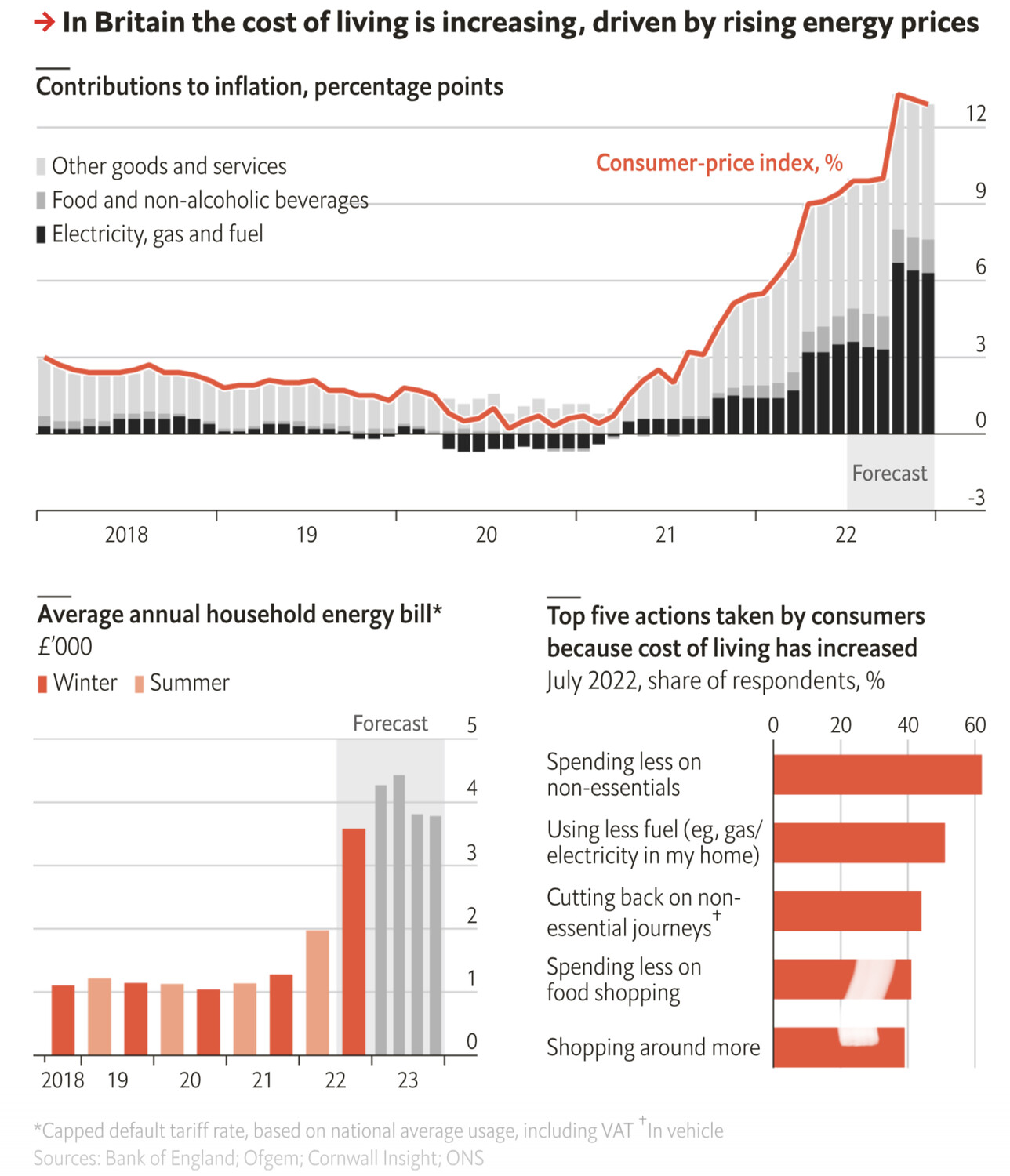

Addirittura la Banca d’Inghilterra (si legga il grafico sopra riportato, pubblicato dall’ Economist di qs settimana) -tra le poche governate davvero in autonomia- ha pubblicato ufficialmente le sue previsioni di crescita dell’inflazione: attorno ad un picco del 13% a fine anno, prima di tornare (forse) a flettere, cioè il 40% in più di quella misurata oggi su base annua. Questo può giustificare la prosecuzione degli incrementi del tasso di sconto britannico, ma getta molte ombre sull’ottimismo che invece sembra prevalere al di là dell’Oceano Atlantico.

In effetti i timori per l’autunno che incombe sono molti, e piuttosto ben giustificati: se il costo dell’energia (già cresciuto in media del 40% nell’ultimo anno) dovesse tornare a crescere allora anche i costi dei fattori di produzione dovrebbero riprendere a impennarsi. Si dice che ciò dipenderà molto dalle tensioni internazionali, ma nemmeno queste sembrano aver imboccato la strada dell’allentamento. Dunque la guerra all’inflazione non è necessariamente già stata vinta e questa ha innegabili effetti su tassi d’interesse e profitti aziendali.

Le ultime considerazioni fanno perciò ritenere che l’attuale risalita nelle valutazioni d’azienda sia assai poco giustificata. Anche per un secondo motivo: quello della liquidità in circolazione: l’altra leva che le banche centrali stanno usando per combattere l’inflazione è infatti quella della riduzione della liquidità sui mercati, attraverso la cessione dei titoli precedentemente acquistati. Se la liquidità degli operatori tornerà a scendere allora è lecito attendersi non soltanto una serie di vendite in borsa a causa della necessità di detenere maggior cassa liquida nei portafogli degli investitori, ma anche una più difficile liquidabilità (attraverso più difficoltose IPO o M&A) delle azioni acquisite dai fondi di private equity e venture capital, che fino a ieri sono stati gli attori più dinamici e performanti nel mercato dei capitali.

Le banche centrali insomma stanno ancora usando i loro attrezzi del mestiere in direzione di una decrescita delle borse, non di un loro apprezzamento. Mentre il mercato dei capitali -da oramai quattro settimane- si sta orientando in direzione letteralmente opposta. E qui sorge una domanda, la cui risposta è al momento impossibile: chi ha ragione e chi ha torto? Come diceva Winston Churchill: è l’inizio della fine (dell’inflazione) o solamente la fine dell’inizio?

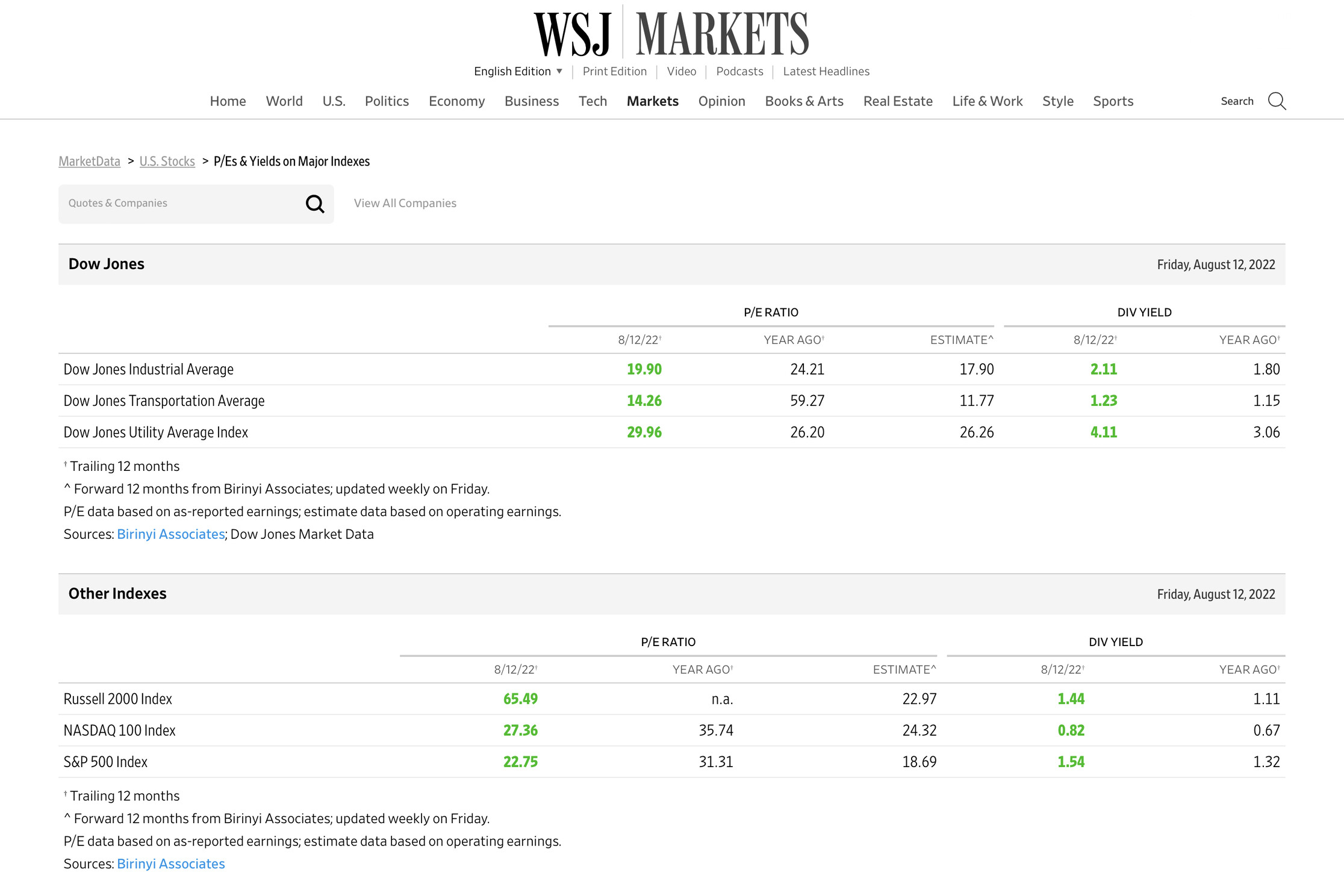

Oggi il Nasdaq 100 (principale indice del mercato americano delle imprese tecnologiche) è cresciuto del 24% nell’ultimo mese, ed esprime un rapporto tra prezzo delle azioni e utili attesi (il c.d. P/E tracking) di oltre 24,3 volte, il cui reciproco in termini di tasso implicito di rendimento delle azioni è il 4,1%, mentre il P/E dell’SP500 (principale indice del mercato americano delle imprese maggiori) è a 18,7 volte gli utili attesi (circa il 5,35% di rendimento implicito).

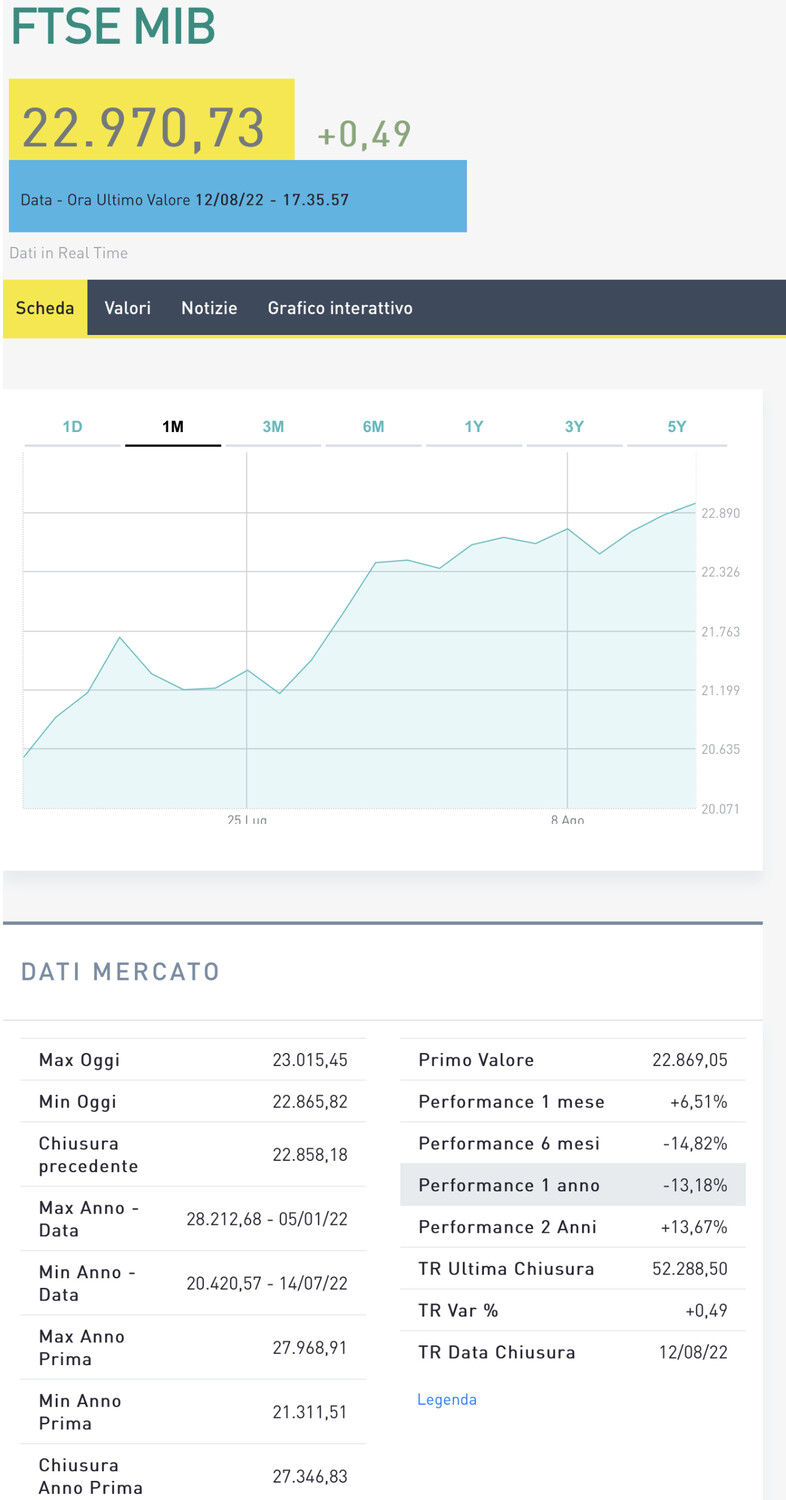

Il medesimo rapporto per il FTSE Mib (l’indice dei principali titoli della borsa italiana, cresciuto nell’ultimo mese soltanto del 6,5%) è invece a 11,3 volte gli utili: vale a dire meno della metà del Nasdaq, con un rendimento atteso dell’8,85%. Si potrebbe perciò dedurre che le valutazioni che “girano” sulla borsa di Milano appaiono molto più in linea con le attese di crescita dei tassi di interesse (posto che i titoli azionari assicurano comunque una discreta protezione dall’inflazione) rispetto a quelle americane. Ma la verità è che le borse europee sono meno liquide e di conseguenza state molto più lente al rialzo e che almeno una parte della differenza dipende da questo.

Insomma la speculazione ha messo a segno un bel “rally” di borsa estivo, ma il rischio che questo non prosegua anche in autunno è piuttosto elevato. Quanto al dopo Ferragosto, tutte le ipotesi sono credibili, data l’elevatissima volatilità, che viene esacerbata proprio dalla riduzione della liquidità che è in corso!

Stefano di Tommaso