(DON’T) SELL IN MAY & SAIL AWAY

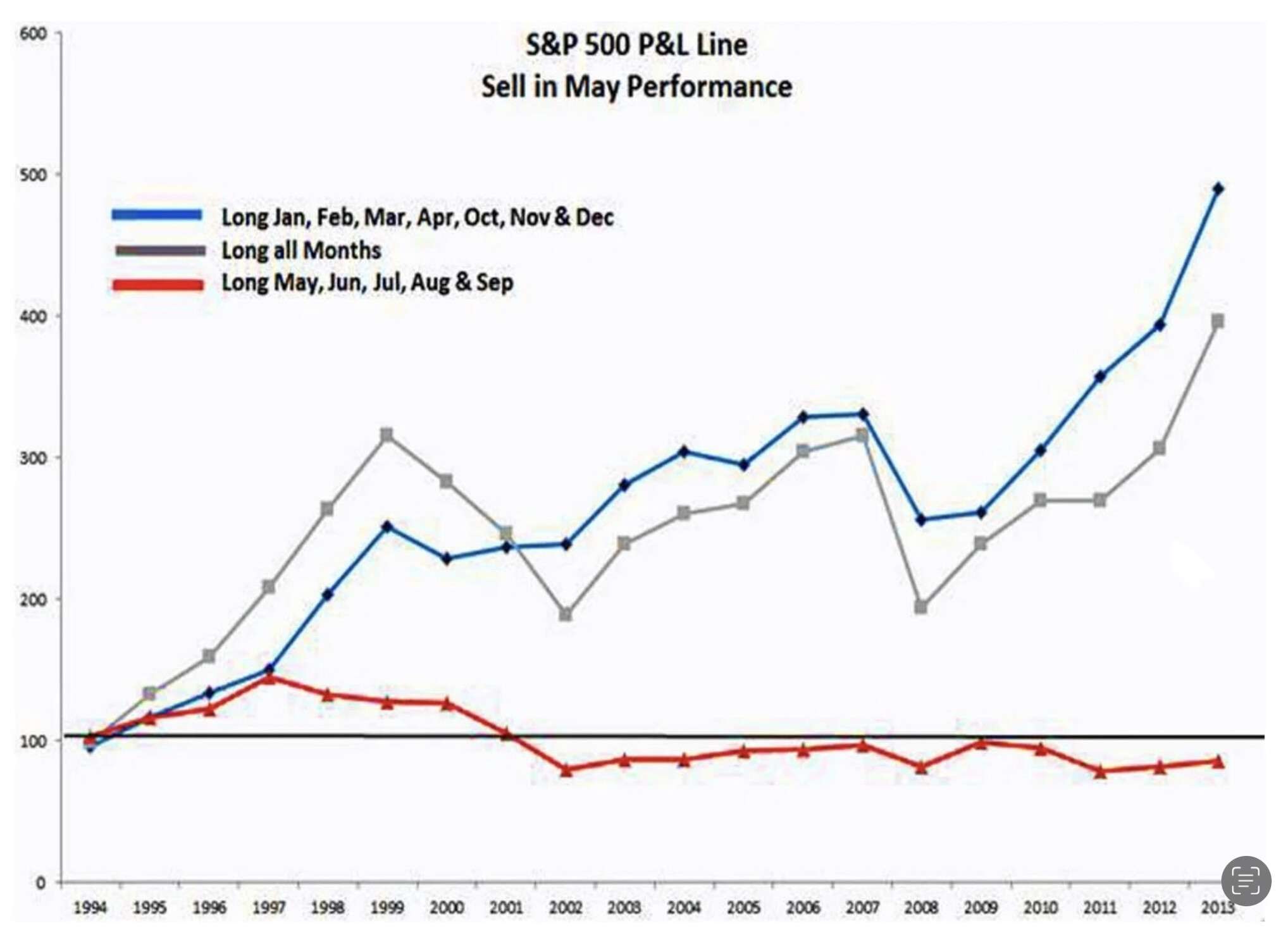

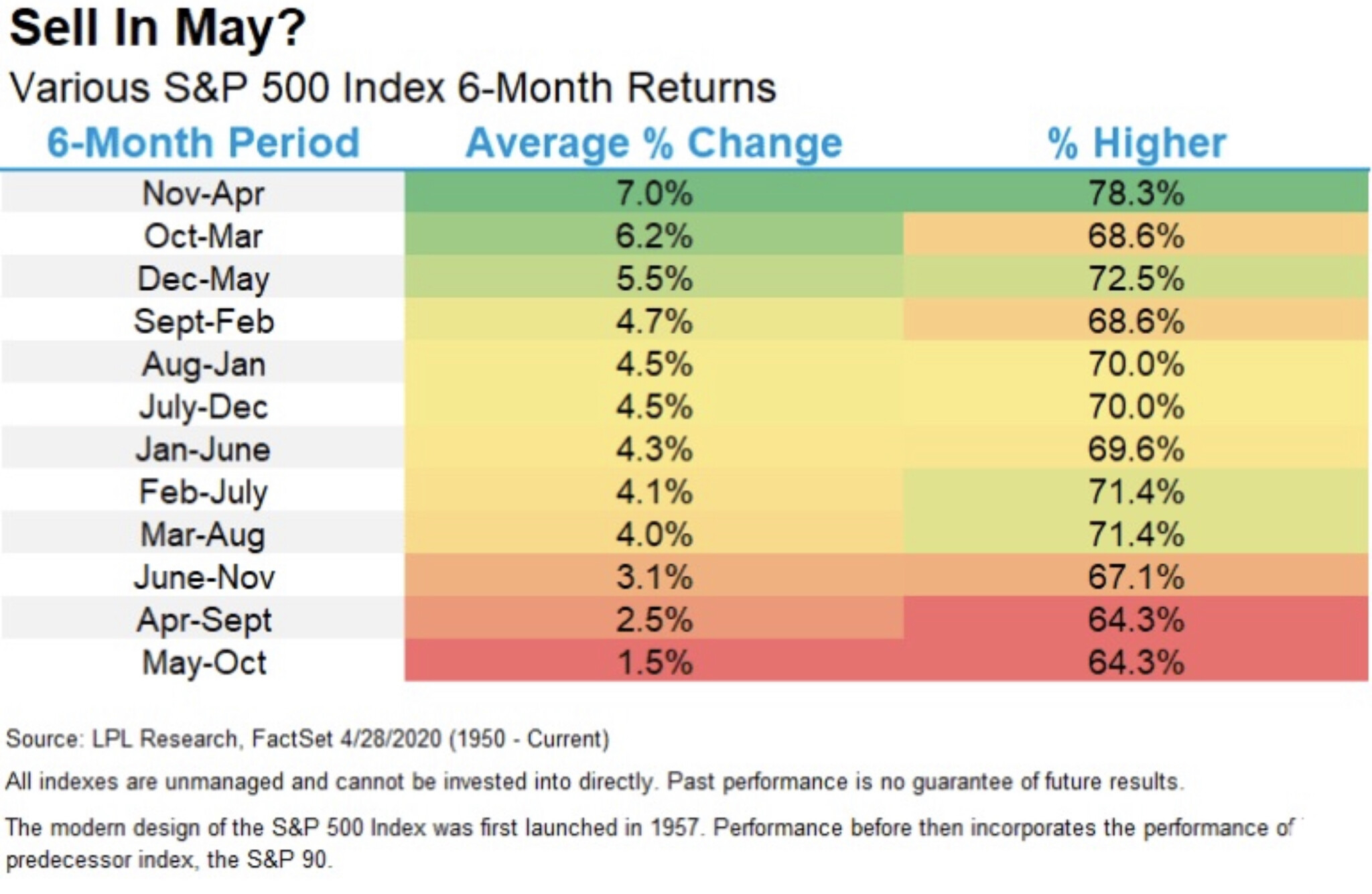

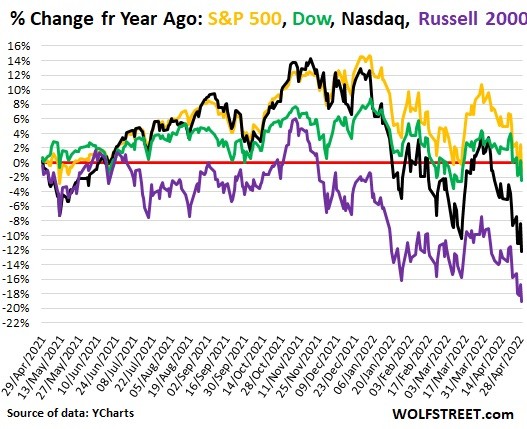

”Vendi in Maggio e parti in viaggio”. Varrà anche quest’anno il vecchio adagio? Le borse sono destinate a continuare la loro discesa dopo quasi due mesi di alti e bassi? Se guardiamo le statistiche degli ultimi anni infatti storicamente è spesso andata così: la performance cumulativa delle borse da maggio in poi è negativa fino all’incirca alla fine dell’estate. Anche perché ciò è spesso coinciso con l’andamento stagionale al rialzo dei tassi d’interesse.

LE STATISTICHE INVITANO ALLA PRUDENZA

MA QUESTA VOLTA PUÒ ESSERE DIVERSO

Se si volesse adottare anche quest’anno questo atteggiamento, date anche le molte preoccupazioni per le sorti dell’economia a livello planetario sarebbe dunque meglio vendere e attendere nuovi ribassi. O quantomeno delle decise schiarite sui fronti geo-politici ed energetici. Ma viviamo tempi eccezionali, e questa volta (così come è già successo nel 2020) potrebbe anche andare diversamente. Il motivo principale è che al momento le borse sono in regime di “ipervenduto” e che dunque si è teoricamente creata una buona occasione di acquisto per gli investitori di lungo termine.

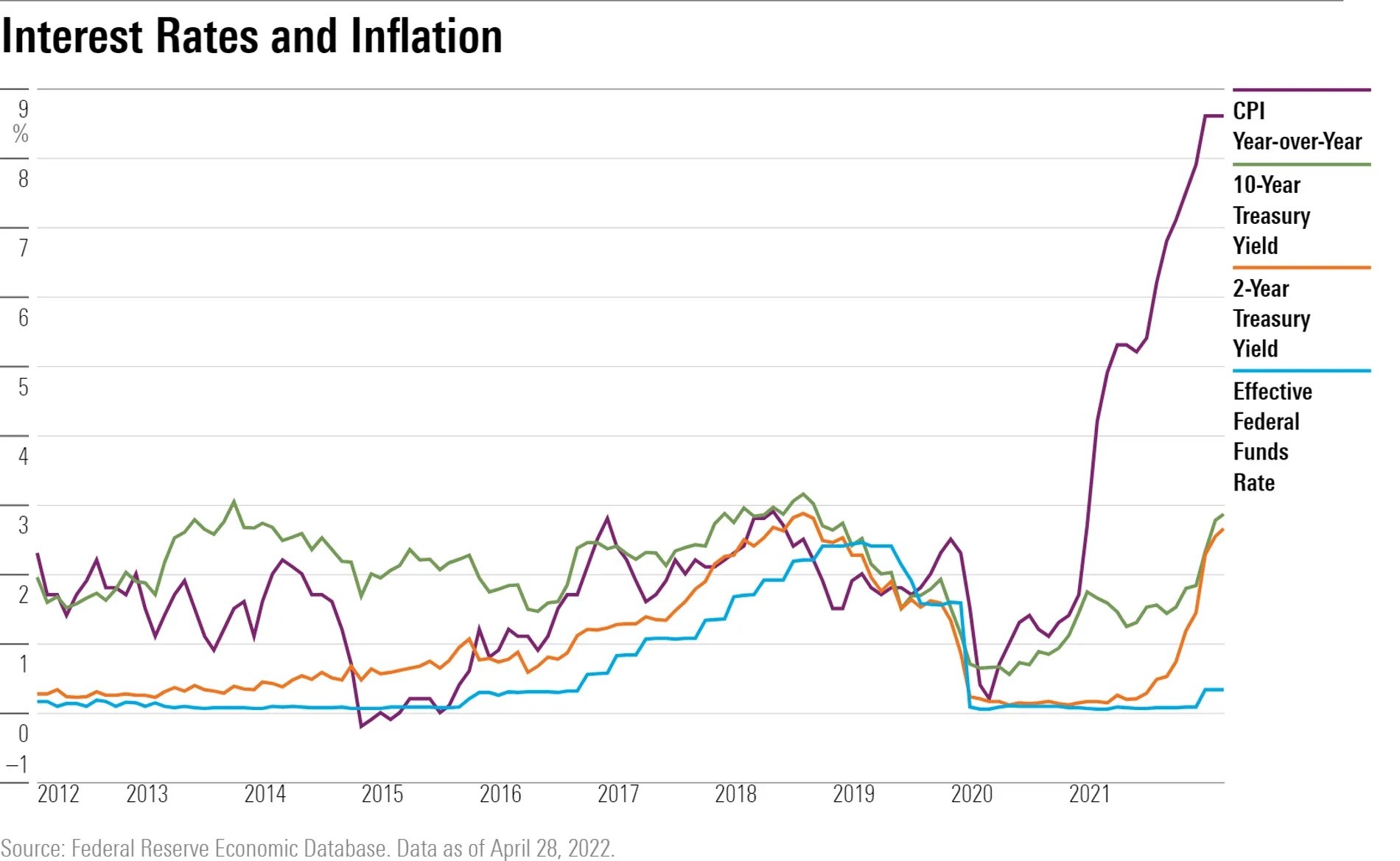

Certo ci vorrebbe un segnale forte per far cambiare direzione ai listini azionari, perché al momento invece le banche centrali sembrano invece molto decise a recuperare il terreno perduto nei confronti dell’inflazione, anche se questo può avere l’effetto di scatenare una recessione globale. E il mercato finanziario in generale è da un mese a questa parte rimasto pesantemente orientato al ribasso perché sconta una doppia escalation: quella delle nuove restrizioni monetarie, così come quella del confronto militare tra Oriente e Occidente. Il punto però è che l’inflazione dei prezzi, soprattutto quelli all’ingrosso, delle materie prime e dell’energia, potrebbe aver già toccato un picco massimo, oltre il quale iniziare a recedere. Questo non significa che si potrà abbassare la guardia sull’inflazione, perché i meccanismi al rialzo attivati nel corso dei primi quattro mesi dell’anno comportano la progressiva trasmissione ai prezzi al consumo degli aumenti dei costi dei fattori di produzione. E non si arresteranno presto, né facilmente.

L’ECONOMIA GLOBALE RALLENTA

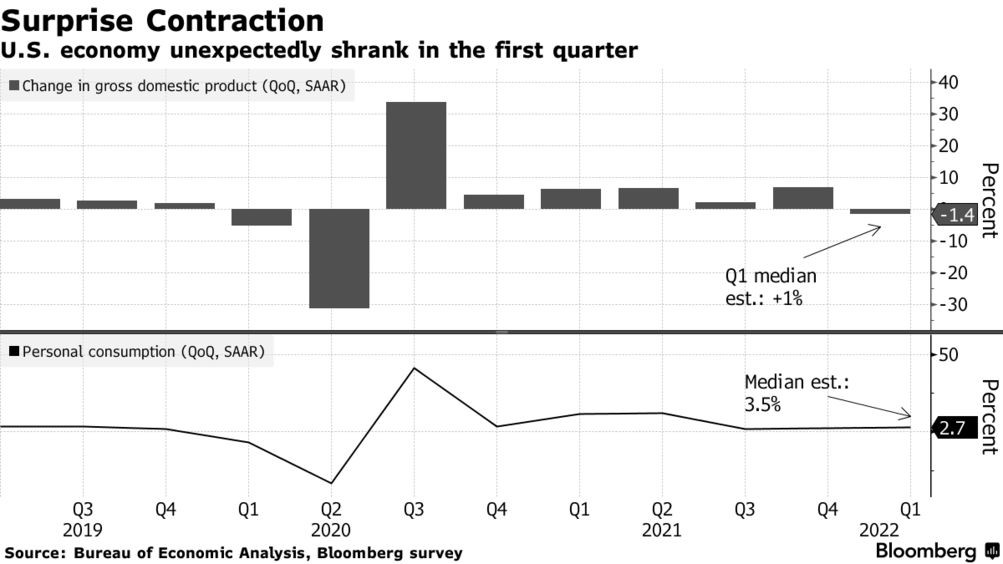

Quello che tuttavia sta succedendo è che l’economia globale oggettivamente sta rallentando, o addirittura recedendo. Il P.I.L. degli Stati Uniti d’America ha già percorso all’indietro il primo trimestre dell’anno di un punto e mezzo percentuale (un’enormità rispetto agli zero-virgola dell’Europa). Non è invece dato di conoscere con precisione l’ammontare della frenata economica che ha subìto la Cina nello stesso periodo, (si parla di un rallentamento della crescita dal 6% al 4%, ma molti ritengono le statistiche ufficiali poco attendibili). Certo da Aprile in poi le cose sono andate anche peggio perché è arrivato il lockdown della zona di Shangai, la più attiva economicamente dell’intero paese. E un po’ ovunque tutta l’Asia ha visto l’economia rallentare.

L’Europa d’altro canto, statistiche a parte, è grande difficoltà. Non soltanto per lo sviluppo sostanzialmente negativo del suo prodotto interno lordo (in Italia e Germania innanzitutto, ma ricordiamo che le statistiche ufficiali anche da noi sono spesso “da interpretare”), ma soprattutto per le prospettive: molte imprese stanno chiudendo i battenti, o cercano di ristrutturare le produzioni a causa non soltanto dei costi dell’energia, e della forte dipendenza dalle forniture di gas, su cui era impostata buona parte dell’industria pesante. In realtà calano soprattutto i consumi perché scende il potere d’acquisto dei salari, con un mercato del lavoro sostanzialmente assai rigido.

L’Europa inoltre sta sopportando ingenti sforzi per incrementare la spesa militare e inviare aiuti alla guerra in Ucraina, con il risultato che i bilanci pubblici si appesantiscono, proprio mentre la Banca Centrale Europea si accinge a terminare il proprio programma di acquisto dei titoli pubblici nazionali. Il combinato disposto di tutto ciò come minimo provoca il rischio di downgrading del debito europeo. E genera timori di estensione del conflitto, con l’effetto di fai rinviare o cancellare i programmi di investimento infrastrutturale o quelli di efficientamento produttivo. Le conseguenze di quei timori di oggi si faranno perciò sentire nel tempo e rischiano quindi di essere peggiori di quelle -nell’immediato apparentemente più pesanti- che si avvertono in America.

MA LA FRENATA PUÒ FAR BENE ALLE BORSE

Se tuttavia gli effetti di queste frenate in tutto il mondo nella crescita economica avranno quasi sicuramente importanti conseguenze negative sull’economia reale, è però possibile che vadano a sfociare in minori tensioni sulla dinamica dei prezzi (cioè nella riduzione dell’inflazione) e, di conseguenza, sui tassi d’interesse (prima quelli reali, ma poi forse anche quelli nominali). Potrebbe essere questa, forse, la scintilla che andrebbe a favorire l’ipotetica ripresa dei listini azionari dopo le pesanti aspettative che vengono scontate nei prezzi attuali.

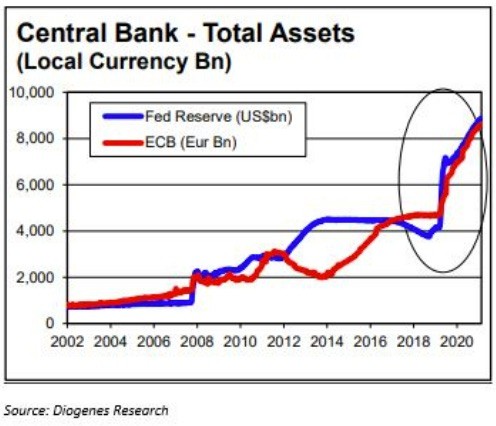

Ma c’è anche un altro fattore che potrebbe contribuire alla ripresa dei listini azionari: la consistente liquidità rimasta in circolazione. È vero che la “normalizzazione” della politica monetaria resta tra i principali obiettivi dichiarati dalle banche centrali occidentali. E’ assai probabile dunque che i tassi cresceranno e che i titoli acquistati dalle banche centrali verranno progressivamente venduti. Ma la verità a volte diverge dalle dichiarazioni d’intento, anche perché nessuna banca centrale ambisce ad eccedere, creando problemi alla liquidità dei titoli pubblici del proprio paese.

Dunque la liquidità residua in circolazione non solo resta oggi abbondante e -al primo segnale positivo sui tassi- potrebbe ancora una volta riversarsi sui listini azionari che garantiscono rendimenti (derivanti dal pagamento dei dividendi) almeno pari a quelli (oggi accresciuti) dei titoli a reddito fisso. Ma addirittura potrebbe non scendere della misura oggi annunciata dalle banche centrali, così come i rialzi già annunciati dei tassi d’interesse, di fronte al raffreddamento dell’economia mondiale e alle possibili flessioni dell’inflazione, potrebbero finire con l’essere interrotti. Le borse oggi scontano infatti una “forward guidance” annunciata dalle banche centrali in decisa contrazione della massa monetaria, e in forte rialzo dei tassi. Qualora le aspettative mutassero, per il mercato dei capitali sarebbe una gran bella notizia!

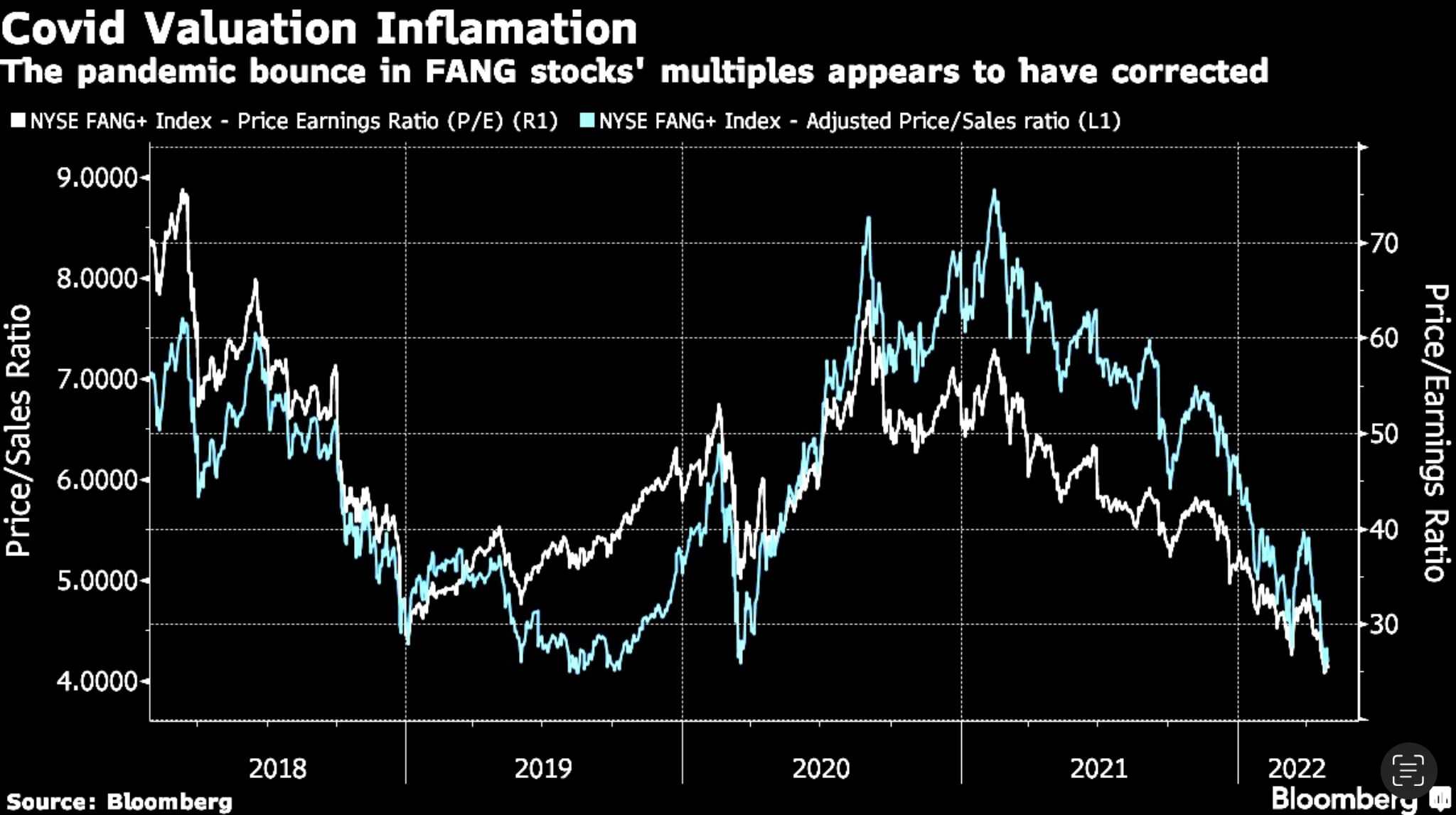

SE L’INFLAZIONE SI RIDUCE LE BORSE POSSONO RIPRENDERSI

Perché le attese sui tassi d’interesse possono risultare così importanti? Perché le valutazioni delle imprese quotate in borsa possono essere assimilate alla sommatoria attualizzata dei loro flussi di cassa netti futuri. Nel calcolare il valore attuale netto di quei flussi di cassa dunque, il tasso di attualizzazione risulta particolarmente rilevante. Se quel tasso cresce il valore attuale netto scende. Se scende, o cresce meno, quest’ultimo può salire.

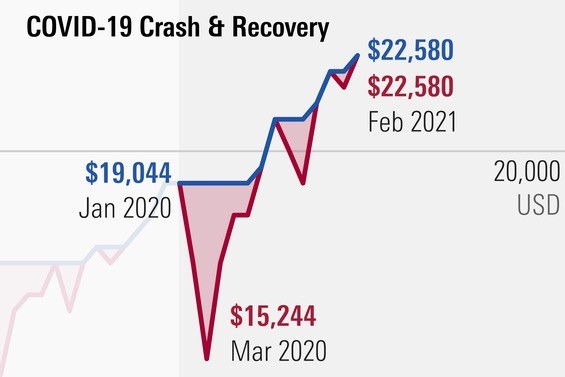

D’altra parte ciò era successo anche all’inizio dell’era-Covid 19: dopo un primo importante spavento, le borse da Marzo ad Aprile 2020 erano rimbalzate con decisione, sinanco in presenza di seconde e terze ondate pandemiche, perché la liquidità inizialmente sottratta all’investimento azionario da qualche parte doveva pur essere collocata. E, passato lo spavento, il rimbalzo aveva superato la discesa. Ora è notorio che i mercati finanziari spesso assai cinici e che talvolta vivono di luce propria, anche a prescindere da ciò che accade per l’economia reale. Anche perché i mercati borsistici non sono organismi democratici: sui listini azionari pesano, talvolta anche più che proporzionalmente, gli andamenti dei titoli maggiori, le cui performances riflettono le aspettative sui profitti delle più grandi multinazionali. Che non necessariamente perdono soldi con la guerra, né con l’inflazione.

Per chi vuole una controprova c’è un esempio per tutti: il più famoso finanziere degli ultimi trent’anni, Warren Buffett (patron della più grossa holding quotata a Wall Street: la Berkshire Hathaway, che non si può certo dire sia uno smidollato speculatore) è lo stesso che si era ampiamente tenuto alla larga dal boom dei titoli della “new economy” all’inizio del millennio e che era stato altresì alla larga dalle azioni delle banche americane ai tempi della crisi dei mutui “sub-prime”. Ebbene la sua holding non è mai stata così attiva con gli investimenti in borsa come nell’ultimo paio di mesi! Ha comperato di tutto.

SI, MA QUANDO?

Ovviamente il diavolo fa le pentole ma non i coperchi: fuor di metafora potremmo cioè essere di principio tutti d’accordo sul fatto che un ribalzo potrebbe arrivare per le borse valori, così come potremmo concordare sul fatto che il picco speculativo sulle materie prime e sull’energia è forse già stato superato, ma non è facile comprendere con quale tempistica si potrebbe tornare -sui mercati finanziari- ad una qualche normalità.

Una possibilità è quella che ciò avvenga molto presto, e in modo del tutto repentino, come spesso succede sui mercati. Cioè che le mani forti del mercato possano decidere di muoversi ben prima che gli altri investitori arrivino a metabolizzare l’idea di un rimbalzo. È verosimile, ma non è una certezza, dal momento che la congiuntura internazionale resta al momento piuttosto nera. L’altra possibilità è che ciò avvenga invece tra qualche mese, ma che comunque avvenga prima che le statistiche ufficiali possano rilevare un rilassamento dell’inflazione e delle tensioni sui tassi d’interesse. Vale a dire poco prima della pausa ferragostana, quando magari la maggior parte dei gestori delle grandi ricchezze inizia ad abbassare l’attenzione per godersi il riposo, e prima di quando ci si possa preparare ad un autunno sicuramente caldo dal punto di vista delle rivendicazioni salariali, che potrebbe rilanciare le preoccupazioni sull’andamento dell’inflazione.

Ovviamente c’è sempre una terza possibilità: quella che le condizioni economiche globali peggiorino così pesantemente da cancellare ogni speranza di rimbalzo in borsa. E nessuno è in grado di saperlo in anticipo. Tutte queste sono soltanto ipotesi, dal momento che parliamo del futuro. Ma sono ipotesi con un certo fondamento. E la probabilità cumulata delle prime due potrebbe eccedere quella della terza.

Stefano di Tommaso