INVESTIRE COLLEZIONANDO: L’importanza di un Consulente nell’investimento sugli Orologi di Lusso

Il mercato degli orologi è in forte espansione e rappresenta, se propriamente approcciato, un importante possibilità di diversificazione finanziaria nel management di un portafoglio d’investimenti.

La difficoltà nel ricercare e selezionare appropriatamente i modelli più performanti possono essere tra le necessità per cui è necessario affidarsi, nella gestione del processo di acquisizione, di un consulente certificato e competente.

L’orologio vintage come investimento

Oggi più che mai, l’orologio vintage da collezione è diventato un asset prioritario nel mondo dei portafogli d’investimenti. E’ considerato un bene rifugio, al pari di auto d’epoca, vini ed arte, ma con un potenziale decisamente maggiore, dato dalla relativa “giovinezza” del mercato di riferimento.

Sebbene gli orologi possano toccare anche il secolo d’età, il mercato del vintage da collezione è nato solamente alla fine degli anni ’90 e si è sviluppato nell’ultimo decennio. L’ingresso di importanti players e di capitali esteri, specialmente asiatici, ha significato l’inizio di importanti leve speculative che hanno condizionato il comportamento dei vecchi collezionisti nel tempo e ne hanno creati di nuovi.

Mentre il “vecchio” collezionista approcciava il mercato con il mantra “compra quel che ami“, interessandosi poco dell’aspetto speculativo, il mercato di oggi è senza dubbio più interessato all’area finanziaria.

Perché l’orologio?

La forza dell’orologio come asset è concepita in maniera totalmente differente dai tradizionali strumenti di investimento. Gli assets sono sostanzialmente contratti di cui si conosce il contenuto e la forma, ma rimangono intangibili.

Gli orologi, invece, in quanto beni fisici e collezionabili, si muovono in un mercato mosso dalla passione per l’oggetto e la necessità di goderne: il concetto di mera speculazione come unico scopo dell’acquisizione dell’asset è quindi carente.

Uno dei concetti che rende vivo il mercato è sicuramente il senso di appartenenza ad una comunità.

Sebbene gli orologi da collezione siano diventati un asset con caratteristiche a tratti paragonabili con i tradizionali strumenti d’investimento, la maggioranza degli attori non sono solamente speculatori, ma grandi appassionati e studiosi della materia.

Questo porta anche chi si affaccia per la prima volta al mercato a sentirsi parte di qualcosa, di un gruppo, che diventa una comunità globale di appassionati, prima che investitori.

I segnatempo d’epoca spesso hanno una storia unica, un design riconoscibile e dettagli che fanno emozionare. La loro attrattività e scarsità, date da una produzione terminata e non replicabile, li rendono oggetti meravigliosi e piacevoli da indossare.

Come risultato, esistono più potenziali compratori interessati ad entrare nel mercato, ma al contempo le opportunità di acquisire pezzi ragguardevoli si riducono grandemente.

Le ragioni sono sia psicologiche che tecniche. Coloro i quali possiedono questi nuovi assets sono spesso riluttanti alla vendita, rendendo l’offerta di gran lunga inferiore alla domanda

Inoltre, il crescente livello di interesse negli orologi – e conseguentemente, del loro valore – ha portato ad una sempre maggiore ricerca di pezzi in perfette condizioni di conservazione, ricchi di dettagli e coevi in ogni parte, escludendo dal mercato un considerevole numero di modelli che non rispettano queste caratteristiche.

Le caratteristiche di un orologio da investimento

Il fatto che gli orologi d’epoca siano diventati un asset è indubbiamente legato a differenti fattori, come la precedentemente nominata scarsità che li rende oggetti non replicabili.

In ogni caso, non deve credersi che ogni orologio d’epoca si comporti nella stessa maniera. Il mercato, ormai globale, è alla ricerca di tre fondamentali caratteristiche: qualità, dettagli ed origine.

Sono sostanzialmente questi i dettagli che determinano l’importanza di un pezzo e devono quindi essere strettamente osservati.

Anche le più importanti e conosciute referenze, comparabili alle blue chips, performano in un determinato modo solo se la provenienza è tracciabile e le condizioni ottime.

Di fatti, possiamo trovare diversi orologi con referenze importanti che, in asta, hanno performato in maniera deludente a causa di scarse informazioni sulla provenienza o importanti difetti come, ma non solo, lucidature della cassa, riverniciature dei quadranti, inserti ghiera non coevi.

Per semplicità d’esempio, esaminiamo la ben nota referenza 6263 di Rolex.

Questo affascinante modello ha una vasta gamma di caratteristiche che lo rendono rilevante agli occhi dei collezionisti. Considerando esemplari con tratti simili ed analizzando i risultati alle aste recenti, possiamo facilmente osservare un trend tendenzialmente positivo.

Sebbene un trend generalmente in crescita, ci sono risultati “non-bull” in questo range temporale che suggeriscono una minima volatilità dei prezzi.

Questo è dovuto alla varietà di pezzi apparsi in asta: alcuni esemplari non erano in condizioni conservative adeguate o la non coevità di alcuni elementi hanno influenzato i prezzi.

Se, d’altro canto, isoliamo esemplari con uguali caratteristiche importanti per il mercato, notiamo immediatamente come la generale qualità del pezzo viene sempre debitamente pagata. E’ fondamentale comprendere come anche le più importanti performance sono supportate dalle precedenti caratteristiche, ma amplificate dai dettagli.

La quotazione di un orologio in eccellenti condizioni, anche con conosciuta e tracciabile provenienza, può drasticamente cambiare a seconda di dettagli grafici o estetici.

Un esempio sono i font dei quadranti, usati per periodi più o meno lunghi, o pensati per orologi inizialmente riservati a specifici mercati o che, ancora, identificano serie più o meno rare a seconda di “difetti” nella finitura, nell’applicazione del materiale luminoso, ecc…

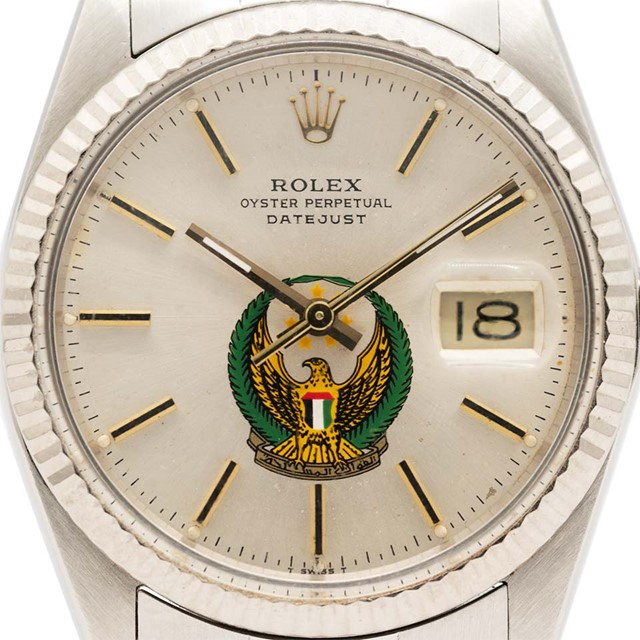

Parlando di rilevanza storica, non possiamo non menzionare gli orologi assegnati, ovvero quelli forniti a corpi militari, o con quadranti raffiguranti gli stemmi di una nazione o regno.

Nonostante sia stato affrontato qualche punto nei paragrafi superiori, è facile capire come il soggetto degli studi e delle ricerche in termine di collezionismo si espanda esponenzialmente all’approfondirsi dello studio.

Il COVID-19 e le performance del mercato

Il crescente interesse globale ha portato il mercato, nel corso dell’ultimo decennio, a performare in maniera crescente e con uno stabile incremento dei prezzi. E’ però stato dal 2020 che si è consacrato l’orologio come effettivo oggetto d’investimento (ed interesse). La ragione sta nella storicità ed rilevanza qualitativa dei pezzi proposti ed, ancora una volta, il loro valore viene riconosciuto all’interno di portafogli d’investimento e prestigiose collezioni. Ancora, siccome non sono collegati ai tradizionali strumenti d’investimento, non sono stati influenzati dalla performance globale del mercato e la volatilità è controllabile scegliendo pezzi di qualità che, data l’intrinseca scarsità degli stessi, godranno di un’evoluzione dei prezzi spesso prevedibile da consulenti competenti.

L’importanza del consulente nella selezione dell’orologio

Si rende dunque fondamentale scegliere il giusto consulente, che sia in grado di supportare sia chi si approccia per la prima volta al mercato, sia il collezionista più esperto, nel vasto panorama delle opportunità d’investimento.

Il compito del consulente è innanzitutto consigliare nella fase di acquisto, conoscendo approfonditamente la materia e le ragioni che portano una referenza a performare meglio delle altre, e dunque ad essere considerata un valido asset capace di soddisfare le aspettative del cliente.

E’ altrettanto fondamentale l’importanza della consulenza nella gestione dell’asset e nella sua liquidazione, muovendosi in un mercato non regolamentato dalle classiche procedure finanziarie e dunque complesso nella gestione per l’investitore privato o il collezionista.

Essere in grado di affidarsi ad un consulente competente, certificato ed ufficialmente riconosciuto è d’obbligo se si vuole essere tutelati nella trasparenza e nell’esperienza riservate al cliente in ogni fase della relazione.

Per informazioni:marika.lion@lacompagnia.it