RESILIENZA ITALIANA

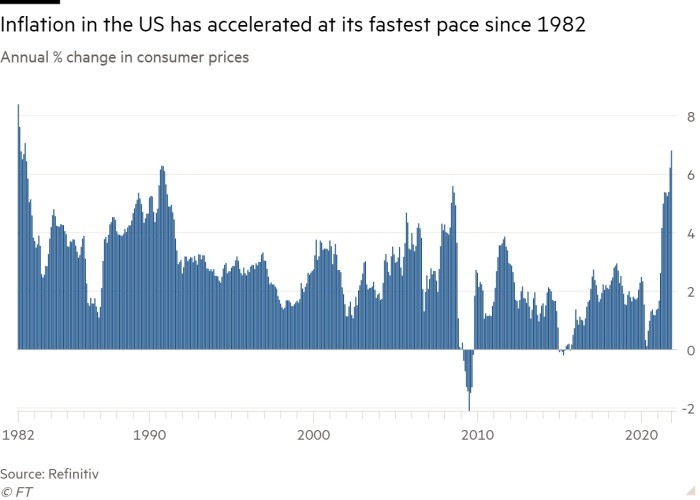

I media di tutto il mondo riportano in queste ore due picchi preoccupanti: l’inflazione registrata negli Stati Uniti d’America a Novembre (quasi il 7% – si dove tornare indietro al 1982 per ricordarne una maggiore), e i nuovi contagi da COVID. L’Italia al momento sembra al riparo da entrambi. Ma è addirittura il futuro dell’economia globale a rischio. E se l’inflazione continuasse a correre ma la crescita economica no, allora ci troveremmo presto nel peggiore degli scenari: la temuta “stagflazione” (stagnazione + inflazione). In tal caso la leggendaria capacità del nostro paese di “cavarsela” in qualche modo, insieme alle molte doti del governo in carica, potranno aiutare il paese a partorire un miracolo?

LE CAUSE DEI TIMORI

L’andamento economico globale sta indubbiamente subendo nuovamente un freno per le conseguenze dell’imperversare della quarta ondata pandemica, caratterizzata dalla “variante omicron”, dal perdurare della scarsa offerta internazionale di materie prime, semilavorati, derrate alimentari e materiali combustibili. Ma fino ad oggi ciò non ha quasi mai creato problemi ai mercati finanziari perché gli idranti delle banche centrali di tutto il mondo hanno continuato a irrorare liquidità e i tassi sono rimasti bassi. Oggi il picco dell’inflazione e la constatazione del fatto che sia divenuta “strutturale” fanno temere interventi delle banche centrali che possono mandare K.O. le borse e spingere al ribasso gli investimenti.

Ed è oramai divenuto certezza che la possente ripresa economica che tutti speravano avrebbe caratterizzato l’anno successivo a quello dei “lockdown” (il 2020) si è trasformata in poco più di un mero rimbalzo, riuscendo sì a riportare il calendario sostanzialmente indietro di 2 anni (al 2019), ma con aggravanti e scarse prospettive di poter proseguire.

LE AGGRAVANTI RISPETTO AL 2020

Le principali aggravanti rispetto alla situazione pre-covid sono almeno tre: A) il maggior debito contratto tanto nel settore pubblico quanto nel privato per finanziare la ripresa, B) la possibile -anzi probabile- risalita dei tassi d’interesse conseguente all’inflazione dei prezzi e C) l’accresciuto allarme ambientale, che pone una serie di interrogativi su quanto esso inciderà sul costo dell’energia e dunque sull’inflazione.

Veniamo da una situazione quasi-idilliaca di inflazione e tassi d’interesse bassi, molta liquidità in circolazione (e quindi ovviamente di borse ai massimi livelli di sempre) e decisa ripresa economica. Ma oggi lo scenario sembra mutare verso il peggio. Altrove nel mondo, laddove sono stati raggiunti i livelli di Prodotto Interno Lordo cui si era arrivati prima del COVID, la ripresa stesa si è quasi appiattita. Per non parlare dell’inflazione, che negli U.S.A. ha raggiunto livelli che non si vedevano da quasi quarant’anni e che gode di una micidiale catena di trasmissione: il duetto Dollaro/Petrolio: quando scende il secondo sale il primo e viceversa.

LA SITUAZIONE ITALIANA

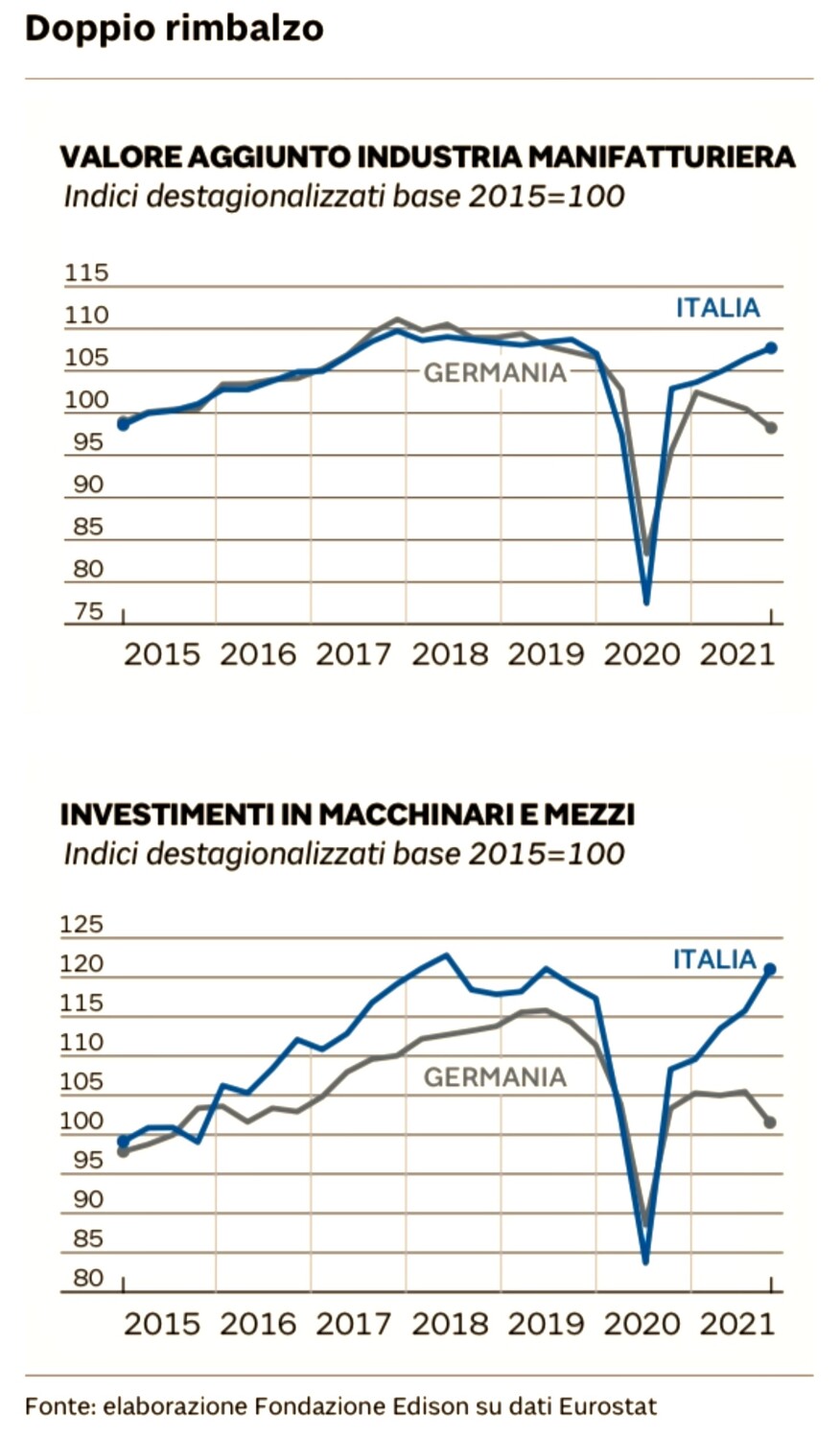

Negli ultimi mesi l’Italia ha accelerato le sue esportazioni e, per la natura delle sue filiere produttive, è riuscita a limitare i danni del maggior costo delle materie prime. Le agenzie di rating ci hanno promosso e la Borsa ha performato bene. Anche l’altissimo tasso di popolazione vaccinata ha impedito (sino ad oggi) che la nuova ondata pandemica frenasse l’economia. E gli investimenti delle imprese stanno ancora continuando a correre, nonostante la più elevata tassazione del mondo, con una ripresa della fiducia degli operatori certificata di recente da Markit: l’indice Pmi manifatturiero dell’Italia ha addirittura toccato a novembre un massimo storico.

Nel terzo trimestre del 2021 infatti il livello del valore aggiunto dell’industria manifatturiera italiana è risultato del 3,2% superiore a quello del quarto trimestre 2019 antecedente il Covid-19, mentre gli altri maggiori Paesi dell’Eurozona non sono riusciti a fare altrettanto. La Spagna è ancora sotto dell’1,4% ai livelli pre-crisi, la Francia del 4,8% e la Germania del 5,5%. L’Italia ha solo un settore tra i primi cinque del proprio export vulnerabile alle carenze di componentistica globale: l’automobile. Ma pesa soltanto per il 7,5% nelle nostre esportazioni totali mentre è del 17% per la Germania.

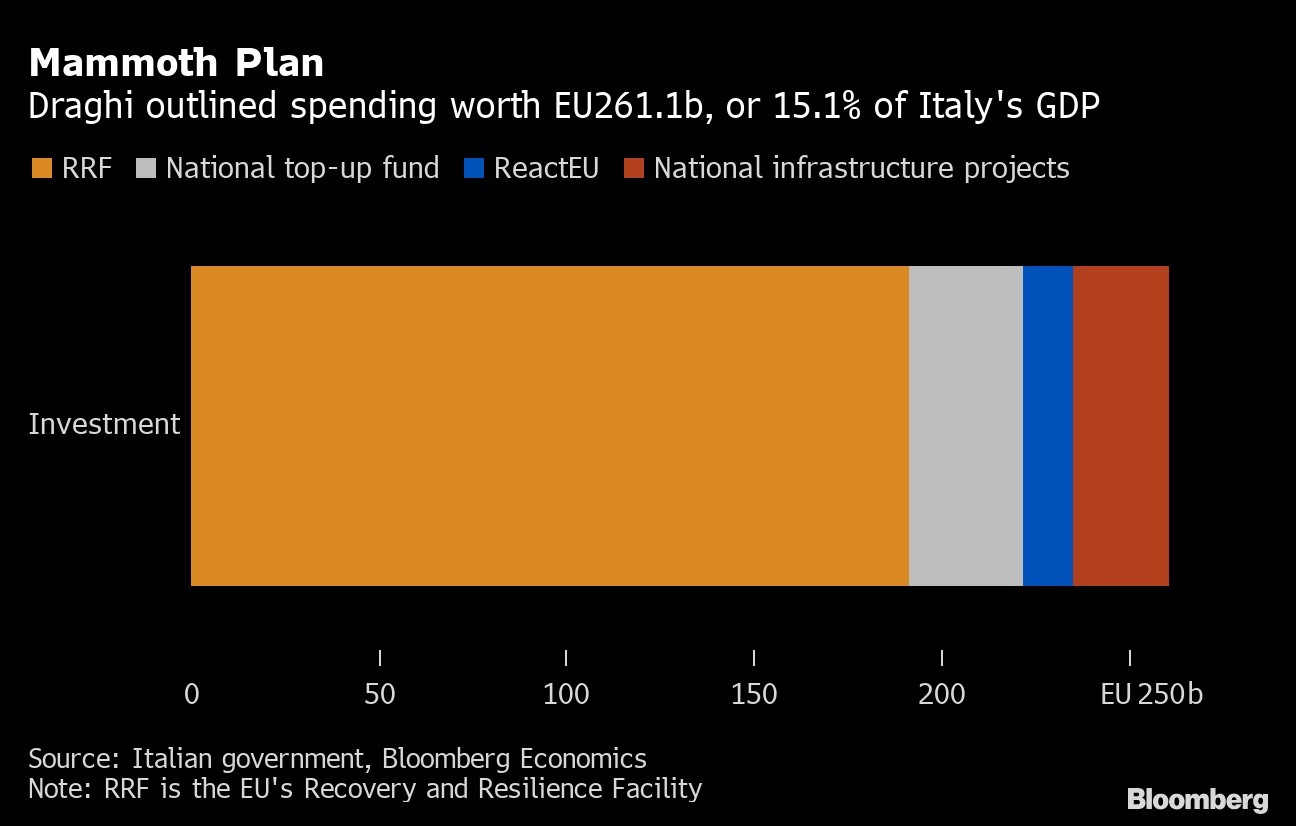

Se quest’anno il Pil dell’Italia è stato trainato anche dai contributi all’edilizia (110% e dintorni) e dalla ripresa dei consumi, il 2022 potrebbe proseguire, beneficiando dell’attuazione del Piano Nazionale di Ripresa e Resilienza (PNRR). Gli investimenti in digitalizzazione, ambiente, infrastrutture e sostegno sociale, possono aiutare l’Italia a ridurre il divario con il resto d’Europa in particolare nell’efficienza di Pubblica amministrazione e Giustizia, nonché nello sviluppo del Mezzogiorno.

Ma l’asprezza dei giochi politici in corso per l’elezione del Presidente della Repubblica e la solita polemica pre-elettorale per elezioni politiche del 2023 (che potrebbe tornare a mordere già a partire dal prossimo anno) rivelano una certa difficoltà a far proseguire indisturbato l’attuale governo di unità nazionale.

LE CONDIZIONALITÀ EUROPEE

Inoltre lo “spread” (la differenza tra il costo del debito pubblico italiano e quello tedesco) ha già ripreso a correre, nonostante l’ottimo andamento dell’economia. Il finanziamento del debito pubblico italiano è stato infatti sino ad oggi garantito quasi soltanto dalla Banca Centrale Europea in attuazione del programma di acquisto dei titoli dì stato varato per contrastare l’emergenza pandemica (il c.d. P.E.P.P.). Ma questo avrà termine il prossimo 31 Marzo. Perché prosegua anche successivamente è probabile che dipenderà molto da una serie dì altre “condizionalità” che la Commissione Europea sta già preparando (dì fatto una riedizione riveduta e corretta del “Meccanismo Europeo dì Stabilità”, o MES che dir si voglia).

Il risultato della cosiddetta “cura Draghi” è sì insomma a un passo dall’essere colto, ma è anche tutt’altro che scontato. Il suo successo potrebbe aiutare il nostro paese a evolvere decisamente, ma il peso del debito dì Stato e l’ampiezza del deficit strutturale afferente le nostre finanze pubbliche lasciano supporre che ciò potrà avvenire soltanto se le condizioni economiche globali non continueranno a peggiorare e se la politica italiana non entrerà ancora una volta in fibrillazione con l’Unione Europea.

E I MERCATI AUMENTANO LA CAUTELA

I mercati finanziari di conseguenza non riescono ad esprimere (soprattutto per il nostro paese) previsioni affidabili, e oscillano tra ottimismo e pessimismo, su un sottofondo dì tensioni geopolitiche crescenti (che alimentano la forza del Dollaro) e tassi d’interesse dati per certo in crescita già dalla prossima primavera. Difficile dire cosa farà la nostra Borsa dopo Natale.

Sebbene infatti ci si attende che l’intonazione rimanga sostenuta, almeno fino all’estate, la volatilità delle sue quotazioni potrebbe continuare a crescere.

Stefano di Tommaso