LE BORSE SALIRANNO ANCORA

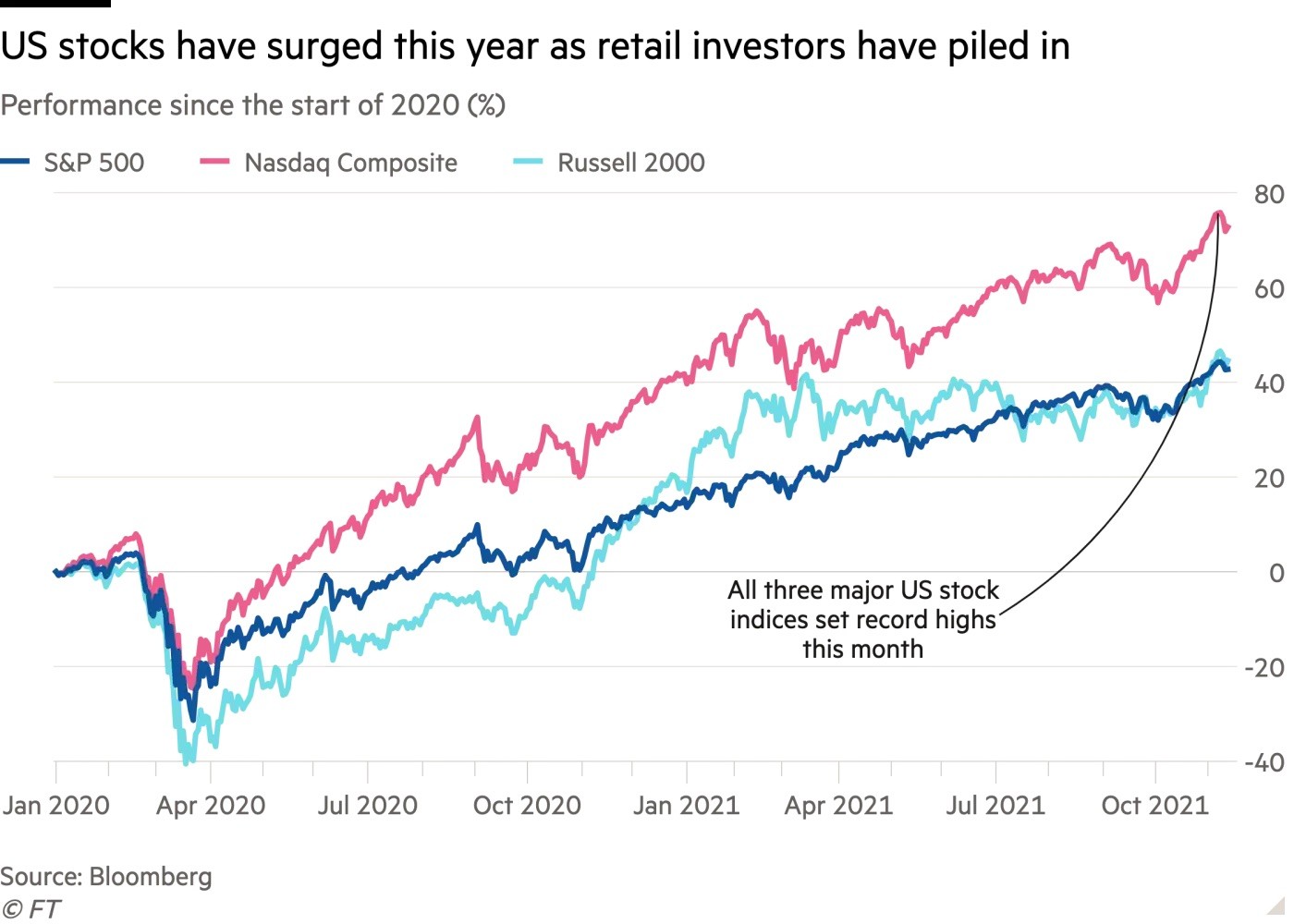

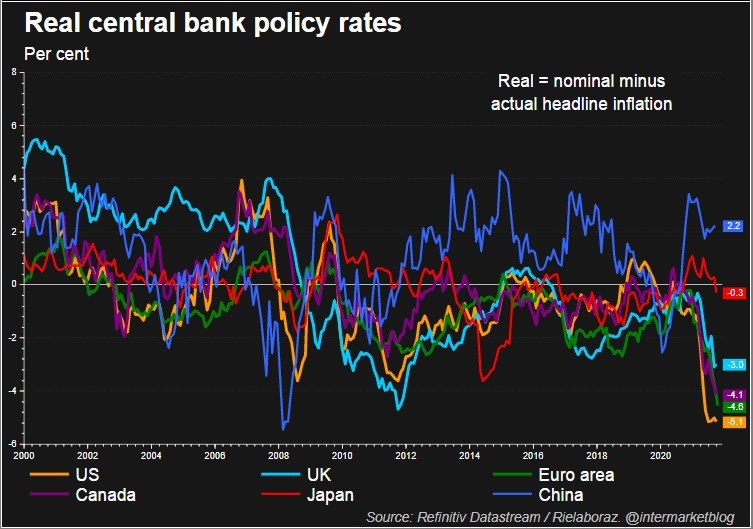

Dove andremo a finire? Possibile che non vi sia limite ai rialzi dì borsa? Nonostante l’inflazione prosegua la sua corsa e la pandemia non demorda, a guardare i mercati finanziari pare proprio sia così. Nonostante i rischi di un crollo (o di elevata volatilità delle quotazioni) aumentino parallelamente ad ogni ulteriore salita degli indici dì borsa, l’orientamento dei mercati è ancora una volta positivo! Una ragione tecnica peraltro c’è e non è da sottovalutare: i tassi d’interesse reali. Mai stati così in basso, e con poche speranze che la tendenza si inverta. Continuerà? Pare proprio di si.

I FATTORI CHE ALIMENTANO LE BORSE

La liquidità in circolazione abbonda, l’alternativa ai mercati azionari spaventa (quelli obbligazionari promettono delle perdite, l’oro appare in rialzo ma molto speculativo e le criptovalute ancor di più): non c’è dunque troppo da stupirsi se le borse segnano quasi i massimi livelli di sempre. Ma c’è anche una ragione d’opportunità per la quale i rialzi dei listini potrebbero non finire qui: la fine dell’anno è vicina e i gestori di patrimoni vogliono far segnare delle belle plusvalenze. Ecco dunque che scatta la paura di perdersi il nuovo rialzo! La cosiddetta “fear of missing out”. Sebbene la prudenza consiglierebbe atteggiamenti più cauti, nessuno se la sente di rimanere fuori dai mercati borsistici se ha liquidità nelle mani, tanto più ora che è acclarata un’inflazione galoppante: se tutti i prezzi salgono (compresi quelli delle azioni) ciò che rimane liquido perde valore. L’inflazione dunque in un primo momento alimenta la salita dei listini azionari.

L’IMMOBILISMO DELLE BANCHE CENTRALI

Oddio, non aspettiamoci che l’inflazione faccia per il momento altri salti quantici: non appare realistico. Anche perché permangono dubbi sul proseguire della ripresa economica. Ma nemmeno è realistico che l’aumento dei prezzi al consumo si dissolva come una nube passeggera, così come in troppi continuano a ripetere: mentono sapendo di mentire. La storiella del “fenomeno temporaneo” le banche centrali dovevano necessariamente raccontarcela, perché non potevano fare diversamente e perché non sapevano (e non sanno) che pesci pigliare. E a forte ragione. Ci sono molti altri fattori da valutare prima di decidere di rialzare i tassi, fra tutti il rischio di innescare una brutta reazione a catena che porti -come è già successo in passato- alla recessione. Poi c’è il rischio -gigantesco- di far saltare la sostenibilità dei debiti pubblici. Insomma la cautela è d’obbligo.

LE STATISTICHE E I TASSI D’INTERESSE “REALI”

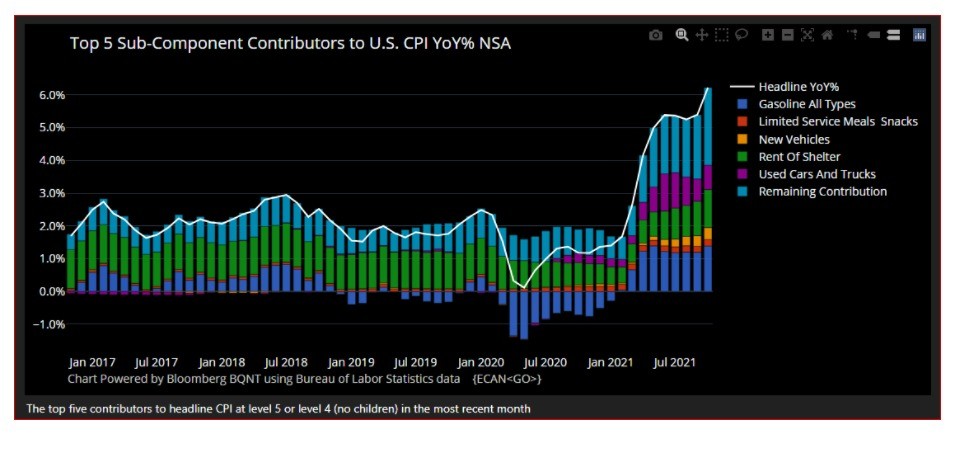

Ma l’inflazione può restare anche soltanto ai livelli attuali per generare effetti dirompenti: i livelli oscillano dal 3% al 6% per i prezzi al consumo (in Europa è per il momento più bassa che negli U.S.A. e in Cina è frutto della “media del pollo” tra prezzi di mercato e prezzi amministrati). Ma per i prezzi all’ingrosso è a livelli doppi (cioè dal 6% al 12%) sebbene con una lieve tendenza al ribasso negli ultimi giorni. Non è dunque un fenomeno da sottovalutare e può comportare pesanti conseguenze, anche sui mercati finanziari.

Tanto per cominciare queste ultime si mostrano in termini di tassi d’interesse “reali”: al netto dell’inflazione essi sono oggi decisamente negativi. Cosa che spinge al rialzo i titoli azionari, dal momento che la maggior parte delle imprese quotate si trova in posizione rialzista con l’inflazione. Ciò che invece appare depresso è il comparto dei titoli a reddito fisso: con l’erosione dei rendimenti reali esso può soltanto perdere terreno, anche perché prende maggior corpo l’aspettativa dì una risalita dei tassi nominali (i risparmiatori vendono titoli a reddito fisso per comperare azioni). E finché la liquidità in circolazione resta sempre molto alta, è difficile pensare che la tendenza possa invertirsi.

Quello che prima o poi dovrebbe invece scomparire sono le tensioni relative alle filiere produttive così come la carenza di offerta di beni di consumo durevole (come le automobili e gli elettrodomestici) e dei loro componenti. Sebbene ciò avverrà certamente a fronte dì un riallineamento verso l’alto dei relativi prezzi finali.

TALUNE COMPONENTI DELL’INFLAZIONE PERMARRANNO

Ma altre componenti dell’inflazione risultano assai meno volatili: ad esempio se l’economia continuerà a “tirare” sarà più difficile che scompaia la carenza di manodopera qualificata, con la conseguenza che i salari non potranno che crescere, alimentando indirettamente l’inflazione, o almeno il suo permanere. Così come è piuttosto difficile che scompaiano da un giorno all’altro le tensioni sulla domanda di energia, alimentando altrettante tensioni sul prezzo del petrolio, caratterizzato al momento anche da un’offerta rigida. L’allarme climatico può inoltre contribuire a farne crescere il prezzo, a causa di possibili nuove “carbon tax”. E può a sua volta alimentare tensioni sul costo dei trasporti, dal momento che questo costo dovrà tenere conto della necessità di un accelerato rinnovo dei mezzi, per sostituirli con quelli meno inquinanti.

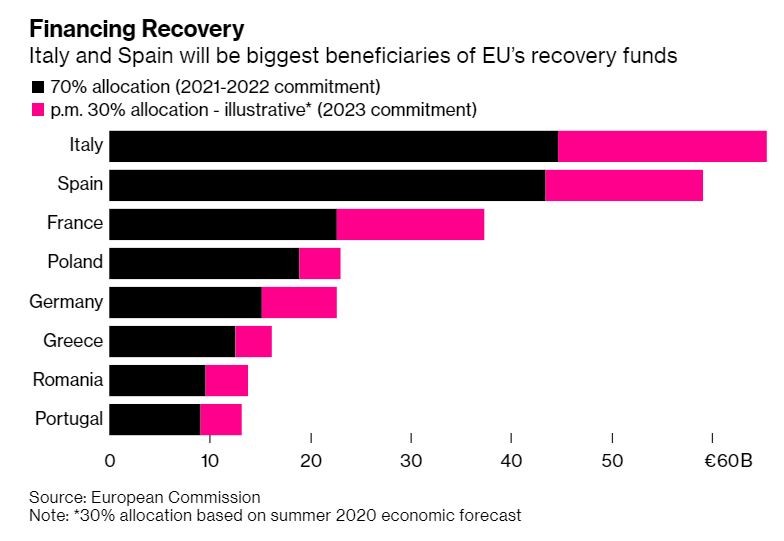

C’è da tener conto anche della necessità per i governi di proseguire talune politiche fiscali espansive, ad esempio in Europa e negli U.S.A. : non soltanto perché ci sono paesi che sono rimasti indietro (come il nostro) ma anche per l’esigenza di finanziare il rinnovamento e l’adeguamento tecnologico delle infrastrutture e dell’efficienza energetica. Giù quindi altri miliardi dai governi a favore di produttori e consumatori, con l’aiuto delle banche centrali che li finanziano. La pioggia di liquidità che si riversa inevitabilmente anche sui mercati finanziari insomma non è destinata ad esaurirsi così in fretta.

LA RIPRESA ALIMENTA L’INFLAZIONE

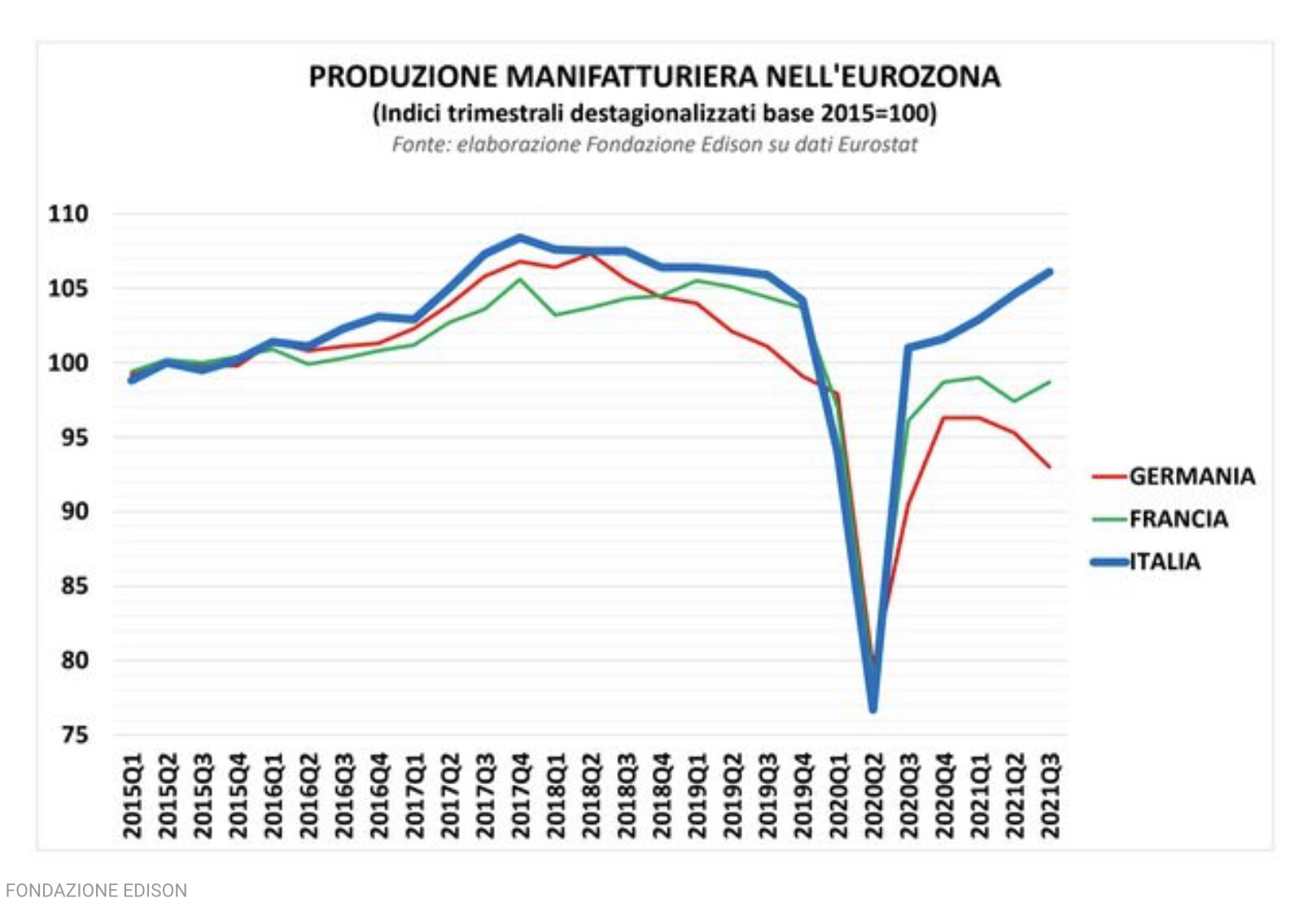

Dunque l’inflazione dei prezzi sembra destinata a permanere, oltre che a dilagare anche nei comparti che ne erano rimasti immuni (come in taluni servizi pubblici e nelle retribuzioni orarie), ma soprattutto essa verrà tenuta viva dai rincari del prezzo dell’energia, la cui domanda supera costantemente l’offerta. Soprattutto se l’economia proseguirà la sua corsa (come si può vedere dal grafico qui sotto, aggiornato al terzo trimestre 2020), il prezzo del petrolio farà fatica a scendere.

Ma se l’inflazione non è quindi passeggera e se le banche centrali faranno fatica a rialzare i tassi d’interesse nominali, allora i tassi d’interesse reali sono parallelamente destinati a rimanere negativi, anche perché la necessità di aiutare i governi a finanziare i più alti debiti pubblici di sempre spinge le banche centrali a non ridurre -al momento- l’offerta di moneta. Anzi: a lasciare che ne cresca la velocità di circolazione, assicurando in tal modo lunga vita all’inflazione.

ECCO PERCHÉ LE VALUTAZIONI SONO DESTINATE A SALIRE

E quella dei tassi d’interesse reali sottozero è la principale ragione per la quale i corsi delle società quotate crescono in borsa. Se infatti alla radice di tutti i metodi sulla valutazione delle imprese rimane il valore attuale netto dei flussi di cassa futuri che le medesime produrranno, o il loro valore implicito, che prima o poi potrebbe essere monetizzato con una cessione o con un IPO, ecco che il tasso di sconto dì quei flussi prospettici -quando risulta negativo- ne esalta il valore attuale. Soprattutto se si può ragionevolmente ritenere che il tasso di sconto resterà per un po’ di tempo negativo mentre i flussi di cassa aziendali potranno invece anche adeguarsi all’inflazione (e dunque crescere).

Questo meccanismo sembra tra l’altro destinato a far cambiare gli orientamenti in termini dì valutazioni d’azienda: quando le imprese mostrano capacità di crescere e di competere globalmente (o se risulteranno appetibili per altre imprese che vogliono acquisirle) le loro valutazioni sono trainate al rialzo (almeno in termini dì multipli della redditività) dalle logiche che oggi ispirano i mercati finanziari.

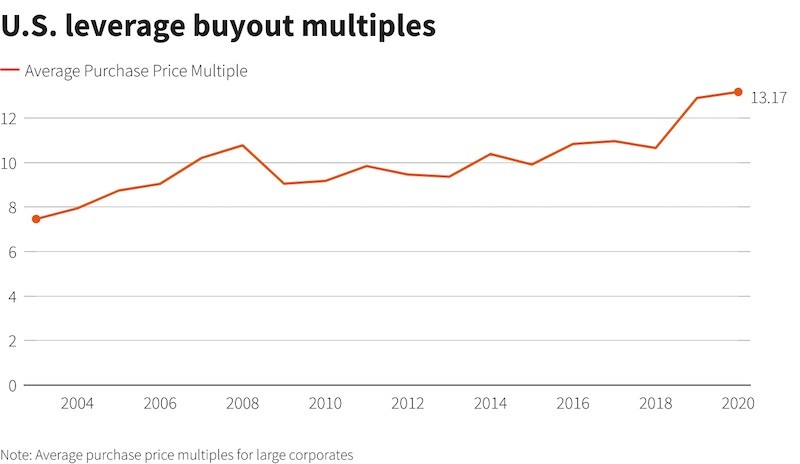

Anche se poi le medesime logiche imporranno altresì una più rigorosa selezione tra le imprese più capaci dì investire per rincorrere le nuove tecnologie e quelle che non potranno permetterselo, con una evidente falcidia per queste ultime. Il che però alimenta il flusso di fusioni e acquisizioni, un fattore da sempre positivo per i listini azionari, come si può leggere nel grafico qui sotto riportato dall’andamento del moltiplicatore medio dell’EBITDA (margine operativo lordo) espresso nelle ultime transazioni degli U.S.A.

PRIVATE EQUITY E OPERATORI INDUSTRIALI SI ADEGUANO

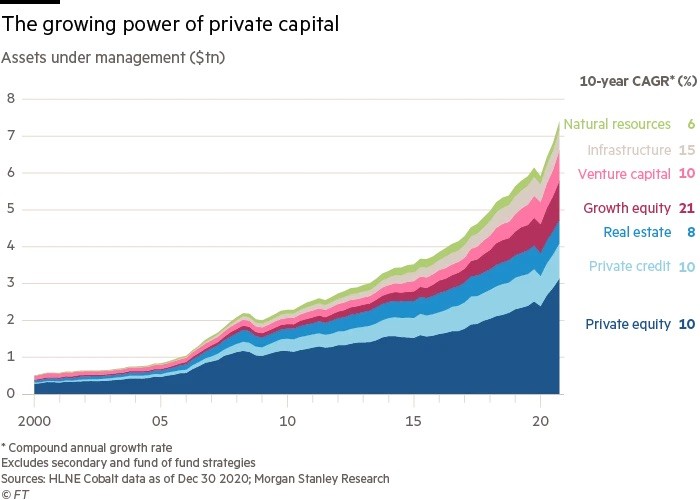

I fondi di investimento di “private equity” sono stati i primi a riconoscere questa tendenza, e a cavalcarla al rialzo di conseguenza. Ma non sono soltanto loro oggi a muoversi con più decisione che mai: tutto il mercato dei capitali ha più mezzi a disposizione e idee più chiare. Dunque anche le valutazioni si adeguano al rialzo.

Ora c’è dunque da attendersi che anche gli operatori industriali si adegueranno al rialzo delle valutazioni, soprattutto se -insieme ai flussi dì cassa futuri delle imprese che compreranno- essi vorranno portare a casa -uomini e tecnologie che potrebbero non trovare altrimenti. Ecco un altro motivo per il quale le borse potrebbero prenderne atto, chiudendo il cerchio e alzando ancora una volta l’asticella delle valutazioni d’azienda.

Stefano di Tommaso