L’ITALIA CORRE, MA LO SPREAD SALE

Non sono bastate le ottime notizie sulla ripresa della produzione industriale e dell’export nazionale per tranquillizzare i mercati finanziari sulle sorti dell’Italia: mentre l’export italiano continua a correre più di quello tedesco e degli altri paesi europei, la congiuntura internazionale potrebbe invece giocarci un brutto scherzo, soprattutto se le banche centrali andranno a concretizzare la ventilata riduzione di acquisti di titoli sul mercato, tra i quali quelli italiani. Lo spread sale poi anche per un altro motivo: la più che probabile -a questo punto- risalita dei tassi d’interesse che induce anch’essa forti timori sulla sostenibilità del debito pubblico Italiano.

PREMESSA: IN ITALIA IL PIL CORRE PIÙ CHE ALTROVE

Nel terzo trimestre 2021 il PIL italiano è cresciuto del 2,6% in termini assoluti sul trimestre precedente (un dato che, se fosse annualizzato, indicherebbe una crescita a doppia cifra per il nostro paese. Tenendo conto però della minor crescita registrata all’inizio dell’anno e di quella -più tenue- prevista per il quarto trimestre, è già un ottimo risultato il fatto che esso sia salito nel complesso di circa il 4% dall’inizio dell’anno, che in termini annualizzati corrisponde ad una crescita del 6,1%. Un dato che a fine 2021 potrebbe addirittura migliorare.

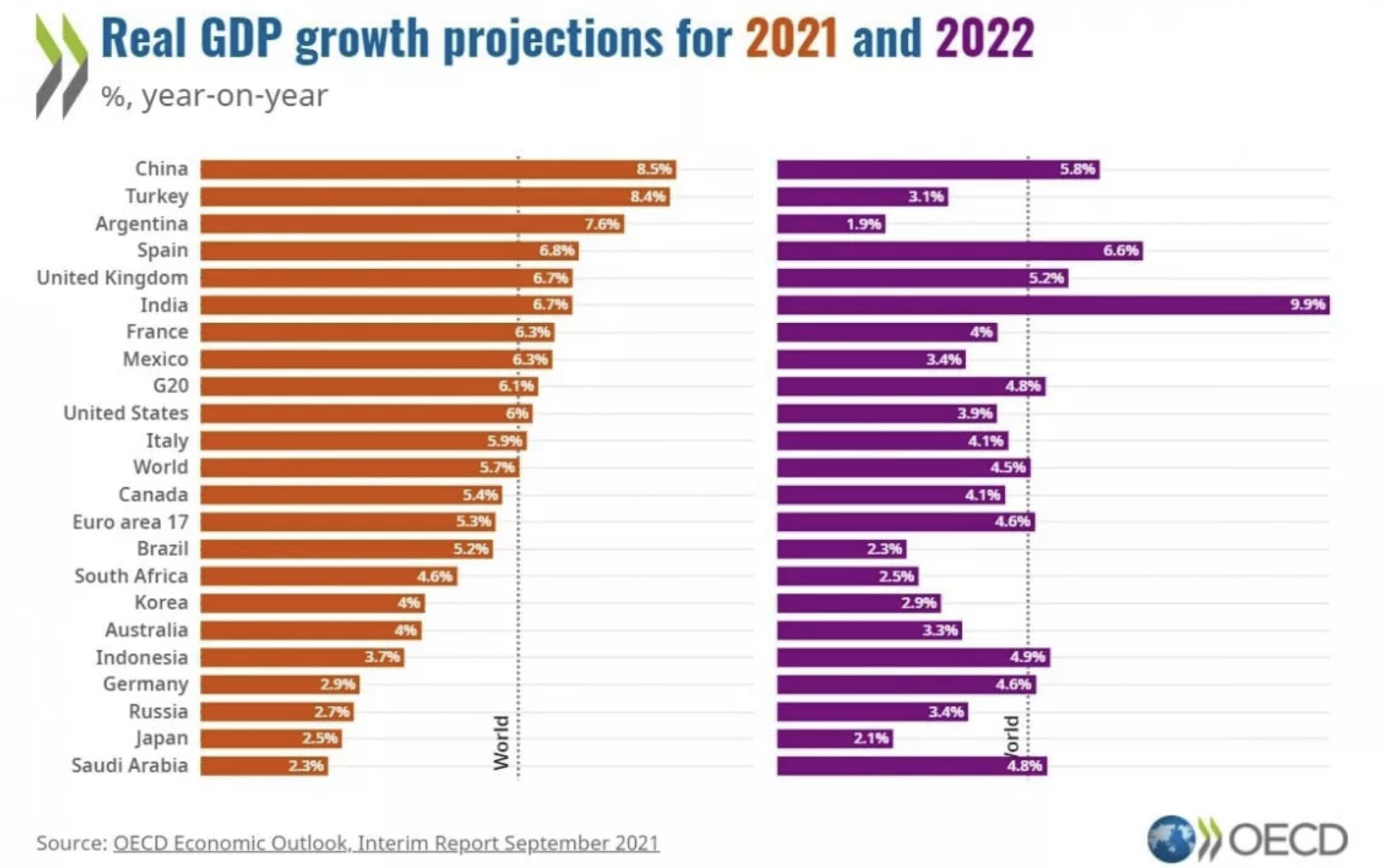

Insomma un ottimo risultato, se confrontato con quello europeo (+2,2% rispetto al trimestre precedente) e con quello tedesco (soltanto +1,8% rispetto al trimestre precedente). Se tutto va bene potremmo chiudere il 2021 poco sotto il valore del PIL del 2019 (di circa l’1,4%, mentre la Spagna resta a meno 6,6%) mentre la zona Euro è in media sotto al risultato 2019 soltanto dello 0,5%. La Francia è invece già tornata in pari a fine Settembre. Nel confronto con il resto del mondo invece l’intera Area Euro tende a sbiadire: il Fondo Monetario Internazionale (FMI) prevede infatti per l’economia americana una crescita del 7% sull’anno precedente (e per quella globale del 6%).

MA SPREAD E INFLAZIONE MORDONO

Insomma sale per il nostro paese il Prodotto Interno Lordo (PIL) più che nel resto d’Europa, ma cresce anche lo spread, arrivato a 131 punti percentuali e, con esso, le preoccupazioni che i capitali scarseggeranno sulle piazze finanziarie italiane. La preoccupazione riguarda infatti anche la possibilità che il PIL possa proseguire la sua corsa, e superare di slancio tanto l’incremento dell’inflazione, che ha raggiunto -per le statistiche ufficiali- il 4,1% nell’Eurozona quanto lo spiazzamento delle imprese private che deriva dall’ingombrante presenza della macchina pubblica, finanziata da una tassazione da record tanto per il mondo quanto per la storia.

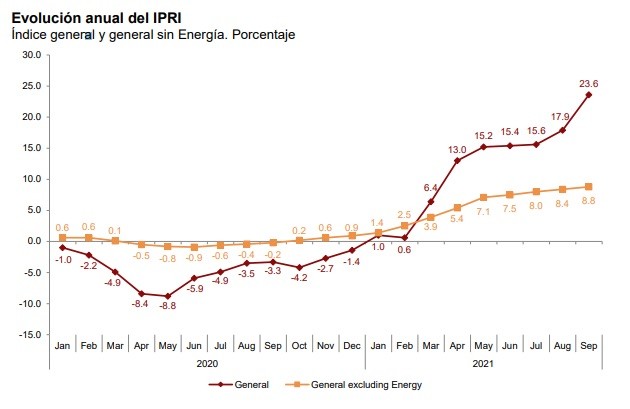

C’è da dire che nella medesima Eurozona l’inflazione al 4,1% è il dato più alto da 13 anni (e a quell’epoca il petrolio raggiunse i 146 dollari/barile) mentre in America l‘inflazione è giunta al 4,4% ufficiale (è doveroso segnalarlo perché le statistiche ufficiali sono sempre “ammaestrate”) ed è la rilevazione più alta da 30 anni a questa parte. Per non parlare degli indici dei prezzi all’ingrosso, che rivelano molto meglio l’andamento reale dei prezzi dei “fattori di produzione” e che sono tutti oltre la doppia cifra! In Germania l’ultima rilevazione (Settembre) parla di un +13%, ma in Spagna siamo arrivati addirittura al +23%.

L’incremento dell’inflazione (soprattutto di quella vera, quella non addolcita dai metodi statistici) ha mobilitato l’attenzione degli osservatori sui cambi valute e sull’atteggiamento delle banche centrali. Nel mondo queste si sono allineate su due poli contrapposti: sono rimaste in attesa di osservare lo sviluppo degli eventi e non hanno alzato i tassi quelle dei paesi più sviluppati: area Euro, zona Dollaro (che comprende anche quello canadese e quello australiano) e Giappone. Altrove le banche centrali sono invece dovute intervenire invece con decisione, rompendo gli indugi e somministrando rialzi di tassi a dosi da cavallo: a partire dalla Banca d’Inghilterra, e a proseguire con le banche centrali di Cina, Brasile, Russia, Nuova Zelanda, Turchia, eccetera. Tanto per il rischio di deriva sfavorevole nel cambio della propria valuta (ad esempio la Turchia) quanto per la necessità cercare di frenare per tempo la deriva inflazionistica.

IL DILEMMA

Potremmo dedurne che sia soltanto questione di tempo: la stretta monetaria si estenderà anche alle aree più forti, e in parte avremmo ragione. Il dilemma tuttavia resta: se la crescita economica si è ridotta quasi a zero (tanto l’America quanto la Cina hanno visto nell’ultimo trimestre un PIL cresciuto soltanto dello 0,2% sul secondo trimestre dell’anno) quale banca centrale vorrà prendersi la responsabilità di portare il proprio paese in recessione (alzando i tassi) pur di combattere l’inflazione?

Morale: fino ad oggi sono intervenute al rialzo dei tassi soltanto le banche centrali che temevano di più una svalutazione della propria moneta. Le altre stanno ancora aspettando di studiare meglio la situazione, consce del fatto che gli strumenti a loro disposizione sono assai limitati. Siamo infatti quasi giunti alla cosiddetta “trappola della liquidità”, nell’ambito della quale gli strumenti di politica monetaria risultano per definizione poco efficaci. Anche perché di liquidità abbiamo affogato il mondo.

Ovviamente dipenderà molto da quel che succede in seguito: se l’economia continuerà a rallentare magari l’inflazione frenerà la sua corsa e non ci sarà bisogno di rialzare i tassi d’interesse. Ma è d’altro canto relativamente improbabile che l’inflazione si fermi ai livelli attuali (a prescindere dalla crescita economica ) vista la strozzatura nella produzione industriale e il disallineamento tra domanda e offerta di beni e servizi. È in atto infatti un travaso dell’aumento dei prezzi alla produzione verso quelli al consumo, che hanno goduto sino ad oggi di parecchia vischiosità.

COSA SUCCEDERÀ

Dunque si può soltanto sperare che il rallentamento della crescita economica possa essere temporaneo, e che la crescita economica globale prevista dal FMI venga confermata. Se succederà questo spingerà gli investimenti produttivi e riaprirà i rubinetti della produzione, sebbene al tempo stesso ciò rilancerà il prezzo dell’energia e tornerà ad amplificare i timori sulle emissioni dannose per il clima. Ecco perché sono prevedibili ulteriori apprezzamenti dei titoli industriali, finanziari e tecnologici. Così come sono prevedibili aumenti generalizzati dei tassi d’interesse e del costo dell’energia.

Per il nostro paese la situazione potrebbe rimanere sotto controllo sotto il profilo dello spread, soprattutto se l’ export italiano continuerà a correre più di quello d’oltralpe. La presenza di una governo molto autorevole può aiutare non poco in questo senso ed è anche il motivo per il quale appare improbabile che Draghi possa passare velocemente al Quirinale. Ma sappiamo bene che la politica italiana è intrinsecamente instabile e quel che possiamo pensare oggi non è così scontato che si manterrà valido anche nei prossimi mesi.

Certo un lungo periodo di “normalizzazione” economica targata Mario Draghi potrebbe ristabilire un equilibrio tra l’Italia e il resto d’Europa e potrebbe anche gemmare nuovi risultati in termini di riduzione della tassazione e degli sprechi, di moralizzazione della macchina pubblica e di riforma generale della pubblica amministrazione. Uno scenario idilliaco, in cui lo spread dovrebbe restare basso e il debito pubblico sotto controllo.

L’Italia però dipende fortemente dal proprio costo dell’energia ed è un grande importatore di materie prime e semilavorati. L’inflazione dunque non tarderà a mordere anche l’industria e i consumi discrezionali, facendo tornare a salire il prezzo degli immobili e rilanciando le tensioni sindacali. Solo una migliore armonizzazione dell’Unione Europea potrà dunque sortire effetti di lungo termine da una maggior autorevolezza dei nostri governanti. Se invece i “paesi frugali” continueranno a fare capricci e la Commissione Europea continuerà a obbedire soltanto alla politica degli egemoni, allora le tensioni centrifughe riprenderanno, le manifestazioni di scontento si moltiplicheranno e l’attuale maggioranza di governo si spaccherà. E in tal caso lo spread tornerà alle stelle e probabilmente il debito pubblico andrà in tensione.

Stefano di Tommaso