INVESTIRE IN TITOLI“ESG”CONVIENE?

Si fa un gran parlare dell’eccesso di valutazioni che stanno raggiungendo i cosiddetti titoli “ESG” (l’acronimo sta per Environmental, Social, Governance: si utilizza in ambito economico/finanziario per indicare investimenti che tengono in considerazione aspetti di natura ambientale, sociale e di gestione responsabile), e del fatto che, di conseguenza, la bolla speculativa che li ha spinti alle stelle possa essere sul punto di scoppiare. Nei giorni scorsi in cui le borse di tutto il mondo hanno perduto circa il 5% molti sono intervenuti a commentare le forti oscillazioni. A favore e contro dell’investimento ESG tuttavia intervengono diverse considerazioni. Proviamo a vedere quali.

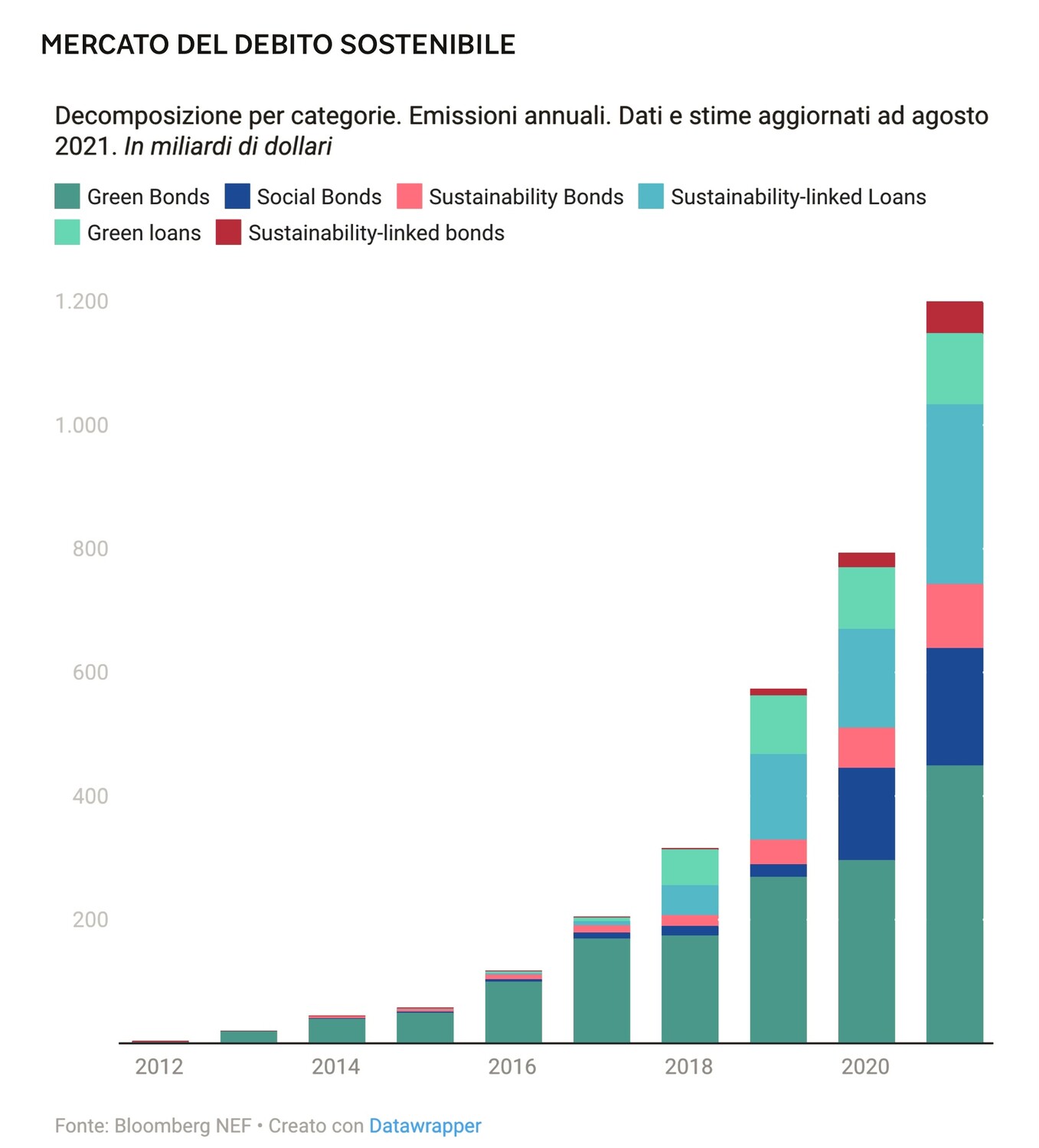

Dopo avere registrato un breve arresto con la pandemia, negli ultimi 12 mesi il mercato degli investimenti verdi è letteralmente esploso: solo nei primi 6 mesi del 2021 sono stati emessi dal settore privato e dai governi oltre 800 miliardi di $ di debito “sostenibile” (o altrimenti definito ESG); la stessa quantità collocata nell’intero 2020, che si era già concluso con una fortissima crescita (+39% annuo). Per il 2021 le stime più aggiornate puntano ad un controvalore di emissioni a livello globale di circa 1.200 miliardi di dollari (si veda il grafico qui sotto). Per capire l’accelerazione in corso, si consideri che a maggio scorso le grandi banche di investimento avevano stimato un livello di circa 860 miliardi per il 2021.

Il gruppo Enel, uno dei pionieri nel mondo per l’emissione di titoli “sostenibili” ha concluso lo scorso Giugno un’emissione di bond per il controvalore di €3.25 billion (US$3.83 billion).

Ma cos’è il Rating ESG (o Rating di sostenibilità)? La definizione data dalla CERVED è quella di ”un giudizio sintetico che certifica la solidità di un emittente, di un titolo o di un fondo dal punto di vista degli aspetti ambientali, sociali e di governance”.

ATTENZIONE A TRE FATTORI

Come possiamo allora individuare le imprese che possono godere di un buon rating ESG? CERVED sostiene che: le imprese devono mostrare attenzione a tre fattori:

- quello ambientale (Enviromental): che considera i rischi legati ai cambiamenti climatici e quindi attenta alla riduzione delle emissioni di CO2, all’efficienza energetica, all’efficienza nell’utilizzo delle risorse naturali (es. acqua), che adotta politiche contrastanti all’inquinamento dell’aria e dell’acqua e allo spreco delle risorse naturali e alla deforestazione;

- quello sociale (Social): che include politiche qualitative per l’ambiente di lavoro, per le relazioni sindacali, per il controllo della catena di fornitura, oltre che attenta alle diversità di sesso, abilità ed età, agli standard lavorativi, alle condizioni di sicurezza sul posto di lavoro, al rispetto dei diritti umani e ad una assunzione di responsabilità sociale a tutto tondo;

- quello di governo societario (Governance): che riguarda l’etica e la trasparenza del governo societario e che riguarda la presenza di consiglieri indipendenti o non esecutivi, le politiche di diversità nella composizione dei CdA, la presenza di piani ed obiettivi di sostenibilità legati alla remunerazione del board, oltre che, le procedure di controllo, le policy e più in generale i comportamenti dei vertici e dell’azienda in termini di etica e compliance.

L’INDAGINE TRA 277 INVESTITORI PROFESSIONALI

Vediamo innanzitutto quanto è ampio il fenomeno dell’investimento in titoli marchiati ESG: da una recente indagine svolta da Campden Wealth (una società di ricerca basata a Londra) insieme con Global Impact Solutions Today (una società di consulenza) e la Banca Privata di Barclays, su un campione di 277 investitori professionali e istituzionali, l’86% degli stessi dichiarava che “l’allocazione di capitali su titoli che mostrano un buon rating ESG è essenziale per fare qualcosa per l’ambiente, dal momento che i governi non stanno facendo abbastanza”.

Secondo la suddetta indagine (Campden/GIST/Barclays) la percentuale dei titoli cosiddetti “impact” (cioè con un buon livello di rating ESG) acquisiti dai gestori di portafogli è passata quest’anno al 41% del totale contro il 36% del 2020 e il 18% del 2019. Dunque è arrivata a quasi la metà del totale più che raddoppiando rispetto a due anni fa. Il fenomeno è perciò particolarmente macroscopico perché lo si possa trascurare.

Se poi prendiamo il totale degli investitori “tradizionali” (quelli che in teoria sarebbero i più restii ad abbracciare politiche di investimento fortemente orientate) il addirittura il 48% dei medesimi afferma che i fattori ESG hanno giocato un ruolo nella selezione degli investimenti. Se invece prendiamo a riferimento i soggetti che investono “primariamente” in titoli ESG la loro quota sul totale degli investitori è cresciuta in due anni dal 13% del 2019 al 19% del 2021: quasi un quinto del totale!

Ma è soprattutto sui rendimenti da investimenti di tipo “responsabile” (dai quali perciò non ci si aspetta soltanto la performance) che arriva la vera sorpresa: il 60% dei gestori intervistati afferma di avere ottenuto ritorni in linea con le loro aspettative e addirittura un ulteriore 19% del totale afferma di aver fatto un miglior affare con quei titoli, dal momento che hanno sovraperformato rispetto alle aspettative.

UN BUON AFFARE

L’industria degli investimenti “verdi” pertanto sembra cogliere i classici due piccioni con una fava: se da un lato supporta la lodevole intenzione di avere un effetto positivo sull’ambiente, dall’altro lato sembra proprio che quattro quinti degli investitori afferma di essere soddisfatto dei risultati ottenuti in termini di guadagno. Cioè sarebbero anche un buon affare.

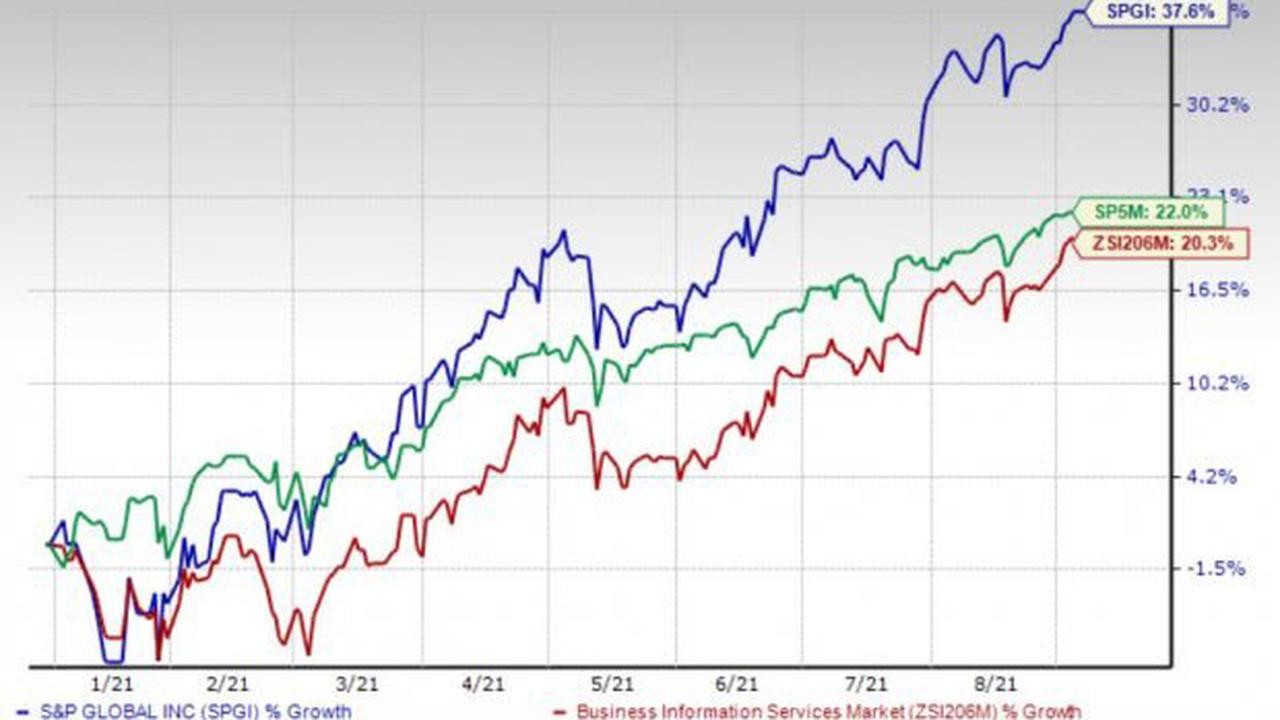

La cosa viene confermata da un’altra indagine relativa alla strategia di dividendi perseguita da Matrix, New York, che gestisce una massa di circa un miliardo di dollari e che ha separato tutti i titoli detenuti storicamente in portafoglio in due gruppi: uno relativo a quelli con buon rating ESG e un’altro relativo a tutti gli altri. Il risultato mostra come in media, negli undici anni dal 2010 allo scorso 30 giugno, il rendimento annuo in termini di dividendi dei titoli ESG ha superato il 12,5%, contro circa lo zero (in media) per i titoli non-ESG.

Ovviamente il risultato è sicuramente stato “deviato” dal fatto che prima di questo periodo non c’erano quasi titoli con rating ESG e che quindi si è prodotto nel tempo un effetto-sostituzione (con l’arrivo di una maggior consapevolezza ambientale) che non è così scontato possa ripetersi anche in futuro.

Ci sono poi (come sempre) le trappole per investitori non esperti: i titoli (soprattutto azionari, dove il rating ESG non è abituale) che si “tingono” di verde con qualche accrocchio e che in realtà poco hanno a che fare con la sostenibilità ambientale. Da quei titoli bisogna stare alla larga soprattutto per il fatto che nel tempo le analisi di sostenibilità si fanno più precise e i “bluff” vengono puntualmente scoperti, con immancabili tonfi nelle quotazioni.

LA TENDENZA PROSEGUIRÀ

Quale conclusione trarre da questa indagine? Nessuna, a livello di solide indicazioni per il futuro. Ma come sempre d’altronde. A livello intuitivo possiamo soltanto notare che il momento è particolarmente favorevole e che l’esigenza di attuare un serio contrasto al cambiamento climatico è appena arrivata agli onori della cronaca.

Dunque è molto probabile che la tendenza a privilegiare titoli ESG tra gli investitori proseguirà ancora a lungo e inoltre, in questo momento di (probabile) metà ciclo, i titoli colorati di verde possono spesso essere considerati come più “resilienti” ad eventuali correzioni dei corsi…

Stefano di Tommaso