LA RIPRESA È GIÀ ALLE SPALLE ?

Segnali di ripresa dell’economia nazionale e di tutta quella europea arrivano un po’ da ogni dove in questi giorni e contribuiscono a migliorare le aspettative degli operatori economici, ancora fortemente provati dagli esiti del prolungato e ripetuto “lockdown”. L’Italia in particolare sta riprendendo fiato non soltanto al sud per il turismo trainato dai connazionali che non vanno all’estero, ma anche al nord, dove a farla da padrona ci sono soprattutto le imprese esportatrici delle cosiddette “4emme e 4effe”.

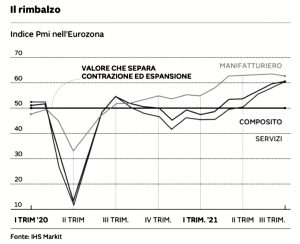

Anche l’indice PMI europeo lascia pensare che ce la stiamo mettendo tutta per riprenderci, ma le statistiche guardano soltanto il passato, rilevando una prima parte dell’anno in corso indubbiamente andata molto bene. Qualche considerazione di prudenza è invece d’obbligo per il prossimo futuro, in particolare per i mercati finanziari.

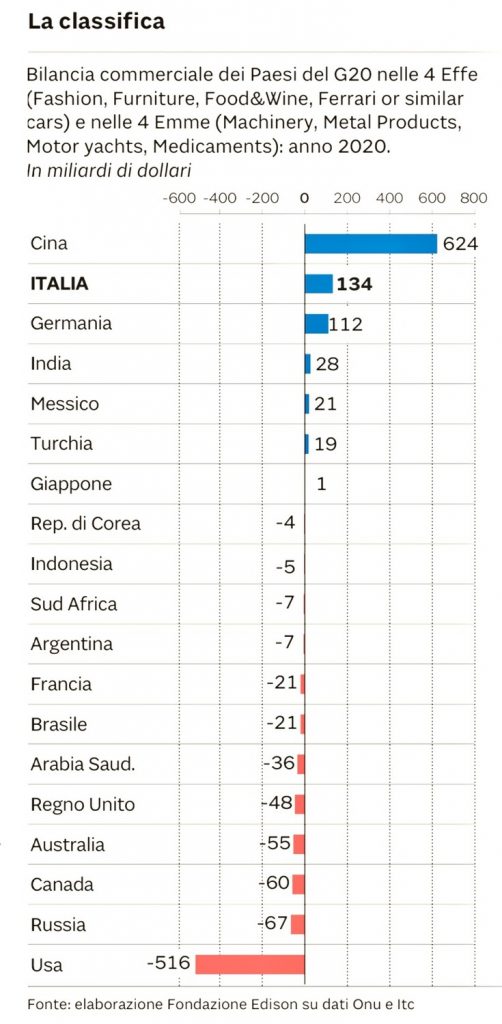

LA CLASSIFICA DELLA FONDAZIONE EDISON

La Fondazione Edison ha provveduto a stilare una sorta di classifica tra le principali economie mondiali, relativamente agli otto settori industriali qui citati:

Le quattro “F”: Fashion, Furniture, Food&Wine, Ferrari (cioè auto e moto sportive).

Le quattro “M” : Machinery, Metal products, Medicaments, Motor Yachts.

La classifica qui sotto riportata vede la Cina protagonista globale assoluta in questi settori (anche perché nel 2020 aveva ripreso a funzionare molto prima degli altri paesi e ha poco subìto la seconda ondata pandemica) ma al secondo posto c’è l’Italia, protagonista nelle produzioni più pregiate e a maggior valore aggiunto, e viene addirittura prima della Germania (che nel 2020 ha avuto meno morti e meno blocchi alla produzione delle merci).

La bilancia commerciale relativa ai settori industriali delle quattro effe e quattro emme per il primo trimestre del 2021 segna poi un ulteriore progresso del nostro paese, con 36,2 miliardi di attivo commerciale per il nostro Paese (se moltiplicato per 4 farebbero 145 miliardi di avanzo commerciale tendenziale nell’anno in corso) contro i 168,1 della Cina (che farebbero un avanzo tendenziale di 672 miliardi in totale nell’anno).

La bilancia commerciale relativa ai settori industriali delle quattro effe e quattro emme per il primo trimestre del 2021 segna poi un ulteriore progresso del nostro paese, con 36,2 miliardi di attivo commerciale per il nostro Paese (se moltiplicato per 4 farebbero 145 miliardi di avanzo commerciale tendenziale nell’anno in corso) contro i 168,1 della Cina (che farebbero un avanzo tendenziale di 672 miliardi in totale nell’anno).

Occorre infine notare che le 4f+4m lasciano fuori dalla classifica molte altre attività economiche in cui l’Italia eccelle (e dove registra altri avanzi commerciali), a partire dalle attività di costruzioni generali fino alle specialità chimiche e alla cosmetica. Un bel risultato insomma rispetto alle drammatiche indicazioni degli economisti emesse negli anni precedenti, i quali davano per spacciata l’industria nazionale.

L’INDICE P.M.I.

L’industria insomma anche per quest’anno promette di portare buoni risultati alla bilancia commerciale dell’Europa (e auspicabilmente anche del nostro Paese) e ciò viene ulteriormente certificato dall’ultima rilevazione “flash” dell’indice P.M.I. (Purchasing Manager’s Index) che lo conferma: a Luglio esso indica una crescita economica in corso su base mensile al ritmo più alto che si è registrato da oltre un ventennio a questa parte. L’indice ha segnato per Luglio il valore cumulato di 60,6 per l’intera Eurozona, in rialzo rispetto al valore di 59,5 di Giugno.

Gli indici PMI costituiscono un indicatore economico rilevato mensilmente molto significativo dell’andamento dell’economia poiché è basato su rapporti e sondaggi raccolti dall’ “Institute for Supply Management” che per elaborarlo contatta ogni mese i responsabili degli acquisti, ovvero coloro che ordinano materiali e servizi destinati alla produzione aziendale, recapitando loro un questionario mensile ed elaborandone le risposte che riceve. La richiesta viene inviata ad alcune centinaia di imprese private di ogni settore dell’economia per ogni paese del mondo.

Per quanto riguarda l’Eurozona, gli indici PMI vengono rilasciati dall’istituto IHS Markit per ciascuna delle singole economie e relativamente al blocco complessivo dei Paesi dell’Unione. Come spesso accade anche per altri indici, sono talvolta rilasciati in versioni differenti (generalmente 2) in cui la prima, detta anche versione “flash”, che rappresenta una “stima” (e che generalmente tende ad essere la più impattante sui mercati finanziari) e la seconda volta in una versione “rivista” e più precisa.

A seconda della fiducia nell’andamento del mercato e dei relativi prezzi, i responsabili degli acquisti (talvolta sono gli imprenditori stessi) essi si orientano nei loro ordini e, rispondendo al questionario dell’ISM, forniscono un quadro molto aggiornato delle aspettative diffuse tra le imprese. Le domande poste includono il numero dei nuovi ordini, della produzione del settore, delle consegne dei fornitori, delle merci in magazzino e i dati relativi all’occupazione. Le risposte vengono ponderate e forniscono un punteggio medio sul PMI mensile. Un punteggio superiore a 50 indica una crescita del settore, inferiore a 50 indica una decrescita, mentre un punteggio pari a 50 indica che la situazione è rimasta identica al mese precedente. Il valore rilevato di quasi 61 punti non soltanto è tra i più alti registrati, ma è anche molto superiore a quello medio di 50, indicando con ciò una forte fiducia degli operatori per il prossimo futuro.

A livello settoriale il PMI dei servizi europei è salito parecchio a luglio toccando il livello (che non si vedeva da 15 anni) di 60,4 punti contro i 58,3 punti di Giugno, mentre quello manifatturiero ha rintracciato leggermente con 62,6 punti contro il record di 63,4 di giugno, anche a causa dei tempi e delle difficoltà registrate nelle filiere globali di fornitura di materiali e semilavorati. Record per la Germania, dove l’indice complessivo è arrivato a Luglio a 62,5 contro i 60,1 punti del mese precedente, mentre a sorpresa fa molta fatica la ricrescita economica delle imprese in Francia, con un 56,8 complessivo contro i 57,4 punti di Giugno.

A livello settoriale il PMI dei servizi europei è salito parecchio a luglio toccando il livello (che non si vedeva da 15 anni) di 60,4 punti contro i 58,3 punti di Giugno, mentre quello manifatturiero ha rintracciato leggermente con 62,6 punti contro il record di 63,4 di giugno, anche a causa dei tempi e delle difficoltà registrate nelle filiere globali di fornitura di materiali e semilavorati. Record per la Germania, dove l’indice complessivo è arrivato a Luglio a 62,5 contro i 60,1 punti del mese precedente, mentre a sorpresa fa molta fatica la ricrescita economica delle imprese in Francia, con un 56,8 complessivo contro i 57,4 punti di Giugno.

In difficoltà anche l’economia britannica, probabilmente a causa delle nuove ondate di contagio, con una rilevazione di 57,7 punti, in discesa rispetto ai 62,2 di Giugno. Per l’Italia invece io non sono riuscito a trovare alcuna indicazione (ed è strano perché è necessariamente noto se è stata diffusa la media europea), ma il buon senso porta a pensare che evidentemente la rilevazione “flash” (come sopra definita) sarà probabilmente una via di mezzo tra quella tedesca e quella francese.

LE PROSPETTIVE DI CRESCITA

Secondo le fonti ufficiali la crescita economica per il nostro Paese sarà del 4,7% nel 2021 e del 4,6% nel 2022, con un più modesto 2,1% previsto per il 2023. Il ministro Franco invece proietta la crescita del Prodotto Interno Lordo (P.I.L.) Italia del 2021 “oltre il +5%” ma non cita né fonti ufficiali né il paragone con la ben più importante decrescita subìta l’anno precedente (-8,9%). Ma la variante Delta del Covid e le nuove misure restrittive che i vari Paesi dell’Unione stanno tornando a introdurre potrebbero guastare la festa per i successi relativi alla prima parte dell’anno in corso. Inutile dire perciò che, con i nuvoloni che si addensano all’orizzonte, quel +5% del PIL resterà probabilmente solo una bella speranza.

C’è però da far notare che se il P.I.L. italiano non crescerà tanto quanto vogliono farci credere, invece l’industria nazionale può fare meglio. Anche perché storicamente mostra forte interdipendenza con quella tedesca di cui è spesso fornitrice o concorrente: se le prospettive della Germania non sono malvagie, allora probabilmente anche le imprese manifatturiere italiane se la caveranno. Anche per questo si prevede che la disoccupazione terminerà l’anno 2021 con una discesa all’ 8,1% complessivo (ma ricordiamoci che è calcolata sul rapporto tra coloro che cercano lavoro e il totale della forza lavoro, non corrisponde dunque al totale complessivo degli inoccupati che è molto più alto), e dovrebbe flettere ancora al 7,8% nel 2022 e al 7,5% l’anno dopo.

L’inflazione stimata a fine 2021 è stata simbolicamente rivista all’1,9% (ma è una media ISTAT, cioè molto edulcorata) e poi di nuovo in lieve ribasso (all’1,5%) l’anno dopo. Questo è quindi un dato che probabilmente verrà presto corretto all’insù dalle future rilevazioni.

Al di là perciò di quello che scrivono i ministri dei governi, gli istituti di statistica, gli economisti e le banche centrali, la sensazione oggi è quella di una rapida accelerazione del susseguirsi dei cicli economici in questo periodo storico. Dopo la lunga ondata di ricrescita economica globale che abbiamo visto negli anni 2010-2019 è seguìto un crollo al fulmicotone dell’output produttivo nella prima parte del 2020, poi un rapido rimbalzo tra la fine dell’anno e l’inizio del 2021 ma questo rischia tuttavia di esaurirsi quasi altrettanto in fretta. È lecito chiamare “cicli economici” tali grandi oscillazioni ? Difficile dirlo oggi, soprattutto con i rischi espliciti di dover ricadere sotto il peso di ulteriori ondate pandemiche e conseguenti nuove restrizioni alla libera circolazione.

COME POTRANNO REAGIRE I MERCATI?

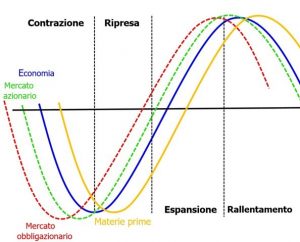

Inutile dire che i mercati finanziari tendono ad anticipare decisamente gli andamenti dell’economia reale, come si può ben leggere nel grafico didascalico qui sotto riportato:

Se dunque siamo oggi già nella fase in cui sono le materie prime a crescere di prezzo, probabilmente ci stiamo avvicinando rapidamente al picco di periodo (il “ciclo” in corso dunque è estremamente veloce, come si può dedurre dal fatto che la rapidissima decrescita del P.I.L. mondiale 2020 è stata seguìta da un mero rimbalzo nel 2021 il quale sembra oggi già in corso di esaurimento).

Se dunque siamo oggi già nella fase in cui sono le materie prime a crescere di prezzo, probabilmente ci stiamo avvicinando rapidamente al picco di periodo (il “ciclo” in corso dunque è estremamente veloce, come si può dedurre dal fatto che la rapidissima decrescita del P.I.L. mondiale 2020 è stata seguìta da un mero rimbalzo nel 2021 il quale sembra oggi già in corso di esaurimento).

E se ci avviciniamo troppo in fretta al massimo di periodo della crescita dell’economia reale, allora altrettanto probabilmente ci stiamo avviando verso una fase di instabilità per i mercati finanziari per la seconda parte dell’anno, perché questi ultimi non potranno che anticipare la fine della fase espansiva in corso.

Instabilità però non vuol dire declino, anzi: è possibile che per una serie di motivi già indicati nei miei articoli precedenti (ma soprattutto perché continuerà l’immissione globale di liquidità sui mercati) i listini azionari possano ancora guadagnare fino a fine anno qualche punto in media, nonostante l’economia reale possa non proseguire la sua crescita e nonostante l’accresciuta volatilità.

Ancor peggio si può dire però delle quotazioni dei titoli a reddito fisso: più probabilmente che non i listini azionari esse dovranno ritracciare parte del loro recente percorso di crescita perché le prospettive d’inflazione globali porteranno quasi di necessità ad una crescita dei tassi d’interesse. Si potrà perciò vedere nei prossimi mesi molta volatilità (che in certi casi potrebbe significare tempesta, ma anch’essa al massimo di breve periodo) e qualche calo per il comparto obbligazionario.

L’orizzonte visibile però si ferma probabilmente a fine anno, perché quel che succederà poi dipenderà molto dall’andamento dell’economia reale: tornerà a stagnare (nonostante l’inflazione dei prezzi) oppure a crescere nuovamente? I profitti delle imprese saranno cospicui? E in quali settori saranno migliori? I listini azionari dipendono certamente dall’andamento dei tassi di interesse e della liquidità in circolazione, ma anche e soprattutto dalle attese generali sui rendimenti delle società quotate e, ultimamente, sempre più anche dai loro dividendi. Che sino ad oggi non hanno deluso nessuno.

Stefano di Tommaso