LA GUERRA DELLE MONETE DIGITALI

A partire dal 2008, con la diffusione di internet tra i privati, sono nate monete “digitali” (dette “criptovalute” perché la loro gestione decentralizzata online ne permette l’assoluta riservatezza) la più diffusa delle quali, il Bitcoin, usa una tecnologia che esclude la necessità di Banche Centrali né prevede controlli da parte di Autorità monetarie. La loro diffusione -inizialmente utilizzate per pagare i giochi online e i loro premi- ha provocato brusche reazioni da parte delle autorità monetarie, che in molti casi sono intervenute per contrastare il fenomeno, tanto a motivo dell’impossibilità di controllarne la circolazione, quanto per la segretezza degli effettivi detentori. Inutile dire che le vicende hanno preso pieghe diverse in diverse parti del mondo: in alcuni paesi (i meno democratici) le criptovalute siano addirittura state messe al bando, in altri paesi sono invece state di fatto legalizzate!

BLOCKCHAIN

Il “conio” delle criptovalute è effettuato collettivamente dalla rete: non necessita di alcuna autorità centrale perché la blockchain (la tecnologia di tenuta dei suoi registri digitali, che permette di certificarne la validità delle transazioni) venne diffusa in rete nel 2008 da Satoshi Nakamoto (un personaggio misterioso di cui si dubita persino l’effettiva esistenza) in modalità “open-source” vale a dire che la proprietà intellettuale della sua progettazione è stata rinunciata dal suo autore. Di conseguenza nessuno la possiede e nessuno può influenzare il corso del Bitcoin se non comprandolo o vendendolo.

Ogni nodo della rete partecipa attraverso le proprie transazioni al conio di nuova moneta e quindi la creazione della base monetaria che avviene secondo regole matematiche automatizzate e non modificabili da nessuno. La tracciabilità delle transazioni è riferita a una identità digitale che può rimanere completamente segreta e soprattutto non c’è la necessità -né è compatibile con il meccanismo- l’esistenza di un’autorità monetaria.

La necessità di trovare una regolamentazione di questo fenomeno si è imposta successivamente, con l’ampliarsi della sua diffusione. Qualcuno afferma che essa è la più importante rivoluzione nella storia della moneta. Ma è proprio questo successo a spingere alcune Banche Centrali a limitarne la circolazione, o addirittura anche a creare in alternativa le proprie divise monetarie digitali, come ad esempio è accaduto in Cina, nella speranza di cavalcarne l’onda senza lasciarsi spiazzare. È tuttavia piuttosto improbabile che le banche centrali vi riusciranno davvero, dal momento che è proprio a causa loro che oggi non è più necessario che esista un “istituto di emissione”.

BRETTON WOODS E I CAMBI FLESSIBILI

La conferenza di Bretton Woods, che si tenne dal 1º al 22 luglio 1944 nell’omonima località del New Hampshire per stabilire le relazioni commerciali e finanziarie internazionali tra i principali paesi industrializzati del mondo occidentale, ha generato un sistema di regole e procedure atte a controllare la politica monetaria internazionale, che stravolgeva il sistema previgente, denominato “Gold Standard”. Con gli accordi di Bretton Woods si è deciso di passare dalla stampa di moneta legata alla quantità di riserve auree di ciascuna nazione, a un nuovo ordine monetario, più flessibile e concordato tra le singole nazioni e gli Stati Uniti d’America, quali custodi globali di tali riserve, gli unici a continuare a mantenere la convertibilità del Dollaro in oro.

Il sistema monetario divenne così un “Gold Exchange Standard”, cioè basato sulla definizione dei rapporti di cambio tra le valute e il Dollaro sulla base delle riserve auree di ciascun paese emittente moneta. Il sistema garantiva la convertibilità del solo Dollaro con l’oro ma impediva da parte delle altre nazioni un controllo sulla quantità dei Dollari stampati. Negli anni ‘60 il mondo visse un boom economico senza precedenti e, con la guerra del Vietnam ed il programma di welfare chiamato Grande Società, gli USA aumentarono molto la spesa pubblica finanziandola con la stampa di nuovi Dollari.

Il timore per il crescente indebitamento degli USA aumentò le richieste di conversione dei Dollari nell’oro detenuto dalla Federal Reserve Bank of America. Ciò spinse il presidente statunitense Richard Nixon, il 15 agosto 1971, ad annunciare, a Camp David, la sospensione della convertibilità del dollaro in oro. Le riserve statunitensi si stavano pericolosamente assottigliando: il Tesoro degli USA aveva già erogato oltre 12.000 tonnellate di oro.

Presso il Fondo Monetario Internazionale erano già operativi i Diritti Speciali di Prelievo con un valore puramente convenzionale di un dollaro. Nel dicembre del 1971, il gruppo dei Dieci firmò lo Smithsonian Agreement, che mise fine agli accordi di Bretton Woods, dando inizio alla libera fluttuazione dei cambi. Nel febbraio del 1973 -a causa di un’inflazione galoppante- ogni legame tra oro e dollaro e tra quest’ultimo e le altre valute nazionali venne definitivamente reciso, così che il Gold Exchange Standars fu abbandonato e sostituito dal sistema attuale di cambi flessibili e dalla sparizione del riferimento della moneta emessa da ciascuna nazione ad un valore tangibile, quale l’oro detenuto dalla banca centrale.

LA FINE DELL’EGEMONIA DELLE BANCHE CENTRALI

Dunque storicamente la funzione di conio della moneta è sempre stata privilegio degli Stati Sovrani prima, e delle Banche Centrali poi. Queste ultime nel tempo si sono inoltre sottratte al controllo dei rispettivi Stati in nome della necessità di una rigorosa autonomia, attribuendosi funzioni anche parzialmente diverse tra loro e diventando nel tempo un sistema di potere parzialmente svincolato dagli altri.

Per esempio la Banca Centrale Europea, per la particolare circostanza che a fronte una moneta unica non vi siano un governo e un sistema economico unico sottostanti, ha ridotto i suoi compiti a quello esclusivo della stabilità monetaria, a differenza di altre principali banche centrali, che hanno quale prima funzione quella di monitorare e sostenere l’economia del paese e negli USA addirittura anche la disoccupazione.

Qualunque sia la loro ragion d’essere, le determinazioni delle banche centrali sono chiaramente state guidate da una precisa volontà egemonica. Erano fino a ieri le uniche a diffondere moneta per legge e le uniche ad avere riconoscimento internazionale per farlo. Poi sono arrivate le criptovalute, destinate a diventare nel tempo un’ordinario strumento di pagamento e -conseguentemente- una riserva di valore, svincolata dai poteri centrali.

DIFFICILE IMPEDIRE LA DIFFUSIONE

Alla luce di questa “lesa maestà” si può comprendere per quale motivo il fenomeno delle Criptovalute abbia fatto sorgere i divieti e i sospetti che sino ad oggi ne hanno frenato -ma non impedito- lo sviluppo. E non è difficile immaginare che, in futuro, esse possano addirittura diventare la vera misura dell’indebitamento degli Stati Sovrani.

D’altronde l’avvio delle monete digitali da parte di taluni Paesi, ossia delle monete elettroniche da affiancare alla moneta tradizionale (come lo Yuan Digitale), comporta anch’essa l’uso della blockchain e ne deriva l’impossibilità di stampare moneta a go-go per finanziare il debito pubblico.

Cercando poi di eliminare alcuni aspetti non graditi del Bitcoin sono nate anche altre criptovalute diverse dal Bitcoin, ancora oggi la più diffusa. Al momento la più nota è Ethereum, che nasce per consentire la tracciabilità delle transazioni. Oggi sempre più gente ha iniziato ad usare le criptovalute come strumenti di pagamento come si trattasse di dollari, euro, sterline o yen, ma è evidente che così le banche centrali sono diventate solo uno dei potenziali fornitori di moneta.

LE REAZIONI DELLE AUTORITÀ MONETARIE

Oggi sempre più soggetti economici si attrezzano per accettare criptovalute in pagamento, ma non è ancora chiaro che cosa succederà con le nazioni che emettono loro stesse delle criptovalute. La dottrina economica è in subbuglio e stanno cadendo talune certezze: non è un caso che il premio Nobel Joseph Stiglitz, in occasione del World Economic Forum di Davos del 2018, abbia auspicato che le criptovalute siano messe fuori legge. In effetti, dal 30 gennaio 2019 sono entrate in vigore nuove norme nella Corea del Sud che obbligano le banche locali a vietare operazioni provenienti da conti anonimi per il trading in criptovalute, con l’obiettivo di poter rendere tracciabili e trasparenti le transazioni e mettere un freno al riciclaggio e alle attività criminali, oltre che alla speculazione e all’evasione fiscale.

Pechino, invece, ha deciso di boccare i siti web che consentono di fare trading e di raccogliere fondi mediante criptovalute, inaugurando lo Yuancoin o Yuan digitale. Vietando in particolare la registrazione e il trading delle criptovalute e di accettarle o utilizzarle nei pagamenti, e bloccando circa il 90% della capacità “estrattiva” di criptovalute nel Paese, come riportato dal quotidiano del partito Comunista, il Global Times, la Cina non soltanto ha attuato una delle più violente “repressioni finanziarie” della storia, ma ha anche sviluppato propri servizi di cambio valuta digitale. Grazie al fatto di averla già stata testata in progetti pilota su larga scala, la Cina risulta oggi decisamente in vantaggio rispetto all’euro e al dollaro digitale.

Il contrario è accaduto con Giappone e Corea. Il Giappone nel 2018 era la terza economia più grande del mondo per l’uso dei Bitcoin. Ciò significa che spesso, quando un Bitcoin viene scambiato, viene utilizzato anche lo Yen giapponese. L’11% del volume globale di trading di BTC è in yen. Questo è seguito molto da vicino dai won sudcoreani. Mentre il trading globale è dominato dal dollaro statunitense. Tenendo conto delle dimensioni e della popolazione del Giappone (l’1,8% della popolazione mondiale), l’11% del volume di trading globale è un risultato enorme. Inoltre, il 56,2% di Bitcoin è concentrato in Giappone secondo il sito web Forex Brokers List. Tuttavia, dopo la recente pandemia del coronavirus, sembra che qualcosa sia cambiato negli investitori giapponesi.

DOPO LA PANDEMIA

Un recente rapporto, che è stato aggiornato dall’organismo di autoregolamentazione giapponese Japan Virtual Currency Exchange Association, o JVCEA, sta dimostrando che il numero totale di trader attivi nel Paese è diminuito in modo significativo.

Questo evento si è verificato prima che l’effettivo stato di emergenza fosse dichiarato nel paese. La politica è stata attuata per arrestare il più possibile la diffusione del coronavirus. Di conseguenza, molti exchange crypto hanno registrato un’attività molto inferiore da parte degli utenti rispetto al normale. Ciò è generalmente causato dal picco dei depositi di valuta fiat (quella emessa dalla banca centrale).

Dato che le crypto non sono garantite da nessuna organizzazione governativa o istituzione finanziaria, la volatilità, così come la liquidità degli asset, è sempre piuttosto elevata. Ciò significa che molte persone sono divenute diffidenti circa le criptovalute di fronte all’instabilità del mercato. I timori di un calo del prezzo delle criptovalute hanno spinto la popolazione a investire in monete fiat che hanno un qualche tipo di protezione da parte del governo e quindi sono in grado di essere scambiate dalle principali banche anche se il prezzo di mercato scende.

Con l’esclusione perciò di Giappone e Corea del Sud (che hanno riconosciuto il Bitcoin come strumento di pagamento ma le cui banche centrali hanno anche ufficialmente iniziato a sperimentare la fattibilità di emettere una propria criptovaluta digitale), molti altri stati asiatici -tra cui l’India- hanno messo al bando il Bitcoin e tutte le altre criptomonete, imponendo di fatto una vera e propria limitazione della libertà valutaria! È oggi possibile dunque misurare la repressione monetaria nei vari Stati nazionali in funzione inversamente proporzionale alla diffusione della democrazia al loro interno.

WALL STREET E ALCUNI EMERGENTI CAVALCANO LA TIGRE

Intanto però, a Wall Street la Security and Exchange Commission ha autorizzato da tempo la quotazione del primo Exchange Traded Fund (un fondo dì investimento quotato in borsa) che investe in Bitcoin. L’America ha di fatto legalizzato l’investimento in Bitcoin (accettando implicitamente l’esistenza delle criptovalute). E i portafogli di molte grandi corporations quotate in Borsa hanno iniziato a denominare in criptovalute parte delle loro disponibilità (è noto il caso di Tesla). Anche se non è ancora chiaro se la loro rivalutazione rispetto alla moneta nazionale sia considerata tassabile, cosa che ne limita l’uso nei pagamenti correnti.

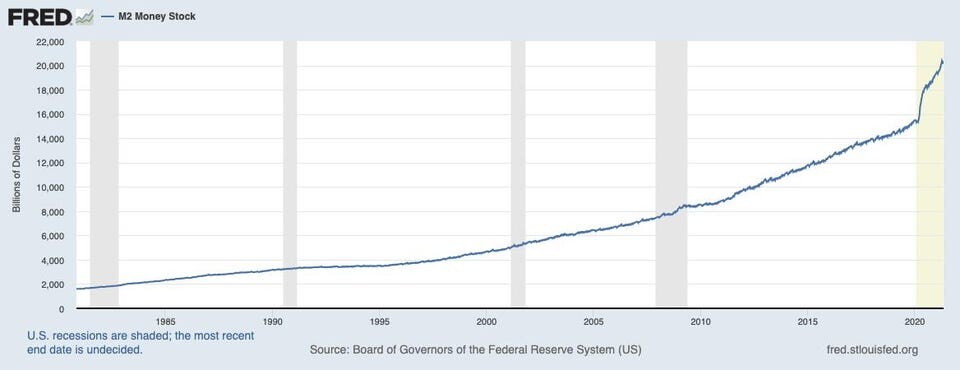

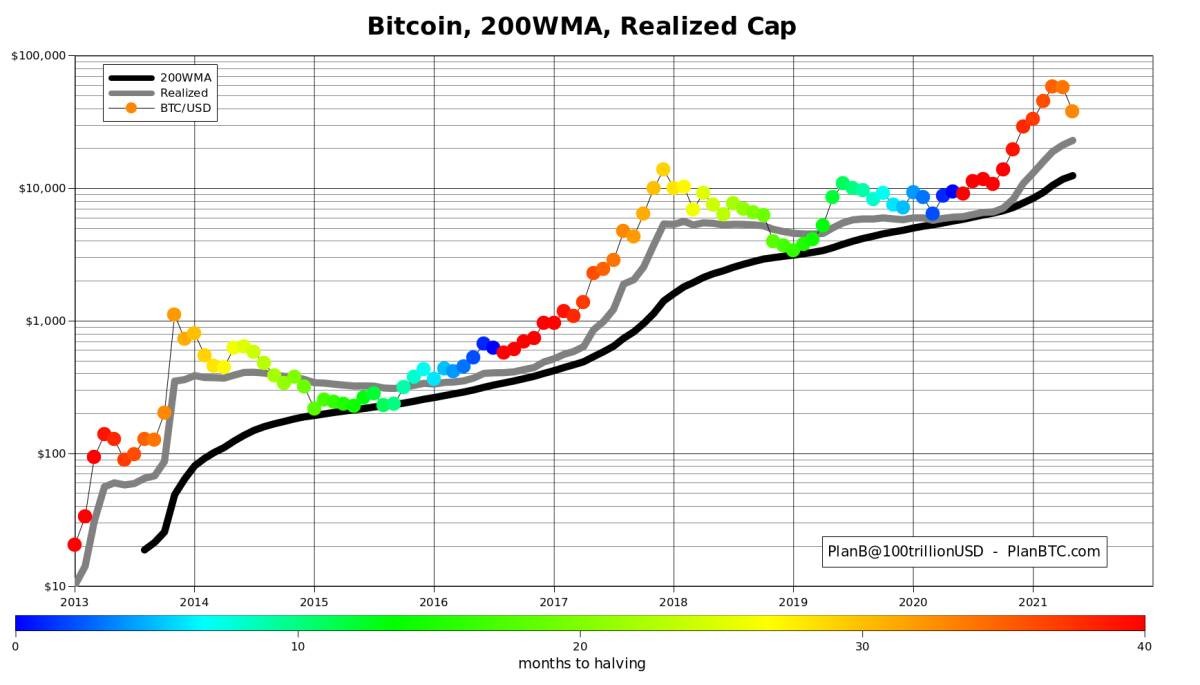

Certo è che il loro prezzo è cresciuto in parallelo alle grandi quantità di nuova moneta immessa sui mercati finanziari, generando anche un’impennata della volatilità.

È poi notizia del mese scorso che El Salvador sia diventato il primo paese al mondo ad adottare formalmente una criptovaluta come moneta nazionale. Il Congresso ha approvato una legge che rende il Bitcoin moneta legale, ha annunciato il presidente Nayib Bukele. Un’iniziativa per aumentare gli investimenti esteri, migliorare l’inclusione finanziaria e generare posti di lavoro. Come altre piccole economie emergenti, El Salvador ha utilizzato come valuta ufficiale dal 2001 il dollaro americano. A questo si aggiungerà (non sostituendolo) il bitcoin.

È una pietra miliare nella storia monetaria e potrebbe essere un punto di svolta per tutto il mondo poiché accelera la diffusione popolare dell’uso del Bitcoin e lo stato centroamericano diviene un suo hub. Il sostegno di uno stato nazionale potrebbe anche aiutare a dissipare il diffuso scetticismo sull’utilità e sull’accettazione a lungo termine dei bitcoin, anche se rimarranno i timori sulla sua volatilità. Non è noto se i piani di El Salvador possano interferire con le ambizioni di ottenere dal Fondo Monetario internazionale, un programma di supporto per investimenti da 1 miliardo di dollari.

In futuro, altri paesi e banche potrebbero iniziare ad adottare bitcoin o altri token di criptovaluta. Un certo numero di paesi dell’America Latina, come Brasile e Panama, hanno espresso interesse a seguire le orme di El Salvador.

Stefano di Tommaso