I MERCATI SI INTERROGANO

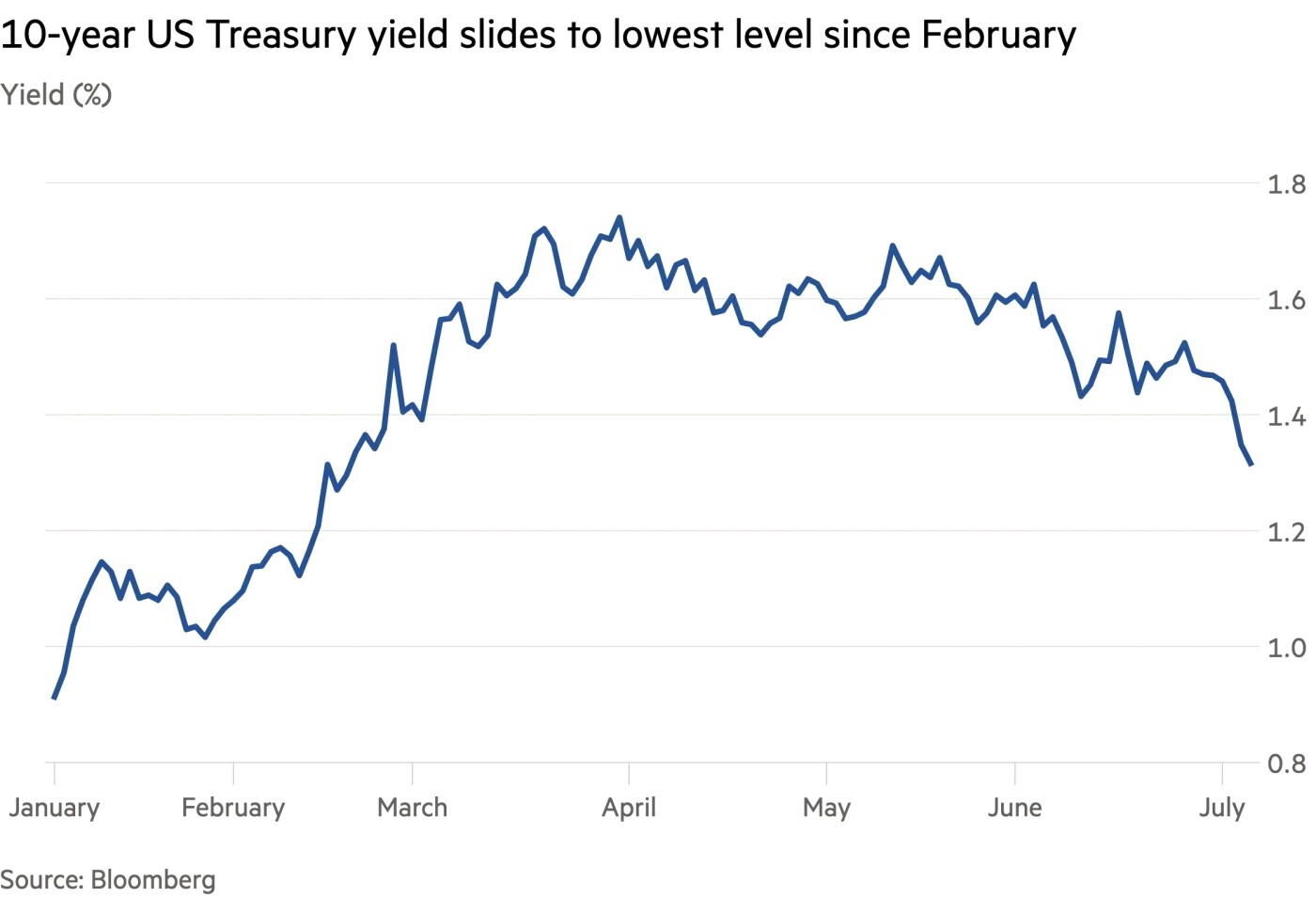

I mercati finanziari stanno mostrando negli ultimi giorni molto scetticismo a proposito della retorica politica e giornalistica sulla ripresa economica e lo fanno nell’unico modo loro consentito: con una correzione dei listini azionari. I corsi dei titoli a reddito fisso, conseguentemente, salgono e trascinano i rendimenti reali dei bond di miglior qualità in territorio negativo, cioè ben al di sotto delle stime del tasso di inflazione. Lo scenario dunque è quello tipico da trappola della liquidità: le banche centrali registrano una scarsa reattività dell’economia reale si loro interventi di politica monetaria e, al tempo stesso, fanno i conti con un’inflazione che è molto più certa della ripresa. La volatilità ne trae beneficio.

TIMORI DI RICADUTA

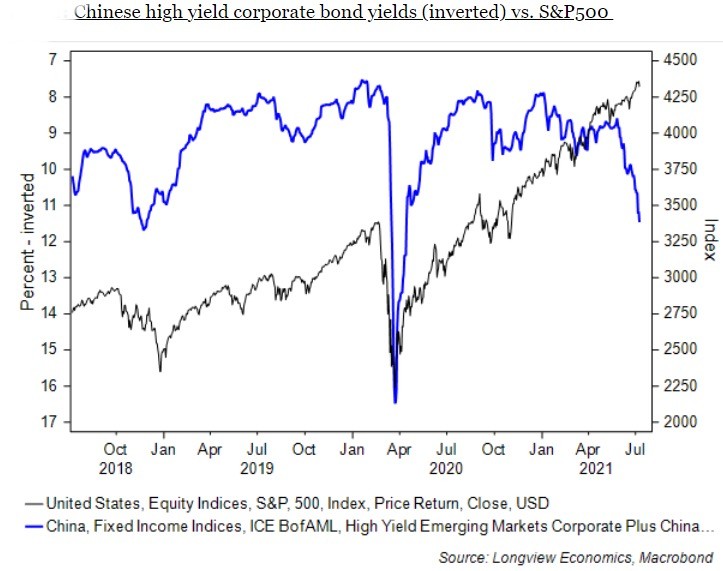

Il prodotto interno lordo di buona parte delle economie del mondo è senza dubbio tornato a salire nella prima parte del 2021, ma mentre la nuova domanda di gas, petrolio ed energie da fonti rinnovabili ha sicuramente scatenato una rincorsa al rialzo dei prezzi di beni e servizi che fa ben sperare per una risalita dei consumi, oggi invece, con le notizie che fioccano da tutto il mondo (Cina compresa), non ci sono certezze al riguardo della tenuta della ripresa economica complessiva. Le notizie riguardano soprattutto l’inflazione, la disoccupazione, gli investimenti e il rischio di ulteriori misure cautelari per contrastare una potenziale terza ondata pandemica.

Il mondo è insomma davanti a un grande dubbio: continuerà la ripresa economica riassorbendo occupazione e scetticismo oppure ciò che hanno mostrato le statistiche è soltanto un rimbalzo tecnico ancora lontano dal mostrare vigore e resistenza? La risposta, anticipiamolo pure, è probabile che sia positiva: continuerà quasi per certo, seppure non ai ritmi che esperti, politici e giornalisti hanno pronosticato frettolosamente fino a ieri.

GLI STIMOLI ALL’ECONOMIA

Per quale motivo però la crescita economica non sarà così vigorosa come potevamo aspettarcela? La risposta risiede principalmente nella scarsità di fiducia degli operatori e quindi nell’accresciuta prudenza che stanno mostrando incrementando la liquidità detenuta cautelarmente e comperando titoli che possano assicurare invece un reddito fisso. Reddito che rimane così basso (anche perché i corsi dei bond stanno crescendo) che quasi certamente mostrerà di essere stato negativo al netto dell’inflazione. Così facendo gli investitori sperano di ormeggiare in porti sicuri e al riparo dall’impennata di volatilità che le borse sembrano promettere per l’estate. Volatilità, si badi bene, non crolli repentini, ma che rischia ugualmente di travolgere i naviganti meno esperti.

Perché però le borse valori allora (oggi ancora ai massimi di sempre) non dovrebbero scendere se l’umore generale resta dubbioso? Le risposte sono ovviamente soltanto degli auspici, ma di motivi ce ne potrebbero essere eccome: Innanzitutto perché i profitti delle principali società quotate sembrano essere tutti in crescita nel corso dell’anno. Se ciò sarà confermato anche come dato medio tendenziale e le borse manterranno i medesimi livelli complessivi, allora è possibile che vedremo di fatto ridursi i moltiplicatori di valore (cosa rassicurante) ma non necessariamente le valutazioni assolute delle società quotate.

VOLATILITÀ MA NON CROLLI DELLE BORSE

Le borse non scenderanno nel loro complesso poi anche perché è difficile ritenere che le banche centrali smetteranno di pompare liquidità per timore dell’inflazione quando quest’ultima ha soltanto cominciato a fare capolino e viceversa l’economia reale sembra ancora lontana dal riprendere la corsa agli investimenti e alle assunzioni e, conseguentemente, di poter mostrare il medesimo livello dei consumi registrato prima della pandemia.

E se le banche centrali non prenderanno paura e non si fermeranno di colpo allora sarà difficile che investitori e risparmiatori continueranno senza limiti a comperare titoli a reddito fisso reale negativo. È più realistico pensare che ritorneranno invece con moderazione anche sui listini azionari.

Ma non è finita qui: il prezzo dell’energia sale perché la domanda è cresciuta più dell’offerta, ma quanto a lungo potrà durare? Prima o poi l’offerta di petrolio riguadagnerà vigore e agirà da calmiere sul prezzo del greggio. Anche il “green new deal” che promette di supportare forti investimenti in campo ambientale ed energetici, potrà anche venire ridimensionato nel prossimo futuro, ma è difficile pensare che verrà messo da parte e farà indubbiamente crescere la produzione di energia da fonti rinnovabili nonché il livello degli investimenti complessivi.

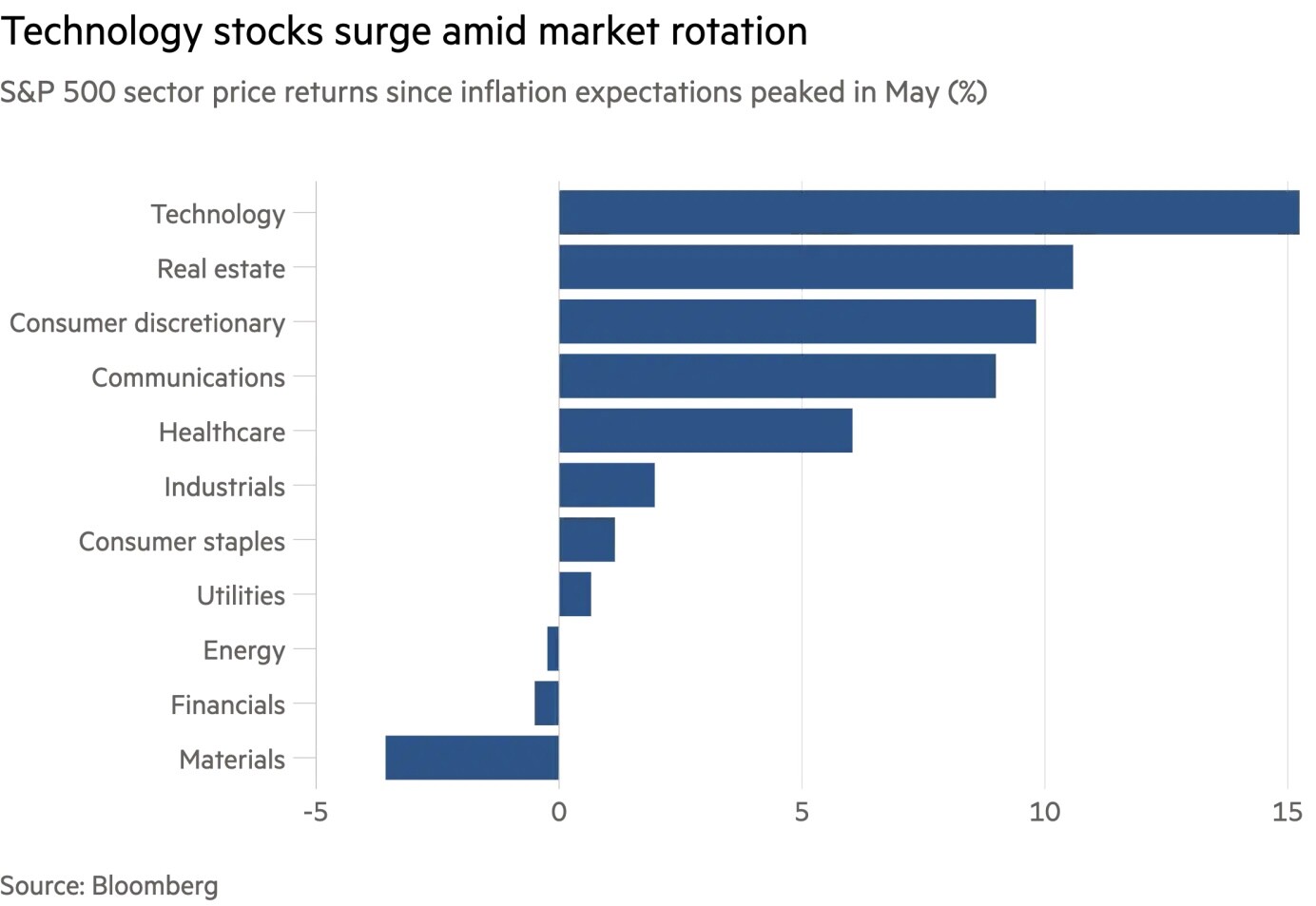

Altri stimoli all’economia proverranno ancora dalla trasformazione digitale, ben lungi dall’essersi esaurita, provocando anch’essa una mole di investimenti che non potrà non registrarsi tra gli indicatori dell’andamento industriale, tra l’altro fornendo ancora vigore a tutto il comparto dei titoli tecnologici. E dai grandi investimenti infrastrutturali annunciati un po’ in tutto il mondo, che prima o poi cominceranno a prendere corpo, sebbene non nella misura strombazzata dalla politica, perché di essi c’è forte necessità.

UNA GRANDE TRANSIZIONE È IN CORSO

Il risultato in termini di profitti aziendali prima ancora che in termini di ripresa economica perciò riteniamo che non potrà farsi attendere troppo, sebbene quest’ultima -più che prendere la forma di un grande nuovo ciclo espansivo- potrà assomiglierà invece ad un grande movimento di traslazione laterale verso un ambiente industriale profondamente diverso da quello attuale. Con tutti gli effetti collaterali che questo potrà comportare, limitando in ciò decisamente i suoi aspetti positivi.

Nemmeno i timori pandemici pensiamo che potranno far ricadere il mondo verso nuovi lockdown generalizzati, innanzitutto perché l’umanità ha imparato oggi a curare meglio le conseguenze da COVID limitandone la capacità di fare vittime, ma anche perché la diffusione dei vaccini continuerà a lungo. E sebbene questi ultimi siano soprattutto un grande business per le multinazionali farmaceutiche, qualche effetto positivo lo porteranno di sicuro.

Gli eventi che osserviamo nelle borse e sui mercati sono dunque quasi solo dei temporali estivi, a volte impetuosi ma anche passeggeri e probabilmente privi di grandi conseguenze che permangano nel tempo. Bisogna soltanto disporre di qualche riparo e di nervi saldi durante la sfuriata. Cosa che non potrà che alimentare la richiesta di valori immobiliari e beni rifugio, già di per sé sospinta dai timori d’inflazione. Mali minori rispetto ai rischi che il ciclo economico volga nuovamente al ribasso…

Stefano di Tommaso