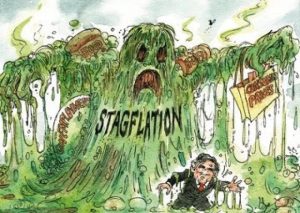

IL RISCHIO DI “STAGFLAZIONE”

È sempre più difficile fare il punto su dove va l’economia, innanzitutto perché i suoi cicli, che una volta duravano anni e adesso soltanto mesi, oggi non sono sincronizzati tra un continente e l’altro o tra un settore industriale e l’altro, e tendono a sovrapporsi influenzandosi, in modo da rendersi poco distinguibili. Ma anche perché le nuove ondate pandemiche e le continue rivoluzioni tecnologiche possono arrivare minare la fiducia degli operatori economici fino a fargli rinviare quelle scelte di investimento e di ripresa delle attività che sono essenziali per alimentare l’attuale ciclo espansivo. Nemmeno in questo caso -però-l’inflazione tornerà a calare.

BIDEN E I NUOVI CONTAGI POSSONO LIMITARE LA RIPRESA

I paesi più tecnologicamente avanzati (quelli anglosassoni e quelli dell’estremo Oriente) hanno vissuto un’euforica primavera all’insegna del ritorno alla normalità dopo la pandemia e della conseguente ripresa delle attività all’aperto, basandosi essenzialmente sulla fiducia nell’efficacia dei vaccini e sul rimbalzo dell’economia dopo il crollo dello scorso anno.

Le borse avevano anticipato tale euforia fin dallo scorso anno, anche perché erano sostenute dai continui interventi delle banche centrali a supporto della liquidità fino al mese di Maggio. Poi la Federal Reserve Bank of America ha paventato un’eccessiva fiammata inflazionistica e la giostra dei rialzo borsistici si è bruscamente fermata.

A ciò si è unita negli ultimi giorni una nuova ondata di contagi dovuta alle mutazioni del virus e ha contribuito a porre un freno a quell’ondata di ottimismo che si era portata dietro -assieme alla ripresa della domanda- anche il rialzo dei prezzi delle materie prime. La brusca frenata oggi pone nuovi interrogativi ma c’è il rischio che invece il rialzo dei prezzi prosegua ugualmente.

Occorre anche ricordare il fatto che l’America ha inaugurato -dopo le elezioni presidenziali- un nuovo corso politico (con l’avvento dei Democratici al potere) che spinge verso una maggiore tassazione delle attività economiche ed una maggiore spesa pubblica, soltanto parzialmente orientata a colmare i divari sociali. In realtà il grosso della spesa e delle nuove politiche fiscali dei Democratici vuole indirizzare maggiori risorse verso la tutela dell’ambiente (tutela anche solo apparente, come nel caso delle vetture elettriche) e verso le nuove infrastrutture.

Occorre anche ricordare il fatto che l’America ha inaugurato -dopo le elezioni presidenziali- un nuovo corso politico (con l’avvento dei Democratici al potere) che spinge verso una maggiore tassazione delle attività economiche ed una maggiore spesa pubblica, soltanto parzialmente orientata a colmare i divari sociali. In realtà il grosso della spesa e delle nuove politiche fiscali dei Democratici vuole indirizzare maggiori risorse verso la tutela dell’ambiente (tutela anche solo apparente, come nel caso delle vetture elettriche) e verso le nuove infrastrutture.

Come sempre succede dopo che si muove l’America, tutto il mondo si appresta a seguire le medesime tendenze di fondo (soltanto le tempistiche saranno differenti da Paese a Paese). Maggiori tasse e nuovi vincoli ambientali però potrebbero congiurare in direzione di una forte moderazione dell’attuale ciclo espansivo dell’economia. E se gli altri fattori della crescita (le riaperture e gli stimoli monetari) vengono parzialmente meno, allora anche le attuali prospettive di crescita economica globale possono venire ridimensionate.

Nei paesi europei il ciclo economico é oggi appena giunto a rivedere il segno positivo, e l’ondata di nuovi contagi pandemici dovuti all’ultima variante del virus rischia di rovinargli la festa prima ancora che sia iniziata. Nel vecchio continente almeno i prezzi di molti beni e servizi non sono ancora tornati vistosamente a crescere, anche perché i consumi sono depressi per effetto della disoccupazione, che è a livelli ben maggiori che oltreoceano e della scarsa velocità di circolazione della moneta, che ha molto ridotto l’effetto espansivo indotto dalle facilitazioni monetarie della banca centrale europea, limitando sino ad oggi anche l’inflazione.

MA IL PETROLIO SALE UGUALMENTE

Ma il rialzo del costo del petrolio è il medesimo a livello planetario ed è sospinto principalmente da una precisa volontà delle grandi multinazionali americane (l’America ne è esportatrice netta). Già soltanto questo fattore può concatenare anche dalle nostre parti una serie di conseguenti rincari dei prezzi che, senza un’adeguata crescita dell’economia nel secondo semestre dell’anno, potrebbe palesare il rischio di una pericolosa stagnazione pur in presenza di un rigonfiamento dei prezzi importato dall’estero. Senza poi che la disoccupazione venga adeguatamente riassorbita da una nuova stagione di investimenti produttivi il reddito disponibile rischia di ridursi e nuovi sussidi pubblici rischiano di riportare tensioni sulla sostenibilità del debito.

I mercati finanziari oggi scontano già un rialzo dei tassi d’interesse a breve termine a causa dell’inflazione e della possibile riduzione degli interventi delle banche centrali ma, consci della limitatezza della visibilità sulle condizioni economiche globali, non hanno visto alcun significativo rialzo per i tassi a lungo termine, soprattutto nel vecchio continente dove l’assurdità dei tassi negativi in presenza di seri rischi inflattivi continua a perpetuarsi.

Nemmeno le banche centrali vedono di buon occhio lo schiacciamento dei tassi intorno allo zero e contrastano questa tendenza alimentando prospettive crescenti di inflazione dei prezzi. E questo è il vero motivo per il quale riteniamo che l’inflazione salirà: sono loro stesse che la pilotano, nella speranza di monetizzare progressivamente buona parte dei debiti pubblici, senza curarsi troppo dell’effetto distorsivo nei confronti dell’esercito di risparmiatori che ne subirà conseguenze pratiche.

ANCHE L’ETERNO LIMBO CREATO DALLE NUOVE TECNOLOGIE CREA PROBLEMI SOCIALI

ANCHE L’ETERNO LIMBO CREATO DALLE NUOVE TECNOLOGIE CREA PROBLEMI SOCIALI

Il mondo economico globale sembra dunque subìre con molto disagio lo iato tra le prospettive di inflazione e i rischi di mancata ripresa economica, ma c’è un ulteriore fattore distorsivo che rischia di contare più di tutti altri nel ridurre le attese per la crescita dell’economia reale: l’eterna transizione tecnologica.

Il continuo flusso di innovazioni e la prospettiva dell’avvento dei nuovi sistemi intelligenza artificiale proseguono a ritmo incalzante e rischiano oggi di rendere vana qualsiasi certezza relativamente alla continuità del business e alla durata dei posti di lavoro. Il mondo potrà senza dubbio beneficiare in futuro di tali grandi innovazioni, ma chi per il momento ne sta beneficiando di più sono coloro che ci hanno investito sopra. Chi ne soffre sono i milioni di esseri umani che si vedono costretti a riconvertire le proprie attività in funzione dei grandi mutamenti indotti.

Le nuove tecnologie creano molta incertezza, andando ad aggredire e soppiantare le attività industriali obsolete. Quando ciò accade sistematicamente e per quasi qualsiasi settore economico si genera il rischio di lasciare il mondo produttivo in un eterno limbo, senza permettergli mai di trovare un nuovo duraturo equilibrio. Ciò è naturale ma può essere “gestito” senza creare voragini nel mercato del lavoro soltanto in presenza di cospicui “ammortizzatori sociali”, deputati ad evitare vere e proprie catastrofi occupazionali derivanti dalle nuove tecnologie.

Oggi però il forte indebitamento pubblico riduce la capacità dei governi di intervenire appieno e fa sì che il cittadino medio sia costretto a risparmiare di più a causa della riduzione della consistenza concreta della previdenza e della sanità pubbliche. Ciò deprime i consumi e crea nuove forme di povertà.

I CONSUMI CAMBIERANNO PARECCHIO

Anche per questi motivi (l’effetto delle nuove tecnologie) i consumi stanno cambiando vistosamente. Persino le normative, la burocrazia, le vecchie abitudini sociali e alimentari, le abitazioni e i nuovi sistemi di mobilità sono destinati ad essere ancora numerose volte rivoluzionati dagli effetti diretti e indiretti delle nuove tecnologie. Non è difficile perciò prevedere che queste ultime, nel breve termine, genereranno inevitabilmente nuova disoccupazione, frammentazione sociale, nuovi modelli di povertà e maggiori divarî tra le classi sociali, nonché nuove insoddisfatte esigenze mediche e previdenziali da parte dei segmenti più deboli della popolazione.

In questa situazione i consumi -soprattutto quelli europei dove la ripresa stava facendo capolino soltanto adesso- diventano più volatili, meno prevedibili, meno razionali e ancor più basati sul credito di quanto lo fossero prima della grande crisi del 2008-2009 (con il rischio che una nuova valanga di debiti insoluti possa travolgere nuovamente i mercati finanziari). La situazione economica reale insomma è abbastanza pesante, soprattutto a casa nostra, mentre in estremo Oriente e in America è sicuramente migliore.

In questa situazione i consumi -soprattutto quelli europei dove la ripresa stava facendo capolino soltanto adesso- diventano più volatili, meno prevedibili, meno razionali e ancor più basati sul credito di quanto lo fossero prima della grande crisi del 2008-2009 (con il rischio che una nuova valanga di debiti insoluti possa travolgere nuovamente i mercati finanziari). La situazione economica reale insomma è abbastanza pesante, soprattutto a casa nostra, mentre in estremo Oriente e in America è sicuramente migliore.

MA LE BORSE NON TEMONO LA MANCATA RIPRESA

Il clima dI incertezza che si respira tra gli operatori economici tuttavia non sembra essere in grado di fare significativi danni agli indici borsistici, che sono per la magggior parte dipendenti dall’andamento dei profitti delle grandi società quotate, spesso multinazionali e per una parte significativa per-tecnologiche. Le maggiori imprese costituiscono buona parte del totale della capitalizzazione delle borse valori e, nonostante qualche difficoltà oggettiva, esse dovrebbero continuare a sovra-performare rispetto a quelle più piccole e meno capaci di significativi investimenti nelle nuove tecnologie, dal momento che hanno già dimostrato di saper cavalcare il cambiamento più delle altre e spesso di esserne addirittura protagoniste.

Questa situazione favorisce anche quelle imprese che sono meno importanti ma sono esportatrici di macchinari, tecnologie e sistemi infrastrutturali, delle quali hanno spesso più bisogno le grandi corporations che non le piccole realtà. L’elettronica, la meccanica di precisione e i produttori di macchinari per l’industria vedono perciò volare il loro portafoglio ordini, anche se fanno più fatica di prima ad assicurarsi un margine positivo sulle vendite, dal momento che i prezzi dei fattori produttivi rischiano di salire più di quelli dei prodotti finiti.

Questa situazione favorisce anche quelle imprese che sono meno importanti ma sono esportatrici di macchinari, tecnologie e sistemi infrastrutturali, delle quali hanno spesso più bisogno le grandi corporations che non le piccole realtà. L’elettronica, la meccanica di precisione e i produttori di macchinari per l’industria vedono perciò volare il loro portafoglio ordini, anche se fanno più fatica di prima ad assicurarsi un margine positivo sulle vendite, dal momento che i prezzi dei fattori produttivi rischiano di salire più di quelli dei prodotti finiti.

Lo stesso vale per le startup innovative: anche di queste le grandi corporations hanno molto bisogno e sono disposte a strapparsele di mano a colpi milionari. La creazione di ricchezza dunque oggi passa molto di più per la finanza che non per la crescita industriale.

Lo stesso vale per le startup innovative: anche di queste le grandi corporations hanno molto bisogno e sono disposte a strapparsele di mano a colpi milionari. La creazione di ricchezza dunque oggi passa molto di più per la finanza che non per la crescita industriale.

I listini azionari però, se a rigore dovrebbero addirittura salire, di fatto probabilmente resteranno soltanto al palo, a causa della possibilità che le condizioni generali dell’economia possano tornare a peggiorare, ma comunque difficilmente scenderanno. Le borse perciò potrebbero riflettere assai poco il clima di incertezza generale in cui il mondo sembra essersi cacciato. Clima che resterà pesante almeno sino a quando il mondo non riuscirà a liberarsi stabilmente dalle minacce pandemiche.

Anche in Europa, dove il numero di società multinazionali e fortemente tecnologiche è assai ridotto rispetto a nord-America ed estremo Oriente, dovrebbe esserci una notevole stabilità dei listini e fors’anche addirittura qualche passo in avanti delle quotazioni borsistiche. Per molti motivi, tra i quali il divario nella ripresa dei corsi azionari, non ancora colmato con i mercati anglosassoni e asiatici, nonché una maggiore appetibilità in funzione della maggior mancanza di alternative per i risparmiatori europei (oramai poco inclini a sottoscrivere titoli a reddito negativo quando è chiaro che l’inflazione è solo all’inizio).

SE NON ARRIVERANNO “CIGNI NERI”

Ovviamente questo scenario è valido soltanto “coeteris paribus” (cioè a parità di altri fattori) dal momento che nessuno è in grado di prevedere eventuali instabilità geo-politiche, che potrebbero giocare quasi solo al ribasso dei mercati, anche se è relativamente poco probabile che ciò accada nel breve termine.

È il trionfo dell’economia di carta, anzi oramai dell’economia completamente digitalizzata, su quella reale e sulle effettive sorti del benessere economico collettivo. Le disparità sociali, di reddito e di patrimonio, con l’attuale congiuntura tendono perciò inesorabilmente ad ampliarsi. E nessuno prende ancora seriamente in considerazione il rischio di forti scollamenti sociali o di grandi sommovimenti politici.

È il trionfo dell’economia di carta, anzi oramai dell’economia completamente digitalizzata, su quella reale e sulle effettive sorti del benessere economico collettivo. Le disparità sociali, di reddito e di patrimonio, con l’attuale congiuntura tendono perciò inesorabilmente ad ampliarsi. E nessuno prende ancora seriamente in considerazione il rischio di forti scollamenti sociali o di grandi sommovimenti politici.

CHI CI GUADAGNA SONO I POTENTI DEL MONDO

Ma se lo facesse non potrebbe che fuggire lontano con i propri quattrini e finire per accentuare questa tendenza alle disparità, facendo migrare i propri capitali ancor più verso l’America e le regioni asiatiche, che tendenzialmente sono a minor rischio di sommovimenti sociali e anzi, con la crescita demografica che esse esprimono, sono anche le meglio messe dal punto di vista del rischio di stagflazione. |

Ragione per cui possiamo facilmente prevedere che l’immissione di liquidità da parte delle banche centrali occidentali (e soprattutto di quella europea) continuerà nonostante gli effetti negativi che comporta sulla crescita dei prezzi e sulle disparità sociali. Possiamo inoltre facilmente prevedere che, con l’arrivo dell’inflazione, anche i tassi d’interesse dalle nostre parti risaliranno più che in America o in estremo Oriente e che in Europa l’inflazione potrà crescere ancor più dei tassi d’interesse, pur senza che la ripresa economica dell’Euro-zona possa eguagliare le attuali (elevate) aspettative.

Ragione per cui possiamo facilmente prevedere che l’immissione di liquidità da parte delle banche centrali occidentali (e soprattutto di quella europea) continuerà nonostante gli effetti negativi che comporta sulla crescita dei prezzi e sulle disparità sociali. Possiamo inoltre facilmente prevedere che, con l’arrivo dell’inflazione, anche i tassi d’interesse dalle nostre parti risaliranno più che in America o in estremo Oriente e che in Europa l’inflazione potrà crescere ancor più dei tassi d’interesse, pur senza che la ripresa economica dell’Euro-zona possa eguagliare le attuali (elevate) aspettative.

Tutto questo porta a ritenere che noi europei siamo a rischio di precipitare in un miscuglio di stagnazione e inflazione allo stesso tempo e, senza una reale volontà politica di evitarlo, di accentuare il nostro svantaggio nei confronti delle altre regioni del mondo.

Stefano di Tommaso