TAPER TANTRUM ?

L’altro ieri un cliente che attendeva una proposta di finanziamento mi ha fatto fretta dicendo: “non vorrei che il costo del finanziamento fosse più alto dopo l’estate” . Come lui, l’intero mondo degli operatori economici oggi si interroga sul medesimo argomento: i tassi saliranno? Se la risposta è positiva allora effettuare investimenti costerà di più, tenere denaro liquido sui conti correnti sarà più svantaggioso. Ma soprattutto dipenderà dalle ragioni: se i tassi saliranno perché l’inflazione prenderà stabilmente piede allora c’è la possibilità che tutto, dopo l’estate, costerà un po’ di più.

La risposta è in teoria assai semplice: “probabilmente si”, ma è il motivo per il quale i tassi saliranno che rischia di essere molto più incerto e di implicare delle conseguenze pratiche non così ovvie: è l’eccesso di liquidità che spinge le banche centrali a tornare sui loro passi (deprimendo le borse), oppure è l’economia che corre e quindi è l’inflazione che morde e che costringe a rivedere i rendimenti che i titoli a reddito fisso devono avere? In questo secondo caso le borse potranno probabilmente superare l’empasse iniziale e tornare a correre, sulla scia di aspettative incrementali per i profitti delle imprese.

ALLORA BISOGNA AFFRETTARSI

Soprattutto in questo secondo caso chi deve fare delle scelte dovrà giocoforza decidersi a farlo in anticipo. Pena pagare dopo prezzi più alti per qualsiasi fattore di produzione. Con l’arrivo dell’inflazione infatti gli immobili costeranno di più ivi comprese le prime abitazioni e i terreni. Ma anche i macchinari necessari a imprenditori e artigiani, le autovetture e le imbarcazioni e, probabilmente, anche i generi alimentari e di prima necessità, cosa che non potrà che stimolare a sua volta un rialzo dei salari (almeno quelli di base). Questo sì che riproporrebbe l’inflazione a livello strutturale!

D’altra parte tanto l’anticipazione degli investimenti quanto la ricostituzione di scorte strategiche di magazzino sono elementi che possono stimolare decisamente la ripresa economica, così come sta già succedendo in America. E possono favorire l’inflazione.

La fiammata inflazionistica partita alla grande dagli Stati Uniti ci metterà probabilmente qualche mese a trasmettersi appieno nel resto del mondo, quantomeno a causa del rialzo dei prezzi dell’energia e della tecnologia.

La fiammata inflazionistica partita alla grande dagli Stati Uniti ci metterà probabilmente qualche mese a trasmettersi appieno nel resto del mondo, quantomeno a causa del rialzo dei prezzi dell’energia e della tecnologia.

Ma oltreoceano l’inflazione dei prezzi è certamente arrivata, a livello mensile tra Aprile e Maggio, a livelli che non si vedevano dagli anni ‘80 (il tasso annualizzato di Aprile ha toccato il 9% e quello di Maggio il 7%).

MA I TASSI D’INTERESSE CI METTERANNO DEL TEMPO

I tassi d’interesse di mercato non potevano non risentirne, e tuttavia non si sono mossi moltissimo rispetto ai livelli di inflazione che si sono visti in questi due mesi. Dunque se i mercati obbligazionari non hanno preso paura perché gli operatori economici dovrebbero? Se i tassi impliciti dei titoli a reddito fisso di largo mercato non sono quasi cresciuti ci sono soltanto due possibilità: o l’inflazione è destinata a rientrare rapidamente oppure il mercato finanziario non ne sta ancora tenendo conto.

Storicamente, in effetti, i mercati finanziari non sono stati capaci di prevedere con largo anticipo quel che sarebbe successo in termini di inflazione. Anzi nelle stagioni precedenti sono stati piuttosto i mercati finanziari a muoversi al seguito dell’andamento dell’inflazione che non il contrario. Dunque potrebbero essere semplicemente un po’ in ritardo, causa la grande liquidità immessa ancora oggi dalle banche centrali che spinge a comperare a prezzi più alti di quanto sarebbe logico dei titoli a reddito fisso la cui offerta resta limitata. E prezzi più alti significano rendimenti più bassi.

Bisogna però anche aggiungere che la fiammata inflazionistica è ancora vista da tutti come un fenomeno non strutturale, trainato oggi principalmente dalla scarsità temporanea di offerta dei beni (a partire dal petrolio) più che da una forte domanda degli stessi. Ecco allora che la risposta al dilemma uovo-gallina del collegamento tra tassi di mercato e inflazione è comunque di per sé una via di mezzo: se tutti si aspettano che l’ìnflazione sia temporanea appare corretto che i tassi a lungo termine non reagiscano più di tanto.

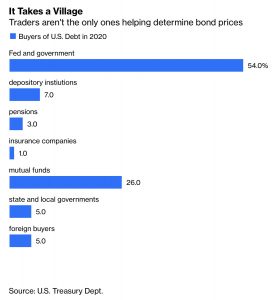

Ma i mercati borsistici nei giorni scorsi hanno preso paura, in particolare lo scorso giovedì, dopo il discorso del governatore della Federal Reserve Bank of America, Jerome Powell. E questo nonostante il fatto che ad acquistare i titoli a reddito fisso non è soltanto la banca centrale americana, anzi: come si vede dal grafico qui accanto, essa conta soltanto per circa la metà del totale.

Ma i mercati borsistici nei giorni scorsi hanno preso paura, in particolare lo scorso giovedì, dopo il discorso del governatore della Federal Reserve Bank of America, Jerome Powell. E questo nonostante il fatto che ad acquistare i titoli a reddito fisso non è soltanto la banca centrale americana, anzi: come si vede dal grafico qui accanto, essa conta soltanto per circa la metà del totale.

IL MESSAGGIO DI POWELL

Powell ha voluto lanciare un segnale che può aver cambiato l’orientamento degli operatori finanziari: la FED ridurrà in anticipo i suoi interventi sul mercato e non resterà a guardare se l’inflazione si dimostrerà strutturale, e ha anticipato che rialzerà i tassi entro il 2023.

Ovviamente il fatto che il governatore possa anche soltanto nominare un aumento dei tassi spinge chi lo ascolta a pensare che probabilmente è quello che succederà (molto prima). Anche perché se davvero la liquidità in circolazione sarà ridotta allora sì che i tassi dovranno necessariamente salire. Il gioco delle aspettative che si auto-realizzano funziona sempre.

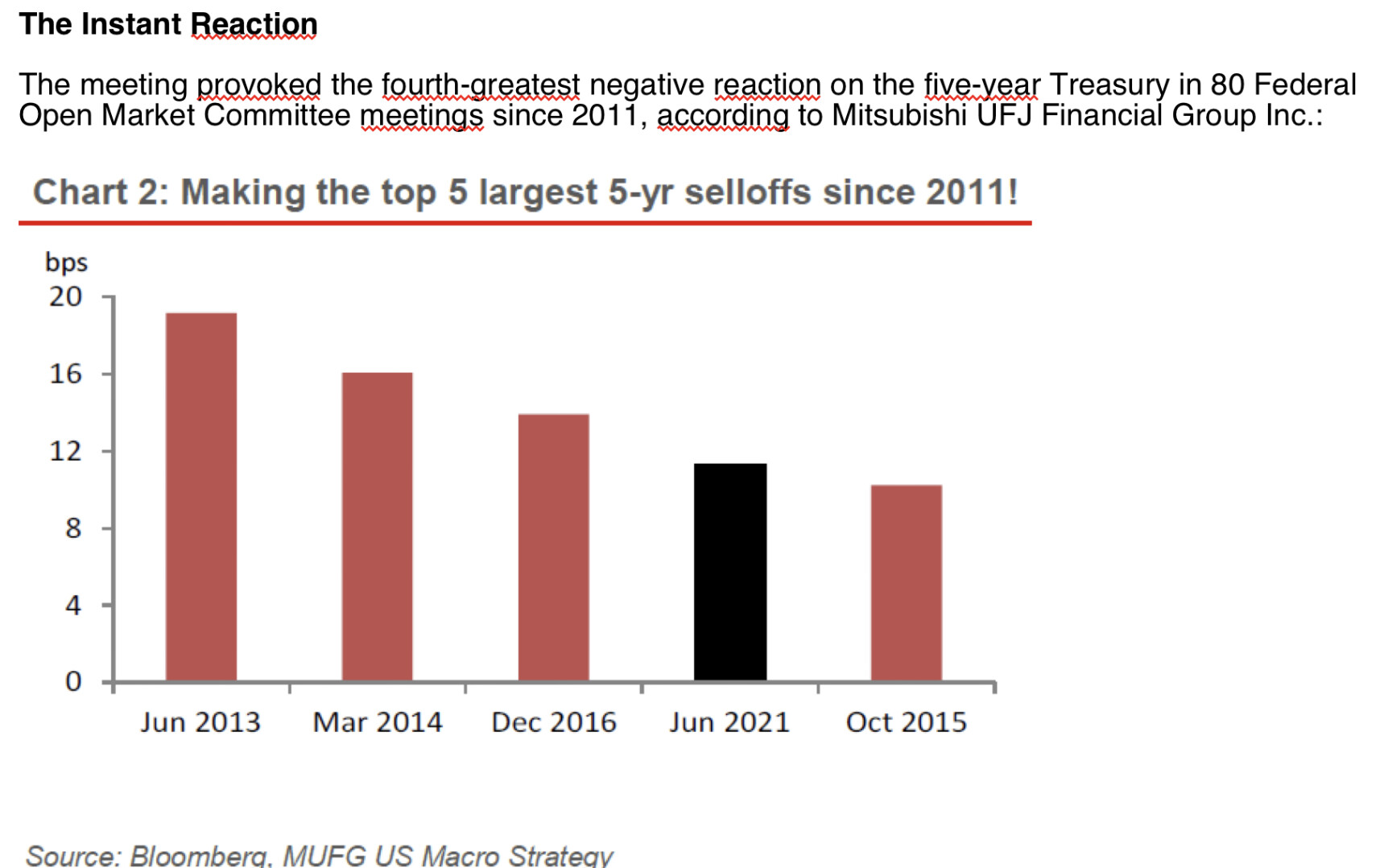

Di seguito un grafico che compara la forte frenata dei mercati dopo il “meeting” della FED ad altri “sell-off” (svendite) sui mercati borsistici degli anni precedenti:

La prospettiva della più grande banca centrale al mondo che “spezza le reni” dell’inflazione sul nascere non poteva però che avere anche numerosi effetti positivi: i prezzi dei metalli e di molte altre materie prime sono stati colpiti dall’ondata di ribassi, probabilmente a causa della presa di beneficio da parte degli speculatori, timorosi del fatto che la giostra al rialzo sia già arrivata al capolinea. Da questo punto di vista Powell ha fatto bene ad agire prima che poteva.

I CAMBI NE HANNO RISENTITO

Il dollaro peraltro ne ha tratto giovamento, rivalutandosi soprattutto sulle divise dei paesi emergenti. Un po’ come era successo nel 2013 quando si era parlato per la prima volta del cosiddetto “Taper Tantrum”, cioè degli effetti negativi di un atteggiamento più restrittivo delle banche centrali. Una situazione che non poteva che danneggiare fortemente le valute dei mercati emergenti: ne hanno risentito soprattutto le divise monetarie del Brasile, dell’India, dell’Indonesia, del Sudafrica e della Turchia. Ma questo dopo che avevano beneficiato di quasi un anno di crescita.

C’è però una differenza tra allora e oggi: le prospettive di crescita dell’economia americana (ma anche di quella globale) sono oggi molto maggiori di quanto lo fossero otto anni fa: il Prodotto Interno Lordo degli Stati Uniti d’America è previsto crescere del 7% quest’anno è del 3,3% nel 2022, mentre nel 2013 la crescita del PIL si attestò soltanto al 2,6% per giungere al 2,9% l’anno dopo.

NON TUTTO VIENE PER NUOCERE

Da questo punto di vista la FED ha probabilmente ottenuto quello che voleva: correggere ciò che si andava delineando come una bolla speculativa e spaventare preventivamente i mercati per prevenire situazioni peggiori e tornare a conferire forza al biglietto verde. Lo spettro di un altro Taper Tantrum dunque oggi spaventa molto meno, tanto per la forza della ripresa globale in corso, quanto per il fatto che la FED non ha perso tempo.

Queste prospettive particolarmente favorevoli si accompagneranno nel tempo a qualche punto in più di inflazione, ma l’andamento complessivamente positivo dell’economia aiuterà a prevenire altri vistosi cali borsistici e potrebbe invece addirittura far recuperare ai mercati azionari tutto il terreno perduto. Cosa che probabilmente significherà che mentre i tassi a breve potranno salire, quelli a lungo termine non li seguiranno di pari misura.

Ma chi sta pensando di attendere a finanziare oggi la propria impresa farà bene a rivedere per tempo le sue idee: la sveglia suonata dalla Federal Reserve americana vale anche per le piccole e medie imprese italiane: la liquidità in eccesso non durerà per sempre, e i tassi di interesse ne risentiranno.

Stefano di Tommaso