È DI NUOVO “SPAC” MANIA !

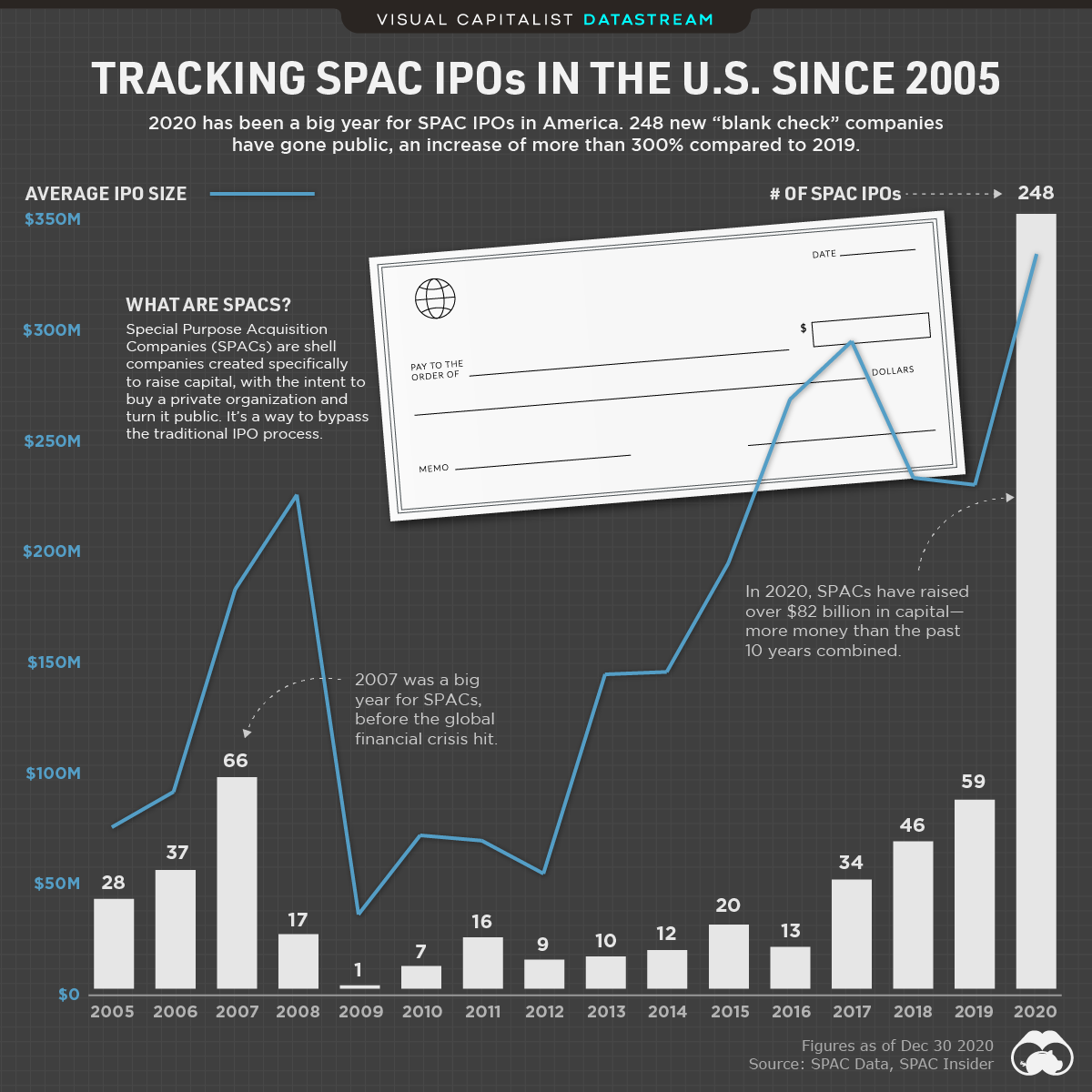

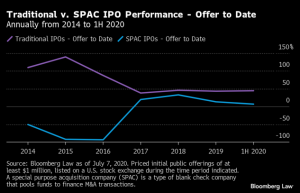

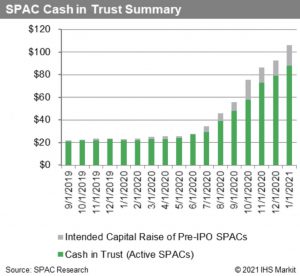

La stagione europea delle “Special Purpose Acquisition Companies” (l’acronimo è SPAC: veicoli quotati destinati a fondersi con società non quotate) ha avuto negli anni passati un epilogo deludente: ci sono state soltanto tre nuove SPAC europee nel 2020, per un totale raccolto di 411 milioni di euro. Invece negli Stati Uniti d’America l’anno scorso è andata benissimo: le SPAC lì hanno raccolto 78 miliardi di dollari attraverso 244 “Initial Public Offering” (l’acronimo è IPO, cioè “processi di quotazione in borsa”) su un totale di raccolta delle IPO sulla borsa americana di 168 miliardi di dollari: in pratica un Dollaro su due era destinato a una “blanck check company” (società-assegno in bianco) come le chiamano oltreoceano. Insomma, a New York è boom delle SPAC, e per diversi interessanti motivi.

COME FUNZIONANO

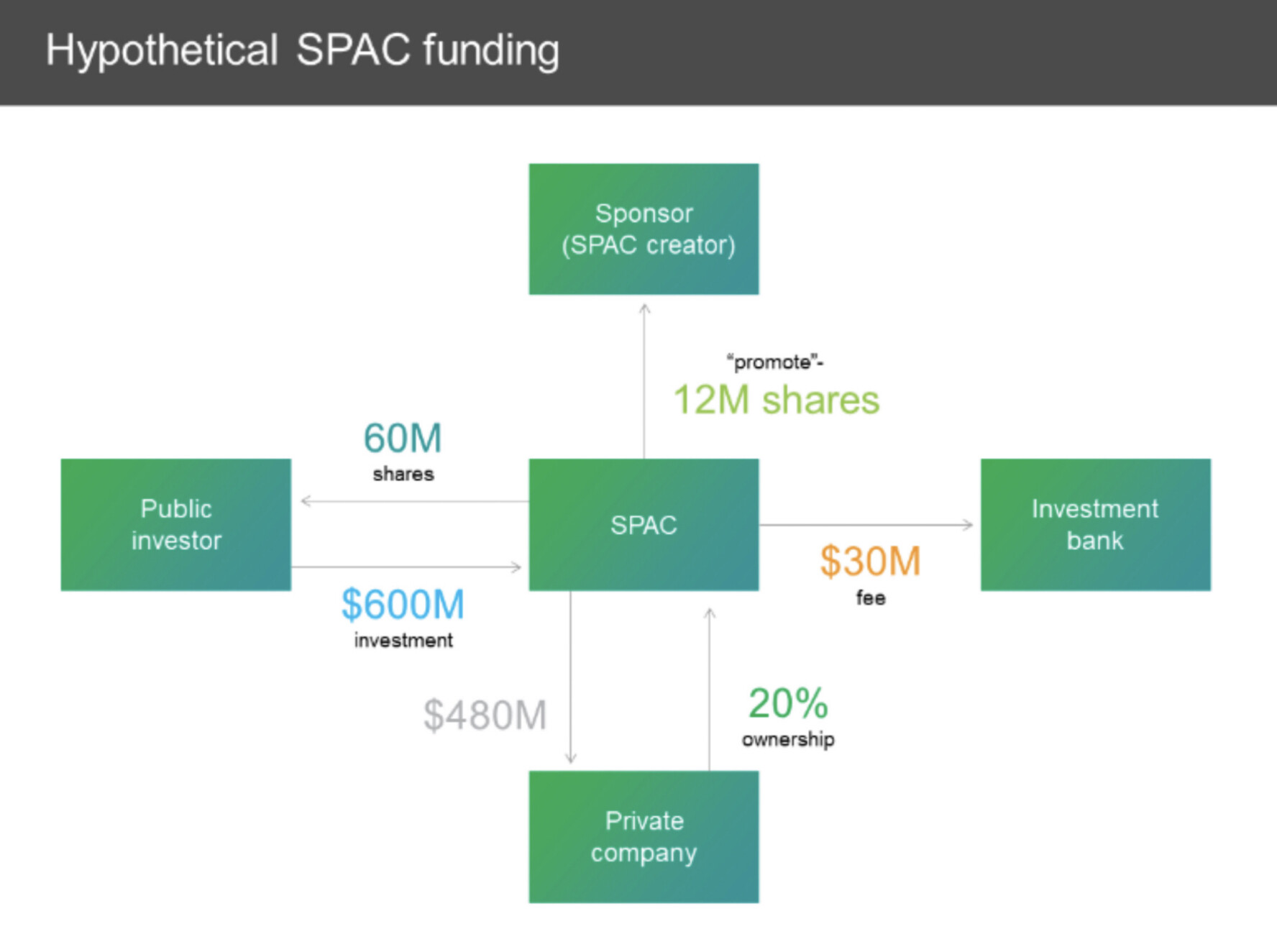

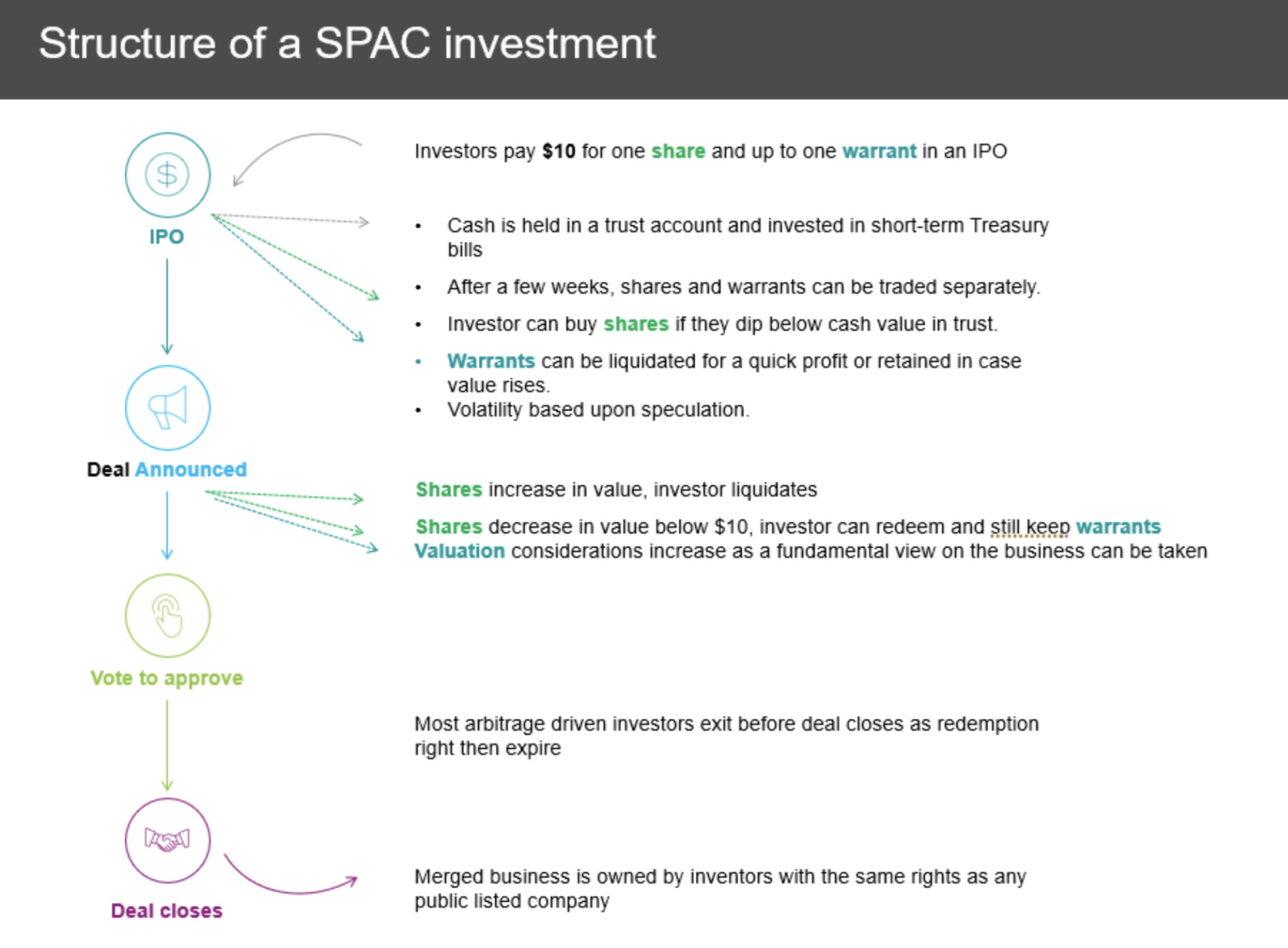

Inventate per favorire il processo di quotazione in borsa di nuove matricole, le SPAC puntano a raccogliere denaro da investitori qualificati come società-veicolo caratterizzate dal fatto di quotarsi in Borsa prima di focalizzarsi sulla ricerca di un’impresa con cui fondersi, cercandola in settori nei quali i loro promotori possono vantare competenze distintive. L’azienda-target con cui la SPAC realizzerà la fusione ottiene in tal modo la liquidità già raccolta dagli investitori e la qualifica di società quotata in borsa, mentre promotori e investitori della SPAC si aspettano una bella performance del titolo grazie all’unione del veicolo quotato con una società promettente.

Peraltro il veicolo d’investimento ha tipicamente una struttura che permette a ciascuno dei suoi sottoscrittori di esprimere assenso o dissenso rispetto alla scelta della società che verrà selezionata per la “business combination” (si chiama così il processo di fusione della SPAC con la società-target), rimanendo cioè liberi di recedere dal proprio investimento prima che la fusione abbia compimento.

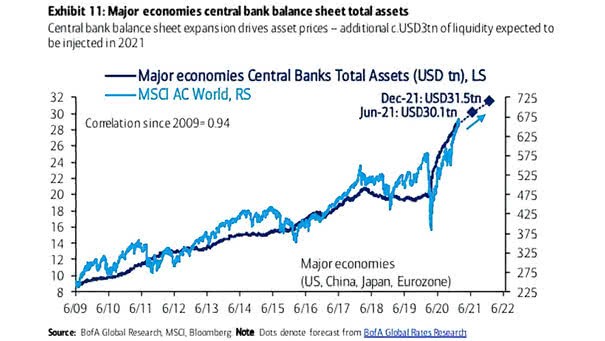

Date queste premesse è evidente che le valutazioni aziendali delle società-target con le quali puntano a fondersi le SPAC non potranno mai essere elevatissime, dal momento che l’intera operazione è lanciata per poter beneficiare di un apprezzamento successivo alla fusione del titolo quotato. Ma è anche evidente che, con le valutazioni alle stelle raggiunte dai listini borsistici negli ultimi anni, questa tipologia di strumenti finanziari è andata a riempire parte del divario tra le valutazioni “industriali” correnti sul mercato delle fusioni e acquisizioni (non troppo diverse dal passato) e quelle molto più elevate delle società quotate in borsa, che sono lievitate negli ultimi anni a causa dell’enorme afflusso di liquidità proveniente dalle banche centrali.

I FATTORI DEL SUCCESSO DELLE SPAC

Ecco dunque una prima spiegazione del successo recente delle SPAC americane: esse vanno a colmare un divario di valore tra i titoli industriali più promettenti per il futuro e i valori artificialmente elevati delle società quotate, a causa della sovrabbondante liquidità del mercato. Negli U.S.A. dove le valutazioni di borsa sono molto più alte che altrove ciò ha funzionato di più.

Ma esiste anche una seconda spiegazione per il successo delle SPAC a Wall Street: la difficoltà per chi investe di reperire titoli validi sui quali investire che non siano già sopravvalutati! Con le SPAC si semplifica il processo di accesso alla Borsa delle società non ancora quotate e se ne riducono i costi, permettendo al tempo stesso agli investitori di trovare per loro tramite ulteriore diversificazione del portafoglio tra le matricole che si fonderanno con le SPAC, e nei settori più promettenti, tramite l’opera dei promotori delle SPAC.

LE DIFFERENZE CON IL PRIVATE EQUITY

Promuovere una SPAC non è un lavoro molto diverso da quello dei gestori di fondi di Private Equity, ma cambia l’orizzonte temporale (che si accorcia) e cambia anche la struttura operativa, perché i gestori del fondo hanno bisogno di mettere mano alla strategìa delle aziende acquisite e attendere che crescano di valore, mentre i promotori delle SPAC devono solo individuare le aziende più promettenti e sostanzialmente già quasi pronte ad essere quotate, semplificandogli la vita e accelerando il processo di quotazione (rimuovendo anche i rischi che qs ultimo vada storto) in cambio di una valutazione più bassa in partenza di quella che otterrebbero in IPO.

Dunque è denaro di investitori professionali che si riversa in borsa, non denaro dei risparmiatori indistinti che disinvestono da qualcos’altro per entrare in una IPO. La differenza è strategica:come nel Private Equity i sottoscrittori del capitale di una SPAC hanno una logica di medio periodo e sono dunque molto meno pronti a disinvestire subito di quanto lo siano i sottoscrittori di una IPO. Non soltanto: sono mediamente molto più informati dell’acquirente medio di azioni quotate in borsa e dunque molto più capaci di formulare un giudizio sulla possibile target.

LA VELOCITÀ DI AMMISSIONE AL LISTINO

LA VELOCITÀ DI AMMISSIONE AL LISTINO

E se i sottoscrittori non hanno richiesto il recesso dall’investimento al momento della “Business Combination” allora vuol dire che l’hanno di fatto anche approvata. Questo rende molto più rilassate le autorità di borsa, che fanno meno domande prima di concedere alle società-target il nulla-osta alla fusione per incorporazione nella SPAC quotata, dal momento che con essa è meno necessario tutelare il pubblico risparmio. E’ perciò molto più breve il processo di ammissione al listino per la società-target.

Certamente tutti gli investitori professionali (anche nel Private Equity) devono comperare bene per vendere meglio, ma quando il momento per il mercato dei capitali è magico come quello attuale e non si tratta di cedere a nessuno la maggioranza del capitale (come spesso è invece richiesto dal Private Equity) alle imprese che possono permetterselo conviene quasi sempre farsi abbracciare da una SPAC e lasciare al comando il proprio management.

Ovviamente negli U.S.A. si possono reperire centinaia di ottime aziende già quasi pronte per la quotazione in borsa e operanti nei settori più promettenti (spesso quelli tecnologici), mentre nel resto del mondo è oggettivamente più difficile. Non solo: nella borsa più grande del mondo la liquidità dei titoli quotati è sempre migliore, e per gli investitori che devono scommettere su una matricola, il sapere che ci saranno più probabilità di disinvestire facilmente, significa parecchio.

IL FENOMENO SI PROPAGA

Ma la sensazione è che il processo di riaffermazione delle SPAC possa presto allargarsi anche al di fuori dei confini americani, insieme al moltiplicarsi di casi concreti che possono testimoniarlo. Ad esempio Jean Pierre Mustier (che ha appena lasciato il ponte di comando di Unicredit) ha già lanciato -in brevissimo tempo- una SPAC europea che punta a fondersi con una Fintech (una banca elettronica): e chi meglio di lui può sapere come sarà il futuro del sistema bancario europeo? Non per niente anche gli investitori sono qualificatissimi (Tikehau Capital e Bernard Arnault di LVMH) e l’importo di tutto rispetto (250 milioni di euro).

Ma la sensazione è che il processo di riaffermazione delle SPAC possa presto allargarsi anche al di fuori dei confini americani, insieme al moltiplicarsi di casi concreti che possono testimoniarlo. Ad esempio Jean Pierre Mustier (che ha appena lasciato il ponte di comando di Unicredit) ha già lanciato -in brevissimo tempo- una SPAC europea che punta a fondersi con una Fintech (una banca elettronica): e chi meglio di lui può sapere come sarà il futuro del sistema bancario europeo? Non per niente anche gli investitori sono qualificatissimi (Tikehau Capital e Bernard Arnault di LVMH) e l’importo di tutto rispetto (250 milioni di euro).

Ecco dunque un elemento essenziale affinché il veicolo d’investimento abbia successo tra i suoi sottoscrittori: la qualità dei personaggi che lo animano! Senza i quali è più difficile che l’operazione si completi con soddisfazione.

Ovviamente con un mercato azionario europeo ancora molto al di sotto delle performances americane e asiatiche (le borse emergenti e in particolare quelle dell’area indo-cinese sono oggi ai massimi di sempre), se le considerazioni sopra riportate sono valide, le nuove SPAC nel nostro continente non saranno forse particolarmente numerose.

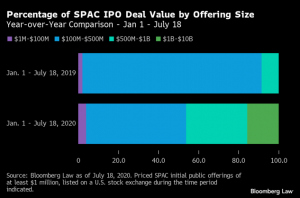

LA DIMENSIONE CONTA

C’è da aggiungere che è anche la dimensione a farla da padrona: in questi giorni negli Stati Uniti d’America un gigante del settore aerospaziale come “Astra” (anche se fondata solo nel 2016) si quoterà in borsa tramite la SPAC Holicity per una capitalizzazione di borsa che dovrebbe superare i 2 miliardi di dollari, ottenendo da quest’ultima liquidità aggiuntiva per 500 milioni, mentre l’App rivale di Tinder: “Bumble” punta raccogliere un miliardo di dollari in IPO ed è solo per questo motivo (l’importo rilevante) che non ha sposato una SPAC esistente.

La dimensione, insomma, conta anche più di quanto si possa credere, anche nel successo delle SPAC. La raccolta media di 70-100 milioni che si è vista in passato in Italia potrebbe quindi non piacere troppo agli investitori, che sempre più vogliono vedere nel titolo della SPAC dopo la “business combination” non soltanto una buona performance, ma anche la liquidabilità. È perciò possibile che una nuova ondata di SPAC europee abbia in futuro caratteristiche più simili a quelle delle loro cugine d’oltreoceano, rispetto a ciò che si è visto negli scorsi anni dalle nostre parti. Cioè che siano di dimensioni maggiori e che possano esibire importanti credenziali.

La dimensione, insomma, conta anche più di quanto si possa credere, anche nel successo delle SPAC. La raccolta media di 70-100 milioni che si è vista in passato in Italia potrebbe quindi non piacere troppo agli investitori, che sempre più vogliono vedere nel titolo della SPAC dopo la “business combination” non soltanto una buona performance, ma anche la liquidabilità. È perciò possibile che una nuova ondata di SPAC europee abbia in futuro caratteristiche più simili a quelle delle loro cugine d’oltreoceano, rispetto a ciò che si è visto negli scorsi anni dalle nostre parti. Cioè che siano di dimensioni maggiori e che possano esibire importanti credenziali.

Ma d’altra parte il momento particolare dell’economia che stiamo vivendo esige intelligenza e capacità di effettuare importanti investimenti, e molte imprese che in passato non avrebbero mai pensato a quotarsi in borsa adesso si rendono conto che raccogliere capitali da una IPO (o da una SPAC) è una delle opzioni migliori possibili. Le alternative sono il debito, o la cessione o ancora, peggio, il non effettuare investimenti, restando indietro nei confronti della concorrenza o più piccoli di come si dovrebbe.

NE VEDREMO DELLE BELLE?

Dunque quello delle SPAC è denaro degli investitori professionali che va in borsa e vi porta con sé aziende orientate alle tecnologie, alle innovazioni, agli investimenti più rischiosi. Non c’è da stupirsi se poi il valore di tali imprese, una volta portate alla notorietà del listino di borsa e opportunamente capitalizzate, può crescere esponenzialmente. Per questi motivi è decisamente probabile che quest’anno molte nuove imprese si guarderanno intorno per raccogliere capitali freschi e che le migliori tra queste lo faranno tramite la borsa. Ed è soprattutto quando esse sono meno pronte per affrontare un processo di quotazione che può tornare buona la fusione con una SPAC.

Con queste considerazioni è facile concludere che le SPAC aiutano l’economia reale a crescere e ad evolversi, ma non è così scontato predire un lungo futuro radioso per lo strumento. Molti infatti lo vedono come una inutile sofisticazione del processo di IPO. Su queste colonne invece siamo decisamente più favorevoli e ottimisti: difficile disinventare delle buone innovazioni quando per di più esse possono essere ulteriormente affinate. Ed è difficile dissuadere gli investitori professionali dalla ricerca di buone opportunità.

Se attraverso le SPAC un maggior numero di imprese trova meno difficile avvicinarsi al mercato dei capitali senza rinunciare ai propri programmi cedendo la maggioranza del capitale, ecco che ci possono guadagnare tutti e che possono risultare quotate anche società che sarebbero state giudicate forse troppo rischiose in un normale processo di IPO. Qualcuna di queste può finire fuori strada ma la maggioranza di esse può regalare al listino buone performances.

SENZA LIQUIDITÀ E VALUTAZIONI ECCESSIVE LE SPAC ESISTEREBBERO UGUALMENTE ?

Più che probabilmente l’intero mercato delle IPO sta vivendo un momento di grazia a causa della liquidità che vaga sui mercati finanziari. Ma innanzitutto i più prevedono che questa continuerà ad essere immessa in grande quantità per ancora almeno un paio d’anni. Ovvero sino a quando non risulterà chiaro a tutti che la ripresa economica globale si è finalmente materializzata, se non addirittura sino a quando questa immissione di liquidità arriverà a placare i problemi di collocamento dei titoli dei debiti pubblici e potrà arrivare ad alimentare gli investimenti strutturali e infrastrutturali di cui il mondo ha bisogno per completare la transizione digitale e sollevare il benessere collettivo. Argomenti di cui l’economia occidentale ha grande bisogno.

Più che probabilmente l’intero mercato delle IPO sta vivendo un momento di grazia a causa della liquidità che vaga sui mercati finanziari. Ma innanzitutto i più prevedono che questa continuerà ad essere immessa in grande quantità per ancora almeno un paio d’anni. Ovvero sino a quando non risulterà chiaro a tutti che la ripresa economica globale si è finalmente materializzata, se non addirittura sino a quando questa immissione di liquidità arriverà a placare i problemi di collocamento dei titoli dei debiti pubblici e potrà arrivare ad alimentare gli investimenti strutturali e infrastrutturali di cui il mondo ha bisogno per completare la transizione digitale e sollevare il benessere collettivo. Argomenti di cui l’economia occidentale ha grande bisogno.

E se quegli investimenti risulteranno essenziali per la ripresa dell’occupazione, allora anche i legislatori troveranno maggior sensibilità al fenomeno delle SPAC, contribuendo forse a prolungarne il successo.

Stefano di Tommaso