VERSO UN SUPERCICLO DELL’ECONOMIA?

La ripresa che tutti aspettano per il 2021 potrebbe arrivare un po’ in ritardo ma, dati alla mano, tutti scommettono che alla fine arriverà. Il mondo ha carenza di vaccini, ma anche di infrastrutture, investimenti, materie prime, gas e petrolio, tassi d’interesse reali e beni rifugio. E potrebbe ricominciare presto a spendere a mani basse per tutto ciò, non appena la pandemia allenterà un po’ la stretta. E se ciò accadrà allora i profeti di sventura per la sorte delle borse potrebbero avere torto.

ASPETTANDO L’IMMUNITÀ DI GREGGE

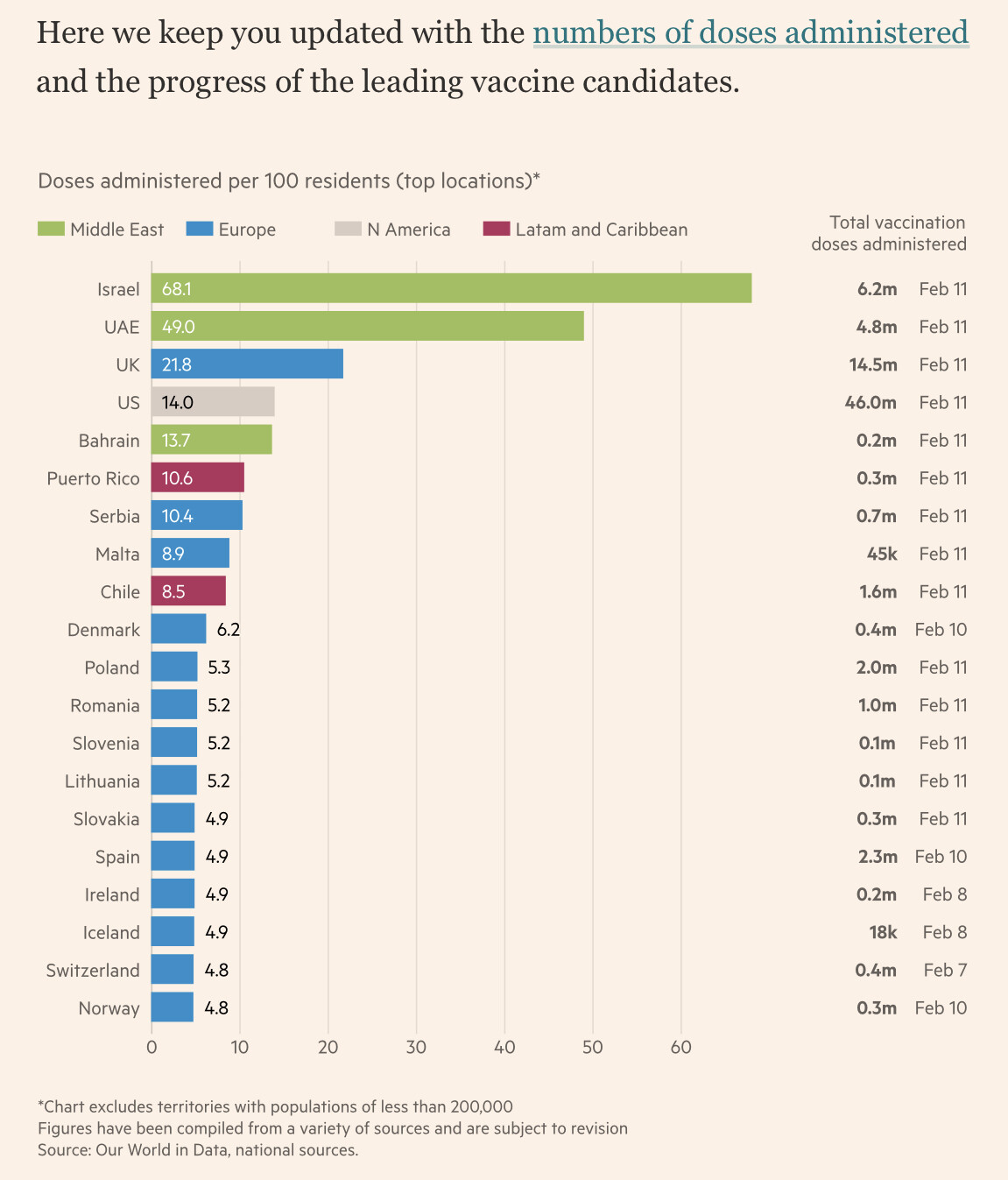

La pandemia non accenna ancora a smettere di fare vittime. Persino nell’imperturbabile Cina la preoccupazione per nuovi focolai è evidente. Anche perché le mutazioni del virus stanno spiazzando tutte le previsioni. Ma fortunatamente i vaccini -seppure in forte ritardo- sembrano (per il momento) essere efficaci anche contro le principali mutazioni del virus. Il grafico del Financial Times qui riportato mostra il maggior numero di dosi già somministrate nel mondo. E come si può vedere l’Italia non è nemmeno citata.

Somministrandoli in deciso ritardo rispetto alla scadenza estiva è possibile che un’altra stagione turistica sia oramai compromessa e che l’Italia dovrà affrontare l’ennesimo anno difficile, in cui il sostegno europeo risulterà fondamentale anche solo perché lo Stato possa pagare le spese correnti e rifinanziare previdenza sociale, cassa integrazione e ristori, rinunciando auspicabilmente al vano tentativo di incassare solo spiccioli dai 40 milioni di cartelle esattoriali arretrate, scendendo in compenso guerra con l’intero popolo dei contribuenti.

Eppure entro la fine dell’anno corrente anche l’Italia potrebbe aver raggiunto una sorta di immunità di gregge: quel fatidico 70% della popolazione, sommando vaccinati e immunizzati da precedenti contagi. A quel punto anche da noi potrebbe arrivare una qualche ripresa di consumi e investimenti. Ma a livello internazionale questo succederà molto prima, a partire dal sud-est asiatico fino a buona parte del continente americano.

IL RUOLO DELLE BANCHE CENTRALI

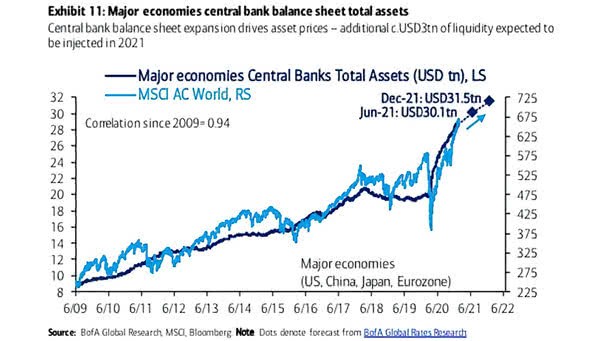

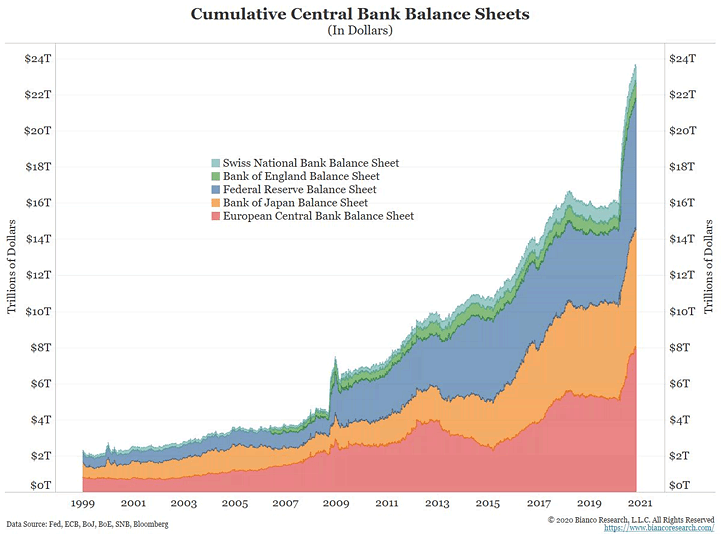

Dopo un primo anno in cui l’economia mondiale ha dovuto accettare un deciso passo indietro (nonostante la popolazione globale sia invece cresciuta e le disuguaglianze pure, riducendo ulteriormente il reddito disponibile per la parte più povera dell’umanità), le banche centrali hanno provveduto abbondantemente a sopperire alla necessità di monetizzare i debiti pubblici, nonché a quella di rilanciare la crescita. Ciò ha portato i mercati finanziari di tutto il mondo ad affogare di liquidità, a far salire alle stelle le loro quotazioni e al tempo stesso a rischiare di accrescere la loro instabilità.

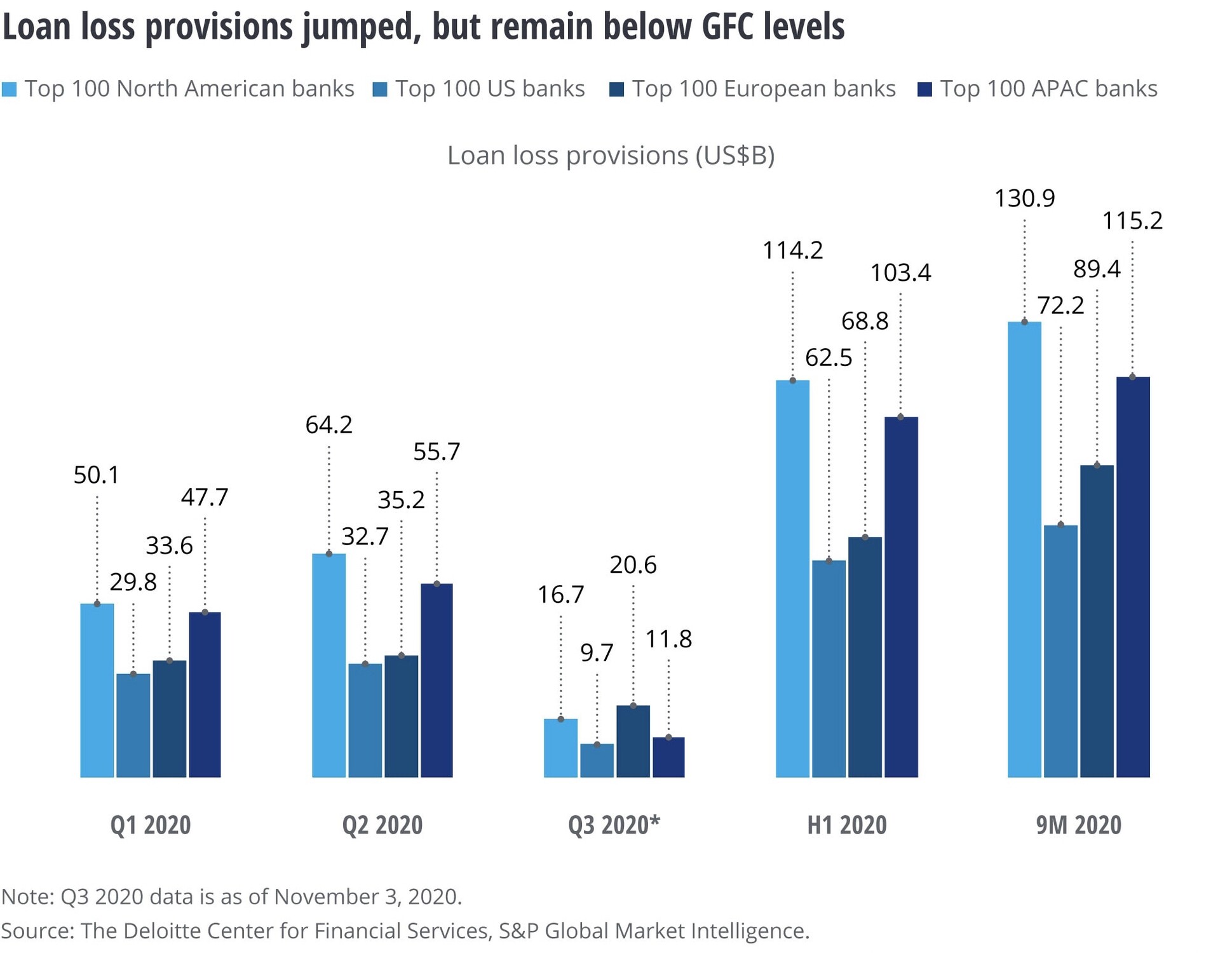

Anche il moltiplicarsi delle posizioni aperte su strumenti derivativi ha generato un grosso rischio sistemico cui nessuno sta seriamente prestando attenzione. Se poi vogliamo completare il quadro dei pericoli in corso non possiamo non segnalare che la sequela di insolvenze e fallimenti aziendali che inevitabilmente seguiranno una delle recessioni globali più profonde da un secolo a questa parte, costituisce inevitabilmente un ulteriore generatore di rischio, dal momento che il sistema bancario ne risulterà ancora una volta azzoppato e che l’eventuale sussulto che può derivarne sui mercati finanziari basterebbe da solo ad instaurare un panico simile a quello del 2008.

PERCHÉ LA CRISI DEI MERCATI FINANZIARI NON ARRIVERÀ

Eppure ad oggi nessuno si attende davvero una crisi finanziaria epocale, per due importanti motivi: perché la grande liquidità che sorregge i mercati potrebbe -con un po’ di fortuna e di buona volontà- trasformarsi in un’ondata di nuovi investimenti che a loro volta potrebbero alimentare la ripresa dell’occupazione e di conseguenza dell’economia, e perché quella stessa ripresa in alcune parti del mondo (Cina Giappone e sinanco U.S.A.) è già iniziata.

Gli Stati Uniti d’America hanno goduto di ristori di stato quasi istantanei e di una limitata segregazione sociale. Sono inoltre riusciti a somministrare vaccini ad una parte significativa della popolazione molto prima che in Europa e oggi possono già godere di un accenno di ripresa economica. Ma tutto questo i media non lo possono ancora sbandierare ai quattro venti perché ciò significherebbe lodare l’amministrazione Trump.

Degli strumenti di contrasto alla recessione come il “Recovery Fund” non stanno poi vedendo la luce soltanto in Europa ed anzi, in estremo oriente l’economia ha già ingranato (con forte spinta statalista) una ripresa industriale che, tra l’altro, risulterà fondamentale al resto del mondo e in particolare all’America, per soddisfare la ripresa della domanda dei consumi, affinché non parta un’inflazione dei prezzi fuori controllo.

L’AMERICA CORRE E IL RITARDO EUROPEO AUMENTERÀ

La ripresa americana potrebbe poi farsi sentire anche da noi, non appena ci potremo liberare dalle restrizioni alla libera circolazione delle persone e queste ricominceranno a viaggiare e a spendere, anche se in molti si attendono che il consumismo come l’abbiamo conosciuto fino al secondo decennio del ventunesimo secolo probabilmente non si rivedrà più.

Non che ci si possa attendere troppo dal vecchio continente: la contrapposizione delle nazioni che lo compongono (al di là dell’Unione imperfetta degli stati europei) nonché il profondo ritardo con il quale vengono prese le decisioni e lanciati gli stimoli alla ripresa del prodotto interno lordo non fanno ben sperare nell’immediato. Probabilmente il divario con l’America e l’Asia crescerà, così come la deflazione (o la minor inflazione) saranno ancora più evidenti verso la fine dell’anno dal momento che i popoli del nord-Europa frenano sulla monetizzare dei debiti dei paesi meridionali.

IL BITCOIN A 50 MILA DOLLARI NON CI È ARRIVATO PER CASO

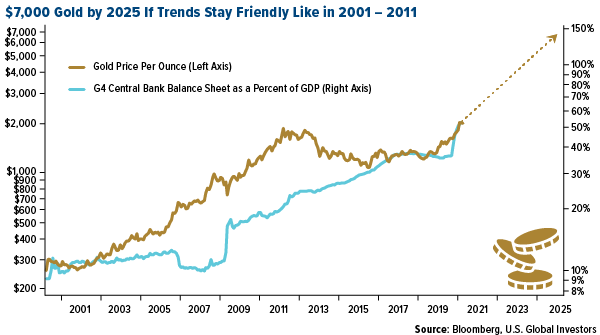

Ma l’enorme incremento degli stimoli monetari qualche effetto dovrà pure mostrarlo, e lo si può già percepire dall’arrivo a quota 50 mila dollari del Bitcoin, dalla rincorsa dei prezzi dei beni rifugio e dalle prospettive di rialzo di petrolio e gas. Ed è possibile che proseguirà presto con l’aggiunta della corsa dei prezzi delle materie prime e delle derrate alimentari, man mano che la ripresa economica globale prenderà corpo.

Nell’attesa che il mondo civile torni a respirare all’aperto e i consumi possano riprendere vigore anche in Europa, gli idranti delle banche centrali sono pienamente in funzione e ci resteranno ancora abbastanza a lungo. E sono queste ultime le vere protagoniste all’origine di un possibile nuovo superciclo dell’economia.

UN SUPERCICLO DI CRESCITA E ABBONDANZA ?

Di conseguenza alla congestione di liquidità che affoga i mercati finanziari i tassi d’interesse continuano ad scendere al di sotto dello zero, i timori di svalutazione delle principali divise di conto valutario si moltiplicano, mentre le valutazioni aziendali continuano a crescere perché c’è più domanda di investimenti che opportunità ancora da cogliere.

Ma questa abbondanza alimenta inevitabilmente l’innovazione e le startup tecnologiche, contribuisce a finanziare le spese infrastrutturali e contribuisce a contrastare l’incremento di disuguaglianze sociali con abbondanti sussidi di stato a ceti sociali e popolazioni indigenti. Anzi: può contribuire all’elevazione delle masse, alla diffusione della conoscenza.

Peraltro della ripresa economica già in atto in Asia e America, alla fine dovrebbero beneficiare non soltanto i Paesi Emergenti, ma anche le esportazioni europee, sebbene ciò non si potrà tradurre così velocemente come in passato in una ripresa dei consumi, mentre con ogni probabilità la ripresa dell’export potrà alimentare la generazione di profitti (con ricavi in crescita e costi stagnanti) e, di conseguenza, un sostegno alle quotazioni dei titoli azionari. Se così sarà non ci sarà nessun crollo delle borse, nemmeno dopo la sbornia degli ultimi anni!

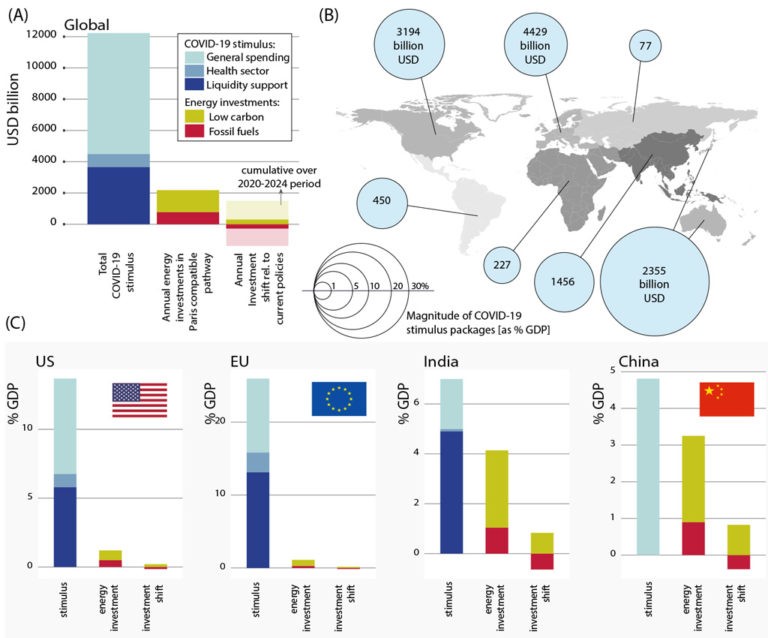

Nel grafico qui riportato una panoramica degli stimoli post Covid a livello globale:

DUNQUE DRAGHI PUÒ FARCELA, E I MERCATI PURE !

È in questo contesto globale (assai fortunato dunque) che si inserisce il tentativo di Draghi di far funzionare una delle coalizioni politiche più sgangherate che la storia della nostra repubblica ricordi. Se il Professore vorrà farsi rispettare dovrà riuscire nell’accelerazione della distribuzione di vaccini, dei ristori di stato alle attività bloccate e dei contributi europei agli investimenti. Un compito non facile ma nemmeno impossibile. E se ci riuscirà, terrà a quel punto sotto scacco le “istituzioni democratiche “ del nostro paese (o meglio impedirà loro di combinare altri disastri) consentendo un più ordinato riassetto complessivo.

A livello globale il fenomeno della maxi-ripresa economica potrebbe risultare molto più accentuato che a casa nostra e, se riuscisse a passare per la ripartenza dei grandi investimenti infrastrutturali di cui il mondo ha bisogno (colmare la carenza di cibo e assistenza medica, il divario digitale e la formazione professionale dei paesi ancora oggi arretrati), allora questa ripresa economica potrebbe anche durare molto a lungo.

SE LA GEOPOLITICA NON CI METTE LO ZAMPINO !

Naturalmente ciò sarà possibile in un mondo che resti sostanzialmente pacifico e privo di forti tensioni internazionali. Se arrivassero le quali lo scenario volgerebbe molto più decisamente a favore di un’inflazione galoppante e di un nuovo contenimento dei flussi commerciali internazionali.

Riuscire ad evitare quel genere di problemi è stavolta ancora più cruciale per le sorti dell’umanità ed è una condizione a dir poco necessaria affinché l’enorme bolla speculativa che ancora oggi sostiene le borse e i titoli a reddito fisso possa riuscire a non scoppiare. Se invece ciò accadesse, distruggerebbe non soltanto speranze e ricchezze di miliardi di individui, ma anche il sogno di tutti coloro che oggi contano sui propri risparmi per sostenere una vecchiaia auspicabilmente lunga e serena.

Stefano di Tommaso