ASPETTANDO L’ULTIMO BALLO

Le borse di tutto il mondo, ma in particolare quelle americane, sono decisamente sopravvalutate. Ma quanto lo sono? E quanto ancora durerà la bolla speculativa che ne ha rigonfiato i valori oltre misura? A questi livelli ogni affermazione può essere arbitraria e ogni saggezza del passato è stata superata dai fatti. Ciò nonostante, se si vuol dormi sonni tranquilli, bisogna avere il coraggio di guardare in faccia la realtà è aspettare tempi migliori…

Che i valori aziendali non rispecchino più quelli espressi dalle borse non lo dicono oramai più soltanto gli analisti finanziari e i più o meno illustri commentatori, bensì anche i grandi gestori di patrimoni e lo confermano per di più i principali indici di paura. A partire da quello del solito Warrren Buffet, (l’ “Oracolò di Omaha” che ha visto per primo lo scoppio della bolla delle “dot.com.).

GLI INDICATORI CHE SEGNALANO TEMPESTA

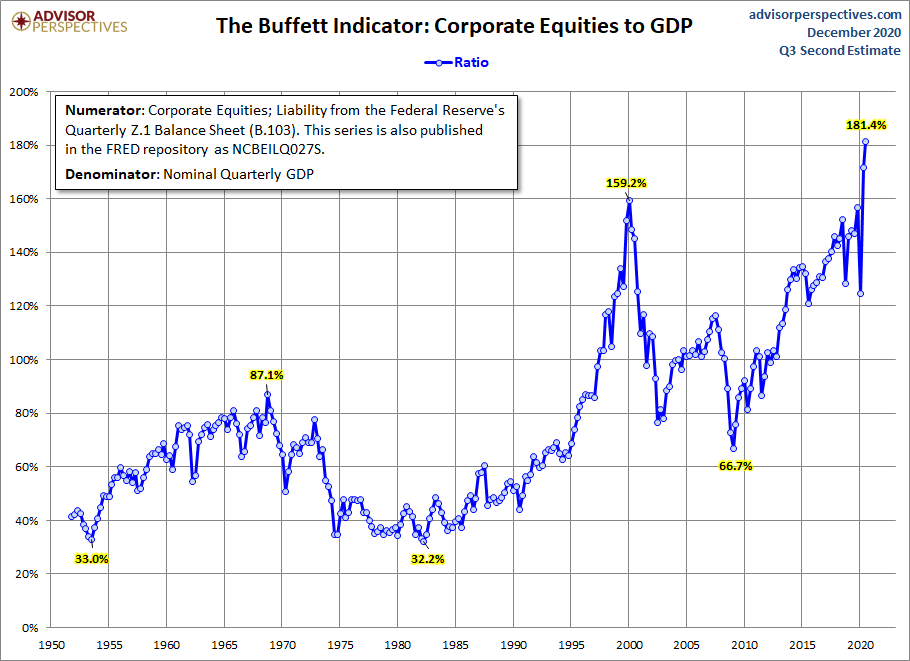

Il suo indicatore misura il rapporto tra la capitalizzazione di Wall Street e il prodotto interno lordo degli U.S.A. (qui sotto riportato). Ebbene, pur tenendo conto del fatto che il listino di Wall Street è “inquinato” dalla presenza di titoli stranieri, siamo comunque ad un eccesso senza precedenti: poco meno del doppio della prima sul secondo (191%)! Un indicatore che non soltanto lo ha messo in guardia dagli eccessi della “new economy”, ma che gli ha anche suggerito di rimanere investito nel 2008, quando le borse sono crollate si, ma per poi riprendersi abbastanza in fretta più forti che mai.

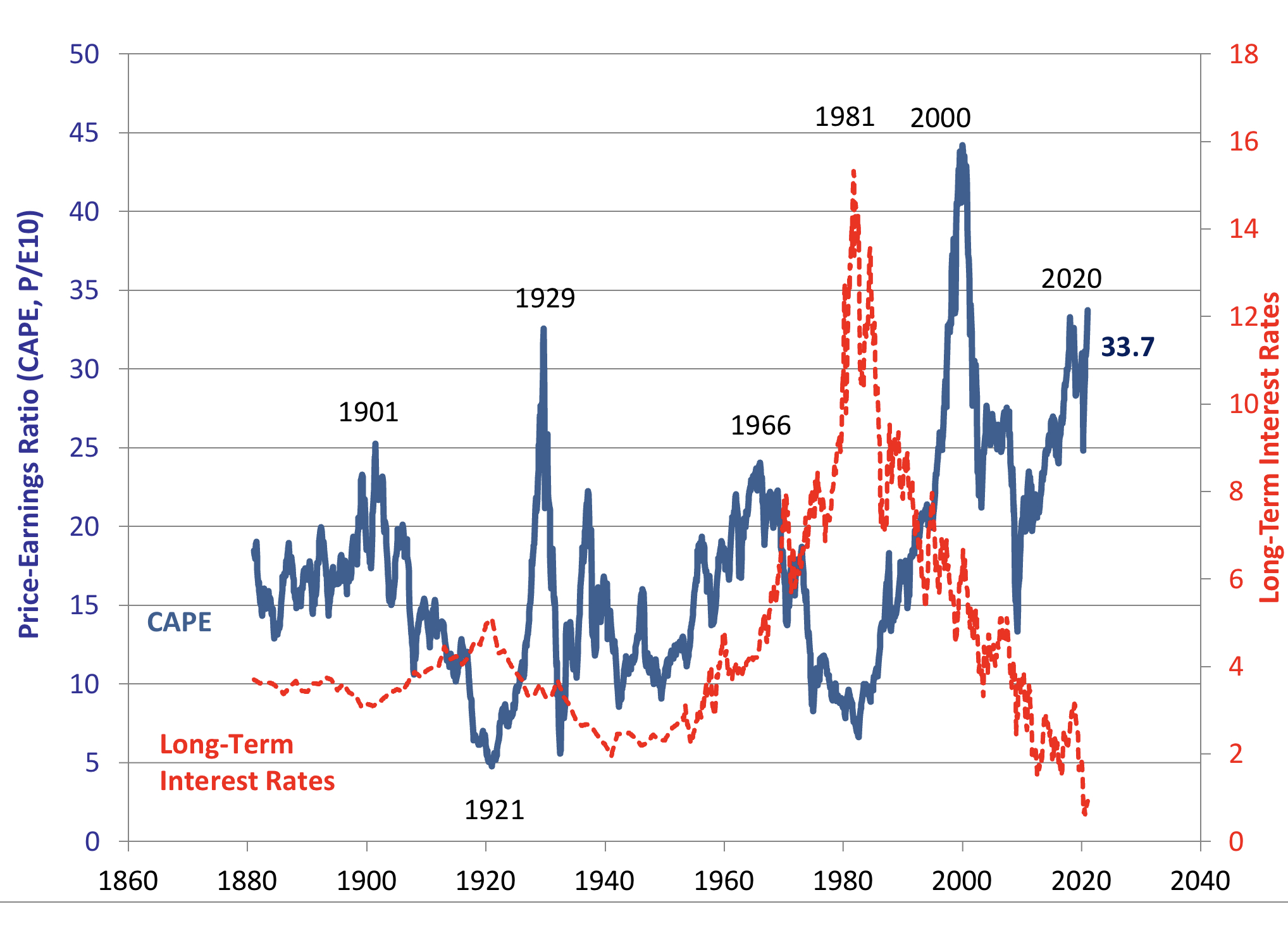

Per non parlare dell’indice del più famoso premio nobel per l’economia: lo Shiller Cape Index, che segnala eccessi di valore rispetto all’andamento dell’economia. Ebbene, pur non segnando ancora un massimo assoluto (ma ce n’è stato uno superiore soltanto nel 2000 poco prima del crollo della borsa del 2001 e dello scoppio della bolla da “new economy”) comunque tocca un picco assai preoccupante: pari soltanto a quello del 1929 (cioè poco prima del maggior crollo della storia)!

L’altra informazione rilevante fornita dal grafico sopra riportato è la fortissima discesa dei tassi di interesse a lungo termine, cui evidentemente è molto correlato il “rally” azionario in corso. Proprio quei tassi a lungo termine che segnalavo nel mio precedente articolo essere (forse) sul punto di riprendere forza!

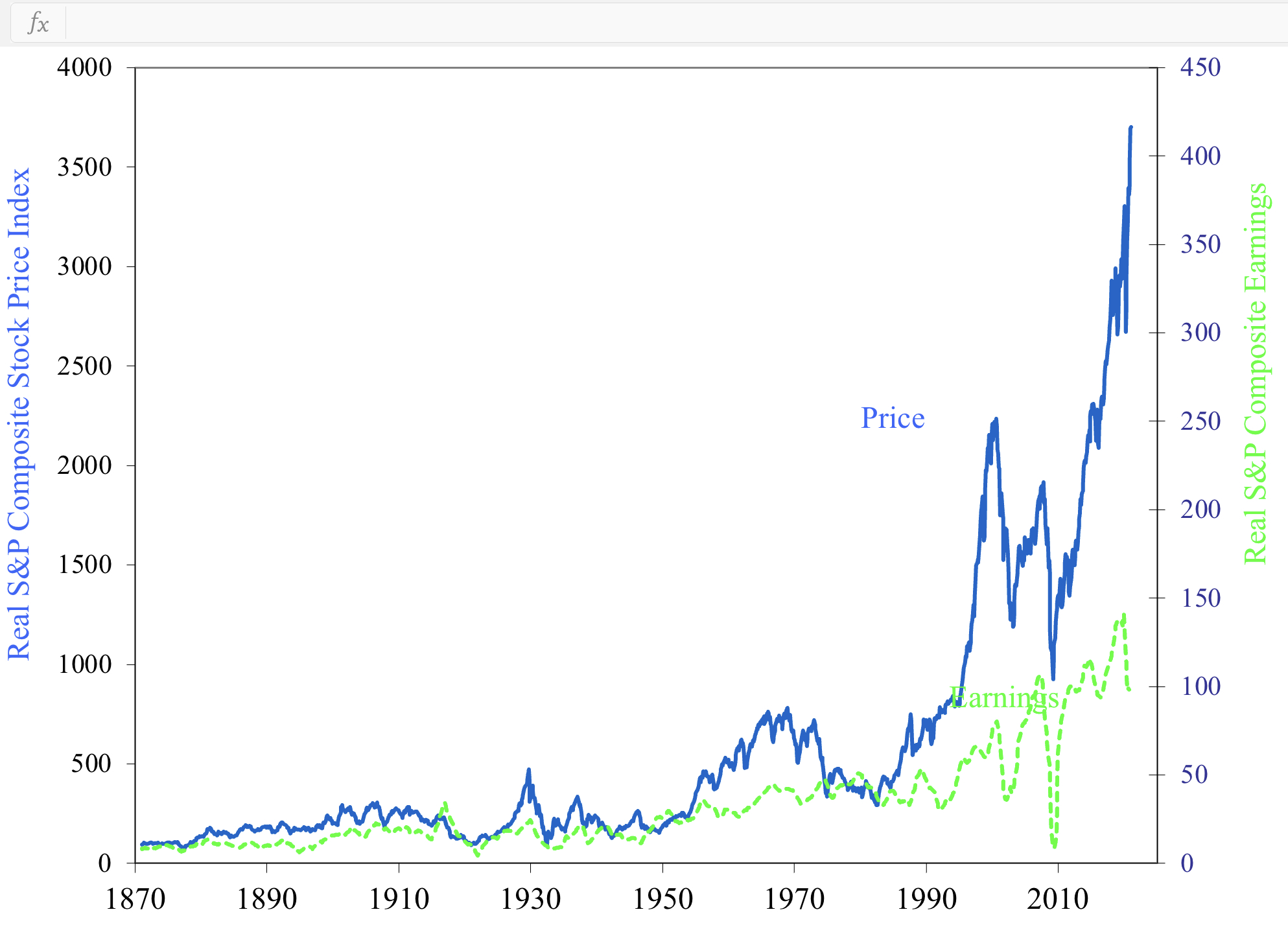

Se poi vogliamo divertirci a guardare i numeri nella loro semplicità, ecco l’andamento assoluto dell’indice S&P Composite (deflazionato) messo a paragone a quello degli utili per azione:

Difficile non rimanere impressionati di fronte a questi sconfinati eccessi! A gridare “al fuoco!” sono stati peraltro nelle ultime settimane anche due “guru” di Wall Street, Carl Icahn e Jeremy Grantham, che hanno parlato di una “bolla (speculativa) epocale”che sarà ricordata tra le maggiori della storia finanziaria.

CON GLI INTERESSI A ZERO PERÒ I VALORI SONO MAGGIORI

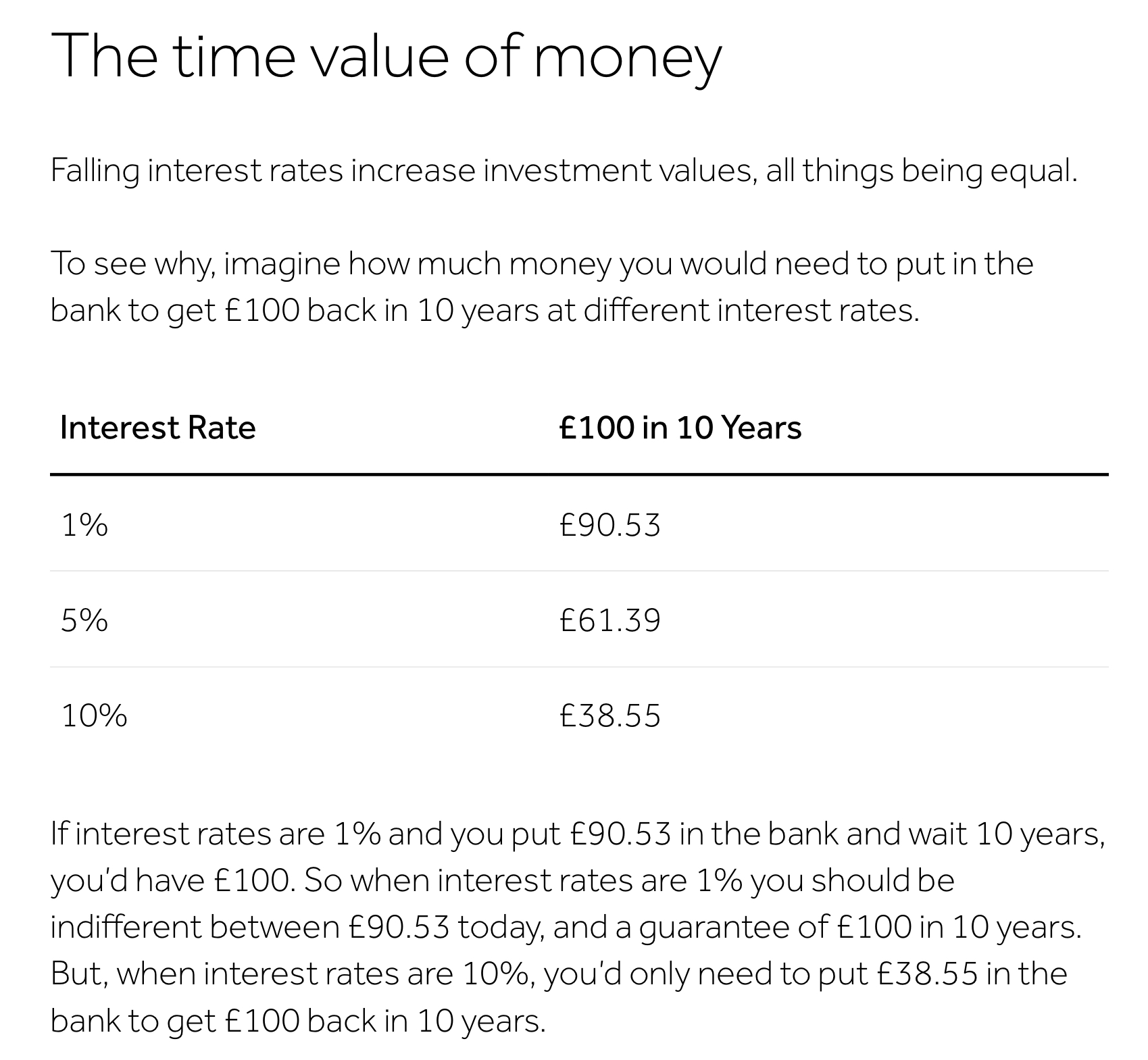

In effetti non è tanto il livello assoluto degl’indici di Wall Street a preoccupare un po’ tutti, dal momento che il livello straordinariamente basso dei tassi di interesse e quello straordinariamente elevato di risparmio individuale determinano la necessità un adeguamento all’insù molto rilevante circa la valutazione delle aziende. Si veda ad esempio la tabella qui riportata riguardante il valore del denaro nel tempo a seconda del livello del tasso di interesse:

Bensì ciò che spaventa di più gli osservatori è la speculazione selvaggia che si è abbattuta su alcuni titoli più bersagliati di altri dai cosiddetti ”day traders” non professionisti, determinando fenomeni a dir poco vistosi come la rimonta senza precedenti del titolo Tesla, i cui 800 miliardi di capitalizzazione equivalgono a un valore d’azienda di oltre 1,6 milioni di dollari per ciascuna auto venduta nell’ultimo anno, contro i 9000 dollari di General Motors (e quello di Tesla è solo per fare uno dei tanti esempi).

CIÒ CHE FA PAURA È LA SPECULAZIONE SELVAGGIA

È dunque il possibile tracollo di alcuni titoli tra i più diffusi tra i piccoli investitori che può determinare il panico generale del resto del listino è una significativa correzione al ribasso non soltanto dell’intera Wall Street, bensì anche di tutte le altre borse del mondo. La speculazione insomma in alcuni comparti ha superato ogni limite del buon senso ed è stata alimentata da un eccesso di liquidità che oggi come oggi non può che riversarsi sulle azioni dal momento che le obbligazioni sono -se possibile- ancora più care!

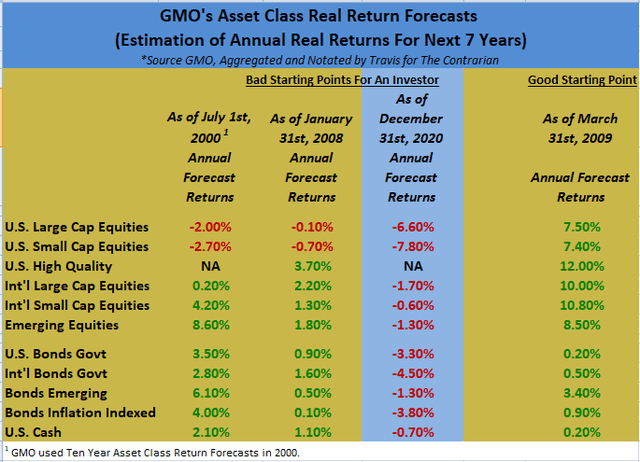

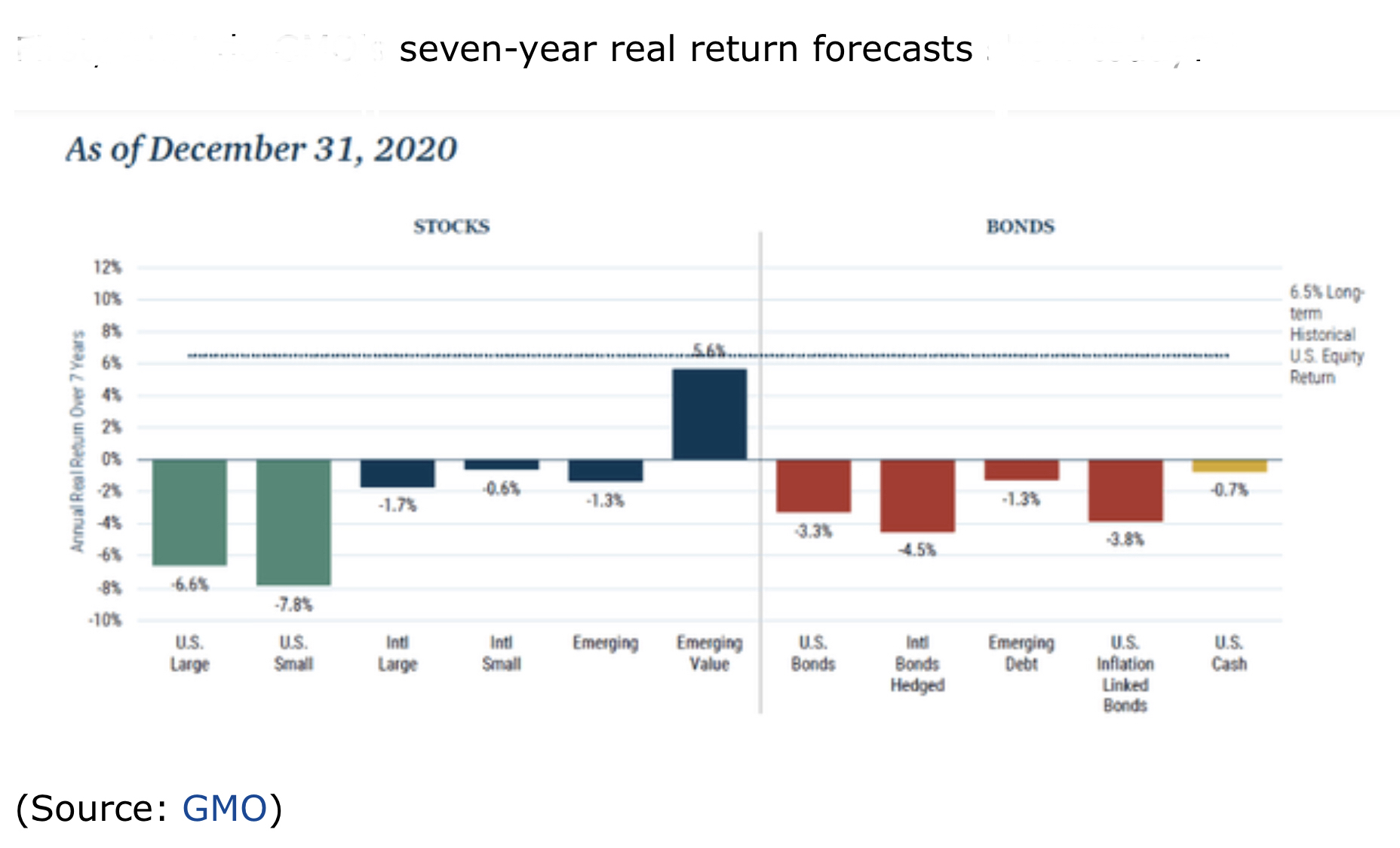

Il puto è che giunti a questi livelli qualsiasi orizzonte temporale (tra quelli di buon senso: per esempio un settennato) sembra promettere un risultato segativo per un investimento in titoli fatto oggi. Ci sono stati degli analisti (quelli della GMO per esempio) che hanno infatti provato a fare qualche paragone con periodi storici precedenti (ciascuno subito prima di alcuni grandi crolli di borsa). Si veda la tabella qui sotto:

GUADAGNI PER ASSET CLASS AL NETTO DELL’INFLAZIONE

E cosa ne concludono gli stessi analisti? Che se non si vuole giocare alla roulette russa delle borse dei vari paesi emergenti (senza peraltro alcuna certezza che siano meno correlate all’andamento delle altre borse) allora sarebbe meglio che per i prossimi sette anni si liquidassero in cassa tutti gli investimenti! Come mostra la tabella qui riportata:

DIFFICILE RESTARE INVESTITI E LIMITARE IL RISCHIO

Il punto -come sempre- è la tempistica: ogni investimento va rapportato al momento in cui viene effettuato (o liquidato). Ma sul fatto che -ad oggi- non sia ancora giunto il momento di vendere ogni azione, paradossalmente, sembrano tutti d’accordo!

Ma come si può fare a sapere quando sarà “il momento” di vendere davvero? Oggettivamente, nessuno può dirlo. Quello che si può cercare di fare è posizionarsi in modo più prudente allo scopo di limitare i danni passando a titoli molto liquidi molto sottovalutati.

Ma sino ad oggi questo genere di titoli (detti “value”) è stata una delle “asset class” che hanno performato peggio, come si può vedere dal grafico qui riportato.

Dunque possiamo tranquillamente affermare che non esiste un investimento azionario davvero prudente, dal momento che ai titoli con maggiore distribuzione di dividendi spesso si è abbinata una minor performance del valore del titolo.

Si può pensare di vendere azioni americane per comperarne sulle borse asiatiche o di Londra, o ancora cercando titoli di mercati emergenti particolarmente liquidi e sottovalutati, legati alle materie prime (che con inflazione e dollaro debole dovrebbero crescere di valore) ma soprattutto con la logica di ammortizzare meglio il rischio di crollo generalizzato delle borse, poiché sono tutte piuttosto correlate tra di loro.

IL FALÒ DELLE VANITÀ

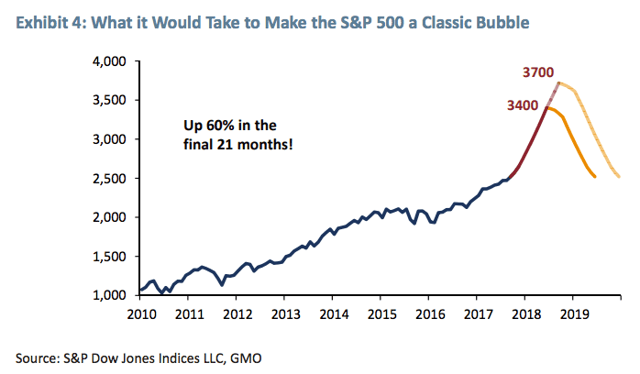

Oppure si può accettare il rischio di perdersi gli ulteriori rialzi dei mercati che potranno probabilmente susseguirsi e farci rodere il fegato (magari per molti mesi) prima che arrivi qualche importante correzione generale dei mercati, per dormire sonni più tranquilli. In fondo sono stati noiosi ed infiniti i “finti guru” che da anni predicano (sbagliandosi) l’imminenza di un forte ridimensionamento delle borse! Come si può vedere dal grafico qui riportato…

Il punto perciò sta tutto nella tempistica della prossima possibile correzione delle borse, e la risposta non è così scontata.

IN ATTESA DELL’ULTIMO BALLO

Certo, c’è un limite a tutto, e quello buono sembra oramai veramente vicino. Perciò il dilemma se aspettare l’ultimo ballo oppure vendere tutto dipende dalla forza delle proprie coronarie, oppure dal non voler eccedere quando sino ad oggi magari sono già stati ottenuti generosi profitti, dal momento che peraltro le notizie sul fronte pandemico sono ancora una vola pessime e che di conseguenza si allungano decisamente i tempi per un ritorno alla normalità nel mondo e ad una conseguente ripresa economica generalizzata.

E poi vale sempre l’adagio: “quando spengono la luce non ti avvertono prima” come diceva un famoso procuratore alle grida nella pittoresca Piazza Affari degli anni ‘80… Meglio cercare le luci d’emergenza!

Stefano di Tommaso