IL CREPUSCOLO DELLE BANCHE

Chi l’ha detto (e scritto) che il 2021 sarà l’anno della svolta? Praticamente proprio tutti: mai come questa volta il consenso generale degli analisti e accademici è sicuro che la ripresa economica arriverà già nel prossimo futuro! E da alcuni punti di vista è difficile affermare l’opposto: dopo un calo che non si vedeva dall’ultima guerra mondiale affermare che ci sarà un rimbalzo è facile come rubare in chiesa. Succede anche ai gatti morti che precipitano da altezze adeguate.

Ma questo non significa che non registreremo anche l’onda lunga dei fallimenti e della devastazione provocata dallo tsunami appena passato, anzi! Più la ricrescita sarà impetuosa, maggiore sarà l’evidenza dei danni e dei danneggiati e dell’aumento delle disparità di questi ultimi rispetto alle imprese e ai settori che potranno affermare di averla fatta franca, cioè quelli più innovativi e quelli più tradizionali (come la sanità, la farmaceutica e l’alimentare).

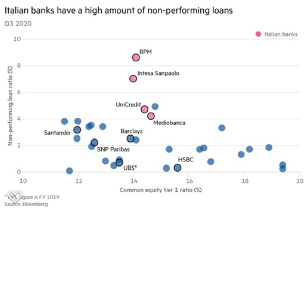

C’è poi una categoria di mezzo tra le due estremità del sistema economico, che è quella degli intermediari finanziari: spesso innovativi e fortemente digitalizzati, ma anche altrettanto fortemente esposti ai disastri intervenuti nell’economia reale. Con un piede (quello fortunato) nella spirale positiva della grande liquidità che affluisce loro e, anche loro tramite, ai mercati finanziari, ma con l’altro azzoppati dalle inevitabili insolvenze di molti operatori tradizionali e di piccola/media dimensione, soprattutto in Europa e, nell’ambito di questa, soprattutto alle latitudini più basse, dove i viaggi, il turismo, e i servizi (ristorazione in primis) costituiscono buona parte dell’ossatura dell’economia locale.

LE RAGIONI DEI TIMORI

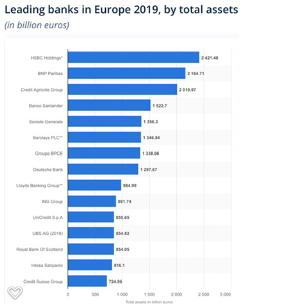

Le banche insomma, non potranno gioire più di tanto dell’accelerazione della ripresa economica prossima ventura, se non troveranno modalità particolarmente agili per gettare alle ortiche le posizioni in perdita accumulate con la pandemia. E anche laddove ne saranno mirabilmente capaci, dovranno fare i conti con un mercato dei capitali sempre più agguerrito nel disintermediarle, con una redditività degli impieghi limitata dai tassi d’interesse più bassi di sempre, con la progressiva riduzione delle commissioni applicabili alla clientela derivante dall’avanzare delle monete e delle tecnologie digitali, e con la necessità di consolidare il settore (almeno in ambito europeo) per trovare la forza di capitale adeguata alle sfide cui sono sottoposte.

A dirlo non è il primo improvvisato bensì addirittura Moody’s, la più nota tra le Agenzie di Rating internazionali. Le quotazioni borsistiche del settore non potevano rimanerne immuni! Per non contare l’ambiente poco favorevole in cui si muovono gli istituti europei.

A dirlo non è il primo improvvisato bensì addirittura Moody’s, la più nota tra le Agenzie di Rating internazionali. Le quotazioni borsistiche del settore non potevano rimanerne immuni! Per non contare l’ambiente poco favorevole in cui si muovono gli istituti europei.

LO ZAMPINO DELLA LOTTA POLITICA EUROPEA…

Ad esempio gli ostacoli al P.E.P.P. (acronimo di Pandemic Emergency Purchase Programme: una misura di ulteriore intervento monetario posta in essere in aiuto al sistema a metà marzo dalla BCE per €750 milioni e incrementata a €1350 milioni all’inizio dello scorso Giugno) che la Germania intende porre onde “moralizzare” l’intervento della Banca Centrale (ma lo sanno oramai tutti che le vere motivazioni sono quelle di esercitare controllo ed egemonia su chi ne avrebbe più bisogno), così come tutti sanno che la ripresa non sarà né rapina né lineare, anche perché il virus non è ancora stato debellato e non ci sono certezze su quando la pandemia potrebbe concludersi.

… E I VINCOLI POSTI DALLA VIGILANZA

… E I VINCOLI POSTI DALLA VIGILANZA

Tra l’altro gli allarmi lanciati dalla Vigilanza sulle banche lasciano poche speranze a quei banchieri che volessero tentare la strada di chiedere nuove risorse al mercato dei capitali: il divieto di distribuzione dei dividendi e la necessità di stanziare ulteriori riserve a fronte dei rischi che incombono lascia ben pochi spazi alle aspettative di guadagno per gli investitori che volessero scommetterci ugualmente, sperando che il risiko delle fusioni e acquisizioni possa generare ancora per un lungo periodo buoni profitti (com’è successo negli ultimi mesi).

MA CONTINUANO LE FUSIONI & ACQUISIZIONI

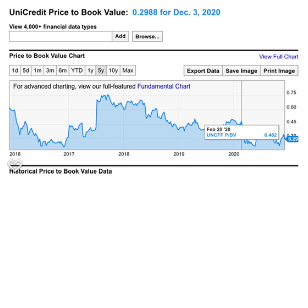

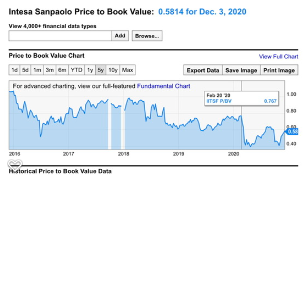

In effetti quel risiko continuerà praticamente per certo e, con una capitalizzazione media di borsa loro al di sotto della pari con i mezzi propri rilevati dalla contabilità (e verificati attentamente dalla Vigilanza), uno spazio di guadagno ci sarebbe eccome, almeno per gli istituti più penalizzati dai timori generali. Unicredit ad esempio capitalizza in borsa meno di un terzo dei mezzi propri quando invece Intesa Sanpaolo (che è corsa più velocemente sulla strada delle acquisizioni) arriva quasi al 60%.

La sensazione tuttavia è che la festa delle rivalutazioni che conseguono alle fusioni e acquisizioni bancarie sia forse già finita, o quantomeno si sia chiaramente interrotta, nonostante lo scenario macro per le borse valori risulti piuttosto positivo per la maggioranza dei commentatori.

La sensazione tuttavia è che la festa delle rivalutazioni che conseguono alle fusioni e acquisizioni bancarie sia forse già finita, o quantomeno si sia chiaramente interrotta, nonostante lo scenario macro per le borse valori risulti piuttosto positivo per la maggioranza dei commentatori.

INCERTEZZE E OPPORTUNITÀ

L’incertezza del quadro regolamentare, la lotta politica per l’egemonia nell’unione europea, l’eccessiva rivalutazione della Moneta Unica rispetto al Dollaro degli Stati Uniti (dove la Federal Reserve è stata indubbiamente più veloce e più generosa) hanno congiurato per rendere più basse le loro quotazioni azionarie e più fosche le prospettive della loro clientela, sebbene l’ondata di accorpamenti, tagli dei costi e ulteriori investimenti nella digitalizzazione più spinta non potrà che proseguire con indubbi benefici di sistema.

Il comparto delle banche è insomma ad un crocevia strategico -tra incertezze e opportunità- che getta lunghe ombre sulle prospettive di redditività e generazione di ricchezza che può esprimere, pur risultando speculativamente molto interessante per gli ampi divari esistenti tra le quotazioni di borsa delle principali banche e la consistenza dei loro mezzi propri, divari che potrebbero ridursi mano mano che il settore arriverà ad un consolidamento continentale.

Ci sono cioè ragioni per starne alla larga, ma anche ragioni per scommetterci, ma è pur sempre vero che -una volta che la tempesta si sarà placata- i soggetti che ne usciranno vivi (emagari anche rafforzati) rassomiglieranno sempre meno a quelli che erano prima di esserne stati investiti.

Stefano di Tommaso