VALUTARE LE AZIENDE IN TEMPO DI COVID

Le rarefatte transazioni tra acquirenti e venditori d’azienda di questi ultimi mesi incontrano l’ultimo e più aspro degli ostacoli quando, superata finalmente ogni perplessità relativa ai danni che può provocare la recessione in corso a chi resta “aperto” o addirittura a chi scommette sulla ripresa, accantonata ogni perplessità circa le aspettative di durata e gravità della recessione, saltati a pié pari i timori circa le conseguenze in termini di calo dei consumi derivanti dell’aumento della disoccupazione e delle spese sanitarie, essi si imbattono inevitabilmente nel dilemma della determinazione del valore d’azienda e delle condizioni accessorie alla sua compravendita.

Il ragionamento più frequentemente ascoltato nelle ultime settimane poggia i suoi fondamenti sull’eccezionalità (è difficile ripetibilità) della situazione contingente: in dottrina le ipotesi di valore debbono prescindere da fattori giudicati eccezionali o difficilmente ripetibili, per asserire che esse si basano sui flussi di reddito “normali” attesi in futuro, sul valore “normale” dei cespiti e degli avviamenti commerciali, sulle transazioni simili e comparabili nel resto del mondo e sui multipli di valore espressi dai mercati finanziari. Ecco un piccolo esempio di fattori “eccezionali” che possono aver influito sul bilancio dell’anno in corso e dai quali bisognerebbe teoricamente prescindere:

FATTORI CORRETTIVI A CAUSA COVID

- Problemi e ritardi dei fornitori costi legati alle possibili dispute

- Ordini dei clienti cancellati e opportunità perdute con i medesimi

- Chiusura o ridotta attività degli stabilimenti produttivi, dei punti vendita e dei servizi generali

- Problemi con il personale derivanti dalla ridotta sicurezza, o da assenze per contagi

- Costi aggiuntivi per i responsabili sicurezza, la sanificazione degli ambienti, le barriere sui luoghi di lavoro, i disinfettanti e i termometri obbligatori

- Costi relativi alla transizione dei dipendenti al lavoro da remoto

- Perdite economiche o riduzione dei margini derivanti dalla riduzione delle vendite

- Aumento dell’indebitamento per coprire le esigenze di cassa che ne conseguono

- Sbilancio patrimoniale derivante dalla minor copertura degli oneri finanziari

Come dire cioè che bisognerebbe prescindere dall’intera sequenza di disgrazie, ostacoli e costi derivanti dalla situazione che viviamo. Ma poi bisognerebbe anche prescindere dalla scarsissima “profondità” e liquidità del mercato delle compravendite aziendali che incide sulla quasi assente offerta di capitali, dal fatto che noi Italiani ci troviamo geograficamente posizionati in uno dei paesi più colpiti al mondo dalla recessione e dalla crisi delle finanze pubbliche. Poi dovremmo prescindere dal fatto che ne conseguono aspettative per il prossimo futuro tutt’altro che rosee, anche laddove la pandemia dovesse scomparire in fretta.

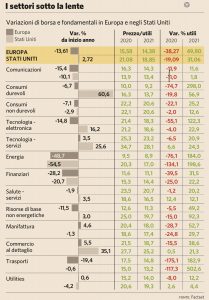

Bisognerebbe forse, ma nessuno può farlo. Innanzitutto perché quasi nessuna azienda è una multinazionale globale con mercati totalmente diversificati, con finanze sempre in ordine e con numerosissimi managers di grande livello che lottano per assicurare le performances. E, non essendolo, quasi ogni impresa dipende moltissimo dalla qualità delle (poche) persone che la conducono: se queste hanno sbagliato in precedenza, è possibile che sbaglieranno ancora. E poi nel 2020 molte tendenze di fondo hanno mostrato una notevole accelerazione, sbaragliando settori economici già in difficoltà e favorendone altri. Dunque alcuni settori mostrano valutazioni basate su multipli migliorati e altri viceversa.

IL 2021 NON SARÀ COME IL 2019

IL 2021 NON SARÀ COME IL 2019

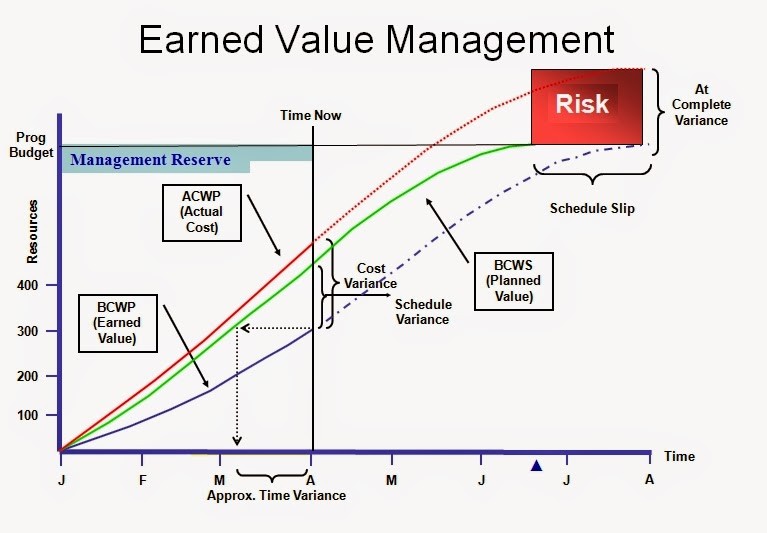

Ma il 2021 non sarà come il 2019 anche perché gli eventi eccezionali lasciano sempre solchi profondi, dei quali bisogna riuscire ad accorgersi e tenerne conto, soprattutto lavorando su quell’unico vero strumento che permette di asserire con un minimo di scientificità il valore prospettico: il piano industriale! E un vero piano industriale tiene conto di quello che -realisticamente- il management è in grado di realizzare, tenendo conto della statistica, delle analisi di mercato, delle tendenze dei costi e delle reazioni della concorrenza.

Per molte imprese italiane il 2021 ad esempio si prospetta assai più povero del 2019, come la crisi del 2009 ha lasciato uno strascico anche per gli anni successivi, ed è altrettanto possibile che problematico sarà anche il 2022: dunque adottare piani e valutazioni d’azienda con previsioni di un andamento aziendale per l’anno prossimo simile a quello del 2019 sembra letteralmente inappropriato, quantomeno nei settori industriali tradizionali e laddove le vendite dipendono di più dall’andamento dei consumi.

Ecco che ne emergono numerose conseguenze in termini di valore d’impresa: quelle più internazionali e che esportano maggiormente possono probabilmente vantare prospettive più solide di quelle che lavorano soltanto sul mercato interno. E dunque migliori valutazioni. Lo stesso vale per le più grandi e per quelle che possono beneficiare di maggior capitalizzazione.

Ecco che ne emergono numerose conseguenze in termini di valore d’impresa: quelle più internazionali e che esportano maggiormente possono probabilmente vantare prospettive più solide di quelle che lavorano soltanto sul mercato interno. E dunque migliori valutazioni. Lo stesso vale per le più grandi e per quelle che possono beneficiare di maggior capitalizzazione.

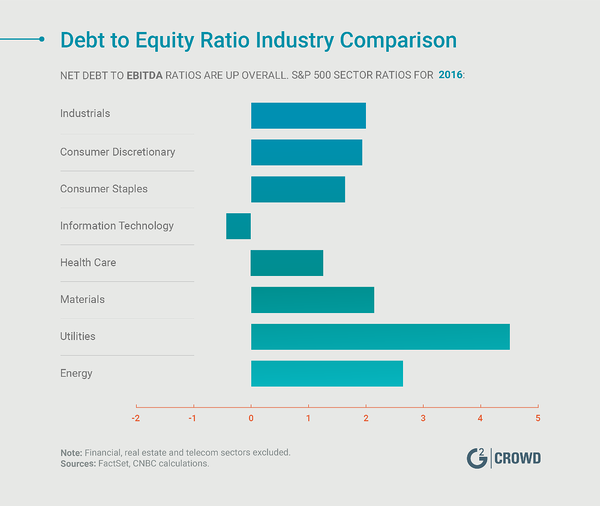

Le perdite in conto economico subìte in molti casi nel 2020 hanno infatti ridotto drasticamente in taluni casi le dotazioni patrimoniali, aumentando la quota di debito e dunque i rischi di default. Dunque la capacità di generazione di cassa sarà la favorita tra tutte le variabili-chiave nella determinazione dei moltiplicatori del reddito e così pure il metodo dei flussi di cassa attesi sarà da privilegiare rispetto ad altri criteri.

MA BISOGNA TENER CONTO DEL CALO DEI TASSI DI INTERESSE

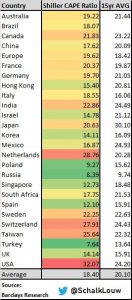

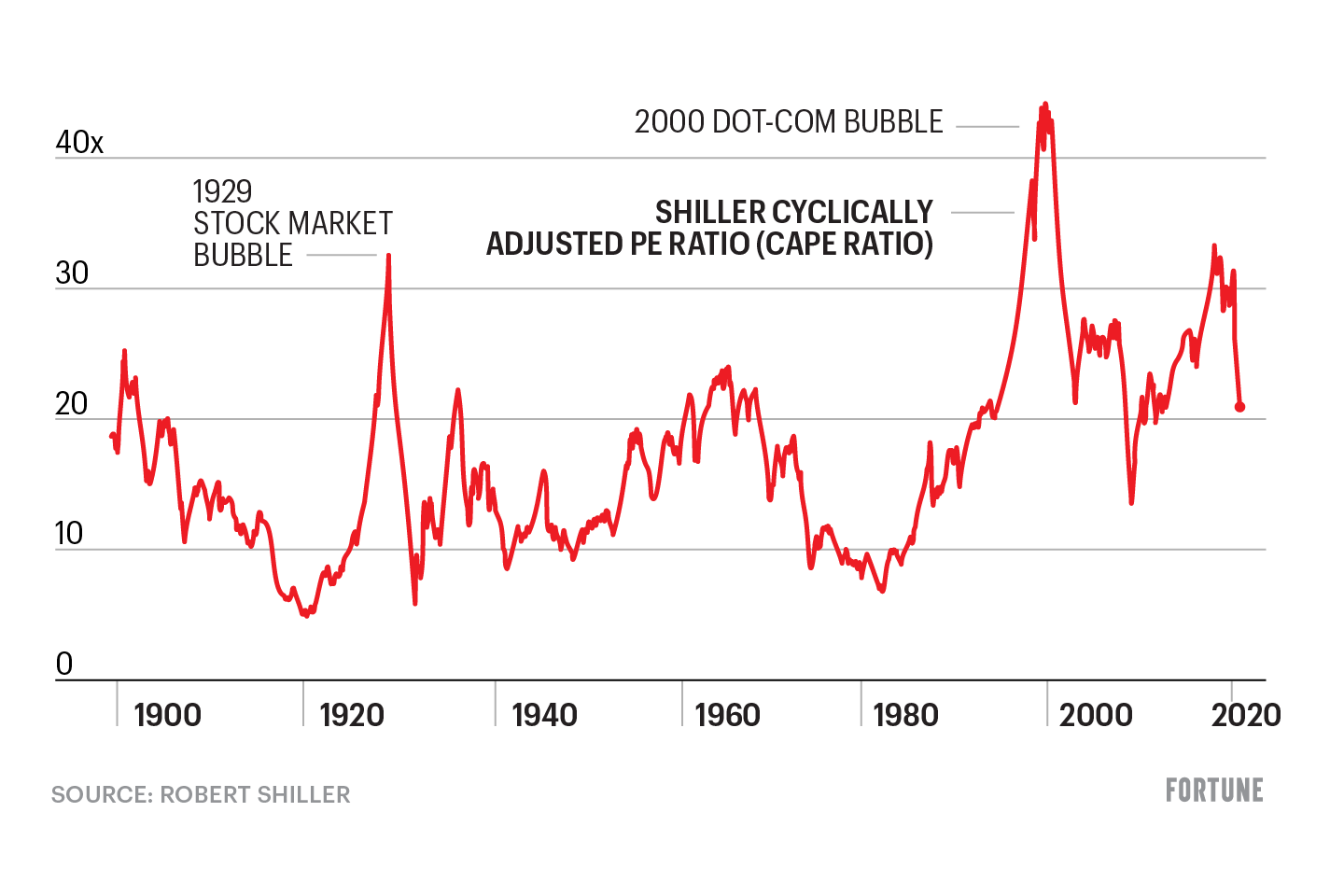

Ma l’anno in corso ha visto accentuata la discesa dei tassi di interesse nominali e il crollo letterale di quelli reali (se, come sembra, un po’ d’inflazione è destinata a risvegliarsi). Questo fa sì che i moltiplicatori del valore (che sono l’inverso dei tassi d’interesse ai quali si scontano i flussi futuri attesi) dovranno tenerne conto e crescere per questo motivo. Ovviamente soprattutto per le imprese di maggiori dimensioni, mentre questo fattore sarà meno importante per le imprese più piccole, dove i fattori di rischio sono prevalenti.

Ma l’anno in corso ha visto accentuata la discesa dei tassi di interesse nominali e il crollo letterale di quelli reali (se, come sembra, un po’ d’inflazione è destinata a risvegliarsi). Questo fa sì che i moltiplicatori del valore (che sono l’inverso dei tassi d’interesse ai quali si scontano i flussi futuri attesi) dovranno tenerne conto e crescere per questo motivo. Ovviamente soprattutto per le imprese di maggiori dimensioni, mentre questo fattore sarà meno importante per le imprese più piccole, dove i fattori di rischio sono prevalenti.

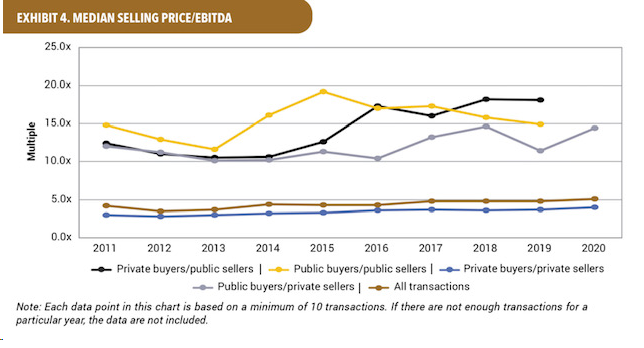

Quindi un’altra cosa che sta cambiando è l’accentuarsi della differenza di valori tra imprese di dimensioni diverse: le maggiori sembrano destinate a guadagnare terreno rispetto alle minori e quelle quotate in borsa rispetto a quelle non quotate, perché beneficeranno maggiormente delle scarse alternative fornite dal reddito fisso all’investimento del risparmio gestito.

“Come si può dedurre dal grafico qui riportato, la quotazione in borsa assicura più elevati moltiplicatori di valore, oltre che visibilità e “liquidità” all’investimento azionario…” chi rileva il controllo di un’impresa quotata (soprattutto se non è costretto a lanciare un’Offerta Pubblica di Acquisto) può contare su una pluralità di alternative qualora dovesse ripensarci e rivenderla. La rarefazione delle compravendite aziendali dovuta alla pandemia genera invece la richiesta di un maggior “premio per l’illiquidità” dell’investimento, e un accresciuto divario tra imprese quotate e non quotate.

Infine una ulteriore nota sull’indebitamento : la pioggia di aiuti e garanzie derivata alle imprese di ogni dimensione dalla pandemia ha reso disponibile negli ultimi mesi della liquidità aggiuntiva anche a quelle che viceversa non avrebbero facilmente ottenuto del credito.

E SE LE FONTI DI FINANZIAMENTO SI INARIDISSERO A CAUSA DELLA RECESSIONE?

Ma le stagioni -anche quelle del credito- si alternano e la “bonanza” non durerà in eterno. Anzi: non è difficile pronosticare nuove difficoltà per il sistema creditizio derivante da una nuova ondata di insolvenze dopo la recessione. Così come non è difficile prevedere che le risorse a titolo di debito che saranno necessarie alle imprese che vogliono tornare a crescere e investire potranno essere più scarse dopo l’attuale congiuntura.

Di queste e di altre “diversità” rispetto al 2019 bisognerà tenere conto nei piani industriali e nelle prospettive che questi delineano: le imprese più capaci di generare cassa o anche soltanto di attingere risorse dal mercato dei capitali incontreranno minori limitazioni al riespandersi del capitale circolante netto, all’esigenza di rinnovo degli investimenti produttivi e alla necessità di espansione internazionale. E le loro valutazioni dovranno rispecchiare tali caratteristiche.

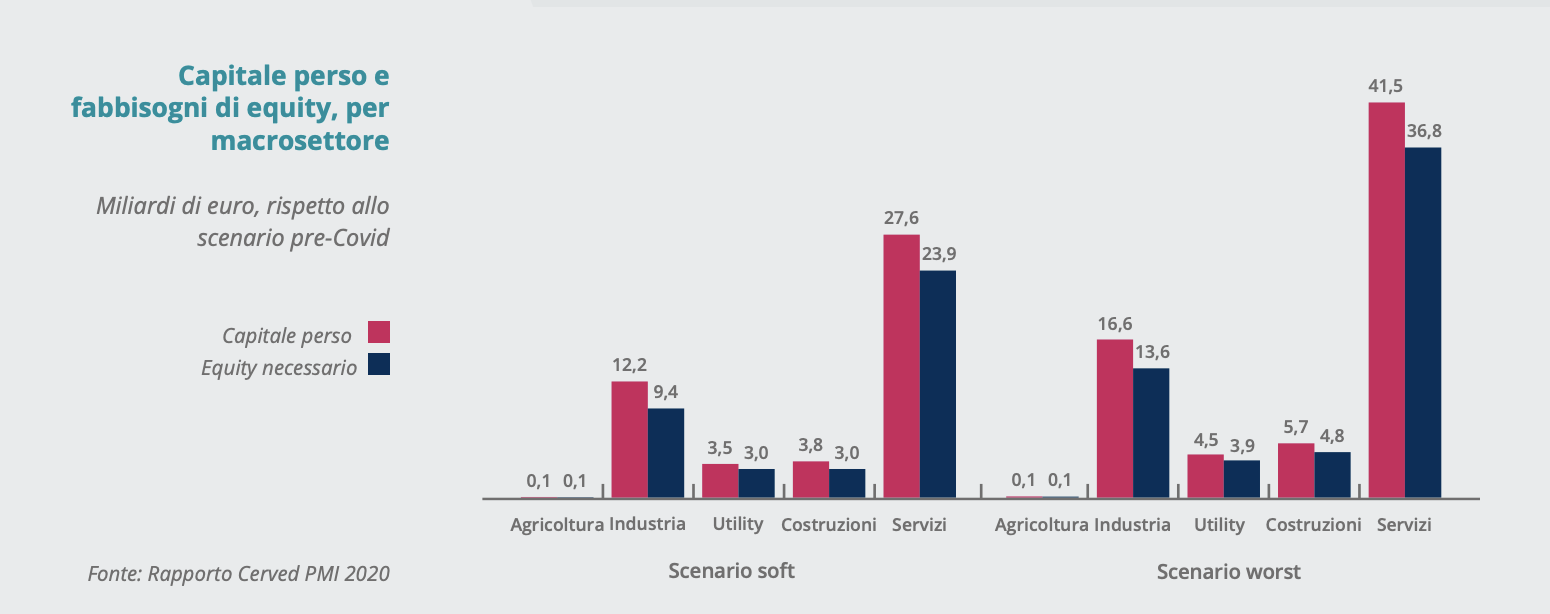

Un interessante rapporto del Cerved calcola che con la crisi pandemica le imprese italiane potrebbero perdere 47 miliardi di euro di capitale, di cui 10 miliardi a causa dei default e altri 37 miliardi a causa della riduzione dei ricavi. Anzi. In uno scenario macroeconomico di previsione severo, questo valore potrebbe crescere fino a 68 miliardi (di cui 19 miliardi a causa di default e 50 miliardi a causa della riduzione di scala).

In definitiva con gli eventi eccezionali dell’anno in corso e con le variate prospettive che ne discendono è divenuto assai più arduo, più complesso, più delicato e meno verificabile il giudizio di valore che un esperto può attestare.

OGNI IMPRESA DEVE PIANIFICARE ATTIVAMENTE IL SUO FUTURO, E ANCOR PIÙ IL SUO VALORE

Ma le stesse considerazioni devono soprattutto orientare gli imprenditori, dal momento che -se vogliono chiamarsi tali e non bottegai, giocatori di poker o commercianti improvvisati- essi devono lavorare al loro piano industriale e alla gestione attiva del valore d’azienda che ne può conseguire onde cercare di costruire tutti i giorni (o almeno evitare di erodere) il valore dell’impresa in cui credono e hanno riversato risorse ed impegno.

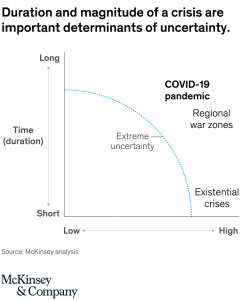

L’indeterminatezza degli scenari economici impone di non abbassare la guardia, anzi! Di iniziare ad utilizzare strumenti e metodologie che in passato si adattavano soltanto alle grandi multinazionali, perché la caduta delle barriere geografiche, informative e tecnologiche ha portato la globalizzazione a livelli esasperati. E ha innalzato conseguentemente tanto le opportunità quanto le minacce.

Stefano di Tommaso