RISK-OFF

Se il Presidente dei presidenti e la sua First Lady sono rimasti infettati nonostante l’imponente cintura di sicurezza che gli si stringeva attorno, allora questo vuol dire che la temutissima “Seconda Ondata” del virus è forse in arrivo in tutto il mondo, con conseguenze economiche e sociali che si possono prevedere solo in parte. Non ci sono infatti soltanto timori di fame e devastazioni derivanti dalla possibilità di nuovi lockdown, ma anche nuove opportunità, nuove tendenze e, ovviamente, ulteriore cautela.

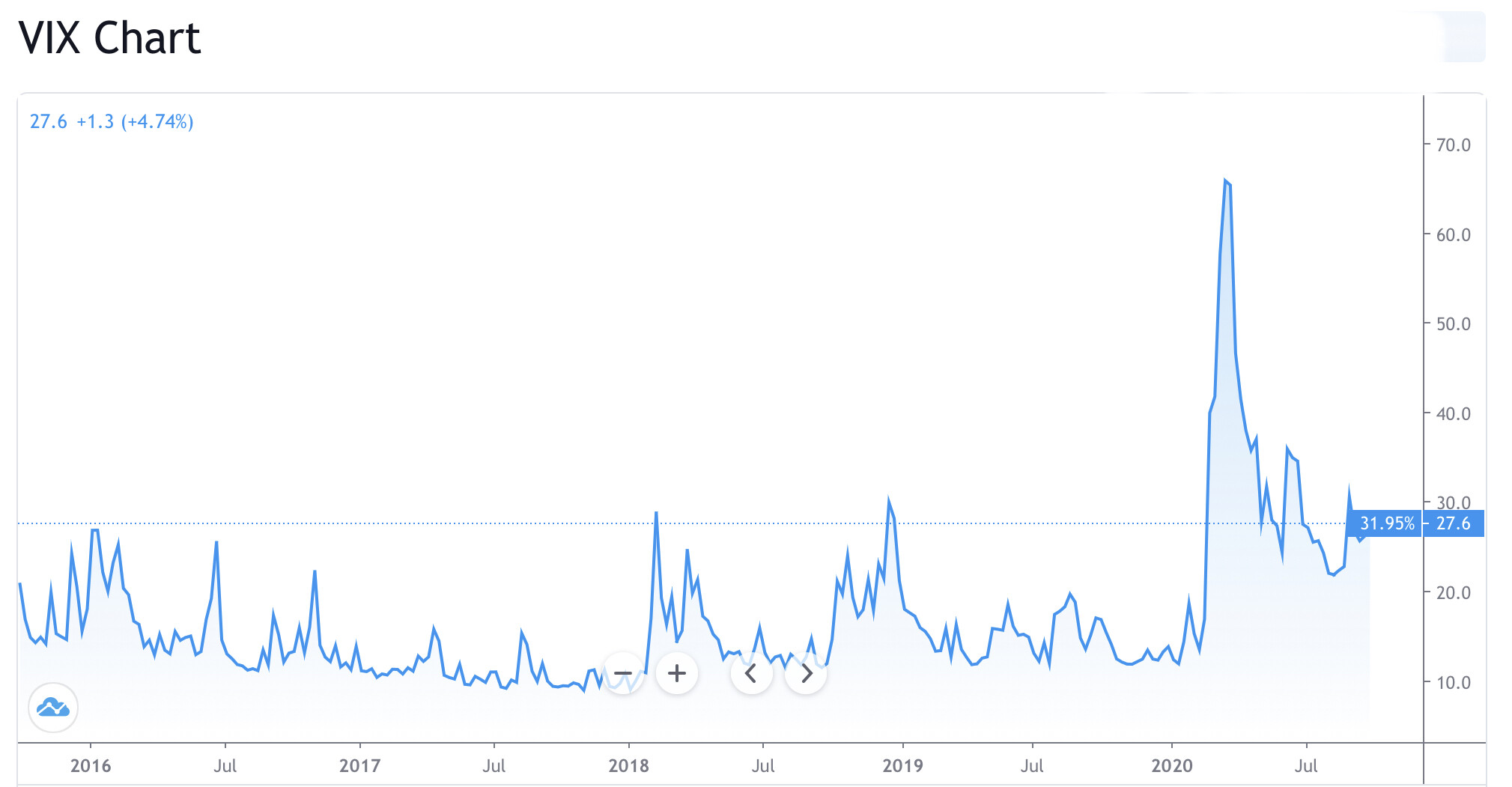

Questa in estrema sintesi la tesi prevalente sui mercati, e ciò non significa necessariamente che, in caso di una devastante seconda ondata pandemica, i mercati finanziari subiranno un’altra batosta (ma nemmeno ai tempi della prima ondata l’avevano subìta immediatamente: è servito quasi un mese di tempo perché ogni titolo andasse giù, prima di risalire più di quanto era sceso), ma significa quasi certamente che nuove tempeste di volatilità potrebbero fare la loro comparsa.

PERCHÉ I LISTINI AZIONARI POTREBBERO RESTARE ALTI

I motivi di cautela circa l’impatto negativo della nuova impennata dei contagi sono davvero numerosi:

- Il fatto che essi stessi provocheranno quasi certamente nuovi interventi di supporto (finanziamenti alle banche, immissioni dirette e indirette di liquidità, ennesimo quantitative easing) da parte delle banche centrali;

- La possibilità di nuove politiche di supporto agli investimenti infrastrutturali da parte delle amministrazioni governative, spaventate dal rischio di una nuova, pesante recessione;

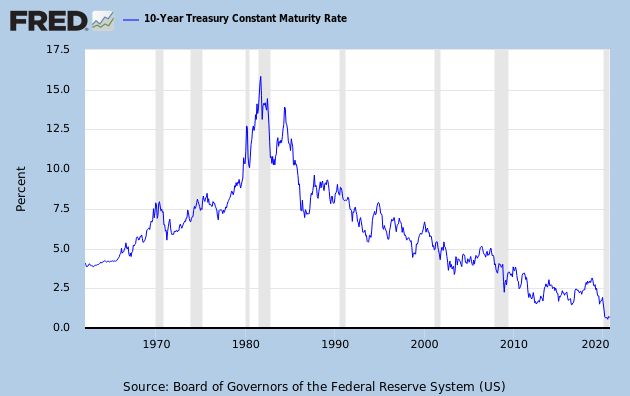

- Il risultato degli ultimi rilevamenti sui prezzi che indicano il secondo mese consecutivo di “deflazione” di fatto in Europa e quindi c’è quasi certamente da attendersi una nuova fase di acquisti di titoli a reddito fisso sul mercato aperto da parte delle medesime banche centrali, con conseguente ulteriore discesa dei tassi d’interesse;

- Il fatto che gli investitori torneranno a selezionare allocazioni di portafoglio più prudenti e più “liquidabili” in caso di nuova corsa alle banconote e ai beni rifugio;

- La possibile ulteriore discesa della velocità di circolazione della moneta che presumibilmente forzerà al ribasso anche le quotazioni immobiliari e il ruolo della speculazione (notoriamente alimentata dal credito);

- Il possibile ritorno in gloria di tutto il comparto industriale che ruota attorno alle tecnologie digitali, medicali e alimentari.

Tutto ciò dovrebbe “di norma” sospingere gli acquisti di titoli azionari, tanto per il moltiplicatore delle valutazioni che dovrà tenere conto dei nuovi minimi nei tassi di interesse (innalzandole dunque) quanto per la possibilità che le imprese più solide invece possano distribuire un dividendo, mentre nel reddito fisso esso sembra oramai scomparso. E se gl’indici delle borse ne risulteranno confortati, allora il mercato dei capitali potrebbe trarne nuovo vigore e proseguire la sua navigazione più o meno fortunata (ivi compresa la partecipazione alle quotazioni in borsa delle imprese più innovative) osservata durante quasi tutto l’anno corrente.

LA PANDEMIA È UN ACCELERATORE DEGLI EVENTI

Come si è sempre detto: la pandemia è un acceleratore degli eventi. E potrebbe esserlo ancor più la sua seconda ondata, a condizione di non devastare troppo l’economia reale o sinanco la società civile e le sue stesse basi democratiche, già messe a dura prova dallo stato di emergenza. L’accelerazione degli eventi può comunque comportare effetti positivi accanto a quelli negativi, l’arrivo di gravi disgrazie invece no. E come sarà la seconda ondata non riesce a prevederlo nessuno.

In uno scenario “moderato” insomma, il salto nelle abitudini comportamentali, l’uso più intenso delle telecomunicazioni, la necessità di nuova efficienza della distribuzione porta a porta, l’accentuarsi della prevenzione delle malattie e persino della tendenza a mangiare più sano, potrebbero modellare la società civile più radicalmente di quanto stesse già avvenendo prima del virus, forgiandola verso una nuova “resilienza” alle disgrazie in corso ma anche verso il progresso dell’umanità.

Insomma non tutto il male potrebbe venire per nuocere, a condizione di non farsi spazzare via nel frattempo dai forti venti che soffiano alla vigilia dell’ennesimo possibile sell-off (solo possibile, non probabile). L’ulteriore volatilità attesa (si è visto che l’indice VIX ha già fatto un grosso salto in avanti nell’ultima settimana) infatti non aiuta affatto a vedere chiaramente le tendenze di fondo dei mercati.

Il problema però è che una “seconda ondata” del virus con tutto ciò che può comportare, non è oggi inserita nei modelli di valutazione dei titoli azionari. Dunque potrebbe sconvolgere i comportamenti degli investitori, innanzitutto alzando ulteriormente la volatilità.

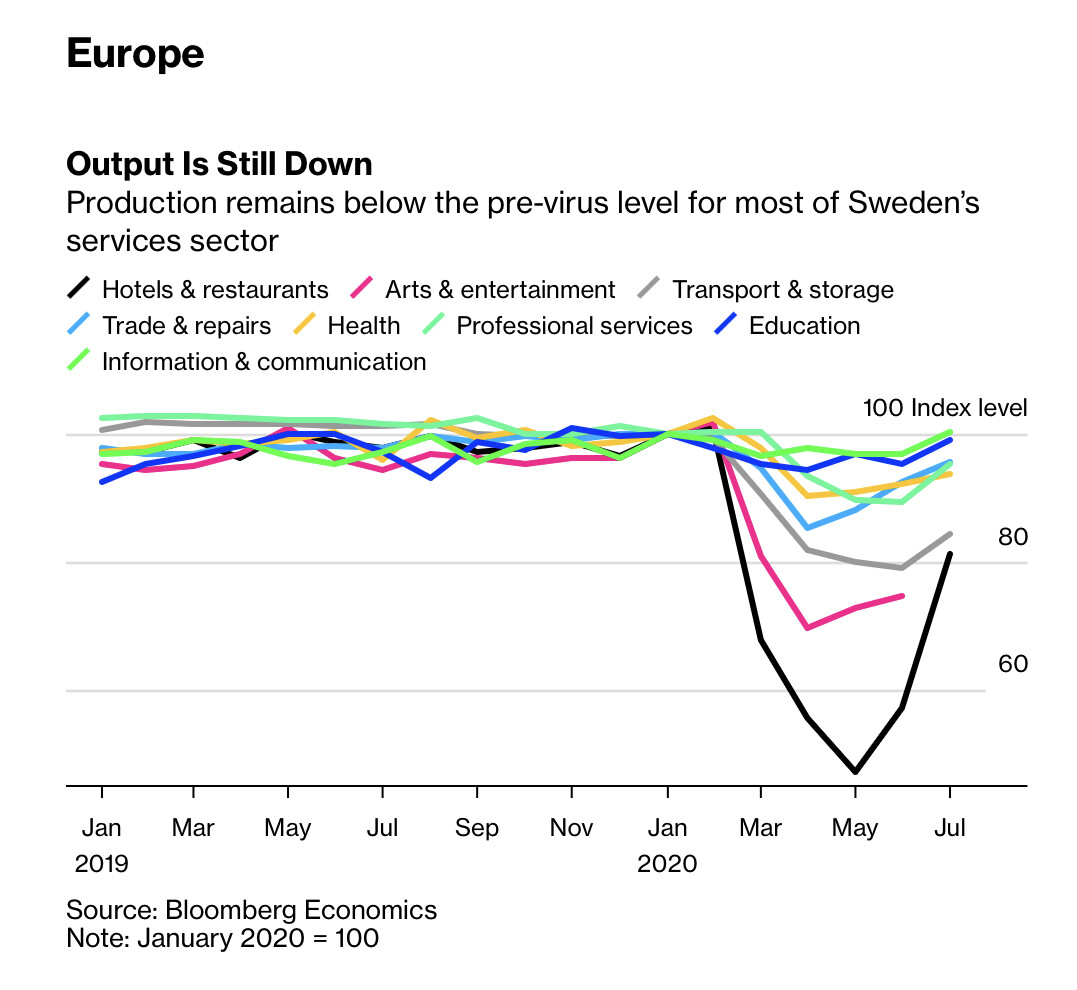

I DANNI ALL’ECONOMIA REALE

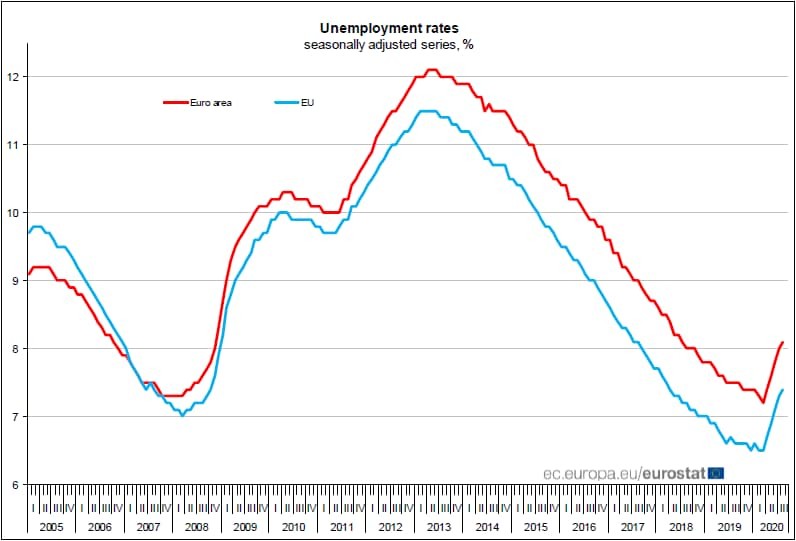

Diversa è la narrazione che riguarda l’economia reale, già in ginocchio nella prima metà dell’anno, qualora costretta da un secondo lockdown generalizzato, potrebbe subìre la batosta finale intorno a Natale. con il risultato di ulteriori perdite dei posti di lavoro, indigenza delle classi più deboli, e nuovo tormento per le filiere distributive e, in definitiva, anche per il commercio internazionale. Minori redditi significano minori consumi, che comportano un rinvio degl’investimenti e minor gettito fiscale. La recessione insomma, soprattutto se si propagherà la percezione di un suo prolungamento a tutto l’anno che verrà, deprimerà indubbiamente le aspettative di valore.

Quello indicato però è soltanto uno dei possibili scenari, e nemmeno il più probabile. È piuttosto possibile viceversa un prolungamento delle misure di prevenzione e distanziamento che condizionerà i comportamenti umani ma non fermerà di nuovo le attività economiche, anzi: la diffusione dell’immunità di gregge (si stima che almeno l’1,4% della popolazione mondiale sia entrata in contatto con il virus, rimanendone immune) e quella dei vaccini (anche se si calcola che inizialmente risulteranno efficaci soltanto su 1/4 della popolazione che lo assume) potrebbero garantire una relativa normalità alla vita sociale.

Certo però che già solo l’estensione delle attuali misure di prevenzione farà altri danni e prolungherà lo stato comatoso dei settori industriali più colpiti. E questo fatto non potrà che indurre cautela in chi investe i propri e gli altrui risparmi.

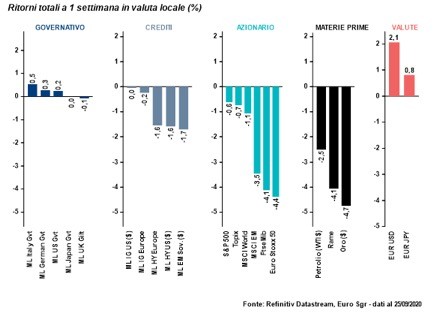

IL RISK-OFF E LA ROTAZIONE DEI PORTAFOGLI

Sono questi i motivi per i quali, anche se al momento non è possibile prevedere un “sell-off” generalizzato (cioè la svendita dei valori finanziari), è invece divenuta molto probabile una nuova fase di “risk-off” (cioè di atteggiamento più prudente degli investitori) con la conseguente possibile ampia rotazione dei portafogli titoli verso lidi più sicuri e rendimenti più sobri ma meno volatili (quali ad esempio le public utilities, l’agricoltura, i medicinali di base) o verso quei settori che hanno già brillato ai tempi del primo lockdown (tecnologie medicali, alimentari e digitali, commercio elettronico, servizi online) o addirittura verso i classici beni-rifugio come oro e diamanti, capaci meglio di altri di passare inosservati attraverso le bufere della storia umana per consegnare nel tempo il loro valore originario.

Sono questi i motivi per i quali, anche se al momento non è possibile prevedere un “sell-off” generalizzato (cioè la svendita dei valori finanziari), è invece divenuta molto probabile una nuova fase di “risk-off” (cioè di atteggiamento più prudente degli investitori) con la conseguente possibile ampia rotazione dei portafogli titoli verso lidi più sicuri e rendimenti più sobri ma meno volatili (quali ad esempio le public utilities, l’agricoltura, i medicinali di base) o verso quei settori che hanno già brillato ai tempi del primo lockdown (tecnologie medicali, alimentari e digitali, commercio elettronico, servizi online) o addirittura verso i classici beni-rifugio come oro e diamanti, capaci meglio di altri di passare inosservati attraverso le bufere della storia umana per consegnare nel tempo il loro valore originario.

In questo scenario è invece più difficile che continuino ad avere ampio risalto i titoli cosiddetti “ESG” (Environmental, Social, and Governance), perché in tempi di crisi quelle nobili cause rimangono meno impellenti degli altri bisogni.

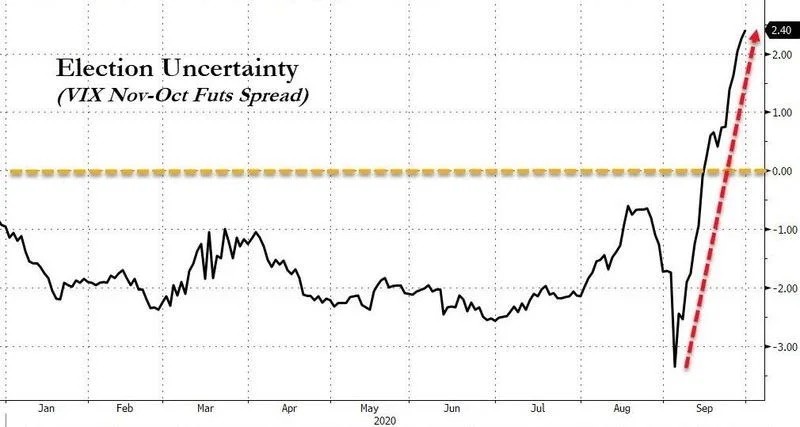

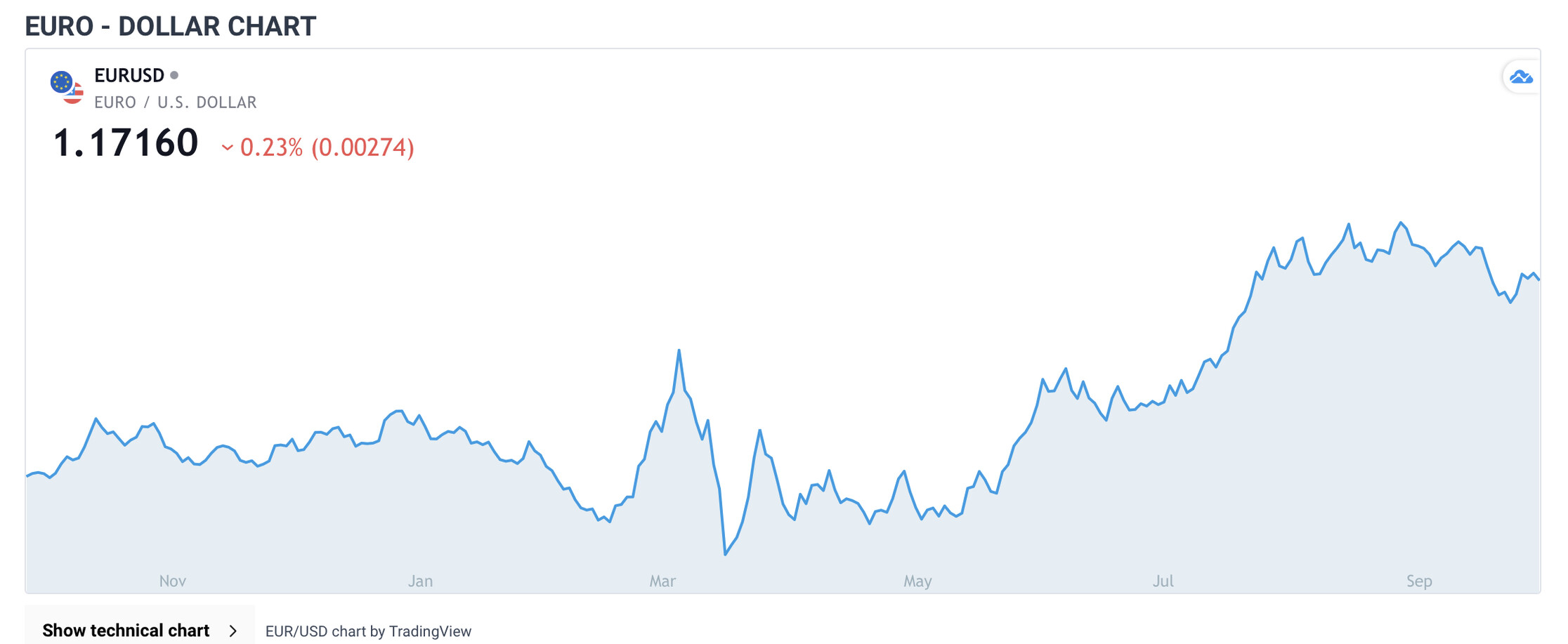

DOLLARO FORTE O DOLLARO DEBOLE ?

È poi possibile è che, con una vittoria ora più probabile di Joe Biden come presidente degli USA, il dollaro “torni a deprezzarsi, indipendentemente dall’esito delle elezioni presidenziali statunitensi di novembre” (la vittoria democratica accelererebbe i cali della valuta) afferma Ubs Wealth Management e vedrebbe il dollaro indebolirsi piú rapidamente rispetto a uno scenario in cui i repubblicani mantengono il controllo su almeno un ramo del Congresso “a causa della prospettiva di un aumento della spesa fiscale”).

Un’altra scuola di pensiero però ritiene che, nei momenti di difficoltà generale, il dollaro potrebbe apprezzarsi come valuta di riferimento (come è successo alla fine di Marzo scorso). Non siamo di questo parere stavolta perché la monetizzazione dei debiti pubblici -operata dalle banche centrali per finanziare i disavanzi di stato- comporta un “debasing” delle principali valute (con la conseguenza che esse alla lunga perdono potere d’acquisto) e, sicuramente, l’America è più attiva degli altri in questo processo.

Il dollaro debole e i rendimenti reali negativi dei Treasury Bonds potrebbero sospingere non soltanto le quotazioni dell’oro, ma anche quelle dei listini azionari americani, notoriamente i più liquidi nelle fasi di incertezza, mentre è più difficile fare previsioni per il petrolio, che non potrà non subìre una minor domanda dovuta al possibile calo di viaggi e trasporti ma potrà anche beneficiare dell’eventuale debolezza del Dollaro e della stagione favorevole ai rialzi perché è alle porte l’inverno.

Stefano di Tommaso