JACKSON HOLE RILANCIA IL ”NEW NORMAL”

Viviamo in un momento storico in cui la politica sembra latitare, la democrazia è messa a dura prova e la grande finanza non ama apparire e parlare in prima persona. Il pensiero dominante perciò, da qualche anno a questa parte, lo esprimono principalmente i banchieri centrali, divenuti, almeno per le apparenze, i grandi burattinai del mondo. Ebbene, la loro narrativa, rilanciata dagli organi di informazione di tutto il mondo in occasione del convegno annuale di Jackson Hole nell’America più profonda e rurale che si possa imaginare, negli ultimi giorni lancia segnali preoccupanti che non sempre riusciamo cogliere nella loro portata più completa. Proviamo perciò a interpretarli con uno sguardo alle loro possibili conseguenze.

INFLAZIONE E TASSI A ZERO

Innanzitutto c’è l’inflazione: ci stanno dicendo che salirà, ovvero che finalmente nelle statistiche verrà conteggiata, dal momento che al supermercato era da un po’ che non si poteva non notare. Ma ci stanno anche dicendo che gli interessi sul capitale, così come ce li ricordavamo noi, non ci saranno più, almeno per un certo numero di anni. Le banche centrali lo stanno ponendo come un punto d’onore: niente più rendimenti positivi, almeno fino a quando l’economia mondiale non avrà mostrato di essere in grado di tirare un bel respiro di sollievo; ma quando accadrà? Nessuno al momento può rispondere. Quel che è certo è che i debiti pubblici continuano ad aumentare e non possiamo correre il rischio che non siano più sostenibili!

Così, tanto per non sbagliare, i banchieri centrali sostengono indefinitamente e senza farsi troppe domande quei debiti, portando a zero o sotto zero i tassi d’interesse. Almeno fino a quando l’inflazione, (quella vera, magari a due cifre), non li avrà ridicolizzati. Allora forse vedremo di nuovo dei tassi di interesse positivi, sebbene siano positivi solo nominalmente, perché quelli reali non potranno che essere negativi. Ma se il denaro non rende più niente, allora la gente che vuole risparmiare per la vecchiaia cercherà di accumulare qualcos’altro: metalli e altri preziosi, immobili, titoli azionari… Infatti è tutta roba che sta andando su, non per l’inflazione (che ufficialmente non esiste) bensì perché ci raccontano la storiella che sono le monete di conto a svalutarsi, come del resto accadrebbe a tutto ciò che la gente preferisce non tenere e che le banche centrali sono libere di stampare a piacimento.

Chiariamoci: fino ad oggi l’inflazione non sembrava a nessuno uno spauracchio perché la scarsa dinamica dell’economia reale la teneva a bada, perché gli effetti economici della digitalizzazione di praticamente qualsiasi cosa spingeva al ribasso i costi e dunque i prezzi di beni e servizi, e perché il costo delle materie prime e dell’energia aveva raggiunto nuovi minimi storici. Resta tuttavia il fatto che il prezzo del cibo continua a crescere e che, se vuoi acquistare un bene di lusso, dall’anello d’oro al Rolex ad un’auto storica, fino a una villa esclusiva o a un’ opera d’arte, devi prepararti a pagarlo cifre crescenti. Cioè l’inflazione ufficialmente non c’è ma parallelamente il denaro vale sempre meno. Dunque c’è, eccome!

QUANTITATIVE EASING INFINITO

È perciò chiaro come il sole che abbiamo subìto una narrativa distorta, che non può durare! D’altra parte nemmeno la stampa indiscriminata di denaro da parte delle banche centrali può restare senza conseguenze pratiche: se più denaro in circolazione vuole acquistare le stesse cose di prima, il prezzo di queste ultime non può che salire. Così come non può non succedere che il reddito delle nazioni più prolifiche e con la popolazione più attiva cresca ben oltre quello dei paesi più ricchi e più pigri, come l’Europa, il Giappone e (ma solo in parte) gli Stati Uniti.

Nel vecchio continente non c’è stata una vera crescita economica dalla crisi del 2008 in poi, e in Giappone la banca centrale ha creduto di risolvere tutto comperando tutti i titoli del debito pubblico, con denaro stampato di fresco. Negli Stati Uniti d’America le dinamiche sono state più complesse e poi la popolazione, sebbene quasi solo attraverso l’immigrazione, è comunque salita. Ma soprattutto il livello di innovazione tecnologica e la scarsità di cinture sociali di protezione e previdenza hanno fatto si che l’americano medio avesse più bisogno di altri di risparmiare ed investire, per assicurarsi un futuro accettabile. Così le borse sono salite in America ben più che nel resto del mondo, come peraltro stanno crescendo in Cina, dove il governo sta pian piano riducendo il livello di intervento nell’economia, e sta dicendo al cittadino medio che, se vuole ottenere talune comodità, deve guadagnarsela con il proprio sudore. I sussidi pubblici continueranno ad esserci, ma solo per soddisfare le esigenze più elementari.

LE CONSEGUENZE DELLA NUOVA NORMALITÀ

La nuova normalità è anche e soprattutto questa: la riduzione quasi a zero della previdenza sanitaria e sociale, della protezione pubblica e delle pensioni di stato. Sarebbe andato bene a braccetto con una disoccupazione che scendeva ai livelli minimi storici e con il moltiplicarsi delle opportunità di guadagno, ma ora che è arrivata la pandemia e sta cancellando milioni di posti di lavoro, è solo questione di tempo affinché il fenomeno della riduzione del welfare di stato diventi macroscopica e dirompente.

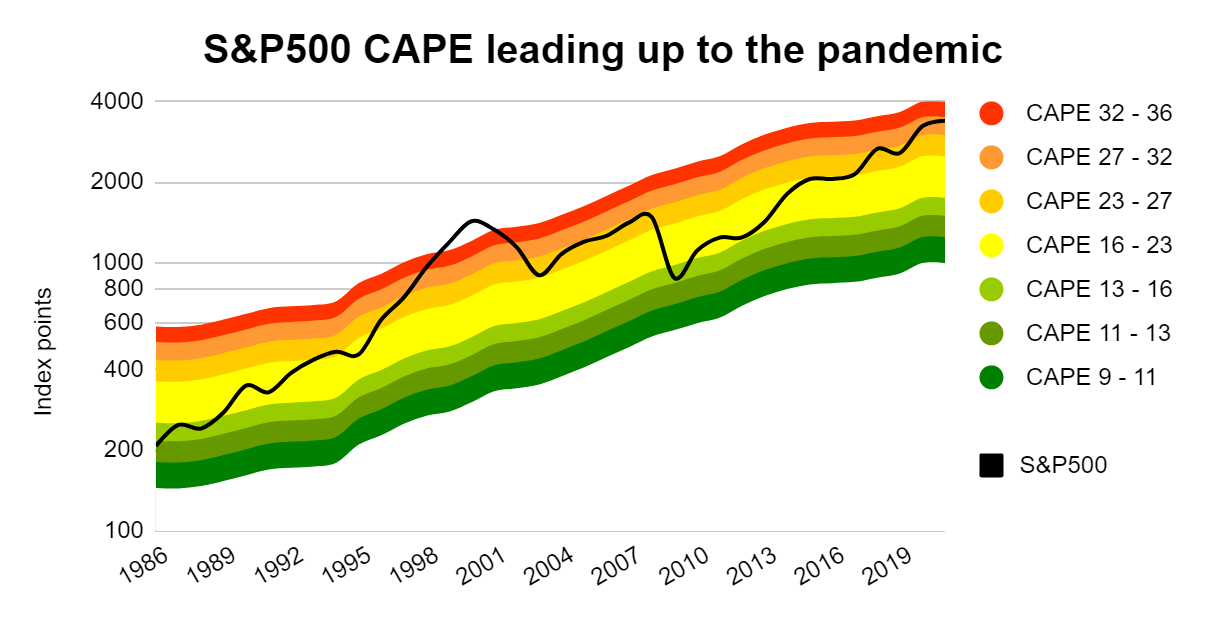

Di tutto questo i mercati finanziari non potevano non tenere conto, dal momento che da un lato circola più denaro (stampato di fresco dalle banche centrali) che va a cercare impieghi soprattutto negli investimenti più sicuri (cioè l’alternativa ai titoli di credito che non rendono più nulla) e possibilmente nei settori tecnologici. Ma oggi che i più grandi operatori digitali del pianeta valgono centinaia di volte gli utili attesi, per tutti gli altri si prospetta una scomoda realtà: se l’economia reale va a rotoli faranno fatica a “tenere botta” persino se appartengono alle “categorie protette” dei settori digitale, sanitario e alimentare.

La nuova normalità dei mercati non può non tenere conto delle prospettive discendenti di utili e fatturato, sebbene i tassi che scendono sotto zero aiutino a migliorare (o a rendere più rischiosi) i multipli di valutazione delle imprese. D’altra parte i tassi sotto zero significano questo: gli investitori corrono a cercare maggiori rischi pur di mettere nel mirino i rendimenti di cui hanno bisogno per pagare le pensioni, attivare le commissioni di performance, accedere ai bonus retributivi. Tutto il mondo sta accettando di prendere maggiori rischi, e ovviamente prima o poi ne arriva anche il conto da pagare.

Non per niente la volatilità dei mercati continua a crescere, e con essa la rischiosità degli investimenti. Ma ciò nonostante il numero delle piccole e medie nuove aziende che vuole accedere al mercato (ovviamente quasi solo appartenenti ai settori dov’è più probabile che ricevano interesse: digitale, sanitario e alimentare) non potrà che crescere ancora, alimentando ed approfondendo la diversificazione dell’offerta di carta finanziaria da dare in pasto agli investitori.

LE PROSPETTIVE SONO PIATTE E POCO TRANQUILLE

Ma se ciò sarà molto utile a fornire slanci parziali alle borse valori, non sarà tuttavia sufficiente per rilanciare anche le attività tradizionali dell’industria, a meno di un grande sforzo collettivo nel rilancio degli investimenti nel settore delle grandi infrastrutture. Fino a quel momento le economie avanzate (e in particolare modo quelle occidentali) non riusciranno a registrare una vera crescita, mentre facilmente registreranno inflazione. E la stagnazione unita all’inflazione rischia di diventare una bella trappola da evitare per tempo, prima che la pandemia diventi il detonatore di una crisi economica endemica, soprattutto nei paesi emergenti, i quali se dovessero caderne vittima, allora per molti motivi sarebbero condannati al “default”.

La nuova normalità sui mercati finanziari potrebbe perciò essere costituita da una neanche troppo recondita reflazione monetaria, accompagnata da un periodo di traslazione orizzontale sui mercati finanziari, ma anche da una certa (e pericolosa) loro volatilità, che potrebbe guastare i sonni di molti addetti al settore. Ma né l’inflazione, né l’aumentata volatilità dovrebbero spingerli, in definitiva, verso l’alto come verso il basso, almeno fino a quando l’idrante delle banche centrali continuerà ad erogare liquidità, nonostante la recessione che, appunto, rischia di proseguire più a lungo di quanto nessuno volesse credere fino a pochi mesi fa.

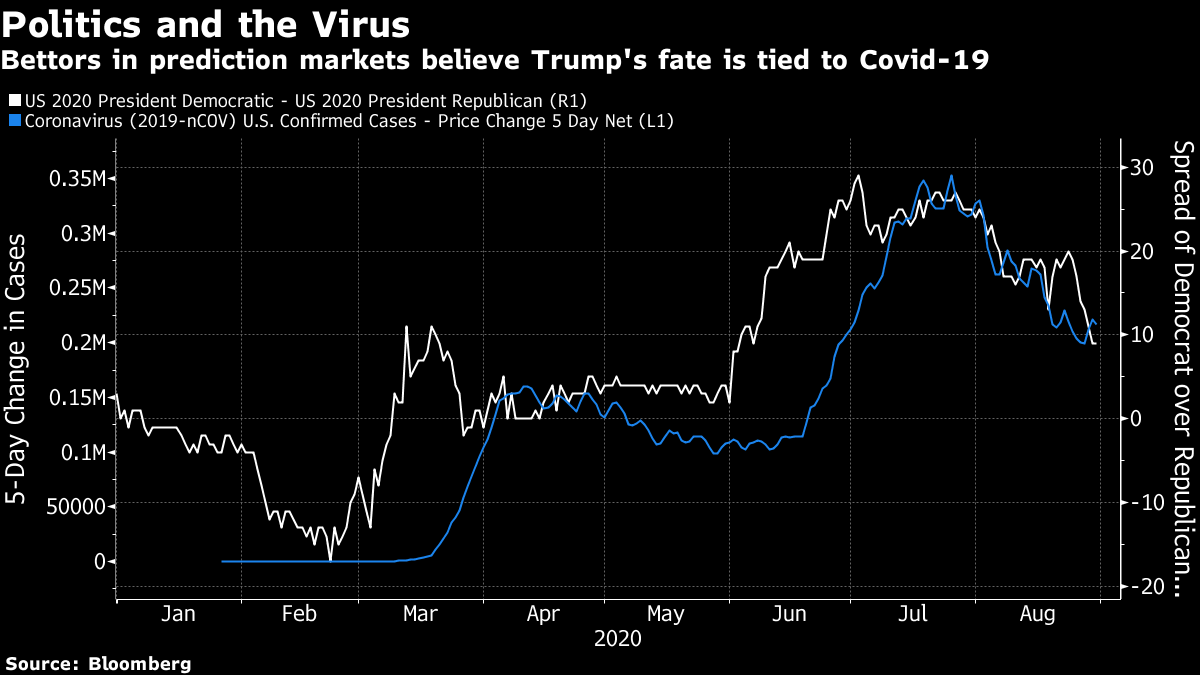

Le prospettive saranno dunque piatte e poco tranquille, almeno fino a quando al timone delle economie globali non tornerà a sedersi qualcuno davvero dotato delle necessarie competenze. Ma non se ne vedono: la Merkel sta per passare la mano, Shinzo Abe lo ha appena fatto, Xi Jimping ha già rivelato il suo vero volto di burocrate, Johnson appare in difficoltà e Trump che avrebbe -almeno parzialmente- dimostrato di averne (la sua eventuale rielezione non è del tutto immaginaria e potrebbe anche fare la differenza) ha tuttavia basse chances di venire rieletto.

Come si può vedere dal grafico Bloomberg le probabilità di Trump si deduce che sono andate sinora di pari passo con la pandemia che fino ad oggi le ha schiacciate. Ma soprattutto Trump ha sofferto di un “mainstream” feroce e impavido delle falsità che ha diffuso sui media di tutto il mondo da quattro anni a questa parte. E poi non è affatto detto che la macchina del fango della battaglia elettorale più importante del pianeta abbia già esaurito tutte le munizioni…

Stefano di Tommaso