SINTOMI DI PAURA

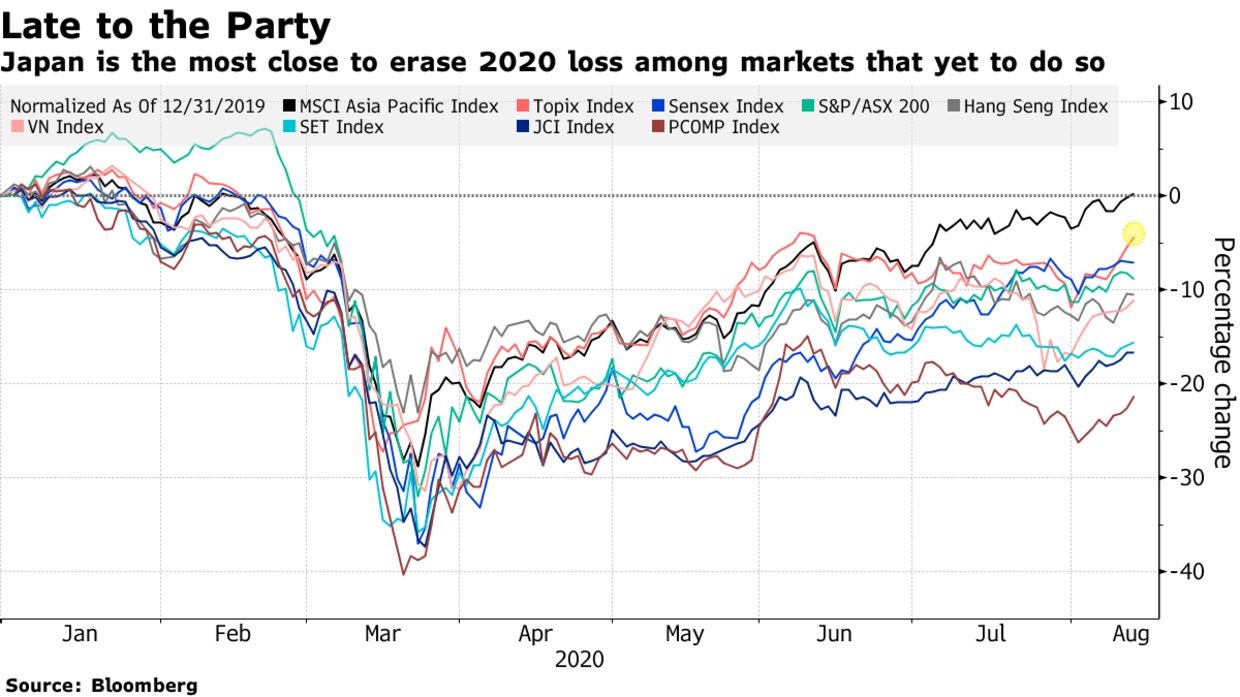

Intorno a Ferragosto, mentre le borse asiatiche e americane mancavano di poco il superamento dei loro record, una valanga di cattive notizie sull’andamento dell’economia reale lasciavano totalmente indifferenti gli investitori finanziari. A quanto pare la sensazione che le banche centrali proteggeranno i mercati borsistici e, soprattutto, che esse terranno ai minimi i rendimenti dei titoli a reddito fisso, ha sinora prevalso su ogni ragionevole dubbio circa l’ampiezza e la portata della recessione che il mondo sta vivendo, favorendo la corsa delle quotazioni azionarie. Al tempo stesso però la volatilità dei mercati valutari e i record dei metalli preziosi lasciano intendere qualcosa di più di un semplice nervosismo che serpeggia tra gli investitori: cosa succederà da qui ai prossimi mesi nessuno è davvero in grado di poterlo dire e, in questi casi, nulla è più rassicurante del metallo giallo.

POLITICHE MONETARIE E FISCALI ESPANSIVE

Fino a poco tempo fa l’acquisto di oro da parte dei gestori del risparmio rientrava più tra le manovre tattiche e speculative che potevano essere messe in atto in particolari momenti dei mercati che non una vera e propria strategia di lungo termine, soprattutto quasi mai era successo quando le borse toccavano nuovi massimi. E ancor più straordinaria è la corsa dell’oro nell’intorno dei 2000 dollari per oncia se si pensa che al tempo stesso sono tornati in auge nuovi e fondati timori inflazionistici, non soltanto a causa della massa di denaro fresco che le banche centrali stanno riversando sui mercati finanziari, ma anche e soprattutto perché stanno finalmente arrivando in parallelo in tutto il mondo gli effetti delle recenti manovre di “politica fiscale” (cioè incentivi e sussidi governativi) che possono aggiungere altra benzina sul falò del valore intrinseco della moneta.

TITOLI TECNOLOGICI ALLE STELLE NONOSTANTE LA RECESSIONE

Per non parlare poi dell’ancora più straordinaria corsa delle quotazioni dei titoli azionari di società scientifiche e tecnologiche (tipicamente investimenti “pro-ciclici”), cosa relativamente normale in tempi di crescita economica ma assai discordante con la logica quando l’economia giapponese annuncia una decrescita del Prodotto Interno Lordo dell’8% e quella dell’economia americana supera il 9,5% (rispettivamente la terza e la prima economia del mondo) e mentre la Cina fa di tutto per non far comprendere di quanto sono scese le prospettive di crescita ma tutti sanno che sono come minimo azzerate dopo che a inizio anno prevedeva ancora di crescere del 6%.

E se tutto ciò non era mai successo contemporaneamente (le borse e i titoli tecnologici ai massimi con l’economia sott’acqua, e i beni rifugio alle stelle mentre riprende l’inflazione) un motivo dovrà pur esserci. E questo motivo non può che consistere nei crescenti timori di chi cerca un riparo di lungo termine dai possibili danni di una delle più severe tra le recessioni globali degli ultimi decenni (per l’economia mondiale ci si aspetta una contrazione complessiva di circa il 5% annualizzato).

ALLA RICERCA DI RISERVE DI VALORE

Nessuno insomma vuol perdersi la bonanza che ancora persiste sui mercati finanziari ma, con l’aria che tira, nessuno più vuole veramente scommettere su una rapida ripresa della crescita economica e l’unico modo razionale per farlo è cercare riparo tra i i beni-rifugio oppure comperando quei titoli che più dovrebbero contrastare le orrende prospettive di una seconda ondata pandemica: dunque medicali e farmaceutici in prima linea, ma anche digitali e tecnologici per le loro prospettive di crescita nel lungo termine.

Strano ma vero si sarebbe detto qualche lustro addietro, ma se cerchiamo delle conferme nel comportamento dei più saggi e famosi investitori della nostra epoca ecco che ne troviamo a bizzeffe, a partire dal mitico (e quasi novantenne) Warren Buffet che ha appena terminato di liquidare al meglio ogni sua partecipazione nei titoli delle compagnie aeree (che negli ultimi giorni avevano mostrato straordinari segni di ripresa) nonché una serie interminabile di titoli azionari dei settori bancari e finanziari, quali JP Morgan e Goldman Sachs, Wells Fargo, PNC Financial, M&T Bank, Bank of New York Mellon, Visa e Mastercard, per andare a profondere diversi miliardi di dollari nei titoli di una della maggiori società di estrazione mineraria aurifera: la Barrick Gold, un gigante canadese del settore.

PERSINO WARREN BUFFET…

La notizia di per sé rimane degna di attenzione, ma lo è ancor di più se si pensa alle logiche di sempre della Berkshire Hathaway, la holding di Buffet quotata a Wall Street, la quale si vanta molto di non aver mai effettuato importanti investimenti strategici senza una logica di lungo periodo. Come dire: se lo sto facendo, non è soltanto perché temo un autunno caldo a base di nuova ondata pandemica, imprevedibili risultati dalle elezioni presidenziali, nuove tensioni internazionali, nonché nuovi e devastanti dati macroeconomici e occupazionali, ma anche perché in definitiva mi aspetto che il metallo giallo resterà ancora a lungo un protagonista incontrastato quale riserva di ricchezza!

Il Quantitative Easing insomma continuerà probabilmente a trovare valide giustificazioni nella sempre più bassa velocità di circolazione della moneta, così come l’ombrello offerto dalle banche centrali ad azioni ed obbligazioni non potrà essere chiuso tanto presto, quantomeno per difendere la stabilità monetaria e soprattutto l’affidabilità dei debiti pubblici, oggi di nuovo in crescita esponenziale. Ma nessuno si aspetta più che questo basti per riuscire in fretta a riportare al bello la lancetta del barometro dell’economia mondiale. Anzi: se nuova inflazione arriverà c’è il rischio che questa si sommi alla recessione in atto, con temibili conseguenze in termini di fallimenti, perdita di posti di lavoro e ulteriori derive verso un’economia digitale che tutti avevano salutato con favore, ma che nessuno si aspettava che si sarebbe materializzata alla velocità che stiamo osservando!

L’AUTUNNO CALDO DEL 2020

La recessione incalza dunque, così come la prospettiva di un ennesimo “autunno caldo” sta vanificando ogni aspettativa di rapida ripresa economica che ancora pochi mesi fa tutti si aspettavano, ma cosa tutto questo potrà significare per le borse è assai difficile riuscire a prevedere. I profitti aziendali non potranno riuscire a restare elevati se la congiuntura peggiora, così come i risparmi popolari difficilmente verranno investiti in nuove attività economiche sintanto che le famiglie dovranno continuare ad aver paura di non riuscire a pagare le spese mediche, o a temere per le pensioni dei propri anziani, per il posto di lavoro dei genitori e per il futuro dei propri figli. In una tal prospettiva i consumi non potranno alimentarsi, gli investimenti verranno rimandati e le spese voluttuarie come i beni di lusso o il turismo si assottiglieranno.

Difficile dire cosa succederà invece con i grandi titoli tecnologici, sino ad oggi i migliori “performer” dei mercati finanziari, perché da un lato essi appaiono come estremamente speculativi, ma dall’altro lato come i protagonisti indiscussi della transizione digitale, cosa che -se la pandemia dovesse continuare- si accentuerebbe ancor di più. Potrebbero dunque continuare la loro corsa, così come potrebbe sgonfiarsi la loro bolla speculativa, cosa che però -al momento- non crede nessuno.

Molto meglio comunque -per chi se lo può permettere- iniziare invece a imbottirsi le tasche di riserve aurifere, compagnie farmaceutiche ed -eventualmente- beni immobiliari assai strategici. Nulla è stato in passato una miglior riserva di valore e, con i timori che circolano, niente sembra più desiderabile della tranquillità.

Stefano di Tommaso