È L’ORA DELLE OBBLIGAZIONI CONVERTIBILI

I mercati finanziari affogano nella liquidità immessa dalle banche centrali e, anche per questo motivo, la volatilità delle borse valori negli ultimi mesi è stata importante, così come ci si aspetta possa esserlo ancora nel prosieguo dell’estate. Per molti investitori però l’alternativa più classica, i titoli a reddito fisso, hanno cessato di essere un’opzione valida dal momento che hanno portato quasi a zero i loro rendimenti, mentre le obbligazioni convertibili, per le medesime ragioni, sono balzate agli onori della cronaca finanziaria segnando il record di emissioni, e soprattutto possono costituire una valida opportunità anche per le imprese che cercano di mettere “fieno in cascina” per il prossimo autunno e che vogliono attrarre gli investitori.

IL MERCATO DEI CORPORATE BOND È IN ESPANSIONE

Secondo un’indagine svolta dalla banca americana Merril Lynch, quasi il 30% delle principali obbligazioni nel mercato globale sono corporate bond cioè prestiti obbligazionari emessi da una società privata per ottenere finanziamenti non dalle banche bensì dal mercato dei capitali. Chi sottoscrive queste obbligazioni ottiene rendimenti in genere più elevati rispetto ai titoli di Stato e -nella misura in cui l’emittente dei titoli non fallisca- ottiene di conservare intatto il capitale investito. Il rischio di “default” è controllato attraverso il “rating” (cioè la probabilità di ripagare il debito) che viene assegnato all’emittente sulla base di solidità, prospettive e rischi. I titoli emessi possono essere a tasso fisso o variabile, e possono essere convertibili o portare in dote un “warrant” che consente la sottoscrizione di titoli azionari a determinati prezzi prefissati.

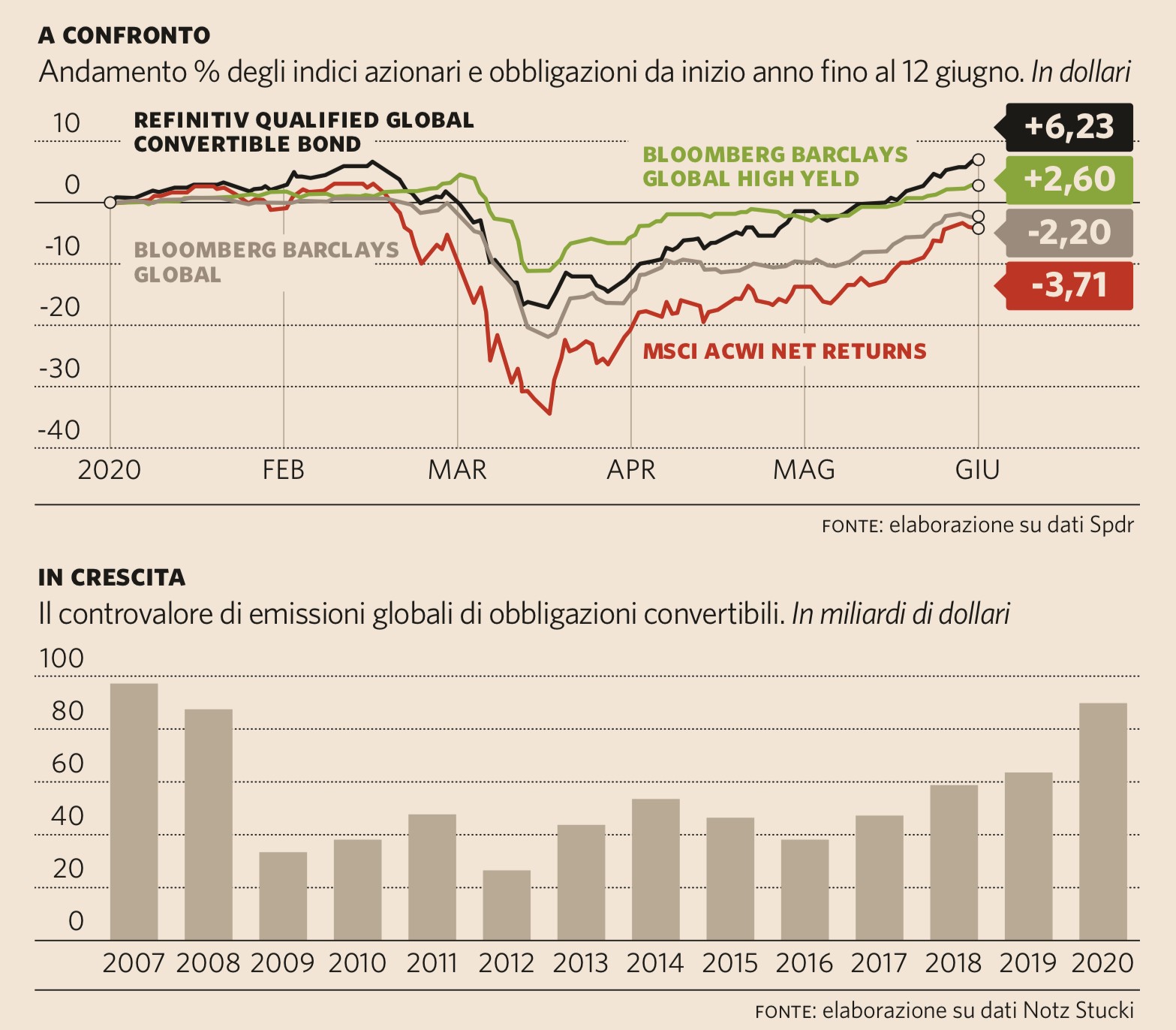

Ma sono soprattutto le obbligazioni convertibili che -a partire dall’arrivo del “lockdown” in poi e soprattutto nelle ultime settimane, hanno più solleticato l’appetito degli investitori, a causa delle altalenanti prospettive delle borse valori e dei limitatissimi rendimenti che circolano sui mercati finanziari, a seguito dei continui interventi delle banche centrali per assicurare liquidità al sistema finanziario.

Se dunque i “corporate bond” possono offrire rendimenti più elevati rispetto ai titoli di stato o a quelli emessi dalle maggiori istituzioni finanziarie, comunque si tratta di rendimenti decisamente in calo in assoluto, mentre con le obbligazioni convertibili i sottoscrittori ottengono la possibilità di partecipare agli incrementi di valore dei titoli azionari emessi dallo stesso debitore, pur mantenendo la “protezione” fornita dall’opzione di tenere il titolo nella sua configurazione obbligazionaria.

I SETTORI INDUSTRIALI PIÙ INTERESSANTI PER I SOTTOSCRITTORI

Ovviamente non risulta irrilevante l’appartenenza delle società emittenti ai diversi settori economici: i più colpiti dalla pandemia sono risultati i settori del commercio tradizionale, delle compagnie aeree, del turismo, nonché i produttori di abbigliamento e accessori, quelli del lusso, i bancari e gli assicurativi, che hanno subìto un calo delle quotazioni a causa dell’aumento del rischio di fallimento. Quelli privilegiati dagli investitori sono stati i titoli emessi da società attive nei settori “digitali” (dalla sicurezza informatica ai servizi online fino al software) e, ovviamente, quelli dei media e delle telecomunicazioni. Neutralità invece è stata espressa in media per il settore automobilistico (già in precedenza gravemente colpito dalla sfiducia degli investitori) salvo i produttori di veicoli elettrici e di servizio (trasporto e batterie, ma anche sistemi di pulizia, disinfezione, ecc…) per i quali è invece cresciuto a dismisura l’interesse di chi investe.

Anche la morfologia delle società emittenti ha inciso non poco nella selezione operata dagli investitori: le società di maggior dimensioni, quelle più attente al controllo dei costi, quelle con importanti programmi di investimento eco-sostenibili e, soprattutto, quelle che hanno avuto la capacità di rivedere radicalmente il proprio modello di business adeguandosi alle nuove tendenze, sono state senza dubbio le favorite.

Molti fondi di investimento hanno negli ultimi mesi rivisto la loro politica di raccolta di capitali per indirizzarli verso le obbligazioni “corporate” e convertibili, ottenendo buoni risultati sul fronte del consenso espresso loro

I criteri adottati dagli investitori sono poi risultati un’importante stimolo nei confronti delle imprese, molte delle quali hanno mostrato una decisa capacità di adattamento alle esigenze evidenziate da mercato dei capitali, moltiplicando le loro emissioni di bond in sostituzione delle richieste di finanziamento alle banche, andando ad emettere titoli convertibili e adottando programmi di investimento “ESG” (cioè con caratteristiche di eco-sostenibilità) o addirittura rivedendo alla radice i propri sistemi di governo aziendale, il proprio livello di digitalizzazione del business e adottando politiche di controllo dei costi basate su applicazioni internet e partnership digitali relative tanto agli approvvigionamenti quanto alla distribuzione dei prodotti finiti.

LE INDICAZIONI DEGLI INVESTITORI AIUTANO A CREARE VALORE

Tutto questo non solo ha permesso loro di incrementare le proprie possibilità di ottenere finanziamenti dal mercato dei capitali, ma ha anche contribuito positivamente ai risultati aziendali e, in definitiva, alla creazione di valore per i propri azionisti.

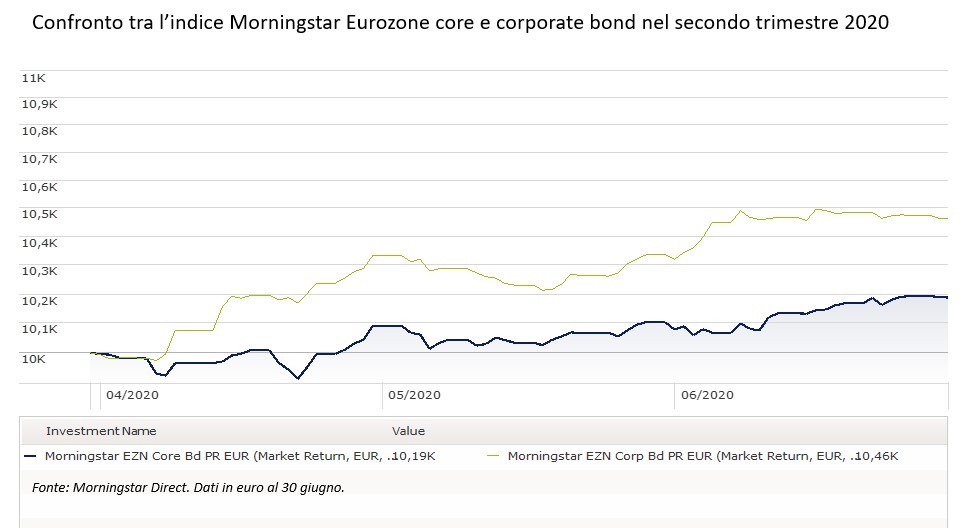

Se guardiamo all’indice Morningstar Eurozone corporate bond tra aprile e giugno, il rimbalzo è stato significativo: +4,63% contro il -1,88% del più ampio Morningstar Eurozone core bond, che comprende, tra i titoli investment grade, anche i governativi.

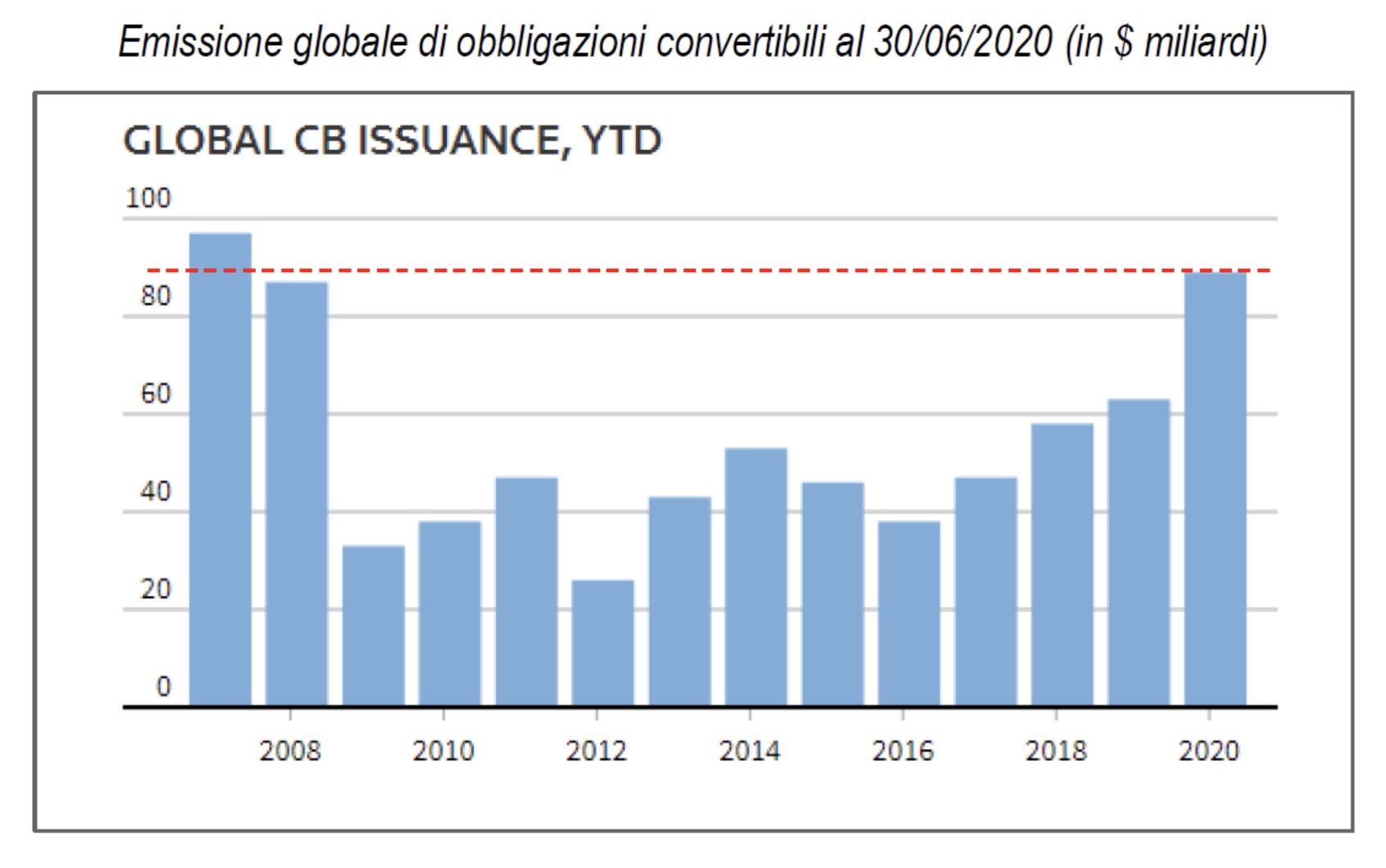

Ma soprattutto a livello di volumi le obbligazioni convertibili hanno fatto un deciso balzo in avanti: è stato calcolato da NN Investment Partners che nel mondo, a seguito dell’emergenza COVID, negli ultimi tre mesi (Aprile-Giugno) ne sono state emesse per 67 miliardi di Dollari, contro un volume medio degli ultimi dieci anni di circa 100 miliardi. E se le aspettative di ripresa di elevata volatilità sui mercati azionari sono corrette è lecito attendersi che questo boom possa continuare.

E’ in definitiva un’opportunità di mercato che oggi appare decisamente interessante, non soltanto per chi investe, ma anche per chi cerca capitali. E che si dovrebbe di conseguenza valutare in fretta di andare a cogliere, finché si è in tempo per farlo!

Stefano di Tommaso