LA DIVARICAZIONE DI DUE MONDI

Ci siamo abituati, negli ultimi anni, a vedere i mercati finanziari muoversi più o meno all’unisono attorno a tutto il globo, quasi indipendentemente dalle specificità dell’economia di ciascun Paese e dall’andamento delle aziende che ne costituiscono i singoli listini azionari. È una delle numerose ricadute della globalizzazione più estrema che la storia umana ricordi, ma questa non è necessariamente una regola per il futuro.

LA REGOLA DEI PROFITTI

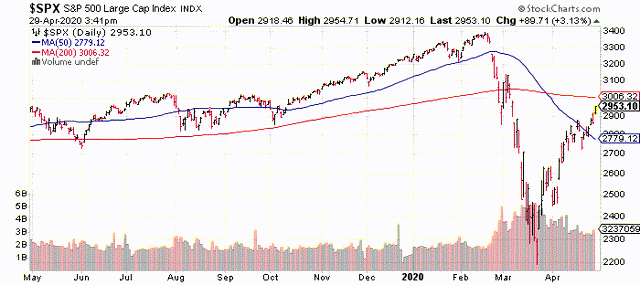

Se c’è una lezione che nei miei quasi quarant’anni trascorsi a guardare i mercati finanziari ho appreso, è che il valore delle imprese dipende sempre e comunque dalle aspettative che riguardano i profitti futuri, o quantomeno la creazione di valore corrispondente. E oggi ci troviamo a osservare uno stranissimo mercato che, dai minimi cui era precipitato lo scorso fine Marzo ha riguadagnato in poco più di un mese dal 20% al 30%.

Ora che il mondo sembra aver superato almeno la prima ondata della pandemia (se ne teme infatti una seconda) i listini azionari di tutto il mondo hanno vissuto un andamento a “V” profonda a una velocità come non s’era mai visto prima. Andamento che ha spiazzato ogni possibile ragionamento di fondo, anticipando prima e lo shock economico cui il mondo sta appena oggi iniziando ad andare incontro, e poco dopo la susseguente ripresa attesa dell’economia, che invece dovrà iniziare a materializzarsi in un futuro ancora non ben precisato.

Non c’è dubbio circa il fatto che nel primo semestre del 2020 i profitti aziendali non potranno non risentire del crollo del fatturato subìto da molti settori dell’economia, e le aziende non potranno non prestare molta attenzione ai rischi generali di mercato conseguenti alla destabilizzazione profonda del sistema economico. Ci saranno quasi ovunque perciò minori profitti, sebbene si possa anche auspicare che la riduzione non sarà che temporanea. Ma quest’ultimo auspicio è anche una certezza? Tutti noi dovremmo convenire su un “no” corale e scontato. È soltanto un auspicio.

LA PIOGGIA DI LIQUIDITÀ IN ARRIVO

D’altra parte i mercati finanziari risentono positivamente dell’importante aggiunta di liquidità che proviene dallo sforzo coordinato delle banche centrali di tutto il mondo (parliamo di circa 3mila miliardi di dollari di liquidità che in totale sarà iniettata nel sistema finanziario dalla sola Federal Reserve americana, e probabilmente di tre volte tanto nel totale globale). Un importo da capogiro, capace di far lievitare le quotazioni di qualsiasi “asset” finanziario, a prescindere da ogni altra considerazione più o meno oggettiva. Anche per questo banale motivo i tassi di interesse rasentano dovunque lo zero assoluto e, fortunatamente, a questi tassi quasi nessun debito pubblico appare insostenibile.

Il mondo però non appare economicamente uniforme, anzi! Ci sono intere aree continentali, come la nostra, che indubbiamente appaiono meno capaci e meno veloci nel reagire alle emergenze, e le imprese che ne fanno parte ne registrano altrettanto indubbiamente uno svantaggio.

MA LE DUE SPONDE DELL’ATLANTICO SI ALLONTANANO

È più difficile affermare infatti che la liquidità in arrivo dai mercati finanziari possa riscattare le difficoltà economiche che stanno incontrando molte imprese italiane, le quali peraltro sono molto spesso troppo piccole per resistere è troppo lontane dalle dinamiche delle borse valori per poterne beneficiare. La ripresa dei profitti aziendali insomma, per quanto possa essere veloce e incentivata dalla pioggia di liquidità sui mercati, non sarà affatto la medesima a Milano come a New York o a Shanghai.

Se dunque la borsa americana già compie un azzardo morale a scommettere sin da ora su una pronta ripresa dell’economia interna dallo shock subìto, quella italiana sta probabilmente sognando ad occhi aperti nel prevedere già oggi un recupero dei profitti aziendali in media nel Paese. In media però. Come sempre sulla battigia ci saranno vincitori e perdenti dopo che lo tsunami del COVID avrà finito di fare danni, e questo dipenderà non soltanto dalle qualità intrinseche delle imprese, bensì anche dalla salute generale dell’ecosistema in cui esse sono immerse.

È una sin troppo facile profezia perciò prevedere ampi scostamenti tra gli andamenti dei listini azionari delle principali piazze finanziarie del mondo, come pure un’accentuazione delle differenze di performance tra i diversi settori economici. I profitti delle imprese americane saranno probabilmente molto migliori di quelli delle loro corrispondenti italiane, così come quelli delle imprese “digitali” correranno ben più di quelli delle imprese della “old economy”. E con essi i valori aziendali.

E LE BANCHE CENTRALI SONO SEMPRE PIÙ “CENTRALI”!

Se c’è un’altra cosa che -non tanto dai quarant’anni di mia esperienza sui mercati, quanto piuttosto dalle vicende degli ultimi dieci anni- ci viene indicato con chiarezza, è che in borsa non bisogna mai andare in direzione opposta a quella delle banche centrali. Il loro potere continua a crescere ed è sempre più capace di piegare i mercati “a prescindere” dall’andamento dell’economia reale.

Se i mercati salgono a causa degli interventi delle banche centrali perciò è difficilissimo per chi opera in borsa spuntare profitti andando in senso inverso. Ma è altrettanto vero che nessun indirizzo è “per sempre”. E un occhio all’andamento dei profitti aziendali resta altrettanto necessario, perché alla lunga i titoli quotati si riaggiustano sempre per tenerne conto, anche se quanto “alla lunga” non è dato di sapere.

L’unica cosa che rimane da fare è perciò seguire il trend (che resta oggi al rialzo) restando però ben vigili, perché la fortuna è cieca, ma c’è anche la sua antitesi che si aggira sui mercati, e ha una vista da falco!

Stefano di Tommaso