BORSE DI NUOVO STABILI O APPESE A UN FILO ?

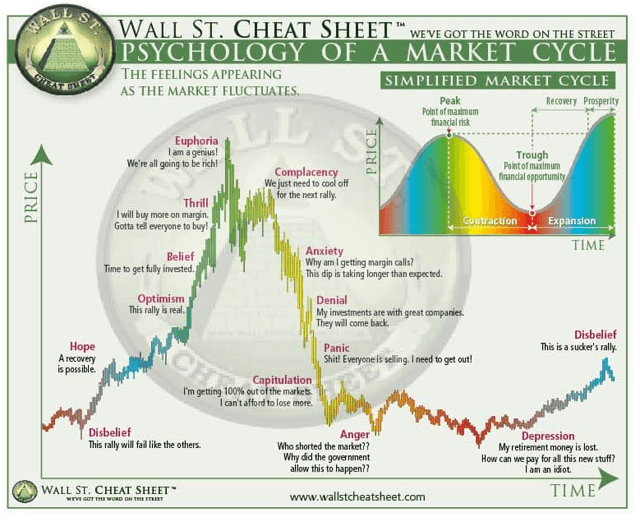

L’ultimo paio di settimane ha visto l’indice globale MSCI delle borse valori risalire di quasi il 25% dopo che aveva perduto il 35% nel corso del mese precedente. Anche la volatilità è scesa corrispondentemente: l’indice Vix (l’unico di cui si abbia una misura universalmente accettata) dopo un lungo periodo intorno alla media di 20 punti era balzato a 85 nel corso del mese di caduta libera delle borse, per poi ritornare a 42 nelle ultime settimane. Gli analisti si interrogano dunque: è passata la burrasca oppure siamo nell’occhio del ciclone? Probabilmente si, ma i fatti qui riportati indicano una sola cosa: che è presto per dirlo!

Nei grafici che seguono troviamo l’andamento dell’indice “MSCI” dell’azionario globale e, subito sotto, quello “VIX” della volatilità:

Per rispondere a questa domanda da un trilione di dollari (su o giù?) il ragionamento da sviluppare è relativo a quali siano (e perché) i fattori più importanti che condizioneranno il futuro delle borse: l’andamento dell’economia reale, quello (più di breve termine) dei profitti o il mero livello di liquidità sui mercati? Ovviamente il fermo produttivo tra le diverse nazioni più sviluppate non è stato omogeneo.

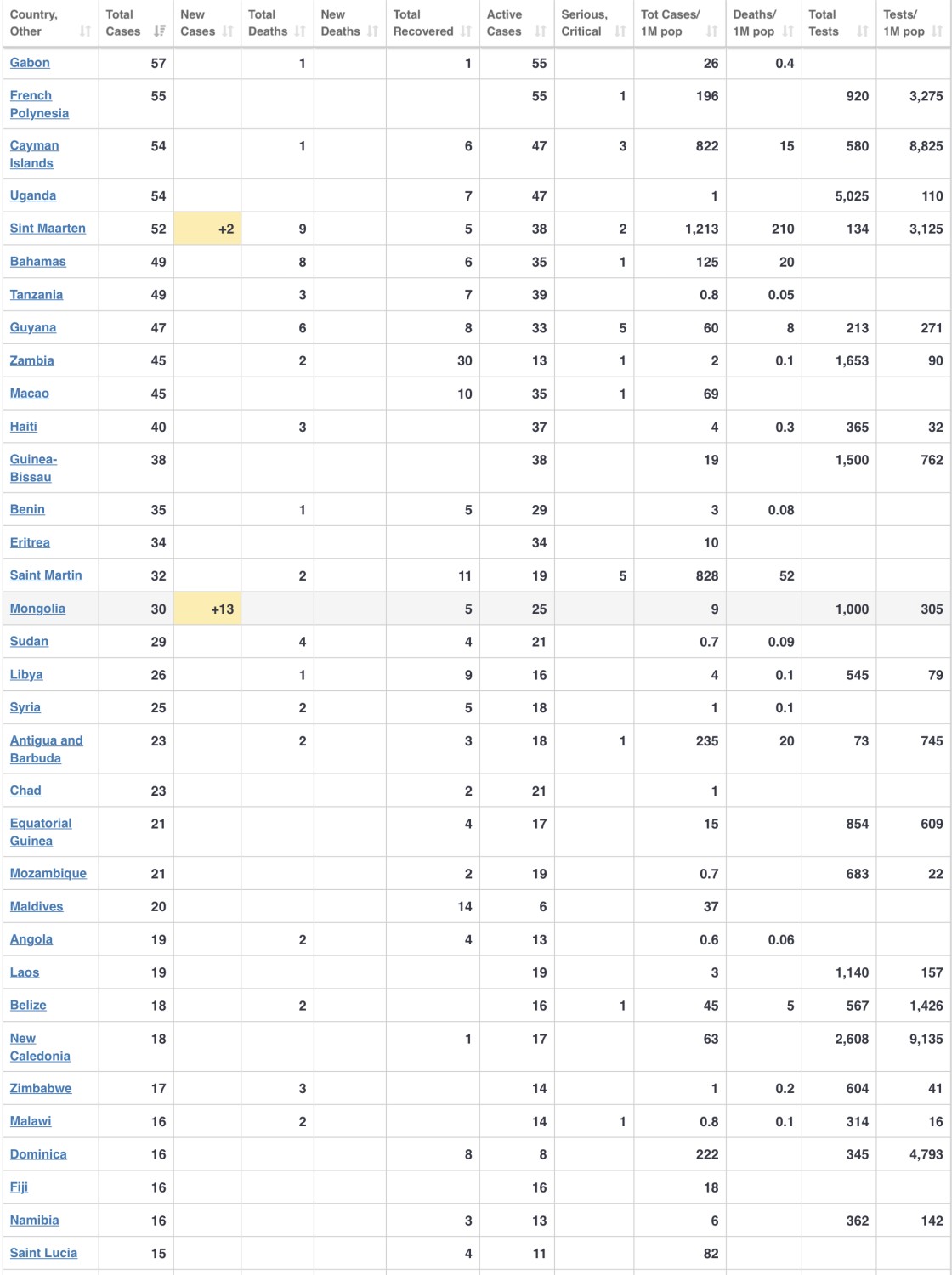

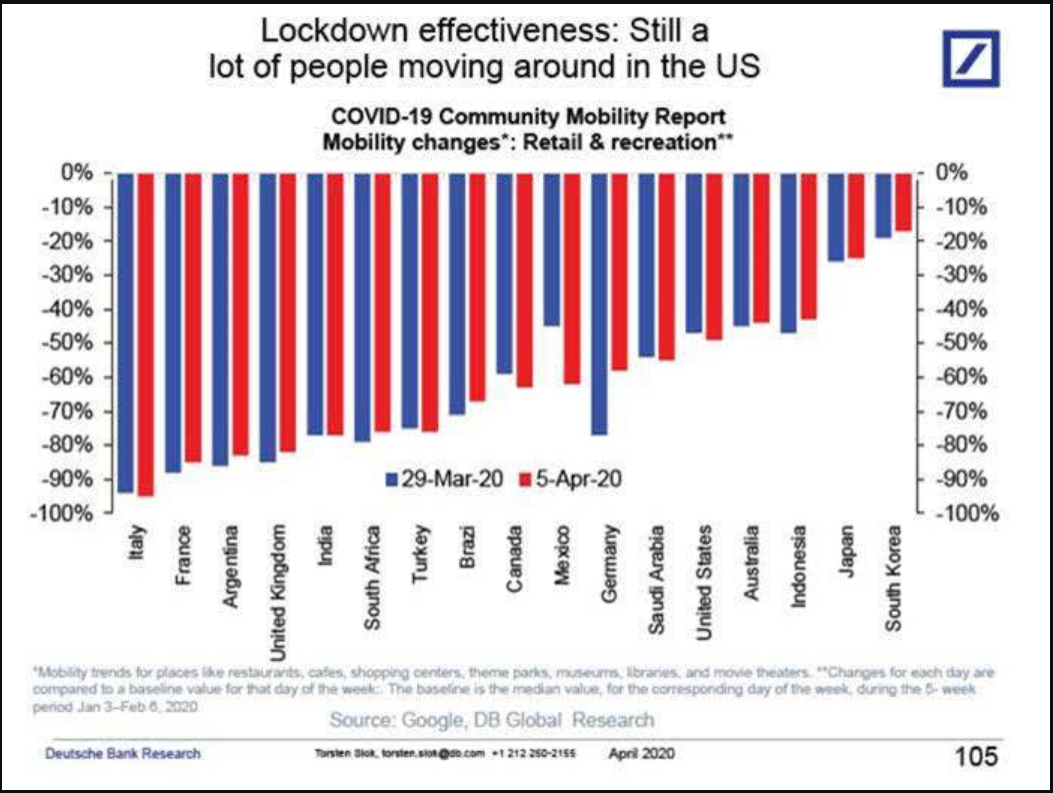

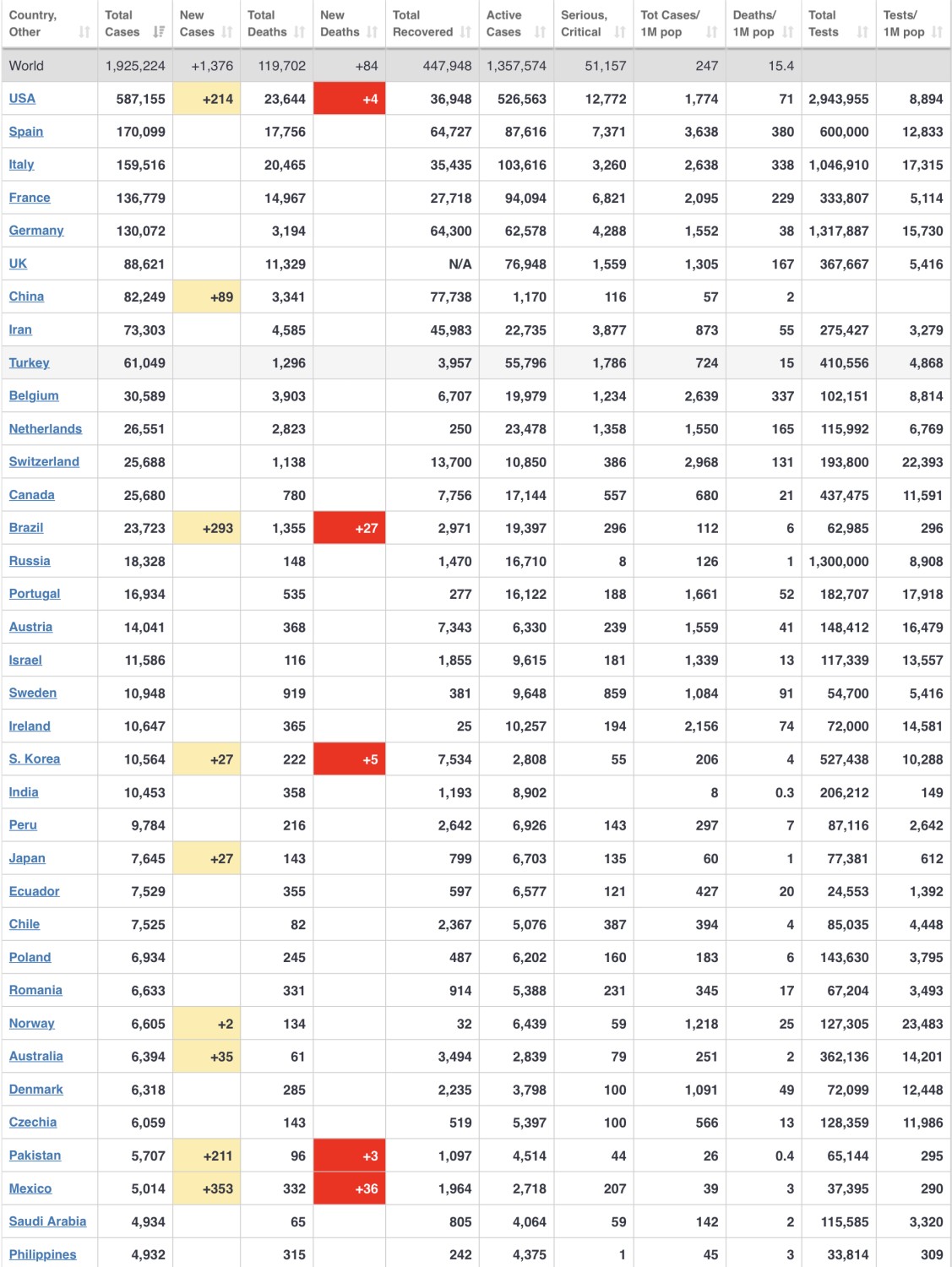

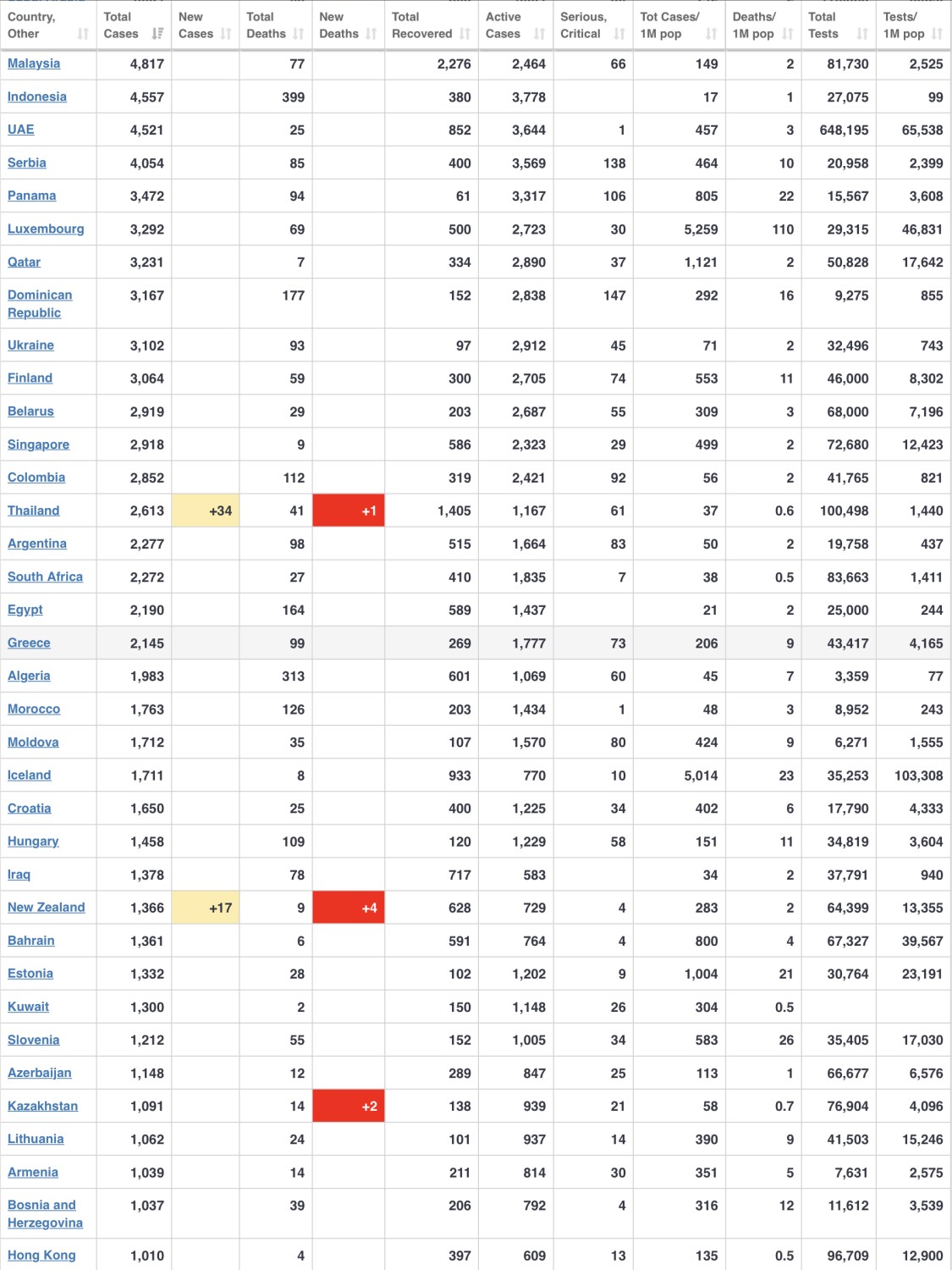

Di seguito un parallelo tra le principali che rivela quanto possano essere stati severi i vincoli alla libera circolazione delle persone. Si va dal 95% in Italia fino al 15% in Corea. E non vi è alcun parallelo con il numero di vittime per ciascun paese (tabella che segue):

LE RISPOSTE? DIPENDONO…

Comunque si tenti di girare il problema le conclusioni sono piuttosto soggettive e dipendono inoltre dalle specificità di ciascun titolo quotato e ciascun settore industriale: è difficile che nel complesso osserveremo una pronta risalita dei corsi ben oltre i livelli già recuperati ed è anche possibile che prima di una grande rimonta ci saranno nuovi crolli, ma è altrettanto improbabile che i mercati finanziari si muoveranno all’unisono. Proviamo perciò a comprenderne le dinamiche.

La premessa più importante è innanzitutto la percezione comune dell’andamento prevedibile dell’economia reale nei prossimi dodici/diciotto mesi. Al momento quasi tutti concordano su previsioni terribili: il prodotto lordo globale rischia di contrarsi di non meno di 5 punti percentuali nel corso del 2020 (equivalente a una seria catastrofe), mentre assai poco è dato di indovinare circa l’anno che seguirà, dal momento che dipenderà moltissimo dalla capacità di riprendersi delle principali economie globali (quelle che normalmente trainano tutte le altre). Nel brevissimo termine è probabile che ciò corrisponda a realtà, ma le borse non rispondono alle prospettive di brevissimo termine ed è forse anche per questo che abbiamo assistito ad una così rapida e importante ripresa dei listini.

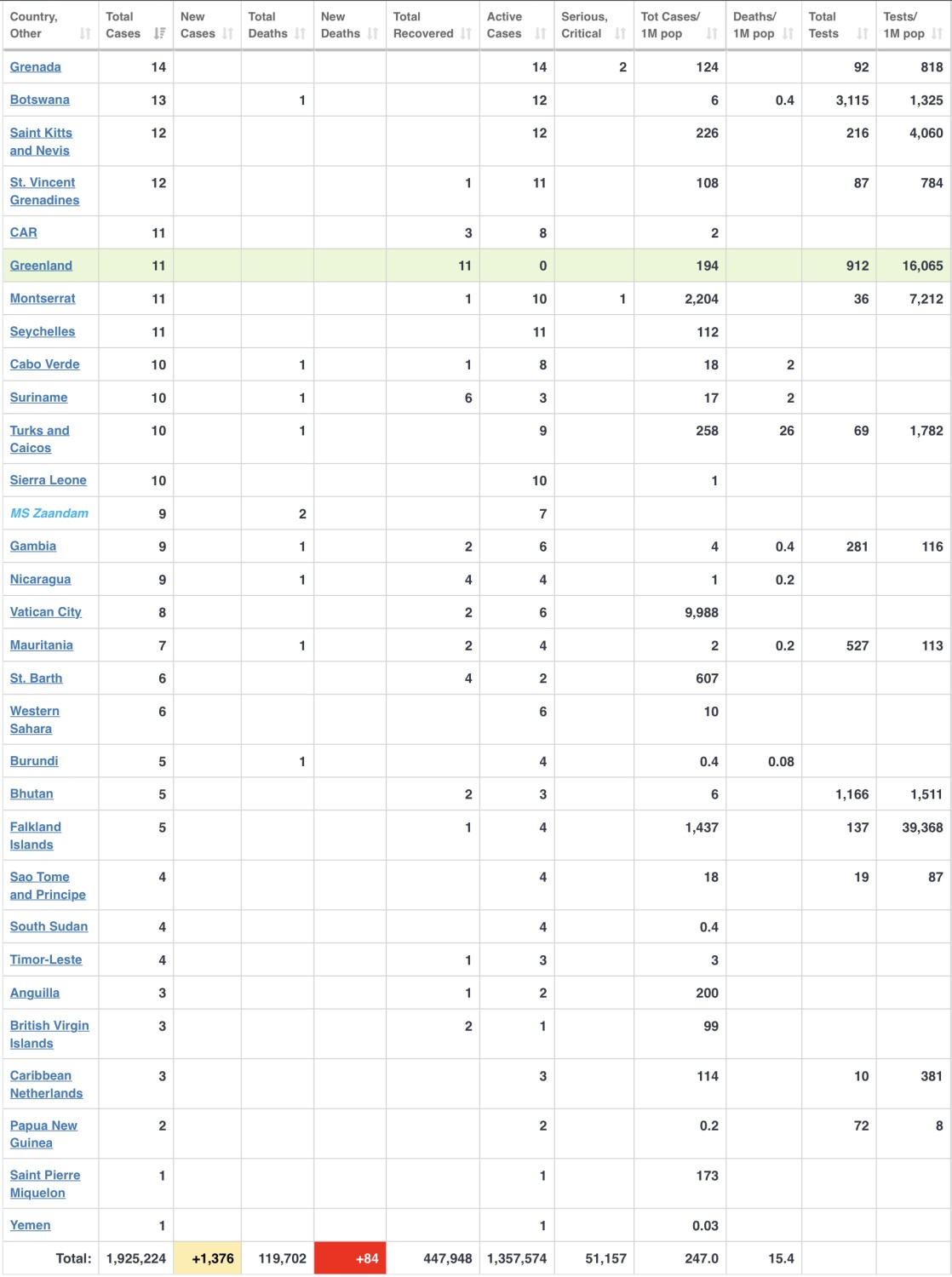

IL MITO DELLA RIPRESA A “V” PROFONDA

Altro mantra prevalente è quello di una ripresa a V profonda (si veda il grafico qui sotto si può visualizzare l’ipotesi oggi più diffusa relativa agli U.S.A.) già nella seconda parte dell’anno, cosa che limiterebbe evidentemente i danni peggiori, sebbene si possa già cogliere nel medesimo grafico una revisione in corso rispetto a quanto si prevedeva una settimana prima: la discesa del P.I.L. americano supererà probabilmente il 25% nel primo semestre 2020 e risulterà peggiore di quanto si immaginava. Dunque per poter contare sulla normalizzazione bisognerebbe sperare in una ripresa altrettanto forte subito dopo.

E qual è il Paese che è più avanzato nella progressione degli eventi (essendo stato sottoposto per primo all’attacco della pandemia? La Cina, ovviamente, che sembra anche esserne uscita ad una velocità sorprendente. E qui però la cautela è d’obbligo perché il virus che ha scatenato il blocco economico attuale sembra appartenere alla famiglia dei virus nfluenzali, che hanno la caratteristica di mutare la propria struttura così rapidamente che il riuscire nel suo inseguimento con vaccini e cure potrebbe rivelarsi difficile. Ora, se la Cina proseguirà nel suo percorso virtuoso verso una piena ripresa economica, allora il resto del mondo potrà tirare un bel sospiro di sollievo nella speranza che lo stesso accada anche altrove.

GUARDIAMO ALLA CINA PER SAPERE COSA CI SUCCEDERÀ DOMANI

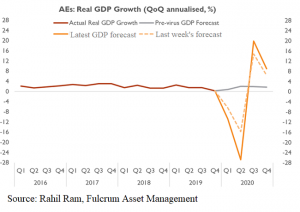

Ma la Cina al riguardo dà ancora segnali contrastanti: da un lato la ripresa dell’attività economica e produttiva è un dato di fatto, ma dall’altro lato ci sono preoccupanti segnali di stasi nei consumi e di riduzione delle esportazioni perché, indubbiamente, l’andamento dell’economia della maggiore potenza industriale del mondo dipende anche dai consumi nel resto del mondo, che per il momento latitano come non mai. Di seguito un paio di grafici che mostrano l’andamento delle biglietterie di cinema e teatri e il prezzo dei trasporti marittimi, entrambi deludenti.

Questo a controprova della forte interdipendenza globale delle economie di ogni parte del pianeta. Perciò se Europa ed America oggi piangono, la Cina non ride. E se la pronta ripresa (a “V” profonda, appunto) dipenderà anche dall’andamento economico del resto del mondo, allora probabilmente gli incentivi fiscali e monetari erogati alle economie dei Paesi più ricchi non basteranno da soli a far ripartire l’economia globale.

SERVONO “MISURE” GLOBALI MA NESSUN SA IN QUALE MISURA

Non soltanto è necessario comprendere qual è la corretta ampiezza degli interventi pubblici per stimolare la ripresa economica (e probabilmente è ancora superiore ai pur ingenti interventi praticati sino ad oggi), ma a questi ultimi dovranno probabilmente affiancarsi ulteriori interventi che possano stimolare la ripresa nell’intero pianeta, prima che se ne possano davvero apprezzare gli effetti. Probabilmente è arrivato il momento di un forte impulso al sostegno delle spese infrastrutturali (in tutto il mondo), che avrebbero il pregio di liberare i loro effetti benefici nel tempo e nello spazio molto più del cosiddetto “helicopter money” che governi e banche centrali dovrebbe recapitare all’uomo della strada (e alle imprese di ogni genere)

Se essi si saranno rivelati adeguati allora il suddetto andamento a V profonda diverrà una realtà, mentre nel caso contrario dovremo prendere atto del fatto che siamo caduti in trappola. Ovviamente l’adeguatezza del valore totale degli interventi a sostegno della ripresa economica dipende a sua volta dalla durata della “serrata” imposta a privati, esercizi e imprese: maggiore sarà la durata e meno adeguati si riveleranno gli interventi programmati!

A QUALE GRAVITÀ GIUNGERÀ LA RECESSIONE?

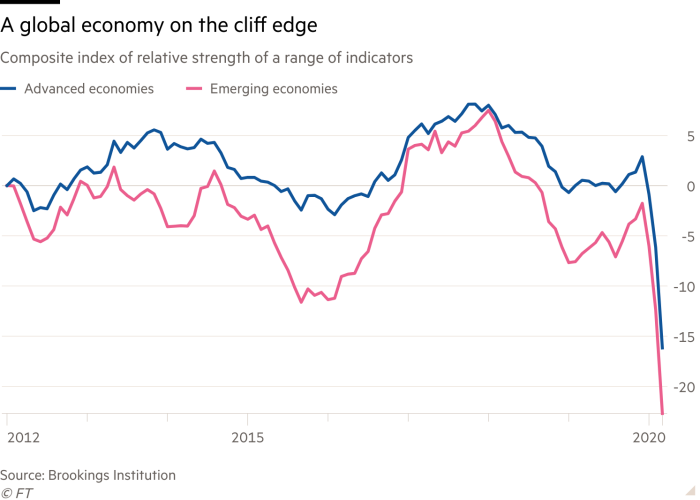

Da questo punto di vista occorre anche chiedersi quanto è grave la crisi in corso (di seguito un grafico relativo all’indice composito di forza relativa dell’economia globale):

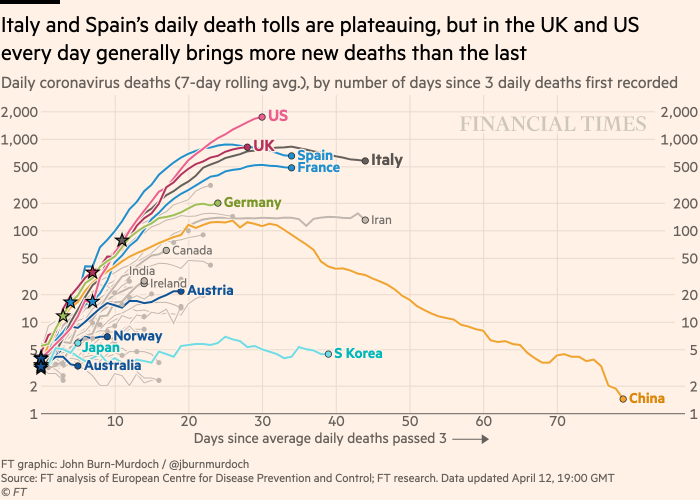

Ma occorre anche chiedersi quanto può durare la crisi. Nel grafico sotto riportato si trovano le traiettorie ufficiali del numero di vittime della pandemia (l’unico dato che conta, nella montagna di falsità riportate dalle statistiche, sebbene anche questo sia soggetto a discrezionalità, a proposito delle vere cause della morte) alla data di Pasqua.

Ebbene si può sperare che quasi tutte le maggiori economie del mondo seguano il ciclo di meno di tre mesi che ha interessato la Cina: se così fosse allora potremmo ben sperare per la seconda parte dell’anno. Ma come si può vedere le curve di alcuni Paesi come gli U.S.A. si innalzano ben oltre quella cinese, con il rischio che la discesa non sarà altrettanto riposa e che, di conseguenza, anche la durata potrebbe risultare maggiore, con la conseguenza che gli stanziamenti pubblici a supporto delle attività produttive non siano adeguati.

LA “CURVA” DELLE VITTIME DELLA PANDEMIA :

Negli Stati Uniti d’America però si calcola anche (in particolare concordano al riguardo gli economisti di: Goldman Sachs, Bank of America, Morgan Stanley e JPMorgan) che il secondo trimestre 2020 dovrebbe registrare un crollo del Prodotto Interno Lordo nell’ordine del 30% o più. Se così fosse il crollo economico sarebbe da registrare come il peggiore nell’intera storia economica americana. L’ondata di fallimenti a catena che si genererebbe in tal caso potrebbe spingere la disoccupazione di conseguenza ben oltre il 20% della popolazione attiva, dall’attuale ultima rilevazione del 4%. Una devastazione dalla quale l’America rischiererebbe di risollevarsi in tempi lunghissimi. Per fortuna sono soltanto stime, soggette a più di una revisione nel prossimo futuro.

MA LE VALUTAZIONI D’AZIENDA SONO CALATE?

LA VITTORIA DI AMAZON E NETFLIX

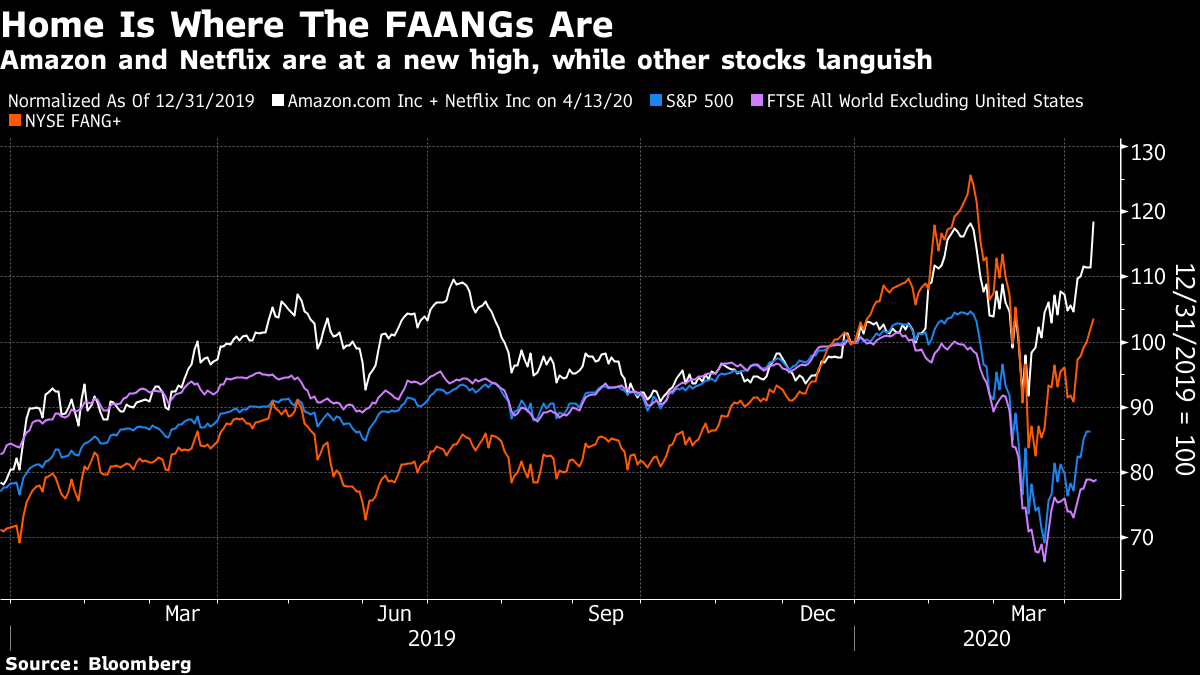

Un altro aspetto da non sottovalutare è la rotazione degli investimenti nell’ambito dei portafogli di investimento. La dispersione delle performances è in rapido aumento perché ci sono imprese e settori (come Netflix per l’home entertainment e Amazon per le consegne a domicilio) che hanno addirittura incrementato i loro risultati e, ovviamente, i loro titoli non sono crollati, e altri che forse non si riprenderanno mai del tutto.

E ci sono mercati (come Wall Street) che hanno performato meglio di altri (come quelli europei). Di seguito l’andamento di questi due titoli (Amazon e Netflix), poi leggermente più in basso quello dei titoli “FAANG”(Facebook Apple Amazon Netflix e Google)poi un po’ più in basso quello dell’indice dei principali 500 titoli di Wall Street e infine l’indice relativo a tutte le altre borse del mondo. È evidente la differenza di risultati:

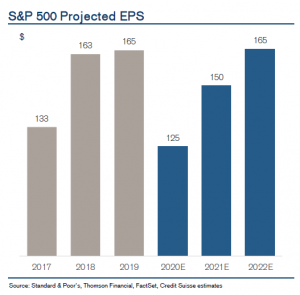

Ma soprattutto continuano a scendere i tassi di interesse: sempre che le previsioni (riportati nella tabella successiva) si materializzeranno, il minor fattore di sconto degli utili futuri dovrebbe determinare maggiori valutazioni aziendali a parità di profitti, dal momento che che queste ultime dovrebbero riflettere i flussi di dividendi attesi. Dunque il calo verso lo zero dei tassi di attualizzazione degli utili futuri potrebbe compensare il calo temporaneo dei profitti attesi.

Dunque è difficile affermare, in questo contesto, che le valutazioni aziendali debbano necessariamente scendere, ovviamente con una scala di toni che varia molto da settore a settore e da mercato a mercato.

Certamente le borse nel 2020 sono state fulminee tanto nella discesa quanto nella risalita. E non ci sono certezze circa il fatto che andiamo di nuovo incontro ad un periodo di calma. Anzi! Una moltitudine di notizie positive e negative di prospetta all’orizzonte degli eventi, è una sequela di reazioni più o meno scomposte dei mercati e dei governi è possibile che si profili altrettanto.

LA VOLATILITÀ CONTINUERÀ

Un po’ di volatilità è dunque presumibile per il prossimo futuro, almeno sino a quando non si saranno placate le notizie negative relative alle vittime della pandemia e non sarà possibile soppesare con oggettività tanto i danni di quest’ultima quanto l’efficacia delle misure di contrasto messe in moto dagli organismi sovranazionali, dai governi e dalle banche centrali.

Fino a quel momento sarà difficile dormire sonni tranquilli per gli investitori, e ancor meno sarà possibile abbassare la guardia per gli imprenditori. Quanto sarà lunga l’andata di riflusso dopo lo Tsunami è oggi impossibile a dirsi. È così al riguardo di quante saranno in totale le vittime, dirette e indirette, della distruzione che ne è conseguita.

Ma se le borse hanno un qualche potere segnaletico per il futuro dell’economia reale, allora c’è da sperare un po’ più di quanto le estrapolazioni statistiche ci autorizzerebbero a temere…

Stefano di Tommaso