THE SHOW MUST GO ON

Il “bluff” del governo Conte a proposito dell’intervento istituzionale italiano a favore di autonomi e imprese è oramai giunto allo scoperto : non ci sono operatori economici nel nostro Paese che non abbiano già provato ad approfondire la disponibilità pratica dei prestiti di cui parlano giornali e telegiornali, per poi dover prendere atto del fatto che si tratta soltanto di annunci privi di sostanza, tempistica e sinanco buona probabilità di attuazione. Ma vediamo cosa si può dedurre dai fatti e come si può leggere l’incredibile vicenda in corso.

NIENT’ALTRO CHE UN BLUFF

La manovra economica a supporto dell’economia italiana del governo conte purtroppo non è nient’altro che un “bluff”, non soltanto perché l’annuncio di passare alle banche italiane la patata bollente del compito di pompare denaro nell’economia nazionale -sia pur con la garanzia di stato- rivela l’unica evidente ovvietà che gli annunci speravano di nascondere: che nelle casse pubbliche non solo non c’è un’euro, ma che nemmeno ci sarà nel prossimo futuro dal momento che nessuno sta versando tributi nè li verserà nei prossimi mesi. Né l’Europa arriverà davvero a supplire a tale carenza con erogazioni proprie prima di aver ricevuto ampie garanzie. Ma anche perché il parlare di erogazione di finanziamenti quando l’economia va a rotoli equivale a parlare di aria fritta.

Questo le banche lo sanno bene e ne deducono che la presunta garanzia di Stato (peraltro in buona parte nemmeno al 100% dei prestiti) sarà tutta da verificare alla prova dei fatti nel momento in cui bisognerà escuterla. Momento che, data la mostruosa crisi imminente, arriverà per certo! La credibilità di chi ci governa si può perciò misurare con la durata attesa della sua permanenza presunta nel Palazzo, che tutti asseriscono non superare qualche settimana al massimo.

I banchieri corrono anche il rischio che un comportamento non massimamente prudente con le erogazioni a pioggia del credito alle imprese che si chiede loro, senza prima poter verificare l’effettivo funzionamento delle garanzie pubbliche, sarebbe presto duramente biasimato! E ovviamente più le banche attenderanno nell’aprire quei rubinetti del credito e peggio sarà per le condizioni generali dell’economia, distruggendo quel che rimaneva della solvibilità di chi avrebbe dovuto ottenerlo. Si prevede oggi una recessione del Prodotto Interno Lordo italiano almeno pari al 10% quest’anno. Ma se cade il governo attuale è più probabile che vada al 15%. D’altra parte con una tale prospettiva nessuna maggioranza politica potrebbe pensare di uscirne indenne!

BANCHE FERME IN ATTESA DI DRAGHI

Il paradigma della finta manovra-conte rassomiglia dunque terribilmente a quello del piano-junker di qualche anno fa, tutto basato anch’esso su presunti fattori moltiplicativi, mai attuati davvero.

Cosa se ne può dedurre se non che, di conseguenza, le banche difficilmente apriranno presto i rubinetti del credito se non saranno ampiamente e ulteriormente rassicurate circa i contenuti pratici della copertura pubblica? E, dal momento che se c’è una cosa che i banchieri conoscono bene, questo è il funzionamento delle garanzie, dunque essi sanno bene che un Tesoro Italiano esangue, che non può contare su una raccolta di capitali autonoma senza importanti supporti comunitari, né su quello generico della banca centrale (e finché dura), a parte spendere la propria parola, potrà fare ben poco d’altro.

Ma la vita residua del governo conte ha quindi, come già tutti sanno, i giorni contati, dal momento che è oramai qualche mese che è all’opera il cantiere della sostituzione dell’attuale governo “parlamentare” con uno tecnico “del presidente” sulla falsariga di quello di mario monti nel 2015. È così che si spiega il “mors tua vita mea” che è emerso dall’Eurogruppo. La “morte” annunciata è quella del governo giallorosso. Conte lo sa benissimo ed è per questo che “in lumine mortis” egli fa la voce grossa: per evitare di propagare nella storia il pessimo ricordo di sè che meriterebbe per il ruolo cui si sta prestando!

Dunque anche la parola di questo governo conta ben poco. E le banche per questo motivo non possono che attendere. Iniziano anche a circolare le prime stime sulla tempistica possibile delle “prime”erogazioni dei finanziamenti supportati dalla garanzia dello Stato italiano: non prima della seconda metà di Maggio e, ovviamente, soltanto per le imprese che forniranno ampie rassicurazioni sulla capacità di rimborso. Per le altre si aspetteranno ulteriori certezze circa la copertura statale del rischio di credito. La traduzione del gergo è che di fatto si aspetterà il nuovo Governo.

GLI INTERVENTI DELLA BCE

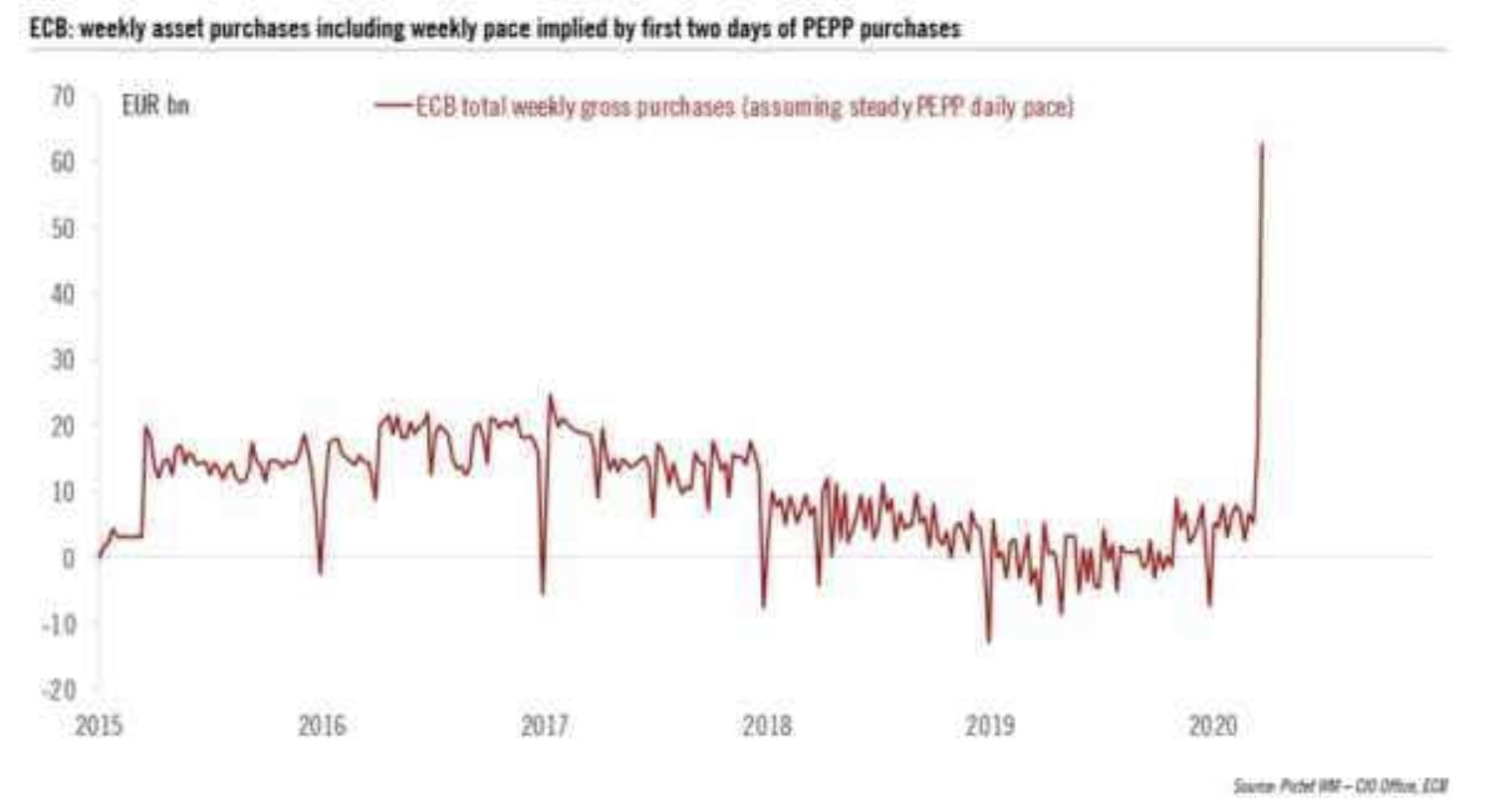

E a conferma del fatto che quest’ultimo sia ineluttabilmente in arrivo c’è l‘importantissimo ruolo di tampone che in questi giorni sta avendo la Banca Centrale Europea, impegnata al di là di ogni ragionevole limite a sostenere lo spread controbilanciando le vendite di titoli pubblici italiani con propri, pressoché illimitati, acquisti dei medesimi (a marzo ha acquistato bond per 66,5 miliardi -di cui buona parte BTP- complessivi contro i 23,4 di febbraio). Ovviamente ciò ha il suo prezzo, e il conto da pagare per questo intervento sarà quello dell’estremo rigore cui lo stato italiano sarà soggiogato una volta che sarà stato svelato il bluff dell’impossibilità di sostanziare la garanzia di Stato alle banche e di conseguenza prenderà piede il cambio della guardia, che fornirà un contesto credibile alla cessione degli “asset strategici” nazionali, quali porti, aeroporti, strade e autostrade, e dorsali di telecomunicazioni varie.

È così che si spiega l’appello al “fare presto” di Christine Lagarde, che -se dovesse sacrificare troppe munizioni a favore dell’Italia nel salvaguardare la moneta unica- rischiererebbe seriamente di essere immolata anche lei all’altare della Nuova Europa a trazione molto più evidentemente germanica che emergerà dall’epilogo di questa vicenda bollente. Tuttavia “the show must go on”, il dramma deve arrivare a svilupparsi sino in fondo per potersi giustificare un nuovo governo tecnico, una nuova vicenda greca, una nuova frustata della “troika” (Commissione Europea, Banca Centrale Europea e Fondo Monetario Internazionale) e dei suoi figli… Ed è anche per questo che, per essere credibile, nell’abbaiare alla luna (cioè all’Eurogruppo) il nostro governo non poteva essere lasciato solo perciò Francia e Spagna lo hanno apparentemente affiancato. Senza successo, ovviamente.

SUI MERCATI E PER L’INDUSTRIA: ATTENZIONE!

Cosa se ne può dedurre dal punto di vista pratico sui mercati? Probabilmente che la volatilità generale delle borse non è affatto scemata, anzi: è probabilmente principalmente ad essa che è da ascriversi l’attuale importante rimonta delle borse. Perché al momento nessuno è davvero in grado di spiegare a quali livelli di profitti si assesterà l’anno in corso, e di conseguenza nessuno è in grado di tradurli in un moltiplicatore plausibile di valore delle imprese quotate. E quando nessuno sa niente, il mercato alla fine si spaventa! Soprattutto quello europeo, che dovrà convivere con l’equivalente (per usare un eufemismo) di una nuova crisi greca all’interno dell’attuale Unione.

Per molte imprese italiane perciò il dramma si svilupperà in tutta la sua gravità per l’impossibilità di assolvere allo scrutinio da parte delle banche del loro merito di credito, che nel frattempo sarà finito a picco. Dunque buona parte dei presunti 200 miliardi non si vedranno mai, per ovvie ragioni. E molti creditori non otterranno mai indietro i loro quattrini, comprese, in molti casi, le banche, cui si troverà il modo di farle recuperare soltanto più avanti nell’anno. Una Caporetto per i servizi, per il turismo e le somministrazioni, nonché per tutti i settori (spettacolo, entertainment ecc…) che non potranno funzionare allo stesso modo di prima.

Alla fine l’Europa perciò si muoverà (non ha alcun interesse a distruggere la moneta unica) con una forma surrettizia di Eurobond, che rassomiglieranno molto più al M.E.S. (e ai suoi condizionamenti) di quanto si vorrà far credere. Ma soltanto con l’assicurazione del fatto che al governo italiano non resti più alcuna forza politica democraticamente eletta e che comunque ogni stato risponderà del debito che, sotto l’ombrello comune, andrà a contrarre.

La Borsa italiana non potrà non registrare (con la volatilità) il problema che nel frattempo si creerà, sebbene non si preveda nemmeno che i suoi indici vadano a picco, dal momento che i titoli bancari sono già parecchio sottovalutati e di titoli del turismo e dintorni ce ne sono pochini. E di liquidità sul nostro mercato -dopo la “normalizzazione”- ne arriverà probabilmente parecchia. Molto meglio dovrebbe andare dunque agli investimenti nel comparto del reddito fisso, almeno quello che poggia sulla miglior qualità del credito e perciò non sottoposto al “torchio”.

Stefano di Tommaso