UBI: INTESA PUÒ AUMENTARE L’OFFERTA

Con una mossa a sorpresa che nessuno si aspettava Intesa San Paolo ha agitato le acque della finanza italiana. L’operazione consiste infatti in un’offerta di scambio da 4,8 miliardi di euro: Intesa offrirà 17 azioni proprie ogni 10 azioni di Ubi, di fatto un corrispettivo che – corrisponde a una valorizzazione di circa 4,3 euro. Ovviamente le azioni di Ubi sono schizzate da 3,33 fino a 4,47 euro, per poi discendere in chiusura di venerdì al prezzo di 4,21, con un premio iniziale del 27,6% sul valore di Borsa di quel giorno (che oggi che il titolo è salito si è quasi completamente azzerato).

UN UTILE DIVERSIVO, ANCHE PER GUADAGNARE TEMPO

Bisogna riconoscere che, se una manovra diversiva doveva arrivare da Intesa San Paolo per sviare l’attenzione sui veri problemi del mondo bancario del quale essa è il campione nazionale (44 miliardi di capitalizzazione di borsa), la mossa su Ubi Banca è stata una delle migliori che si potessero immaginare!

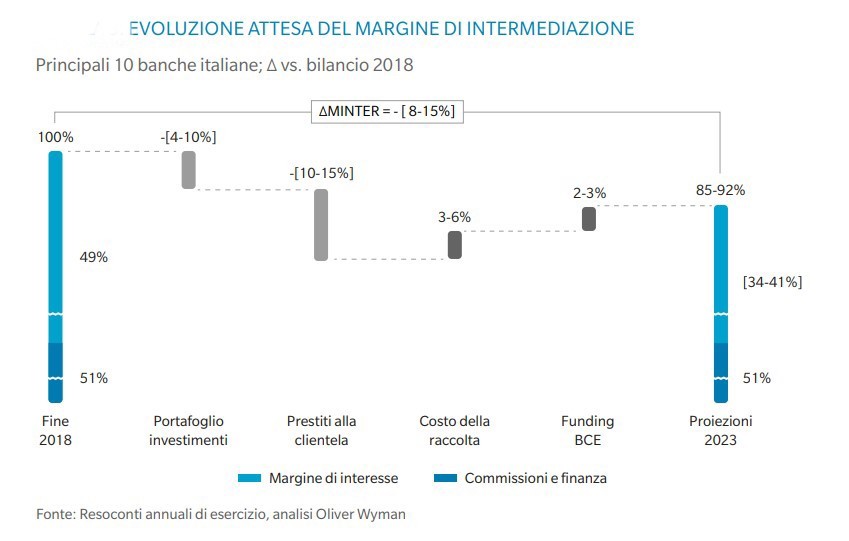

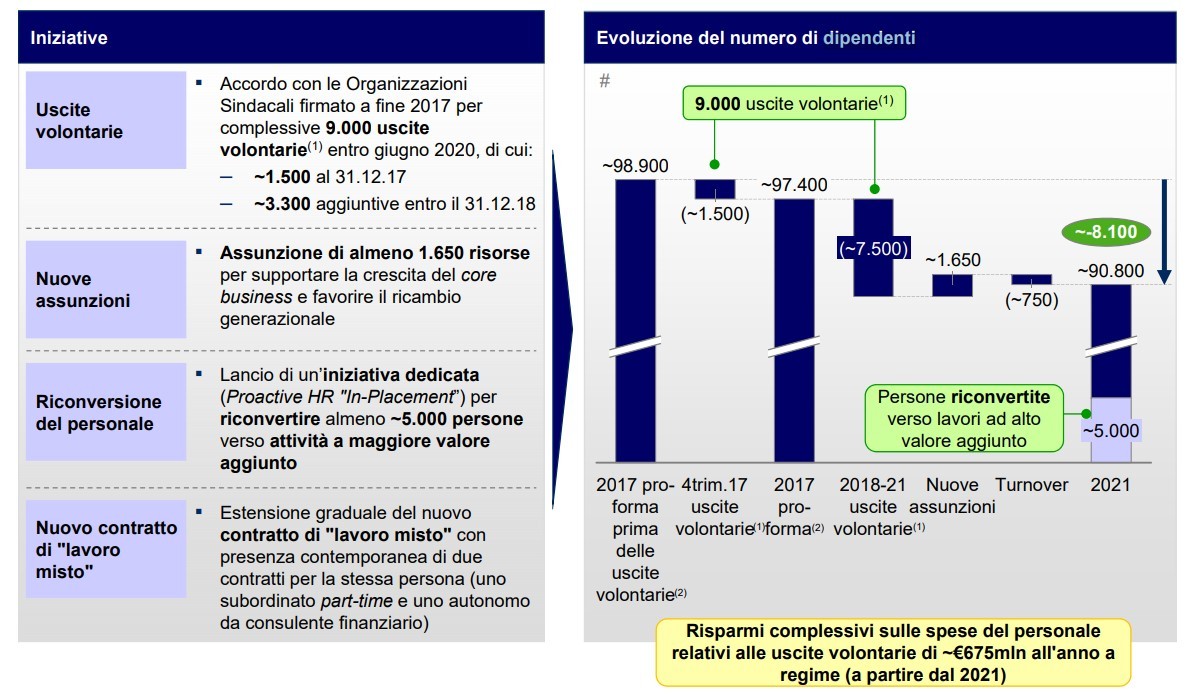

Il sistema bancario generalista è oggi infatti costretto a un consolidamento forzoso, a ridurre migliaia di posti di lavoro, a vedere sempre più limati i margini economici degli anni futuri e a fare i conti con varie sfide e minacce: quella dei pagamenti digitali, quella dell’intelligenza artificiale nel remoto banking e, ovviamente, in tutto ciò, la concorrenza di orde di soggetti internazionali verticalmente specializzati. Si vedano le previsioni della società Oliver Wyman nel grafico qui riportato :

Il sistema bancario generalista è oggi infatti costretto a un consolidamento forzoso, a ridurre migliaia di posti di lavoro, a vedere sempre più limati i margini economici degli anni futuri e a fare i conti con varie sfide e minacce: quella dei pagamenti digitali, quella dell’intelligenza artificiale nel remoto banking e, ovviamente, in tutto ciò, la concorrenza di orde di soggetti internazionali verticalmente specializzati. Si vedano le previsioni della società Oliver Wyman nel grafico qui riportato :

Le banche generaliste sono dunque costrette dal mondo che cambia e che si reca sempre meno in filiale, a continuare ad accorpare sedi periferiche, tagliare i costi a più non posso, crescere dimensionalmente per poter competere con gli stranieri e, per farlo, essere sempre più interessanti per gli azionisti incrementando dividendi già generosi, nonché inscenando meravigliosi teatrini come quello orchestrato da Intesa San Paolo con l’offerta di pubblico scambio con UBI.

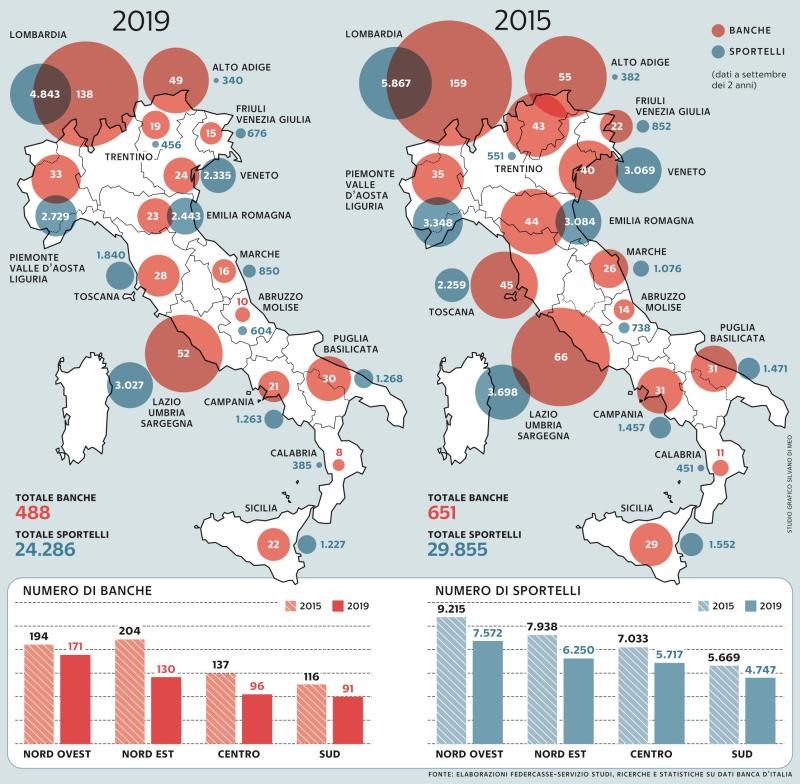

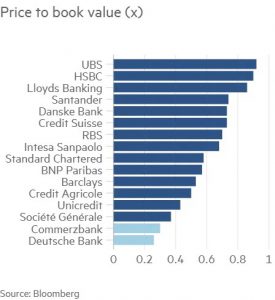

Tutto ciò nonostante e anzi proprio a causa del fatto che le prospettive di redditività, crescita e solidità non siano esattamente esaltanti per investire nel capitale delle banche, quelle italiane in particolare (si veda nel grafico qui riportato come è cambiato il panorama delle banche dal 2015 ad oggi):

C’È UN BEL GUADAGNO IN CONTO CAPITALE

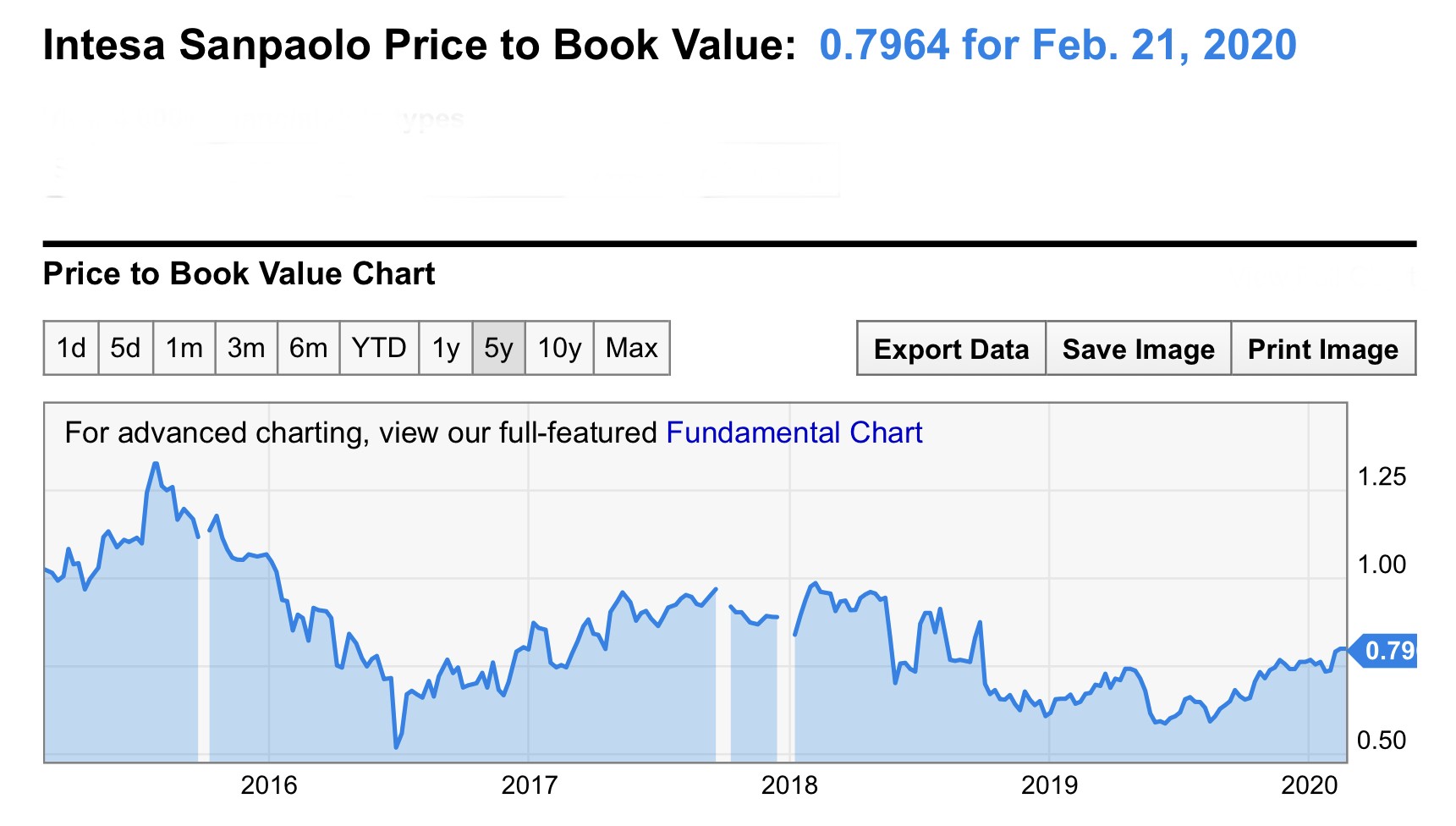

In un mio recentissimo articolo (2 settimane fa) segnalavo il fatto che, tuttavia, c’è ancora un divario ancora da colmare tra i valori contabili dei patrimoni netti bancari (avallati da BCE e Bankitalia, soprattutto quelli dei maggiori istituti) e il valore della capitalizzazione di borsa delle loro azioni quotate (molto più basso del primo).

E segnalavo che anche questo fattore avrebbe mosso presto il risiko delle Fusioni e Acquisizioni tra banche nei prossimi mesi, dal momento che c’è qualche banca che ha ridotto quel divario (Intesa San Paolo ad esempio capitalizza in Borsa intorno all’80%% del “book value”) mentre qualcun’altra ancora no: Ubi, per esempio: per quanto le sue azioni siano risalite moltissimo rispetto alle quotazioni di fine anno, sono passate dal 35% agli attuali livelli del 50%, mentre Banco BPM viaggia ancora al 31% del patrimonio netto.

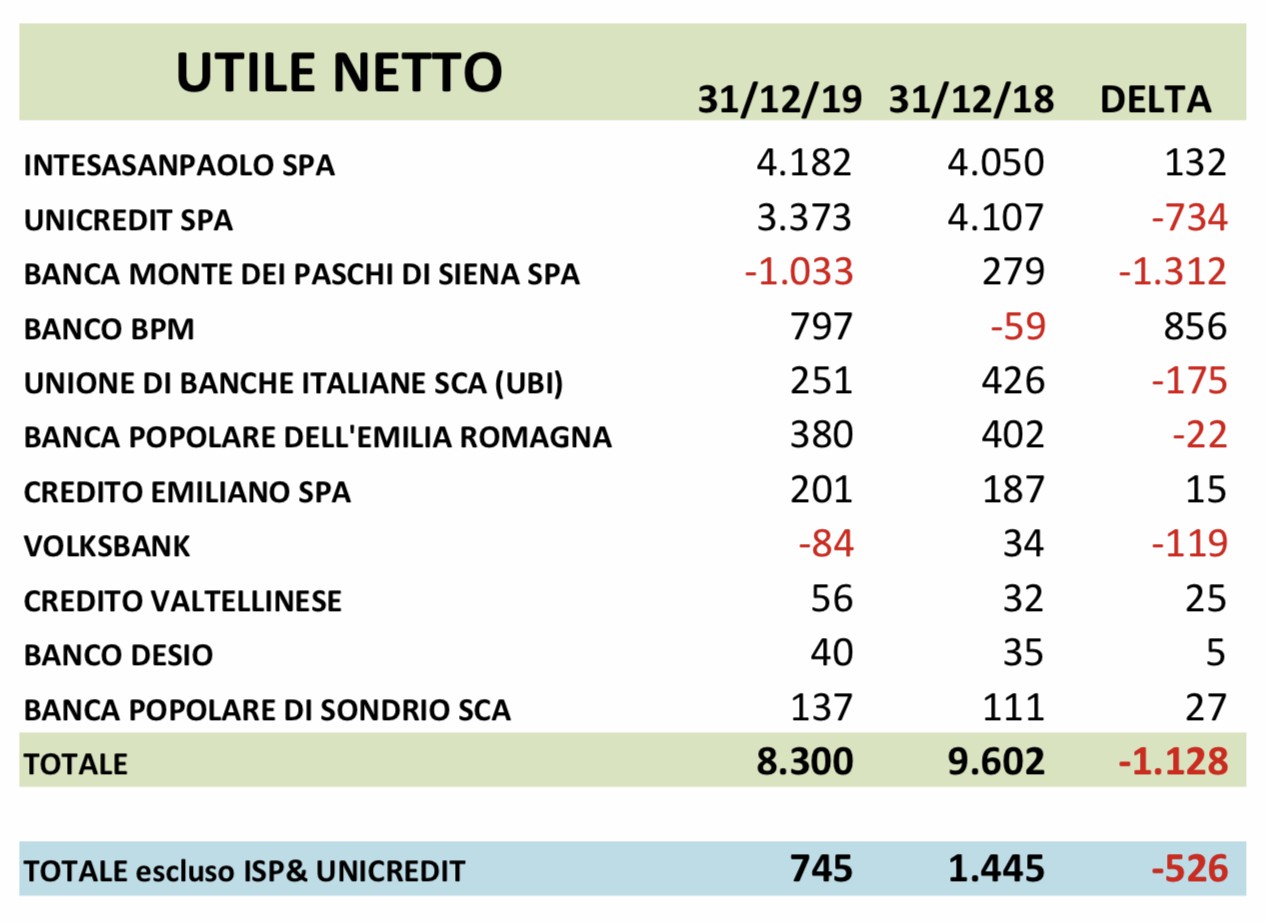

Questo gli azionisti delle altre banche (soprattutto quelli storici, che hanno investito quando ancora non è arrivata la bufera dei crediti insoluti) lo sanno benissimo, tant’è che oggi non sono affatto contenti di vedere le loro partecipazioni azionarie oggetto di voraci attenzioni. Una considerazione che – alla luce di buoni risultati di conto economico degli ultimi tempi- fa pensare più alla probabilità di una loro guerra di posizione per spuntare valutazioni più elevate che non alla possibilità di una seria alternativa alla mossa di Intesa (si veda tabella dei profitti netti bancari qui riportata):

LA MANOVA CONGIUNTA CON UNIPOL

Ben consigliata da Mediobanca, Intesa poi non ha soltanto avuto la prontezza di scattare in avanti per prima (cosa che ci si sarebbe aspettati in realtà soltanto dopo la stagione dei dividendi), ma ha anche risolto preventivamente e brillantemente la problematica dell’antitrust, accordandosi per ricevere un bel pacco di denaro contante da Unipol che controlla la Banca Popolare dell’Emilia, per incassare cash una cifra che -si dice- supererà ampiamente il miliardo di euro, in cambio di circa 400 filiali di UBI.

Insomma Intesa pagherebbe con (poche) proprie azioni per ricevere al tempo stesso molti contanti, per incamerare inoltre una bella plusvalenza derivante dall’avanzo di fusione (la differenza tra il controvalore offerto e il valore contabile della banca acquisenda è pari ad circa 3 miliardi) e per ottenere la palma di più grande istituto di credito italiano, il primo a superare il famoso trilione di Euro di massa critica: una posizione di tutto rispetto per incrociare più favorevolmente le spade con i rivali d’oltralpe.

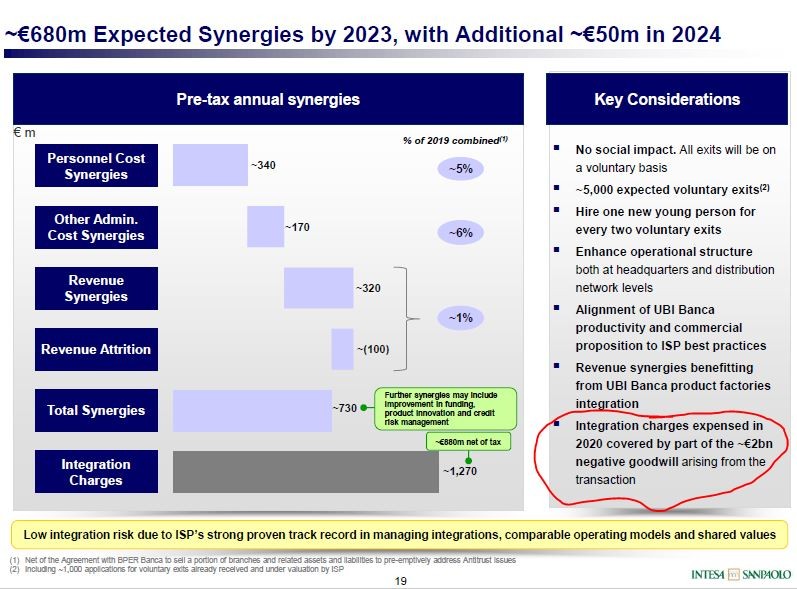

Nemmeno le sinergie tra le due banche (Intesa e Ubi) sarebbero tanto male, dal momento che esse vengono prudenzialmente stimate a regime in risparmi in circa €700 milioni/anno: un salto quantico rispetto ai poco meno di 353 milioni di utile lordo appena dichiarati da Ubi per il 2019, cosa che porterebbe l’utile lordo post-fusione della banca incorporanda a più di 1 miliardo di euro e a circa 700 milioni quello netto.

L’ex popolare di Bergamo risulta peraltro ben capitalizzata dal momento che, due settimane fa, in occasione della pubblicazione dei risultati di bilancio 2019 ha annunciato un Common Tier Equity 1 ratio (il computo delle risorse con cui la banca garantisce i prestiti al netto dei rischi rappresentati dai crediti deteriorati) pari al 12,3% (in rialzo dall’11,3% del 2018) e dunque non richiede ulteriori apporti di capitale in caso di mancata fusione con Intesa.

L’OPERAZIONE È ESTREMAMENTE CONVENIENTE

Ora, visto che ad oggi il titolo UBI capitalizza 4,8 miliardi e che Intesa ne incasserebbe almeno 1 dalla vendita di 400 filiali, il suo prezzo per l’incorporante sarebbe quantomai limitato: 3,8 miliardi per il 100% con un profitto netto post fusione di circa 700 milioni farebbe un P/E pagato per Ubi pari a poco più di 5 volte i profitti netti ! Un prezzo di saldo per incorporare il terzo gruppo bancario italiano e ritrovarsi con una bella plusvalenza con la quale avere tanto spazio per liquidare sul mercato i circa 3 miliardi di euro di crediti verso insolventi che Ubi non ha ancora scaricato. Nelle due tabelle che seguono ecco come cambierebbe il panorama competitivo per Intesa dopo l’incorporazione di Ubi:

Ragione per cui c’è ampiamente da attendersi ulteriori teatrini nei quali si ipotizzerà ogni possibile opzione alternativa (la famosa aggregazione delle popolari, con Banco BPM e BPER, ad esempio, o addirittura con il Monte dei Paschi di Siena, che non potrà restare a lungo controllata dallo Stato Italiano), ma che è ragionevole supporre che alla fine darà luogo soltanto a dei possibili rilanci sul controvalore di scambio oggi proposto da Intesa, benché l’amministratore delegato di Intesa lo abbia “escluso tassativamente” (ma non avrebbe potuto fare altrimenti).

Ma per lo stesso motivo è anche molto probabile che di fronte alla possibilità che per UBI si materializzino delle vere alternative, l’offerta di Intesa potrà significativamente incrementare, senza che ciò modifichi in maniera decisiva la convenienza dell’operazione.

Stefano di Tommaso