ALLA FINE PREVARRÀ L’OTTIMISMO

La diffusione del “Coronavirus” ha colpito i mercati più forte che mai, complici i colpevoli ritardi nell’affrontarlo da parte della Cina, dell’Organizzazione Mondiale della Sanità e anche dei governicchi come il nostro, che da un lato hanno rassicurato troppo presto e dall’altro oraprevedono tempi lunghissimi di emergenza, e che lasciano dedurre a chiunque che ancora “addapassà ‘a nuttata”. Anzi, per i mercati finanziari lo storno sarebbe potuto già finire lo scorso martedì, invece da metà settimana scorsa è tornato uno scoramento più forte che mai per effetto della sfiducia collettiva nella capacità delle istituzioni. Ma non sarà una catastrofe…

LE BORSE HANNO GIÀ PERDUTO DAL 3 AL 5% DAI MASSIMI…

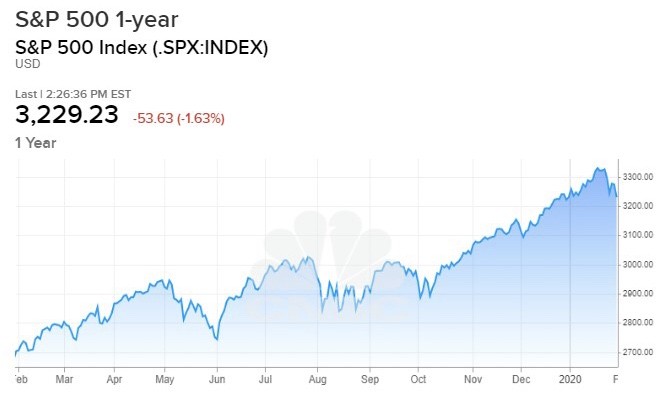

Dai recenti massimi (della settimana precedente) i mercati borsistici la scorsa settimana hanno perduto in media dal 3 al 5%, mentre i mercati obbligazionari hanno registrato dei guadagni, a causa della corsa alla sostituzione dei rischio azionario. Molti analisti si aspettano peraltro che i cali di borsa possano proseguire all’incirca di altrettanto (ma probabilmente non oltre) man mano che la conta dei danni andrà avanti, soprattutto per il fermo dei flussi transnazionali delle merci e delle persone, che è paragonabile per natura e intensità a forse dieci volte gli effetti delle cosiddette “guerre commerciali”.

La potenza della pandemia è oggi chiaro aver superato ogni recente precedente (la SARS nel 2003 aveva affetto circa 8000 persone, mentre stavolta arriveremo al doppio soltanto se andrà molto bene (siamo già oltre gli 11mila contagi accertati). Ci sono poi voci incontrollabili circa numeri molto superiori a quelli ufficiali, così peraltro come è probabile che lo siano stati anche nel 2003, anche perché la progressione registrata sino a ieri era del 30% al giorno.

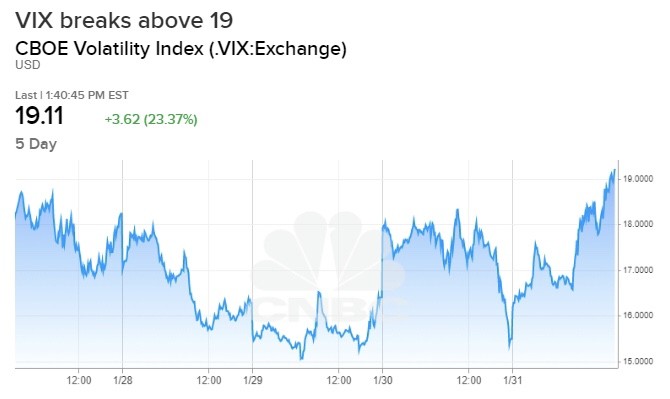

…E LA VOLATILITÀ È SPICCATA

Anche la volatilità dei mercati ha spiccato di conseguenza il volo a causa della sostanziale imprevedibilità delle conseguenze della pandemia: l’indice della paura (il cosiddetto VIX, cioè il parametro di variabilità, quotato alla borsa CBOE di Chicago) è saltato ai massimi di stagione, (come si può leggere dal grafico) più che raddoppiando rispetto all’inizio della settimana precedente.

I DANNI DEL VIRUS

Innanzitutto sarà dunque l’economia cinese a subirne uno choc, tanto in termini di sfiducia verso le istituzioni e le dichiarazioni ufficiali quanto per i pesanti effetti che inevitabilmente arriveranno dall’interrompere (anche se per poche settimane) molte attività lavorative e quasi ogni interscambio commerciale con il resto del mondo. C’è chi pensa che la sua crescita economica quest’anno verrà letteralmente spazzata via da quegli effetti.

In termini di prodotto lordo mondiale il 4-5% di minor crescita cinese quest’anno (era prevista quasi al 6% e se va bene sarà del 2%) si tradurrà in una crescita globale che verrà rivista al ribasso di almeno lo 0,3%, più probabile che arrivi quasi al doppio (-0,5%, portandosi dunque al di sotto del 2,5% sull’anno precedente). La crescita economica globale sarà inoltre affetta anche da tutte le altre situazioni di dipendenza dalla pandemia nel resto del mondo, dunque non è facile stilare oggi una previsione ragionevole.

Ma i veri danni si vedranno (in tutto il mondo) sui profitti aziendali che vengono registrati ogni trimestre e dove il quadro è già chiaro adesso, a poco più di una settimana dalla deflagrazione: delle società che compongono l’indice SP500 di Wall Street sono almeno il 70% quelle colpite da una revisione più o meno drastica delle stime da parte degli analisti finanziari. E questa proporzione molto probabilmente rappresenta un campione significativo del panorama globale delle imprese.

Per non parlare dei settori più colpiti dall’improvviso stop arrivato da viaggiatori e merci: lo choc maggiore si è propagato in quasi tutto il mondo nel settore dei trasporti e della logistica, nonché in quello dei voli aerei e del turismo, ma anche per le grandi catene commerciali con una forte presenza asiatica, per quelli del lusso e dell’intrattenimento (centri commerciali, cinema, casinò, ippodromi, stadi, congressi, eccetera). Per tutti questi settori la prima parte del 2020 è oramai già andata in malora. E senza contare i servizi ad essi connessi, da quelli informatici a quelli legali, finanziari e di consulenza (servizi dall’andamento dei quali l’economia mondiale dipende sempre di più), che vedranno forti cali tanto per effetti diretti quanto per lo stop alle attività di investimento, fusioni e acquisizioni, e integrazioni internazionali che stavano caratterizzando le prospettive dell’anno in corso.

In teoria a più bassi utili corrispondono minori valutazioni azionarie, anche se ci sono fattori che mitigano questa relazione diretta: il mondo degli investimenti si attendeva già (in virtù di un forte rallentamento economico globale atteso a partire dal 2020) una discesa dei profitti aziendali, ma al tempo stesso l’ulteriore discesa dei tassi di interesse rendeva maggiore la capitalizzazione di borsa degli utili attesi. Inoltre nuovi stimoli monetari e fiscali potrebbero portare verso l’alto le previsioni per l’anno seguente.

MA GLI ORGANISMI INTERNAZIONALI POTREBBERO FARE MOLTO…

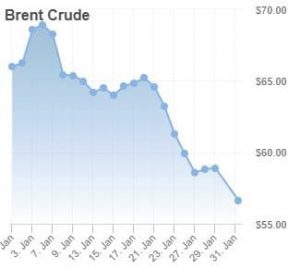

L’anno in corso dunque non sarà soltanto negativo (per l’economia reale): è possibile invece che i mercati finanziari alla fine risentiranno in termini positivi delle numerose iniziative di sostegno agli investimenti e di immissione di liquidità che ci si aspetta verranno messe in campo da parte delle banche centrali, dei governi e degli organismi sovranazionali di conseguenza al virus, e che potranno costituire nel loro complesso un forte rivitalizzante per le borse, lasciando al tempo stesso una situazione di bassi tassi di interesse è bassa inflazione (il petrolio è sceso ai minimi).

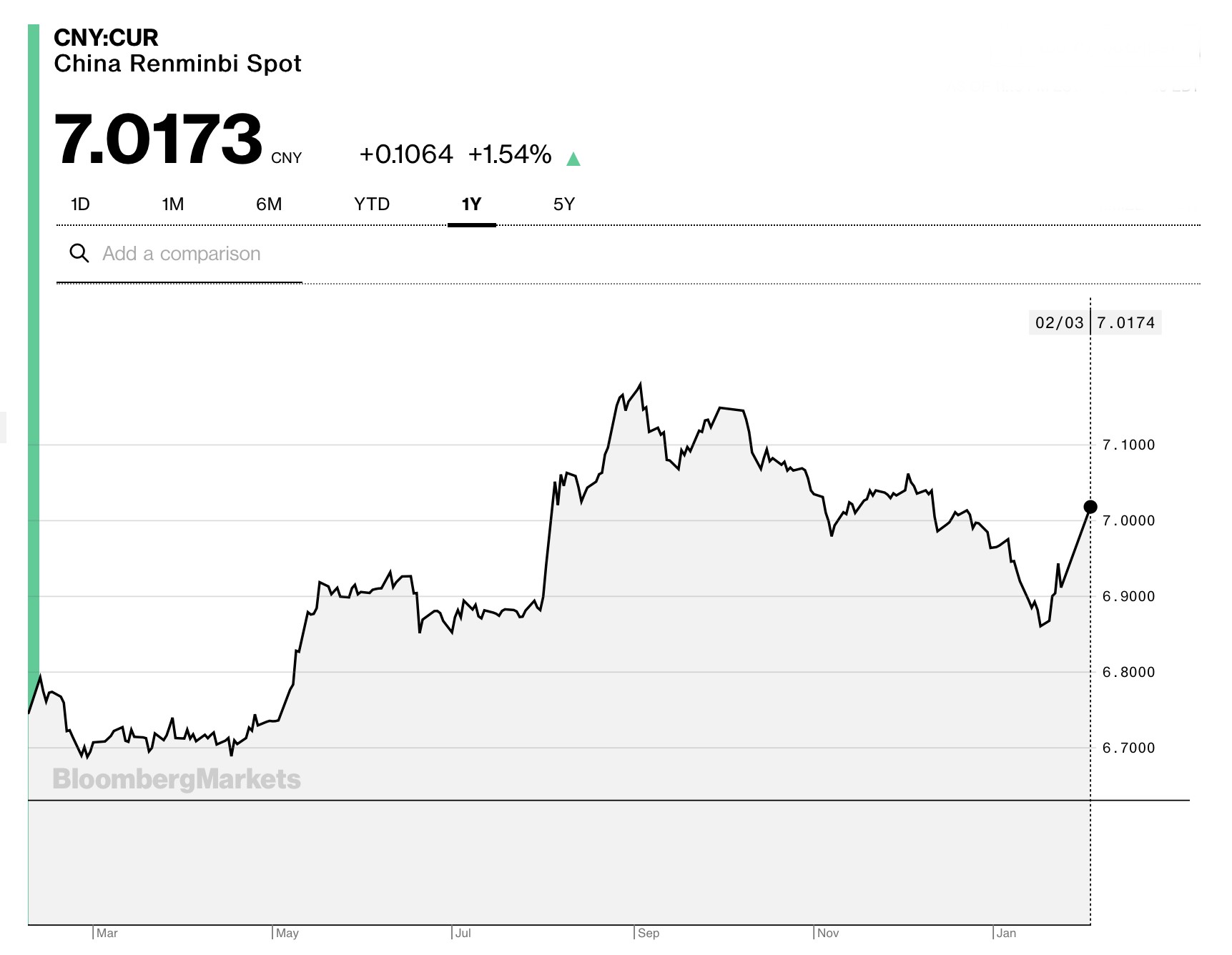

È notizia freschissima ad esempio l’annuncio di un programma di immissione di ben 173 miliardi di dollari di liquidità da parte della banca centrale cinese a sostegno dei propri operatori finanziari, di cui 22 miliardi già erogati stamane attraverso lo strumento del “pronti contro termine” (Repurchase Agreement), oltre che, addirittura, interventi diretti sul mercato valutario, per sostenere (responsabilmente) lo yuan cinese, sceso d’un tratto al di sotto di quota 7 contro dollaro. Un messaggio forte e sollecito, che i mercati sicuramente apprezzeranno e che si aggiunge all’importante liquidità che era già presente sui mercati prima della grande paura.

È notizia freschissima ad esempio l’annuncio di un programma di immissione di ben 173 miliardi di dollari di liquidità da parte della banca centrale cinese a sostegno dei propri operatori finanziari, di cui 22 miliardi già erogati stamane attraverso lo strumento del “pronti contro termine” (Repurchase Agreement), oltre che, addirittura, interventi diretti sul mercato valutario, per sostenere (responsabilmente) lo yuan cinese, sceso d’un tratto al di sotto di quota 7 contro dollaro. Un messaggio forte e sollecito, che i mercati sicuramente apprezzeranno e che si aggiunge all’importante liquidità che era già presente sui mercati prima della grande paura.

…E I MERCATI BORSISTICI POTREBBERO REAGIRE IN FRETTA

Ma soprattutto si può finalmente sperare che anche il resto delle economie più sviluppate abbandoneranno ogni indugio relativo tanto ad ulteriori facilitazioni di politica monetaria e fiscale (al di fuori degli USA) quanto ai diversi investimenti infrastrutturali che ancora attendevano l’assenso della politica e di cui la moderna economia digitale ha invece sempre più bisogno. Probabilmente in arrivo anche numerosi programmi di contrasto al declino degli interscambi che è ragionevole attendersi dai numerosi organismi sovranazionali, a partire dal Fondo Monetario e dalla Banca Mondiale.

Gli effetti di tutti questi interventi non saranno ovviamente immediati per l’economia reale ma potranno infondere molta fiducia ai mercati finanziari, contrastando efficacemente gli effetti deleteri sui profitti di quest’anno e la deriva verso la riduzione degli investimenti. Almeno è ciò che si aspettano gli analisti e che potrà contribuire non poco a “limitare i danni”. Certo non a cancellarli del tutto…

Stefano di Tommaso