L’OTTIMISMO DI TRUMP A DAVOS

Con la chiusura del sipario del Forum Economico Mondiale di Davos proviamo a tirare le somme circa quello che si è detto e ancor più a proposito di quello che non si è detto. Non che le indicazioni finali di Davos abbiano funzionato granché per prevedere i corsi delle borse nelle edizioni precedenti: l’anno scorso la preoccupazione era palpabile, ma le cose sono andate in tutt’altro modo, l’anno prima (2018) l’ottimismo era prevalente ma la seconda parte dell’anno è stata a dir poco funesta. Quest’anno non soltanto Donald Trump ma anche gli altri commentatori sono ottimisti e, nonostante nessuno si aspetti che il costo del denaro possa risalire dai minimi dove è finito, e forse proprio per questo motivo, c’è da temere!

LE BORSE NON SEMBRANO SOPRAVVALUTATE

Su una cosa sono tutti concordi: con i tassi di interesse a questi livelli, con la mini-ripresa in atto (soprattutto negli Stati Uniti d’America) e con le buone premesse che riguardano l’attività economica nel terzo mondo (in ripresa anch’essa), i profitti aziendali attesi per l’anno in corso sono del tutto compatibili con gli attuali livelli di prezzo raggiunti in borsa.

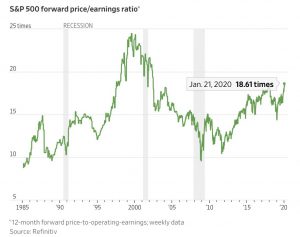

Nonostante le borse restino stabilmente sui massimi storici, se guardiamo ai moltiplicatori degli utili con i quali vengono traguardati prezzi delle azioni quotate è evidente che non ci troviamo di fronte ad eccessi speculativi, Nel grafico qui riportato si può avere un confronto di quel moltiplicatore con gli anni precedenti, e ciò è tanto più vero se si riflette sul fatto che qualche anno addietro i tassi di interesse dei bond erano anche più alti che adesso (il 10YTBOND americano, paragonabile al nostro BTP a 10 anni, oggi rende l’1,77%, ben al di sotto dunque dell’obiettivo di inflazione al 2% dichiarato dalla banca centrale americana).

Nonostante le borse restino stabilmente sui massimi storici, se guardiamo ai moltiplicatori degli utili con i quali vengono traguardati prezzi delle azioni quotate è evidente che non ci troviamo di fronte ad eccessi speculativi, Nel grafico qui riportato si può avere un confronto di quel moltiplicatore con gli anni precedenti, e ciò è tanto più vero se si riflette sul fatto che qualche anno addietro i tassi di interesse dei bond erano anche più alti che adesso (il 10YTBOND americano, paragonabile al nostro BTP a 10 anni, oggi rende l’1,77%, ben al di sotto dunque dell’obiettivo di inflazione al 2% dichiarato dalla banca centrale americana).

Se proviamo infatti a rovesciare il moltiplicatore degli utili di borsa attuale (18,61 volte lo scorso 21 Gennaio), trasformandolo in un rapporto tra gli utili stessi (quelli delle aziende dell’indice SP500) e i prezzi azionari, “voliamo” al 5,37% di rendimento atteso, cioè oltre tre volte tanto il TBOND. Non c’è dunque da stupirsi se i risparmiatori a questi livelli di rendimento continueranno a preferire di comperare azioni, anzi tutte le azioni, allo scopo di replicare le prestazioni dell’indice di Wall Street, che molti si attendono in crescita anche quest’anno di un bel 10% , decisamente bello, soprattutto dopo aver già guadagnato un ottimo 32,5% dall’inizio del 2019.

LUSINGHE E MINACCE AMERICANE

Ma le buone notizie probabilmente finiscono qui, dal momento che sul meeting delle Alpi svizzere ha posto garbatamente ma decisamente il cappello il presidente Donald Trump, forse il più ingombrante degli ospiti (soprattutto se si considera che non è affatto allineato al consenso delle èlites globaliste), incurante delle minacce di “impeachment” che sembrano piuttosto inconsistenti.

Ma le buone notizie probabilmente finiscono qui, dal momento che sul meeting delle Alpi svizzere ha posto garbatamente ma decisamente il cappello il presidente Donald Trump, forse il più ingombrante degli ospiti (soprattutto se si considera che non è affatto allineato al consenso delle èlites globaliste), incurante delle minacce di “impeachment” che sembrano piuttosto inconsistenti.

Trump e il suo ministro Mnuchin hanno portato sicuramente una ventata di ottimismo a proposito della possibilità che la tecnologia aiuti non poco a superare l’emergenza ambientale strillata da Greta, ma hanno anche anticipato senza mezzi termini che, appena finito di negoziare con la Cina, cominceranno con l’Europa (applicando dazi, ovviamente, allo scopo di riequilibrare i rapporti commerciali).

E nel frattempo, tanto per evitare che qualcuno finisca per non prenderlo troppo sul serio, Trump ha posto una sorta di esplicito veto sulla Web Tax europea (che colpirebbe soprattutto i “vendor” online americani come Amazon e Apple) e ha tessuto l’elogio della ragion pura britannica, per aver concluso la vicenda della Brexit, annunciando meravigliosi accordi commerciali con la ex-“madrepatria”, per controbilanciare le possibili restrizioni doganali continentali. Il tutto gli è persino riuscito di farlo con una certa grazia, e senza troppo clamore.

MA L’EXPORT EUROPEO DOVREBBE CONTINUARE BENE

I recenti dazi introdotti dagli Stati Uniti con il placet dell’OMC sui prodotti europei a seguito della controversia Airbus-Boeing impatteranno però in misura modesta sul nostro export complessivo, ma alcuni specifici prodotti (e le imprese del comparto) ne sono significativamente colpiti. Pende intanto la minaccia di dazi americani aggiuntivi sul comparto automotive europeo.

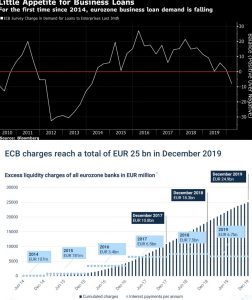

Per evitare di mettersi a piangere l’Europa Unita -afflitta da abbassa crescita, da difficile governabilità e con una BCE che ha già sparato quasi tutte le sue munizioni- pertanto dovrà contare principalmente sulle esportazioni, che peraltro sono previste in ripresa nel corso del 2020, soprattutto per il nostro Paese.

Per evitare di mettersi a piangere l’Europa Unita -afflitta da abbassa crescita, da difficile governabilità e con una BCE che ha già sparato quasi tutte le sue munizioni- pertanto dovrà contare principalmente sulle esportazioni, che peraltro sono previste in ripresa nel corso del 2020, soprattutto per il nostro Paese.

Nei grafici qui accanto possiamo trovare un preciso riscontro a queste affermazioni.

Le esportazioni italiane invece si prevede che cresceranno del 2,8% nel 2020 e del 3,7% nel 2021-2022 secondo il Rapporto Export 2019-2022 di Sace Simest. Le previsioni sono basate su un modello di Sace Simest e Oxford Economics che fortunatamente prevede che l’export italiano continuerà ad avanzare grazie al rimbalzo dei beni di investimento, che beneficeranno di una più favorevole dinamica della domanda globale, trainata soprattutto dal recupero dei Paesi emergenti. Per quanto riguarda invece i beni intermedi, sembra che terrà solo il settore farmaceutico.

Morale: le borse, Wall Street in particolare ma anche quella italiana (sempre che non arrivi un terremoto al governo) dovrebbero performare bene, forse per tutto il 2020. Ma l’economia reale, nonostante la “ripresina”, farà più fatica a brillare, anche perché gli Stati Uniti d’America reclamano la fetta più grossa della crescita, e sono pronti a fare di tutto per ottenerla, svalutazione del Dollaro compresa.

Stefano di Tommaso