IL CIGNO NERO

Il 2020 è chiaramente iniziato con un “botto” di quelli che ricorderemo a lungo! La premessa infatti riguardo alla scelta geopolitica di Trump di far fuori uno dei più importanti leaders militari mediorientali (nonché il numero 2 dell’Iran) consiste in una mia personale -e discutibile- opinione. Essa è che questa scelta sia stata probabilmente sensata. La deriva degli eventi geopolitici sarebbe stata forse peggiore per gli interessi dell’intero Occidente senza un segnale così forte rivolto non soltanto ad uno stato maggiore persiano espansionista ed estremamente conflittuale con gli interessi americani nel medioriente, ma anche ad ogni altro stato islamico militante e, indirettamente, ad ogni altro nemico potenziale degli USA.

LE PROVOCAZIONI

Da parte dei gruppuscoli militari sciiti più o meno autorizzati dal regime di Hassan Rouhani le provocazioni verso l’America erano state d’altronde preoccupanti e crescenti: gli attacchi ai carri armati, gli ostaggi britannici, l’abbattimento di un drone americano in acque internazionali, l’irruzione probabilmente a lungo pianificata all’ambasciata culminata con la morte di un diplomatico americano… essi costituivano probabilmente soltanto l’inizio di una strategia di odio e tensione che voleva sfociare nell’annuncio imminente di un’autonoma capacità dell’Iran di costruire la propria bomba atomica, e che aveva visto sino a quel momento l’amministrazione Trump attendere e non reagire.

LA RISPOSTA AMERICANA

Ma a quel punto Trump aveva tuonato con uno dei suoi “cinguettii” (tweet): adesso basta! E lo stato maggiore persiano aveva subito risposto per le rime: non potrete fermarci o saremo il vostro nuovo Vietnam. La misura era oramai colma e l’occasione era altresì ghiotta: quella di cogliere di sorpresa il generale Soleimani mentre era in missione segreta in Iraq, chiaramente impegnato in azioni sovversive contro uno Stato formalmente alleato degli USA. Come dire: con la prova che il numero due persiano era impegnato nel preparare dei terroristi.

IL RISCHIO È DI INFEROCIRE LE PIAZZE

Continuare a non reagire sarebbe equivalso a tollerare una strategia di crescente tensione in tutta l’area mediorientale e la geopolitica non può basarsi sui soli appelli del Vaticano per riuscire a placare le torbide acque mediorientali. Servono mani forti e polsi decisi, anche quando essi possono risultare estremamente impopolari e pericolosi.

LE CONSEGUENZE SUI MERCATI

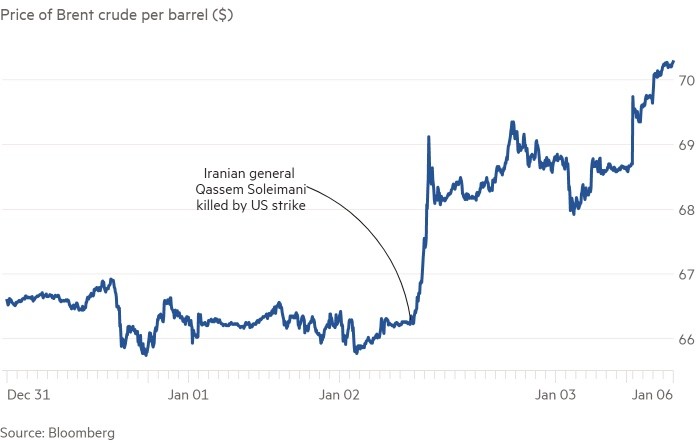

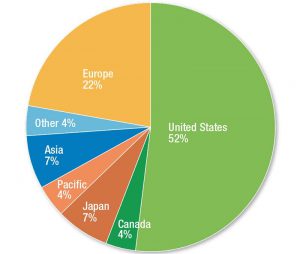

Ma le conseguenze di questo atto di imperio americano possono essere altrettanto forti, anche perché l’area del Golfo persico e dello stretto di Hormuz dove passano le navi cariche di gas e petrolio è la più probabile per le future rappresaglie, con il rischio che il resto del mondo possa subire le conseguenze di un‘impennata del prezzo dell’energia. Da notare peraltro che invece l’America è invece oramai completamente autosufficiente dal punto di vista di gas e petrolio, anzi lo esporta. Dunque se l’America ci può anche guadagnare, il resto del mondo può solo perdere terreno.

IL CIGNO NERO È VENUTO ALLO SCOPERTO

Per i mercati finanziari dunque il cigno nero che è venuto allo scoperto nei primi giorni dell’anno è la presa d’atto che le tensioni geopolitiche mediorientali probabilmente non termineranno qui, e che le loro ricadute in termini macroeconomici possono farsi sentire altrettanto sonoramente, a partire dal prezzo dell’energia e, di conseguenza, delle materie prime.

Il petrolio è ovviamente cresciuto di prezzo (come ogni volta che urlano venti di guerra), le borse sono scese e, soprattutto, il prezzo dell’oro è andato alle stelle. Ora -storicamente- quando i tassi sono bassi e le borse sono ai massimi storici è piuttosto normale che gli investitori inizino a guardarsi attorno e a cercare delle alternative. Se poi le tensioni geopolitiche crescono parallelamente, allora essi non cercano più soltanto delle alternative, bensì dei veri e propri “rifugi sicuri”. E l’inve in riserve d’oro è il più scontato di tutti, anche perché degli investimenti alternativi è di gran lunga anche il più facilmente liquidabile.

PETROLIO E ORO SI IMPENNANO

Di seguito il grafico del prezzo del petrolio…

… e quello dell’Oro:

MA I MERCATI CERCAVANO UN PRETESTO

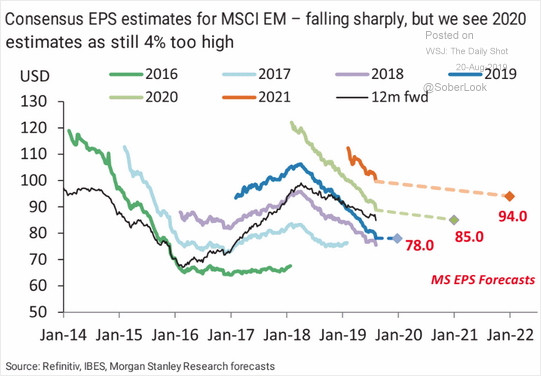

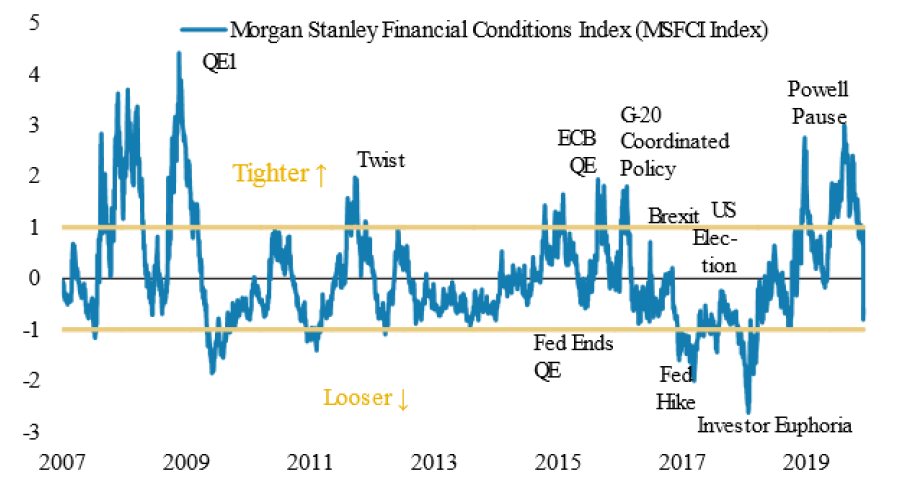

D’altra parte i mercati finanziari cercavano già da qualche tempo una “scusa” per ridimensionarsi. La spinta della forte immissione di liquidità da parte delle banche centrali li teneva su un po’ artificialmente, nonostante una parziale tendenza al ridimensionamento degli utili attesi per l’anno prossimo (il 2021).

LA VOLATILITÀ ERA TROPPO BASSA

Fino alla settimana scorsa dunque (fine 2019) l’indice della volatilità dei mercati era giunto ai minimi storici e c’era chiaramente un po’ di “ipercomprato” in borsa.

Se le attuali tensioni poi sfocieranno in minor fiducia nel prossimo futuro allora un’altro “circolo vizioso” potrebbe innestarsi: quello della riduzione della leva del debito, che tipicamente arriva in questi casi tanto per scoramento di chi deve effettuare investimenti quanto per sollecitazione delle banche che li finanziano.

SVANISCONO LE SPERANZE DI UNA NUOVA FASE ESPANSIVA?

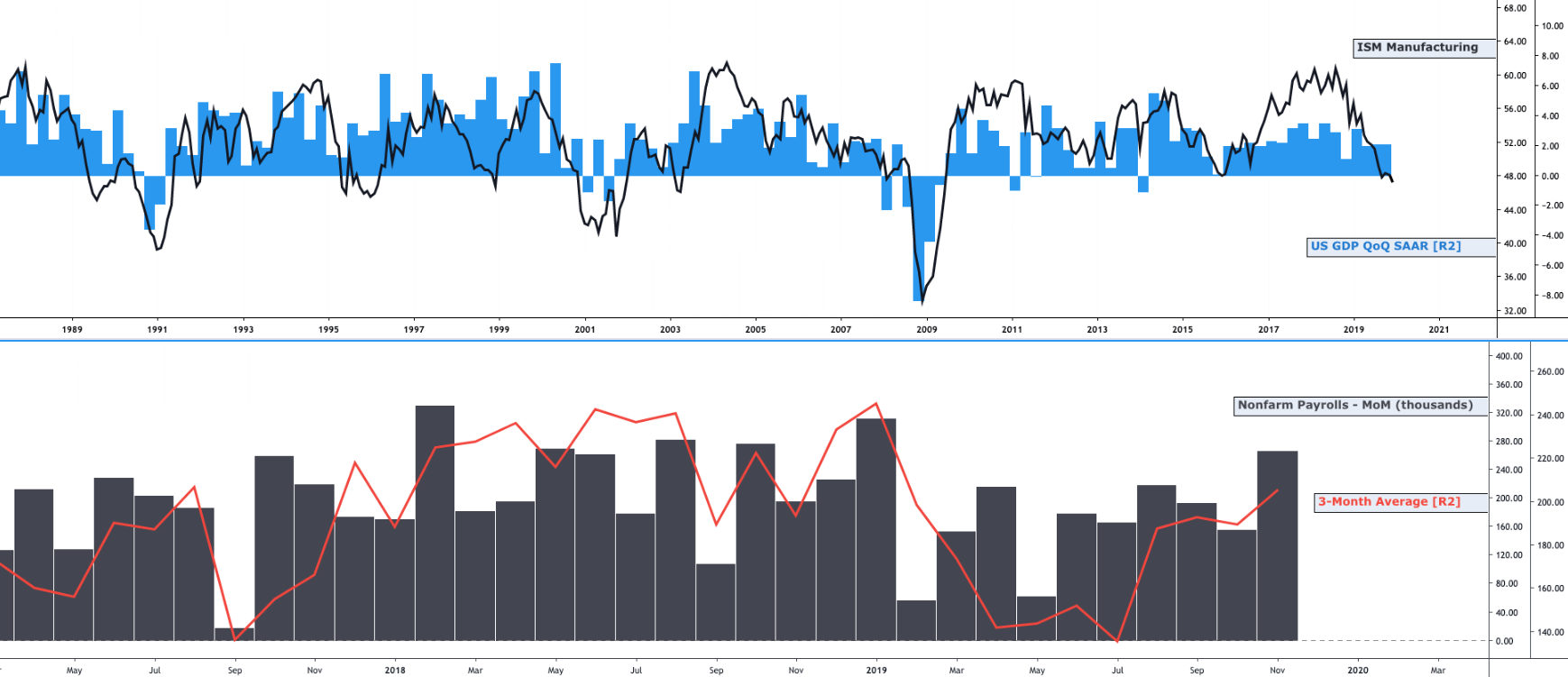

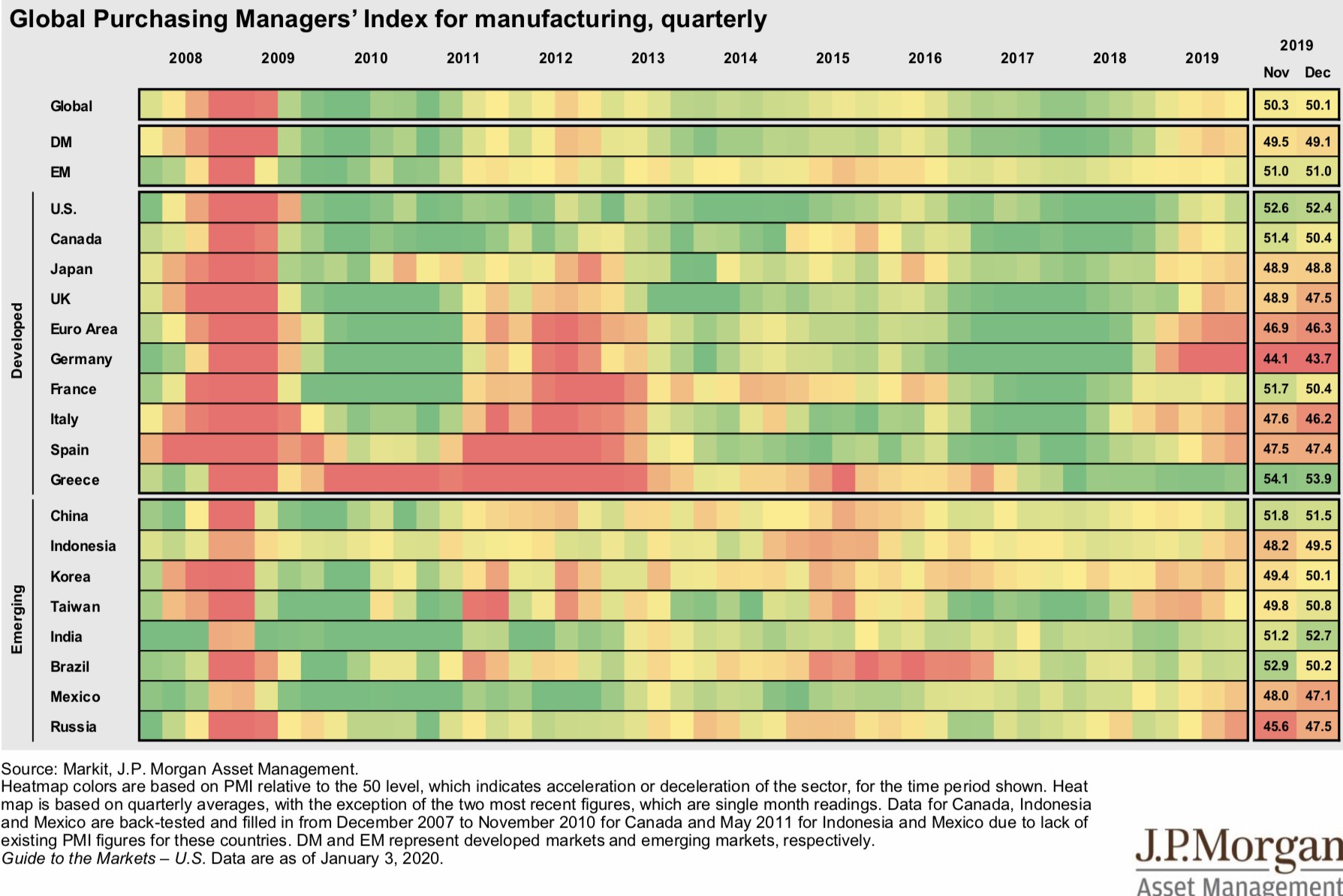

L’ultimo baluardo della speranza dei mercati finanziari era poi costituito dalla speranza di una mini-ripresa economica (anche trainata dagli importanti investimenti previsti ed effettuati a bassissimo costo finanziario) almeno nella prima parte del 2020, ma le recenti rilevazioni degl’indici di fiducia (l’indice ISM qui sopra riportato) degli operatori e della produzione industriale (PMI-Markit) l’hanno quasi seppellita.

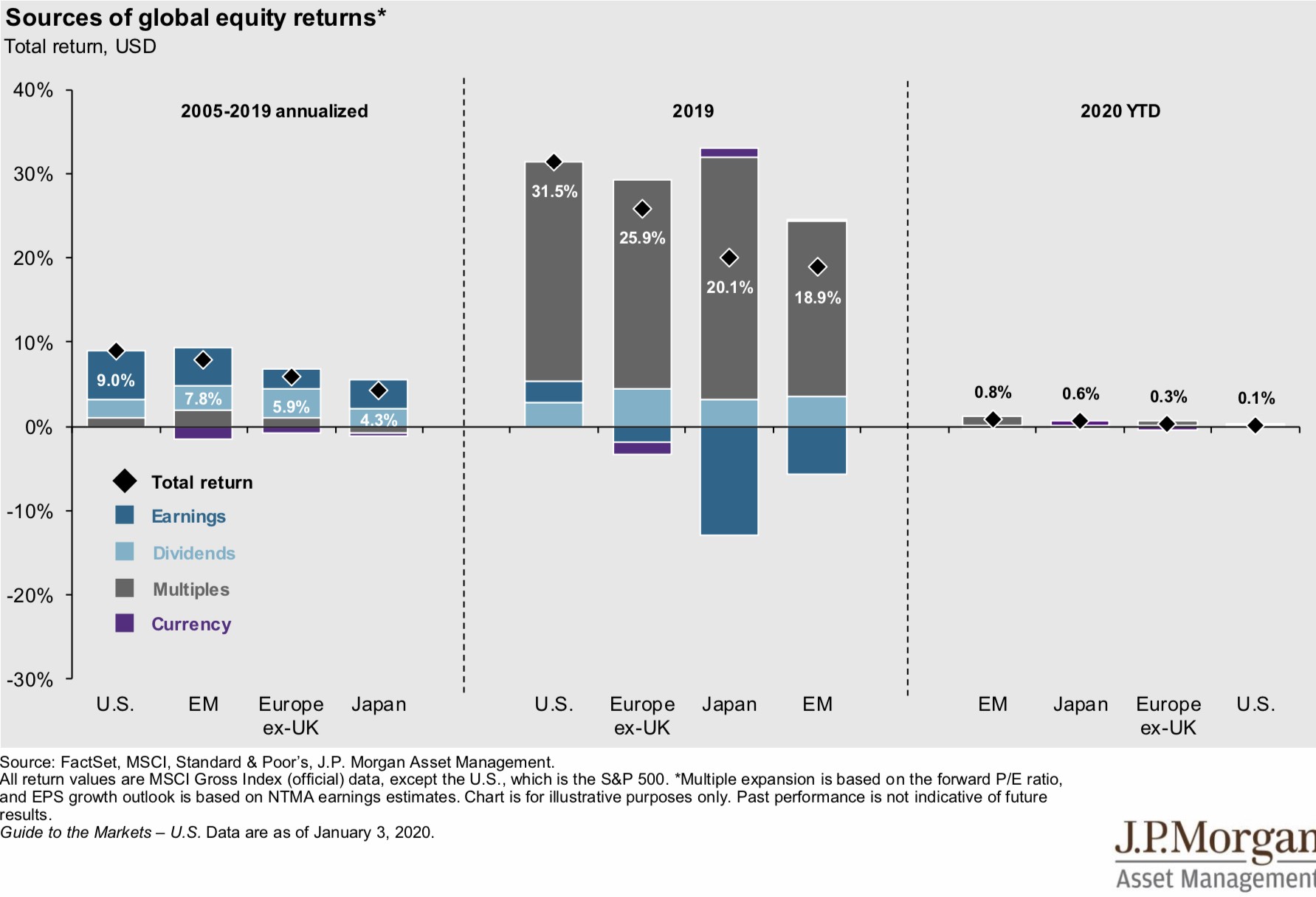

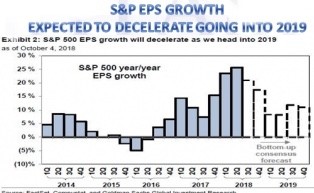

E I PROFITTI ATTESI SCENDONO

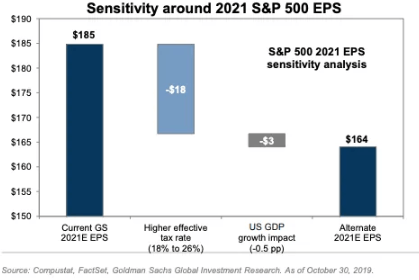

Proviamo infatti a moltiplicare per 17,55 (la media del P/E agli attuali livelli dell’indice più diffuso a Wall Street: lo Standard&Poor 500 che era ieri al livello di 3246 con un’attesa implicita di 185 dollari di utili per azione) quei 164 dollari di profitti medi attesi che ne risulterebbero per le aziende che lo compongono) e vediamo che l’attesa per lo SP500 passerebbe a 2878, cioè con una discesa di oltre l’11%

E questo senza contare che le previsioni attuali che riguardano i profitti attesi per il 2021 si basavano ancora su scenari decisamente ottimistici. Pur senza ipotizzare una crescita della tassazione americana proviamo ad esempio,a ridimensionarle del 10% tali stime e, di conseguenza, a ridimensionare del 10% anche il loro moltiplicatore: dagli attuali 185 dollari di profitti attesi in media per le aziende dello SP500 passeremmo dunque a 166,5 dollari e da un moltiplicatore di valore di 17,55 volte passeremmo a 15,8 volte gli utili. In tal caso il risultato atteso per la fine del 2020 potrebbe passare a un indice SP500 di 2630 (vale a dire una discesa di quasi il 20%).

LE VALUTAZIONI AZIENDALI POTREBBERO SCENDERE…

Le previsioni per i mercati finanziari perciò, (tutti, ovviamente) erano troppo ottimistiche fino alla settimana scorsa e sono necessariamente destinate ad essere ridimensionate non soltanto a causa del “cigno nero”. Persino nel caso in cui le tensioni mediorientali rimanessero sopìte sino a tutta la conclusione della campagna elettorale americana lo sarebbero.

…MA IL PETROLIO NON SALIRÀ

In assenza di nuovi “colpi di teatro” infatti molto probabilmente il prezzo del petrolio non proseguirà la sua corsa, perché nel mondo la sua offerta continuerà ancora per un po’ a superarne la domanda. Ma ciò nonostante i mercati potrebbero vivere un ridimensionamento, quantomeno nella prima parte dell’anno. Il rischio è concreto.

E A MEDIO TERMINE…

Nella seconda parte del 2020 poi saranno altri i fattori che domineranno la scena: se l’inflazione non tornerà a fiammeggiare e i tassi continueranno a restare così bassi allora i profitti aziendali, per quanto ridimensionati, continueranno a superare i rendimenti obbligazionari e questa sarà un‘ ovvia boccata d’ossigeno per i moltiplicatori di valore delle borse. Oltre il semestre a venire peraltro la sfera di cristallo risulta decisamente appannata. Meglio affidarsi allora al buon senso, e a continuare l’osservazione dell’orizzonte: altri cigni neri potrebbero comparire e, per definizione, non potremmo saperlo in anticipo!

Stefano di Tommaso