2020: TROPPO OTTIMISMO PER L’ECONOMIA

Sembra di cogliere una sorta di specularità tra la fine del 2018 e quella del 2019: negli ultimi giorni del 2018 il prolungato calo delle borse e la mini-recessione occorsa (soprattutto europea e soprattutto legata alla crisi del comparto industriale dell’auto) sembravano precludere alla conclusione del lungo ciclo economico di ripresa che era conseguito alla più grande crisi finanziaria degli ultimi 80 anni. Invece è andata in tutt’altro modo. La fine del 2019 rischia però di abbagliarci in senso inverso: la forte impennata dei mercati finanziari e la mini-ripresa economica in corso hanno scatenato un’ondata di deciso ottimismo che si estende all’intero pianeta, sinanco esagerato, e per le stesse ragioni: la miopia dei mercati fornisce ottime indicazioni nel breve termine ma buio pesto oltre l’orizzonte di visibilità (che al massimo arriva a qualche mese).

I MERCATI SONO SALITI MA L’INDUSTRIA ARRANCA

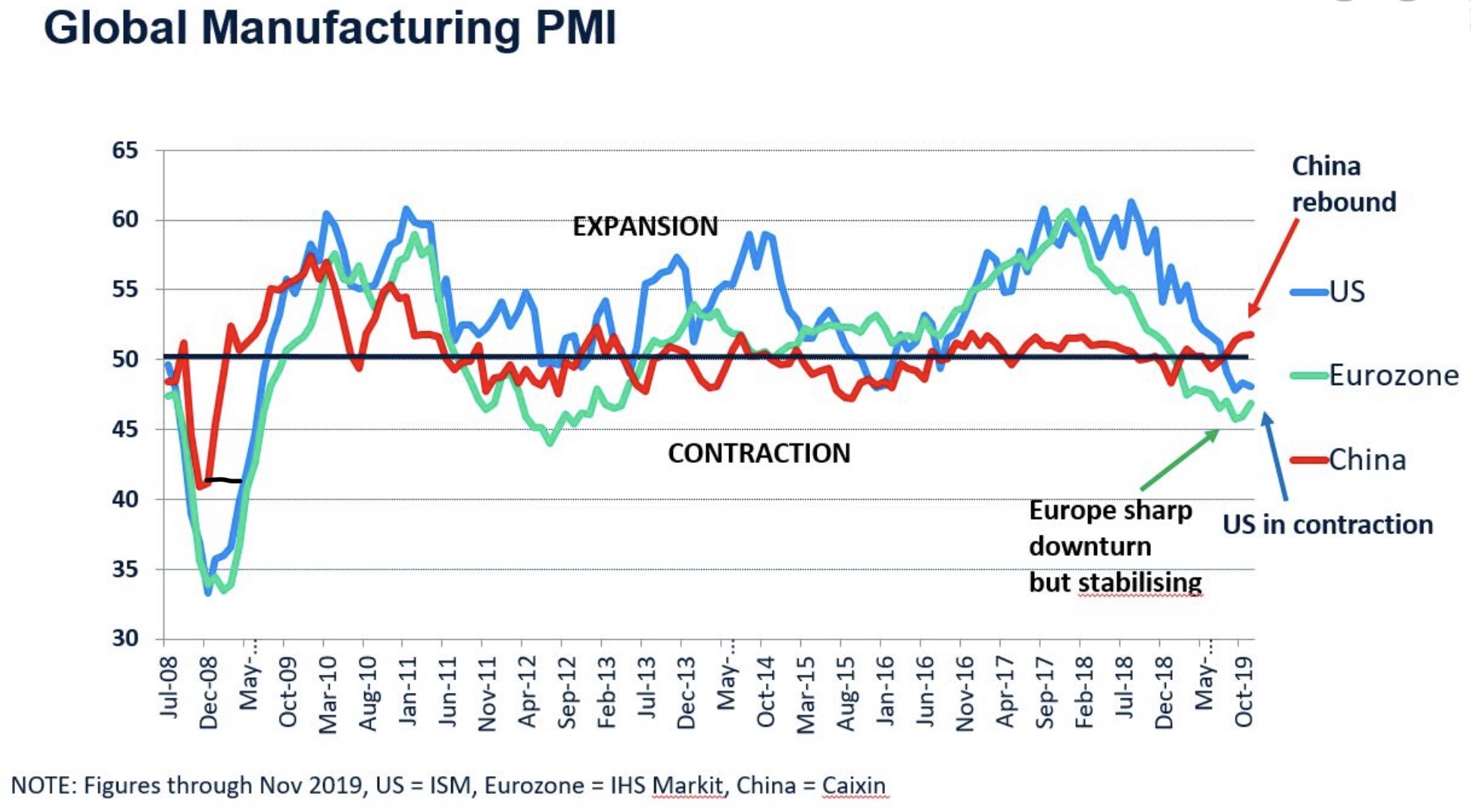

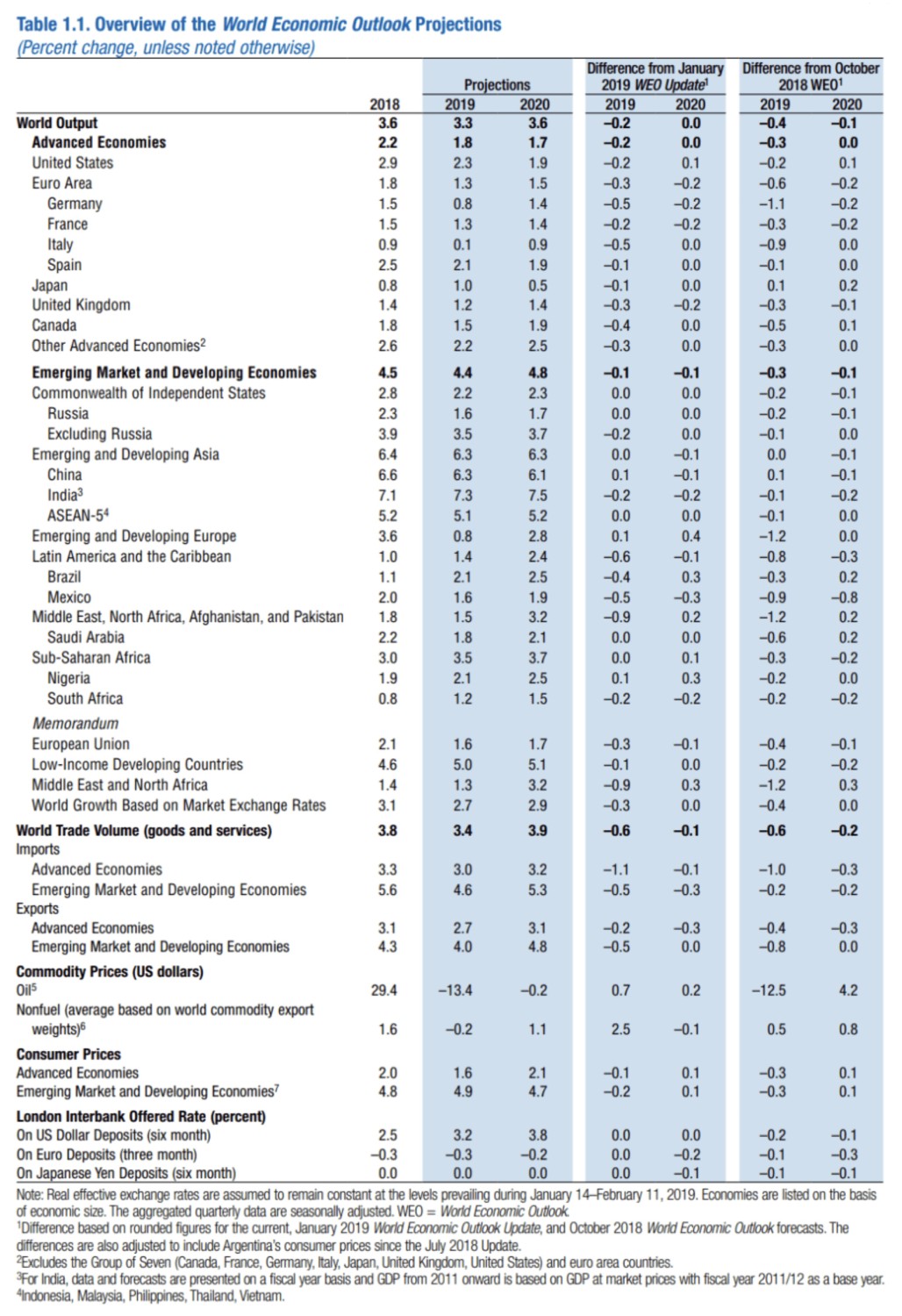

Già nell’autunno 2019 l’economia globale ha infatti ripreso la sua crescita mentre i consumi hanno continuato la loro corsa, ma il settore manifatturiero ha mostrato una flessione consistente ed estesa a praticamente ogni parte del mondo. Sebbene il comparto dei servizi abbia continuato a marciare, se ne è attribuita la colpa alle cosiddette guerre commerciali del presidente Trump ma la verità sta probabilmente altrove. Impossibile ignorare un segnale così importante.

Il progressivo rallentamento economico è comunque evidente ed è marcato da altri due fattori inequivocabili: la mancata ripresa dell’inflazione e il calo della velocità di circolazione della moneta. Segnali tutti che hanno -correttamente- generato allarme tra gli uffici studi delle banche centrali di tutto il mondo e, in presenza di una ancora limitatissima volontà politica di intervenire con politiche fiscali espansive, queste ultime non hanno potuto far altro che intervenire come potevano: cioè inondando i mercati finanziari di ulteriore liquidità.

GLI INTERVENTI DELLE BANCHE CENTRALI

È notizia della fine dell’anno l’ulteriore facilitazione monetaria stavolta disposta dalla banca centrale cinese, ma la sfilza di interventi di altre banche centrali dovrà proseguire non poco nel mondo affinché i tassi di interesse continuino a rimanere bassi: le esigenze di rifinanziamento dei debiti pubblici rischiano di assorbire buona parte di quanto immesso.

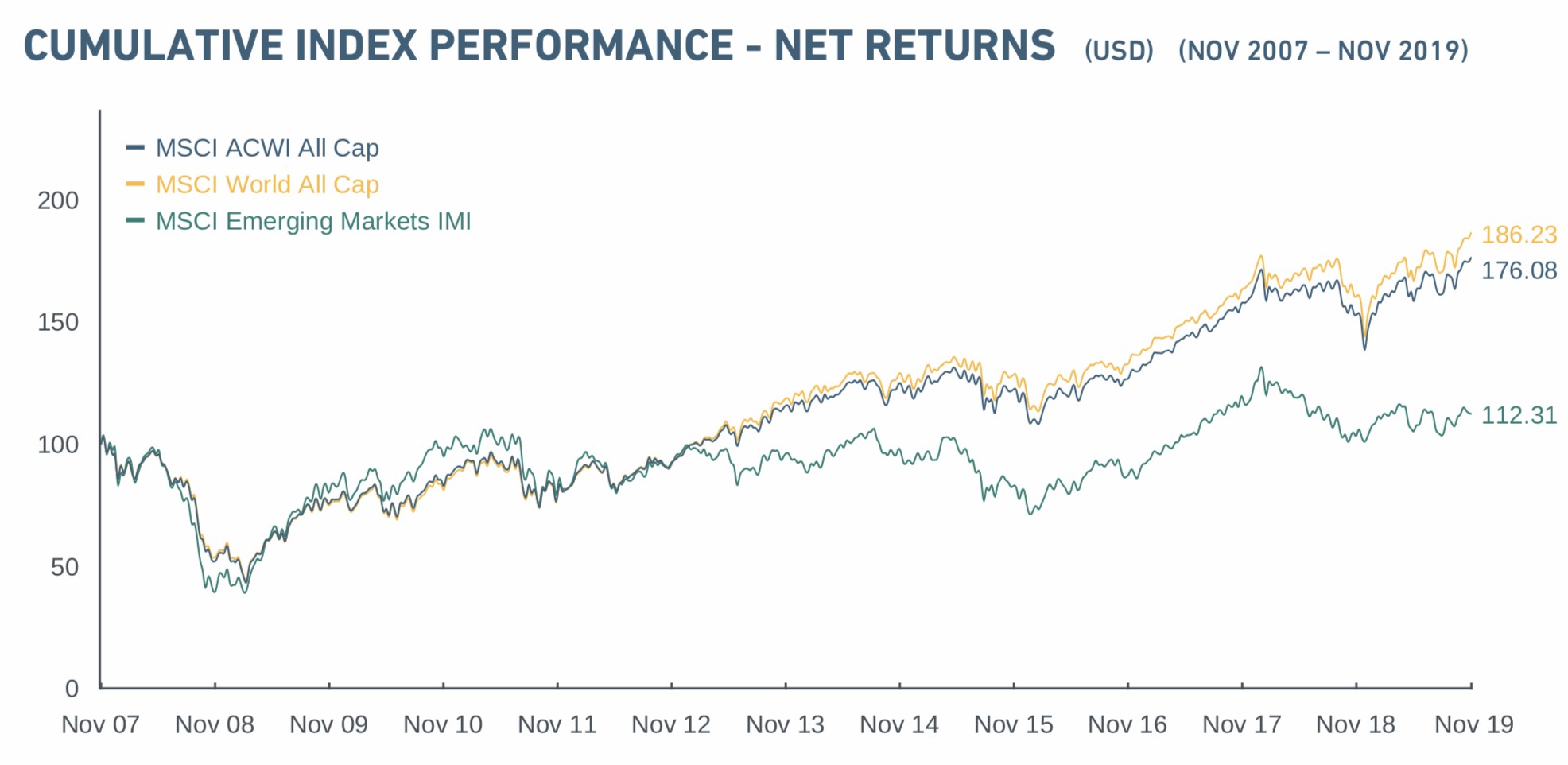

Ed è un fatto oramai accertato che l’abbondanza di quest’ultima oggi sia il principale motore della crescita delle borse, sebbene vi siano almeno altri due fattori che giustificano gli attuali rialzi dei corsi azionari: la crescita dei profitti e la scarsezza dei rendimenti dei titoli a reddito fisso.

MA LE BORSE NON SONO SOPRAVVALUTATE

A parziale giustificazione della forte domanda di titoli azionari da parte di investitori e risparmiatori di tutto il mondo infatti, un dato non legato alla liquidità dei mercati finanziari spicca fra tutti: il rapporto tra gli utili aziendali e i prezzi di borsa. Molte grandi imprese hanno infatti goduto ampiamente dei benefici derivanti dalla digitalizzazione dell’economia globale e dei ritorni di tutti gli investimenti effettuati per efficentare i processi produttivi e distributivi, ottenendone in cambio una migliore profittabilità rispetto al recente passato.

I DIVIDENDI SUPERANO LE CEDOLE

Per fornire una misura di quanto appena affermato, i profitti netti attesi espressi dalle principali imprese nel mondo, i cui titoli sono selezionati nell’indice globale MSCI ALL COUNTRY INDEX, alla fine del 2019 risultavano pari in media al 5,3% dei rispettivi corsi azionari: un’enormità se paragonati ai rendimenti negativi di circa un terzo di tutti i titoli a reddito fisso emessi nei paesi OCSE e ai rendimenti dall’1% al 2% di un altro 50% circa dei medesimi. Anche i dividendi attesi dei medesimi titoli azionari che compongono l’indice citato sono più alti dei rendimenti del mercato monetario: essi rendono agli azionisti il 2,5% dei valori di borsa in media. Non c’è da stupirsi dunque che questi ultimi -nonostante i livelli altissimi cui le borse sono arrivate- ancora preferiscono investire in azioni rispetto alle obbligazioni.

Quanto agli investimenti alternativi, a partire dai valori immobiliari fino ai metalli preziosi e alle opere d’arte, quegli stessi investitori ne hanno effettuati sin troppi negli ultimi tre/quattro anni, anche tenendo conto del fatto che si tratta di ”assets” estremamente meno liquidi e talvolta fortemente speculativi.

IL PARADOSSO DEL 2019

Questi fatti hanno, dal mio personale punto di vista, generato nel 2019 un piccolo paradosso: se da un lato sono apparsi infatti “quasi” giustificati i valori espressi dalle borse, dall’altro lato sono stati altrettanto giustificati i livelli infimi cui sono giunti i rendimenti espressi dal mercato finanziario. L’economia mondiale però risulta meno in salute di quanto i “media” vogliono farci ritenere, e la mini-ripresa attualmente in corso può distogliere l’attenzione dai fattori più importanti che occorre monitorare per chiedersi dove andrà il mondo nel corso del 2020.

SEGNALI PREOCCUPANTI PER IL 2020

La stagnazione cronica del settore manifatturiero e la quasi assenza di pressioni al rialzo sui prezzi al consumo indicano sì la svolta “digitale” dell’economia e la maggior efficienza dei canali distributivi generati dal commercio elettronico nonché la riduzione dei costi superflui effettuata lungo tutta la filiera produttiva delle grandi corporations, ma costituiscono altrettanti segnali preoccupanti: il divario tra i paesi avanzati e quelli emergenti, all’invecchiamento della forza lavoro, all’eccesso di concentrazione di ricchezze in poche forti mani, alla crescente divaricazione tra il calo dei servizi offerti dalle previdenze sociali dei maggiori paesi industrializzati e il sempre maggior costo delle cure mediche e dei servizi di cura della persona, cosa che induce minori consumi e maggior risparmio a causa della maggior incertezza relativa alla vecchiaia.

CI VORREBBERO PIÙ INVESTIMENTI IN INFRASTRUTTURE…

Tutti fattori che fanno pensare ad una minor soddisfazione generalizzata degli esseri umani e, alla lunga a possibili tensioni sociali e geo-politiche. L’antidoto “naturale” al progressivo deterioramento dei fondamenti dell’economia industriale moderna sarebbero sicuramente maggiori investimenti infrastrutturali (soprattutto nei paesi emergenti) e, forse, politiche di maggior intervento pubblico a sostegno delle classi sociali più deboli. Solo in questo modo l’economia mondiale tornerà a crescere in modo equilibrato e al riparo dagli eccessi speculativi.

…E TEORIE ECONOMICHE MENO OBSOLETE !

Ma, per farlo, occorrerà indirizzarvi abbondanti quantità di denaro privato, o (meno probabilmente) generare abbondanti risorse economiche pubbliche e risparmiare altrove dagli sprechi o ancora, forse meglio: accettare una maggior monetizzazione dei debiti pubblici, aprendo più decisamente a teorie economiche sino ad oggi ingiustamente sottovalutate o addirittura disprezzate, come la Modern Monetary Theory (MMT). Cioè la scuola di pensiero che fa capo a Warren Mosler e che è risultata l’unica ad aver previsto correttamente quanto è successo negli ultimi dieci anni.

Stefano di Tommaso