DURERÀ IL RALLY DELLE BORSE?

Il bicchiere è mezzo pieno, si era scritto qualche tempo fa, e in effetti le notizie delle ultime settimane sono state particolarmente positive per le borse: a partire dalle iniziative delle banche centrali fino alla distensione in atto tra USA e Cina. A questa positività i mercati finanziari hanno risposto più che bene, infilando l’ennesima serie di nuovi massimi di borsa e lasciando presumere i più che questo fosse soltanto l’aperitivo di un’ondata di rialzi destinata a proseguire. I commenti degli analisti che circolano in queste ore però non sono tutti concordi e nemmeno il nostro: tra ottimisti e pessimisti iniziamo a tendere alla prudenza. Eccone i perché.

LA CORSA DEI LISTINI

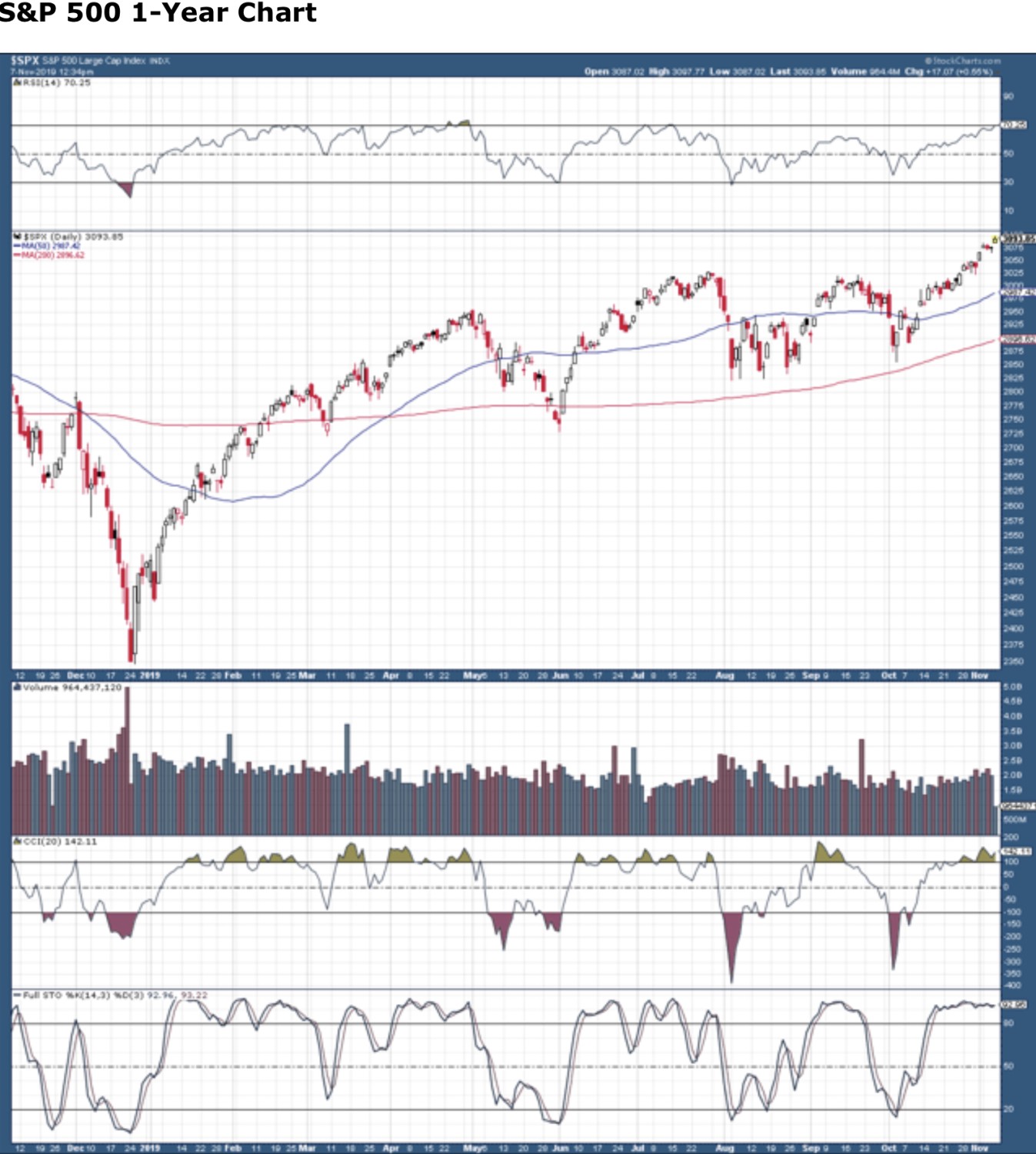

Come si può chiaramente leggere dal grafico riportato qui sotto per il più noto indice azionario americano, non soltanto Wall Street ha superato di buona misura ogni record precedente rimbalzando di oltre il 30% dai valori toccati un anno fa, ma soprattutto è la linea in alto nel grafico a preoccupare maggiormente, Il Relative Strength Index (RSI), o indice di forza relativa, è fra gli oscillatori (tra 0 e 100) più popolari fra i traders, e indica il livello di ipercomprato/ipervenduto del mercato. Qui si vede che è giunto ben oltre il livello 70, un livello considerato speculativo e dunque non duraturo.

Non troppo diversamente è andata per le borse europee: ecco l’andamento cumulato nell’ultimo anno dei principali titoli ivi quotati aggiornato alla prima settimana di questo Novembre:

L’INSTABILITÀ POLITICA

Uno dei motivi principali per l’ottimismo che si è visto nelle borse è dovuto alla relativa stabilità politica degli Stati Uniti d’America e alle prospettive per il suo presidente di essere rieletto: il quadro da questo punto di vista si è complicato non poco, con la discesa nell’agòne della campagna presidenziale di nuovi personaggi di peso come Michael Bloomberg e con la ripresa, più violenta che mai, delle richieste di “impeachment” (cioè di mozione di sfiducia) verso Donald Trump.

Una situazione che lo ha fatto persino tentennare sulla volontà politica di proseguire e concludere presto il negoziato commerciale con la Cina, nonostante la buona volontà di quest’ultima e il sostanziale riscontro nei fatti di quello che Trump aveva posto come motivazione della strategia di tensione: il suo predecessore aveva in effetti lasciato troppi vantaggi al principale antagonista commerciale degli americani e bisognava riequilibrare la bilancia a favore dell’America.

Nemmeno in Europa la situazione è troppo positiva: la debolezza politica del leader tedesco Angela Merkel lascia intravedere un’avanzata della Francia nel tracciarne la linea politica che rischia di piacere a pochi stati membri dell’Unione, anche perché Macron che gode di scarso consenso nel suo paese lascia intendere una svolta “gollista” e autoritaria. Il nostro governo è caduto poi in un’impasse da non sottovalutare negli ultimi giorni e i leaders dei tre partiti al governo sono tornati ad allontanarsi, lasciando lo “spread” sui titoli di stato tornare a lievitare e fornendo la sensazione di essere di nuovo a termine. Le nuove consultazioni politiche spagnole, data una legge elettorale “all’italiana” non lasciano d’altra parte molto spazio all’ottimismo circa il ritorno alla governabilità della penisola iberica.

L’ECONOMIA REALE NON TORNA A CORRERE

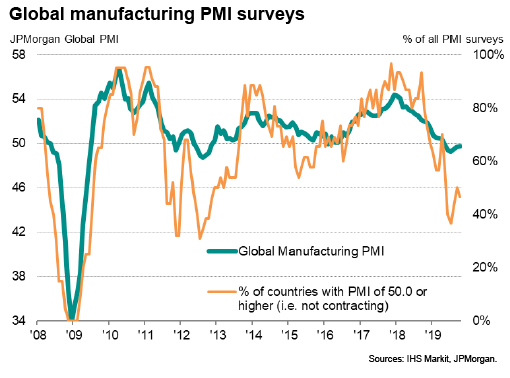

Nemmeno sotto il profilo della produzione manifatturiera il mondo mostra grandi risultati: prosegue il suo calo in Europa come in America mentre continua a crescere in Asia ma a un ritmo che si riduce. La narrativa degli economisti (cui mi associo) relativa al sopravanzare dell’economia digitale quale prima causa del ristagno della produzione industriale indubbiamente mitiga la lettura di questo dato profondamente negativo, ma nemmeno l’ottimismo delle imprese che l’indice PMI di Markit rileva costantemente sembra essere in aumento, anzi: le revisioni al ribasso per le aspettative di crescita economica per il 2020 lasciano intravedere una lettura meno edulcorata di quella ufficiale.

Il rischio di una recessione globale nel 2020 è perciò sempre più concreto e, soprattutto, l’Europa sembra esserci già piombata dentro, principalmente a causa della forte dipendenza dall’industria dell’auto. Le previsioni per il 2020 delle imprese europee sono poi ancora più grigie, a causa del rischio di un tonfo del Dollaro (che renderebbe poco competitive le esportazioni continentali) e della fiacchezza degli ordinativi per l’anno prossimo in arrivo dal continente asiatico.

Il rischio di una recessione globale nel 2020 è perciò sempre più concreto e, soprattutto, l’Europa sembra esserci già piombata dentro, principalmente a causa della forte dipendenza dall’industria dell’auto. Le previsioni per il 2020 delle imprese europee sono poi ancora più grigie, a causa del rischio di un tonfo del Dollaro (che renderebbe poco competitive le esportazioni continentali) e della fiacchezza degli ordinativi per l’anno prossimo in arrivo dal continente asiatico.

E SI RIDIMENSIONA L’OTTIMISMO SUI PROFITTI D’IMPRESA

D’altra parte uno dei principali motivi d’ottimsmo delle borse occidentali sino a ieri era sta la decisa resilienza degli utili aziendali, insieme alle aspettative di ulteriori ribassi dei tassi, di altri stimoli fiscali e di nuove facilitazioni monetarie (tutte forse troppo frettolosamente già incorporate nei recenti rialzi).

Ma nelle prossime settimane il livello dei profitti d’impresa, il principale metro per valutare il livello di sostenibilità dei rialzi di borsa, man mano che emergono i risultati del terzo trimestre solare 2019 e si chiariscono le prospettive per quelli dell’ultima parte dell’anno, potrebbero risultare deludenti e non riscontrare l’ottimismo, oggi dilagante.

L’aspettativa per il 2020 a Wall Street è per una crescita dell’8,8% dei profitti aziendali, ma se guardiamo alle ultime rilevazioni riportate quella percentuale potrebbe tranquillamente essere dimezzata.

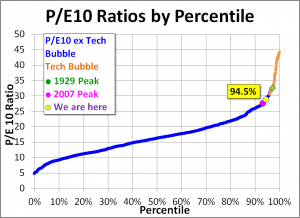

I MOLTIPLICATORI DI BORSA SONO DIVENTATI “CARI”

Ebbene dunque i profitti stanno sì ancora crescendo, ma probabilmente a un ritmo sempre più fiacco, rendendo di fatto sempre più “care” le azioni dei rispettivi titoli quotati: a Wall Street il prezzo delle azioni, misurato con il moltiplicatore degli utili attesi per il 2019, si attesta in media a oltre 17 volte, mentre la media storica degli ultimi trent’anni è poco sopra le 14 volte gli utili (esattamente dove era piombato poco meno di un anno fa).

Ebbene dunque i profitti stanno sì ancora crescendo, ma probabilmente a un ritmo sempre più fiacco, rendendo di fatto sempre più “care” le azioni dei rispettivi titoli quotati: a Wall Street il prezzo delle azioni, misurato con il moltiplicatore degli utili attesi per il 2019, si attesta in media a oltre 17 volte, mentre la media storica degli ultimi trent’anni è poco sopra le 14 volte gli utili (esattamente dove era piombato poco meno di un anno fa).

Le azioni americane sono dunque più care della loro media storica di circa il 20%, un dato solo in parte attutito dalla forte prevalenza su quel listino dei titoli “tecnologici”, i quali incorporano sempre attese migliori che in altri comparti. Il paragone con lo stesso metro per le azioni europee quotate in borsa è ancora più impietoso: siamo a più 25% di quelle americane, visto che le azioni quotate nel vecchio continente valgono in media un po’ meno di 14 volte gli utili (comunque pur sempre al di sopra della loro media storica, che giace a 13 volte).

In teoria potremmo perciò pensare a un qualche travaso delle risorse degli “asset manager” (i gestori di patrimoni) verso il continente europeo, se non fosse che le prospettive di quest’ultimo -come abbiamo visto più sopra- per il prossimo anno sono ancora peggiori.

E poi se dovessimo guardare soltanto ai moltiplicatori degli utili allora sarebbe il mercato borsistico del Giappone ad essere incoronato, con lo stesso moltiplicatore di prezzo dell’Europa (13,8 volte gli utili per l’esattezza) ma ben al di sotto della sua media storica che arriva vicino alle 20 volte gli utili.

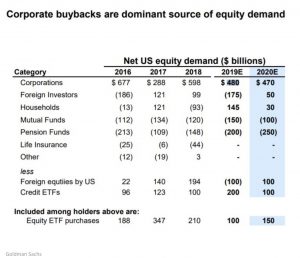

IL VENIR MENO DEI “BUY-BACK” AZIONARI

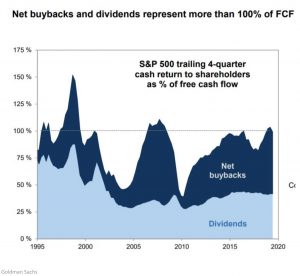

Come si può leggere dalla tabella qui riportata, in un recente studio di Goldman Sachs si evidenzia il riacquisto di azioni proprie da parte delle imprese è stata di gran lunga la fonte primaria di liquidità negli ultimi 4 anni per il mercato borsistico americano, senza la quale è facile prevedere cosa sarebbe potuto succedere a Wall Street osservando i flussi: le vendite di titoli avrebbero superato di molto gli acquisti.

Come si può leggere dalla tabella qui riportata, in un recente studio di Goldman Sachs si evidenzia il riacquisto di azioni proprie da parte delle imprese è stata di gran lunga la fonte primaria di liquidità negli ultimi 4 anni per il mercato borsistico americano, senza la quale è facile prevedere cosa sarebbe potuto succedere a Wall Street osservando i flussi: le vendite di titoli avrebbero superato di molto gli acquisti.

Nella stessa tabella tuttavia si prevede nel 2020 una riduzione dei budget stanziati dalle imprese americane (da 480 a 470 miliardi di dollari) per il riacquisto delle azioni proprie, rispetto al mostruoso livello toccato quest’anno quando quasi mezzo trilione di dollarisono stati stanziati dalle sole società incluse nell’indice Standard & Poor 500: un importo cioè superiore persino ai loro flussi di cassa netti dell’anno.

Quest’ultimo fattore è chiaramente incrementato molto nell’ultimo decennio, fino a toccare i livelli pre-crisi del 2008, come si può vedere dal grafico:

INFLAZIONE E RENDIMENTI DEI BOND STANNO TORNANDO A SALIRE

INFLAZIONE E RENDIMENTI DEI BOND STANNO TORNANDO A SALIRE

Un dato che non può infine non preoccupare è il ritorno verso l’alto del rendimento dei titoli di stato americani a 10 anni, risalito pressoché di colpo di 1/2 punto percentuale e tornato a ridosso del 2% (un livello non visto dallo scorso Agosto) dopo oltre un anno di discesa decisa, come si può vedere dal grafico qui riportato:

In teoria una risalita dei rendimenti può risultare fisiologico e compatibile con il migliorare delle aspettative di mercato relative ai nuovi accordi commerciali attesi a breve con la Cina, quale segno di fiducia nell’a crescita economica e nella conseguente possibilità di ripresa dell’inflazione.

Ma per tutta una serie di altri motivi (ad esempio l’inflazione: il dato americano sul costo del lavoro per unità di prodotto segnala nel terzo trimestre 2019 un aumento di un punto percentuale, dal 2.6% del trimestre precedente, al 3.6%) quel che si può pensare è che le vendite di titoli a reddito fisso che hanno determinato tale risalita dei rendimenti possano portare di fatto più instabilità per il mercato borsistico.

Per due buoni motivi: la relativa scarsità di liquidità che -non abbondando- evidentemente si è spostata dall’obbligazionario all’azionario, e il rendere evidentemente “più cari” i titoli azionari in confronto con i primi.

MORALE :

Quanto a lungo possono perciò continuare a crescere le quotazioni dei titoli azionari se al tempo stesso:

- I fattori macroeconomici non brillano

- L’instabilità politica cresce

- I profitti crescono sempre meno

- I Buy-Back si riducono

- I moltiplicatori sono troppo alti

- I tassi e l’inflazione tornano a crescere?

Rispondere a questa domanda potrebbe sembrare facile, sebbene la sensibilità degli investitori professionali dipenda da un tal numero di fattori che nessuna previsione, persino quando presa sui massimi di sempre e alla vigilia di eventi che potrebbero risultare negativi, sia mai davvero scontata.

E soprattutto ciò che può fare davvero la differenza non è tanto l’orientamento generale degli umori di mercato, quanto la tempistica con la quale essi materializzano guadagni e perdite dei titoli. Ovviamente azzeccare quest’ultima è la cosa più difficile.

Motivo per cui le considerazioni appena fatte, che porterebbero ad aprire la mente verso la possibilità che il fine anno in arrivo possa non essere così tranquillo come molti vorrebbero far credere, in realtà siano -per fortuna- soltanto pura teoria e niente più. Da prendere, appunto, come si dice: col “beneficio di inventario”.

Stefano di Tommaso