ECONOMIA REALE: OTTIMISTI O PESSIMISTI?

È dall’inizio dell’anno che tutti si chiedono quando arriverà la recessione. Ma forse è più corretto retrodatare la questione già a metà del 2016, prima dell’avvento dei cosiddetti “Trumponomics” ovvero degli stimoli fiscali che il Presidente degli Stati Uniti d’America ha introdotto (annunciandoli alla fine del 2017 con valenza dal 2018) provocando una nuova ondata di crescita economica globale e, soprattutto, una impressionante crescita dei profitti aziendali, portando peraltro le borse di tutto il mondo a battere sempre nuovi massimi.

LE GUERRE COMMERCIALI

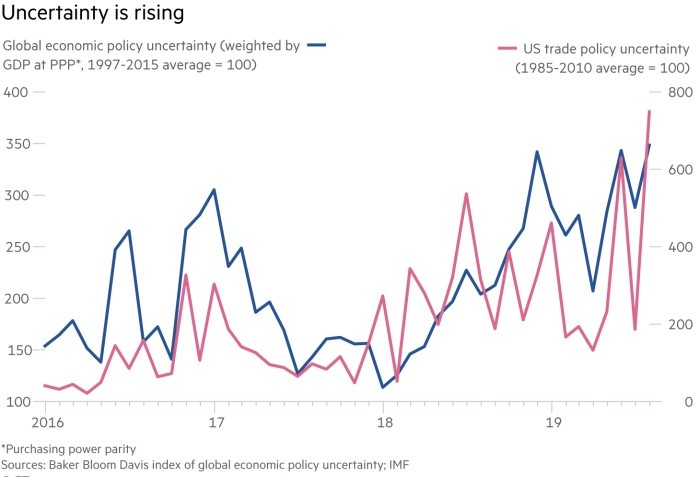

Nello stesso periodo tuttavia lo stesso Presidente ha avviato una serie di serrati confronti/scontri commerciali con la Cina e con l’Europa e la prospettiva di guerre commerciali e di conseguenti Calì del commercio globale hanno alimentato il canto delle cornacchie da parte di buona parte dei “guru” economici e finanziari, portandoli a prevedere disastri e povertà. Nonostante i media di tutto il mondo non scrivano e non raccontino praticamente null’altro, la sostanza delle cose sembra essere parecchio diversa dalla narrazione.

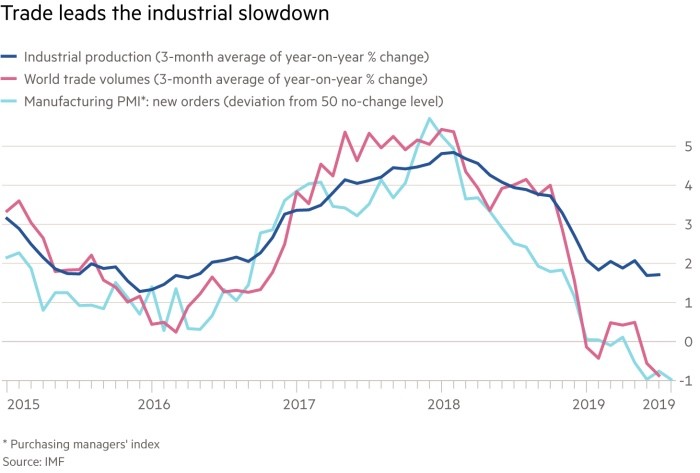

La verità profonda è che le tensioni geo-politiche negli ultimi due-tre anni non sono che diminuite, il commercio mondiale non è nemmeno andato così male come vorrebbero farci credere. Semmai ciò che è letteralmente crollato è la produzione industriale occidentale, e soprattutto quella legata all’industria automobilistica europea, mentre il pendolo dell’economia è rimasto negli ultimi anni fin troppo a lungo in fase espansiva, ma nessuno può negare che esso non potrà restare appeso in eterno ad un estremo. Oscillerà ancora, indipendentemente dalle guerre commerciali e dalle vicende politiche.

I FATTORI CICLICI

I fattori ciclici che determinano l’andamento dell’economia cioè rischiano ancora una volta di prevalere su quelli di natura fondamentale, rendendo ad un certo punto inevitabile il rallentamento economico globale. È sempre stato così e ben difficilmente potremo presto affermare di aver potuto dimenticare la ciclicità dell’andamento delle economie.

Quel che piuttosto occorre notare è anche la forte localizzazione dell’attuale rallentamento della crescita economica, con l’Europa in testa nel mancato rinnovamento dei propri comparti industriali prevalenti e nelle sempre più profonde fratture politiche che l’attraversano, tali da determinarne da un lato la disgregazione (vedi la Brexit ma anche le tendenze separatiste di molte altre nazioni che vogliono recuperare la loro indipendenza dall’eccessiva influenza che hanno Germania e Francia nel governo dell’Unione. Il mix di scarso dinamismo economico e forti tensioni politiche ha fatto dunque del vecchio continente la vera palla al piede dello sviluppo economico globale.

LA CADUTA DEI RENDIMENTI

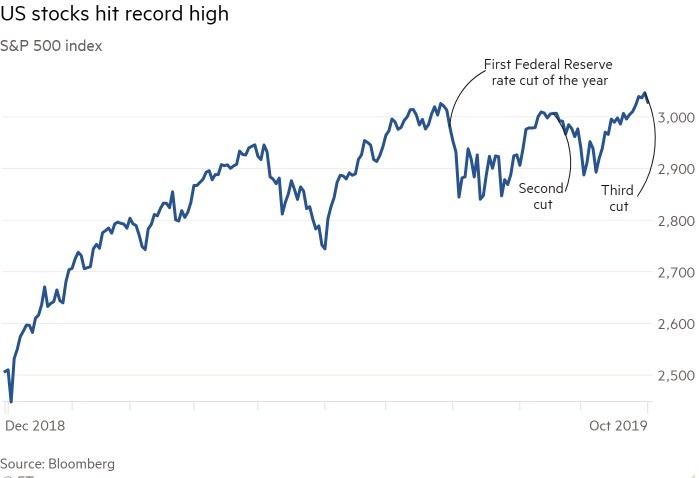

Ma ciò che più colpisce è la clamorosa discesa dei rendimenti a lungo termine espressi dal mercato dei capitali: una tendenza contro la quale nulla ha potuto nemmeno la più potente delle banche centrali, la Federal Reserve americana che qualche mese fa ha dovuto inchinarvisi, assecondandola e rinunciando a qualsiasi pretesa di “forward guidance”.

Le cause sono numerose, a partire dall’importante rallentamento della velocità di circolazione della moneta, che ha imposto alle autorità monetarie nuove immissioni di liquidità nel sistema prima che questo si bloccasse.

Ma una concausa non meno importante è la gigantesca massa globale di liquidità che cerca collocazioni più tranquille delle borse valori, del private equity e del venture capital, trovandole sempre meno tra i titoli a reddito fisso, i cui corsi sono cresciuti con troppo, portandone in molti casi sotto lo zero i rendimenti.

E un’altra concausa sicuramente rilevante è l’innovazione tecnologica dilagante negli ultimi anni, che peraltro ha direttamente generato la progressiva digitalizzazione delle imprese nonché la sempre più pervadente globalizzazione delle economie, che appaiono ai giorni nostri sempre più interdipendenti è sempre più permeabili agli scambi intercontinentali di merci e servizi. Esse hanno trovato nelle ricadute gestionali delle nuove tecnologie cui sono state forzate a piegarsi, anche l’occasione di drammatici efficientementi nei costi industriali e nella logistica integrata, impedendo con ciò all’inflazione dei prezzi di svilupparsi nonostante la massa di liquidità in circolazione, il calo della disoccupazione e l’incremento dei redditi disponibili.

I PROFITTI AZIENDALI NON SONO DIMINUITI

Anche questo è stato alla base dell’importante crescita degli utili aziendali nel mondo, cosa che ha reso le azioni quotate alle borse valori molto meno “care” di quanto possa far sembrare l’impennata degl’indici azionari, ma soprattutto sono stati i timori di guerre commerciali e di possibili restringimenti alla libera circolazione delle merci a imporre una nuova ondata di investimenti volti a rivedere l’assetto futuro delle cosiddette “supply chain” globali (cioè delle filiere di fornitura industriale) e non è detto che questo fatto non possa generare ulteriori benefici nell’efficienza futura dei fattori produttivi.

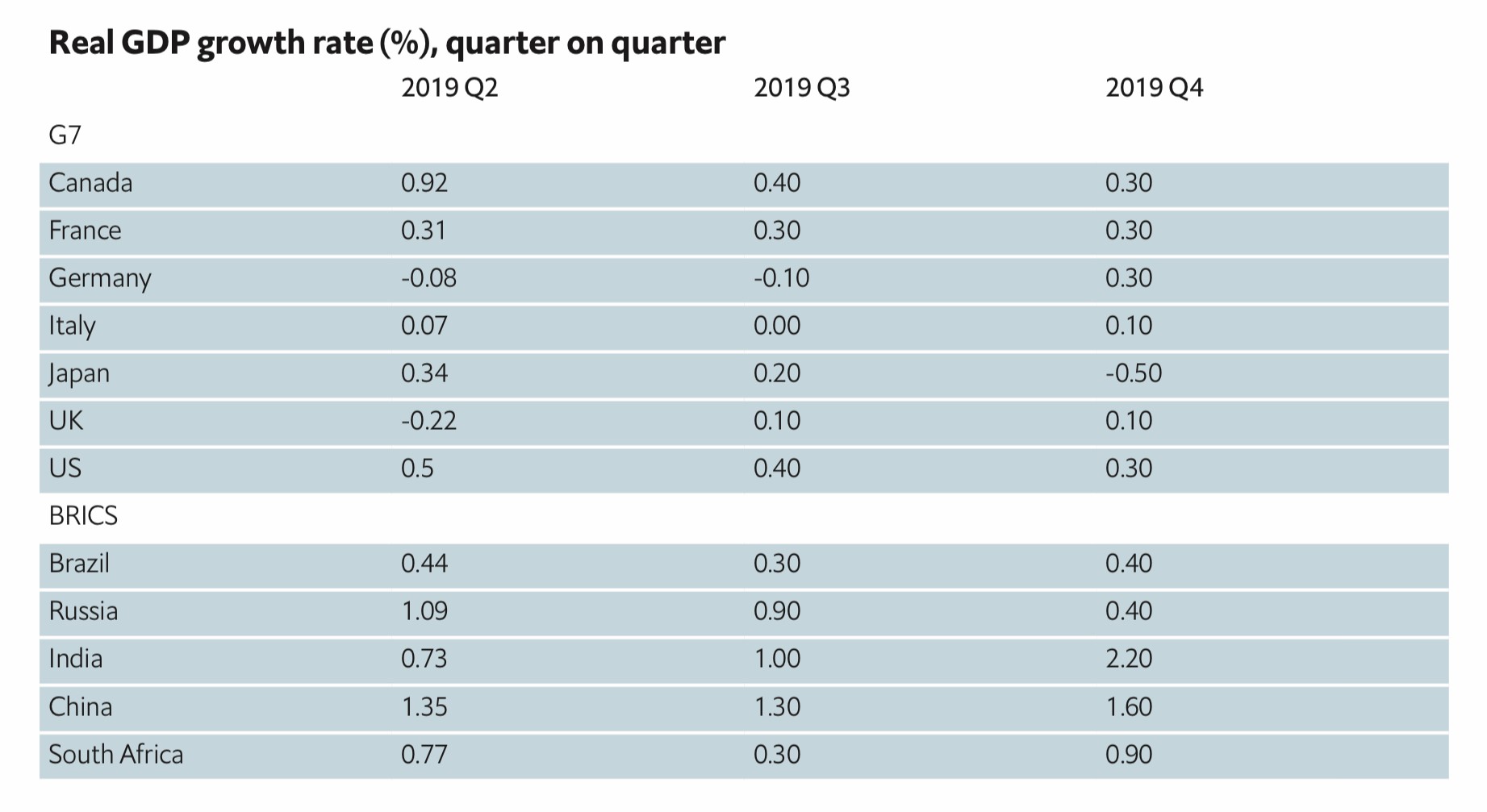

Senza dunque arrivare a voler sostenere che le guerre commerciali “fanno bene” all’economia reale, alla luce di tali grandi bradisismi, possiamo però prudentemente affermare che i fattori ciclici, l’inellutabilità dell’innovazione tecnologica e la forzata revisione delle filiere di fornitura industriale sono concause che hanno tutte congiurato per un rallentamento della crescita globale, che personalmente trovo però molto meno “sincrona” di quanto lo sia stata l’accelerazione fino a uno-due anni fa: la Cina ha chiuso il quarto trimestre del 2019 con una nuova riduzione della crescita economica, che pur tuttavia continua a ritmi impensabili per le economie occidentali (6% annuo) e ci sono aspettative che questa possa addirittura riprendere quota nell’ultimo trimestre dell’anno, probabilmente in forte controtendenza rispetto all’Europa e alle Americhe.

L’AMERICA È SEMPRE IN TESTA

Gli U.S.A. in realtà sono molto meno simili al vecchio continente di quanto lo siano al sud-est asiatico, nonostante le apparenze: se non arriverà un vero e proprio terremoto politico con l’impeachment del presidente Trump (ad oggi ancora poco probabile) il dinamismo del suo sistema industriale e, soprattutto, il ritmo sempre più serrato di investimenti nell’innovazione tecnologica possono fare ben sperare che sosterranno ancora a lungo la loro crescita economica e la loro pervasiva presenza nelle economie del resto del mondo.

I mercati finanziari non per niente restano profondamente ottimisti e sono a loro volta una delle cause della migliore performance americana: il loro efficiente e trasparente funzionamento attirano costantemente capitali verso la zona-Dollaro e contribuiscono a sostenere gli investimenti nelle innovazioni tecnologiche.

Questo circolo virtuoso (in parte a spese del resto del mondo, ma con ricadute positive per il progresso umano e dunque non soltanto per gli U.S.A.) non appare destinato a interrompersi domani mattina. Si pensi ad esempio al settore automobilistico in America, che sembra aver gettato alle spalle ogni genere di timore, basato com’è sempre più sulla fornitura di tecnologie per il rimpiazzo dei carburanti fossili e per la guida autonoma e intelligente. Gli U.S.A. stanno insomma facendo soldi proprio dove l’Europa li perde. Ma ciò vale anche per le tecnologie militari, quelle di sicurezza informatica, per le biotecnologie e per le ricerche mediche. È difficile trovare un settore dove gli U.S.A. non siano all’avanguardia e Wall Street non fa che riflettere un mix di imprese e settori industriali che appare sempre più diverso da quello del vecchio continente.

Ecco dunque che ancora una volta il resto del mondo sembra dipendere non poco dalla “locomotiva americana”, soprattutto se una serie di tregue e di accordi con l’ex-Celeste Impero, da anni il vero antagonista economico dell’America, prenderanno il posto dei timori che hanno dominato (a torto) le previsioni nel corso del 2019.

IL BICCHIERE È “MEZZO PIENO”

Se vogliamo rispondere alla domanda iniziale allora, a livello globale dovremmo affermare che il bicchiere è mezzo pieno, insomma, seppure nessuno possa asserire che lo sia del tutto. Molto dipende anche dalle prospettive individuali delle singole nazioni, dei loro sistemi politici ed industriali, e dai fattori demografici e sociali. E certamente quella nostrana ed europea non è delle più rosee.

Stefano di Tommaso