CRESCERE CON LE ACQUISIZIONI

Nel mondo i volumi dell’attività di Merger&Acquisition (fusioni e acquisizioni) sono in calo, ma non la numerosità delle operazioni. E proprio recentemente è stato dimostrato che le società che perseguono la crescita tramite numerose, piccole acquisizioni, creano nel tempo maggior valore per gli azionisti. Ma ciò avviene soltanto quando quelle imprese seguono un programma preciso, lineare, chiaro, coerente e compatibile con le possibilità interne. Sono anni che la letteratura manageriale gira intorno alla maggiore delle questioni che riguardano le fusioni&acquisizioni : è meglio fare poche grandi operazioni oppure perseguire un programma di piccoli passi? Un recente studio della McKinsey fornisce una risposta univoca dal punto di vista statistico: se guardiamo ai numeri hanno stravinto le prime, cioè quelle che hanno seguito la politica dei piccoli passi.

IL MERCATO DELLE FUSIONI E ACQUISIZIONI

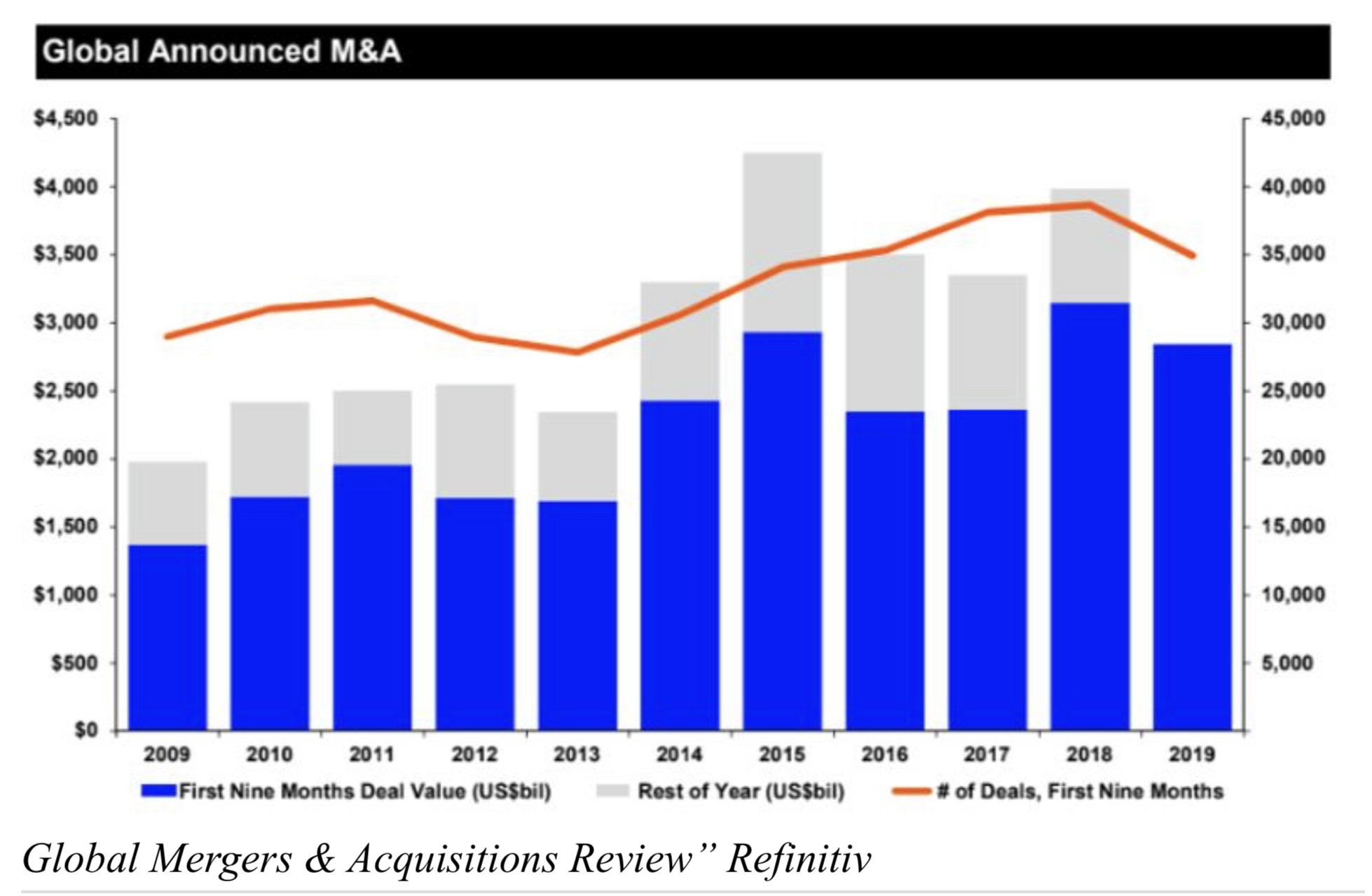

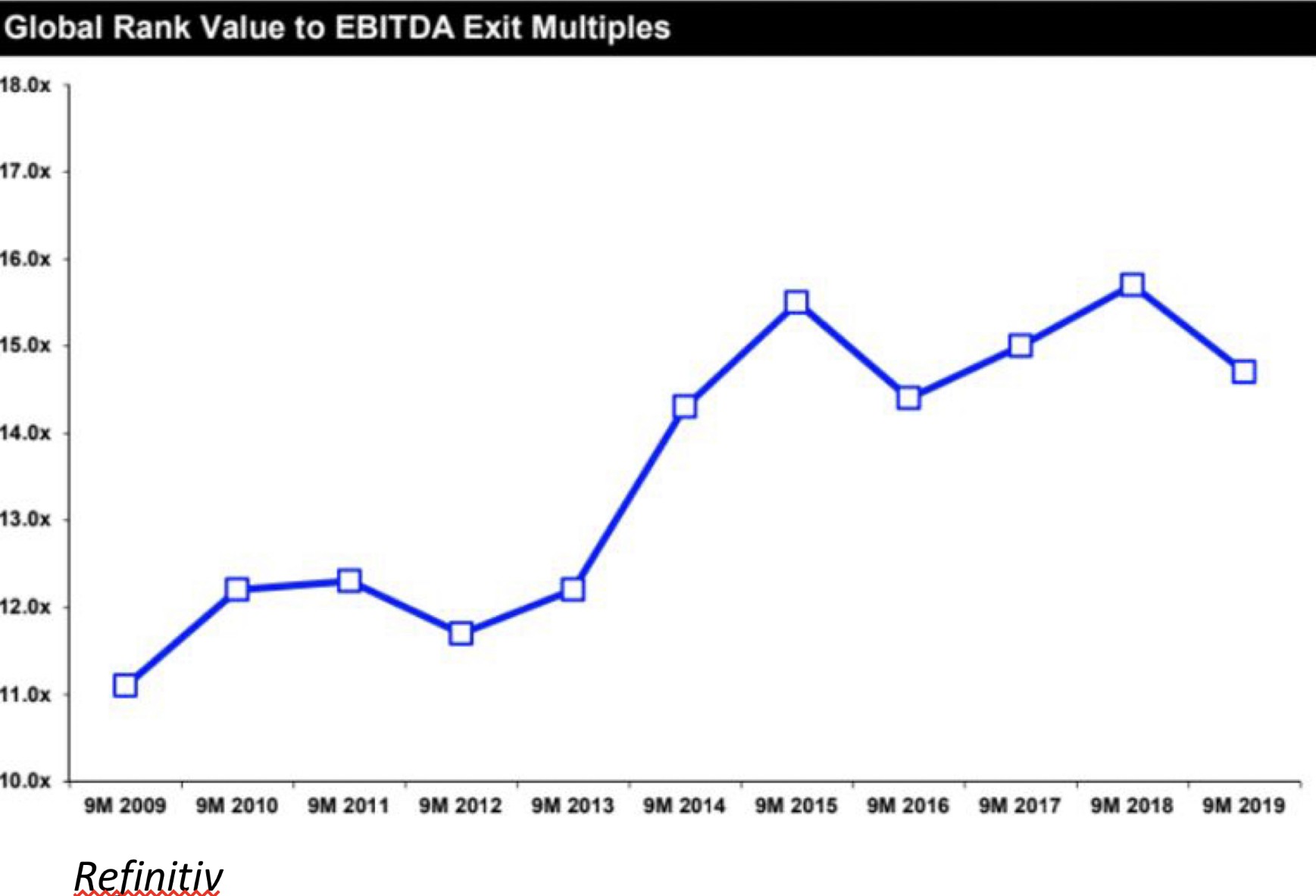

Che l’economia mondiale si trovi a fronteggiare una prospettiva di rallentamento non lo dicono solo gli ultimi dati sulla produzione industriale di Usa, Europa e Cina bensì un indicatore meno noto ma che allarma governi e banchieri di tutto il mondo: la frenata delle fusioni e acquisizioni fra aziende. Nel terzo trimestre 2019 queste hanno segnato un calo del 28% sul trimestre precedente. Come si può vedere dal grafico che segue, secondo la banca dati finanziari Refinitiv il trimestre che si è appena concluso (al 30 settembre) è stato il più debole per valore delle operazioni degli ultimi due anni e mezzo (da inizio 2017):

Tra le cause del calo :

- la caduta delle aspettative di crescita,

- la non facilissima possibilità di accedere al credito per pagare le acquisizioni,

- le valutazioni troppo elevate.

Partiamo da quest’ultimo fattore per andare a ritroso: la discesa delle valutazioni è mostrata nel grafico qui riportato: il multiplo dell’EBITDA (margine operativo lordo) medio nel mondo intero con cui sono valutate le aziende è sceso da 16 a 15 volte.

Ovviamente si tratta di una media globale sui valori, dunque molto influenzata dalle grandissime transazioni per le quali girano moltiplicatori molto elevati e altrettanto rialzata dalla prevalenza delle operazioni americane, dove i moltiplicatori sono all’incirca del 50% superiori a quelli europei. Il dato comunque è pur sempre eclatante: se nonostante il calo dei tassi di interesse (che dovrebbe far rialzare le valutazioni) assistiamo ad una loro decrescita, allora evidentemente sono le prospettive dell’economia che si sono indebolite.

LE FUSIONI E ACQUISIZIONI SONO UN’INDICATORE DELLE PROSPETTIVE DI CRESCITA DELL’ECONOMIA

Cosa peraltro testimoniata dal fatto che l’oscillazione nelle fusioni e acquisizioni nell’ultimo trimestre è forte in Europa (-31%), meno forte in Asia (-21%) ed è viceversa positiva negli Stati Uniti d’America (+3%) dove ha toccato il massimo di sempre, ma soltanto tra imprese americane, mentre anche lì è in calo l’attività fuori confine (-32%). Non a caso l’economia europea è in forte calo e quella americana è invece ancora in crescita.

In italia invece vanno a gonfie vele le operazioni di aggregazione tra piccole e medie imprese, la cui numerosità è in aumento del 18% nel periodo gennaio-settembre 2019 rispetto al medesimo del 2018, sebbene il controvalore delle stesse sia in discesa del 15%. Vale a dire che la dimensione media delle operazioni di fusioni e acquisizioni è fortemente diminuita (intorno al 30%).

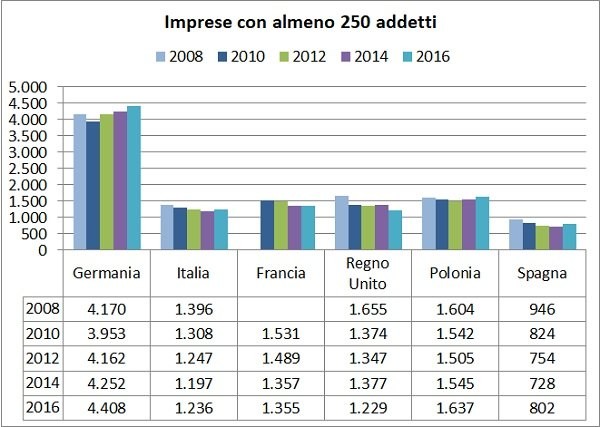

LA FRAMMENTAZIONE DEL PANORAMA INDUSTRIALE ITALIANO E LA NECESSITÀ DI UN SUO CONSOLIDAMENTO

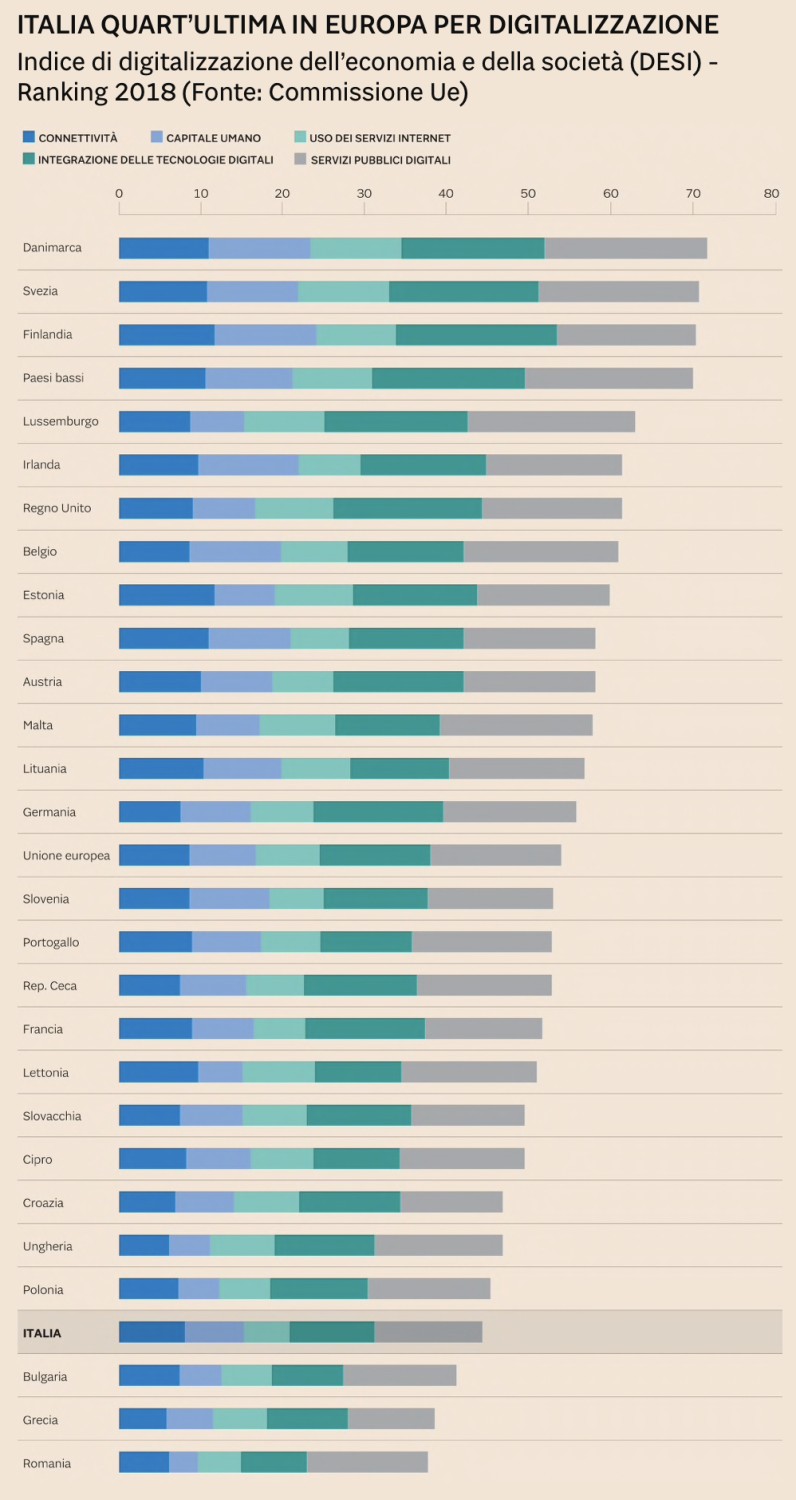

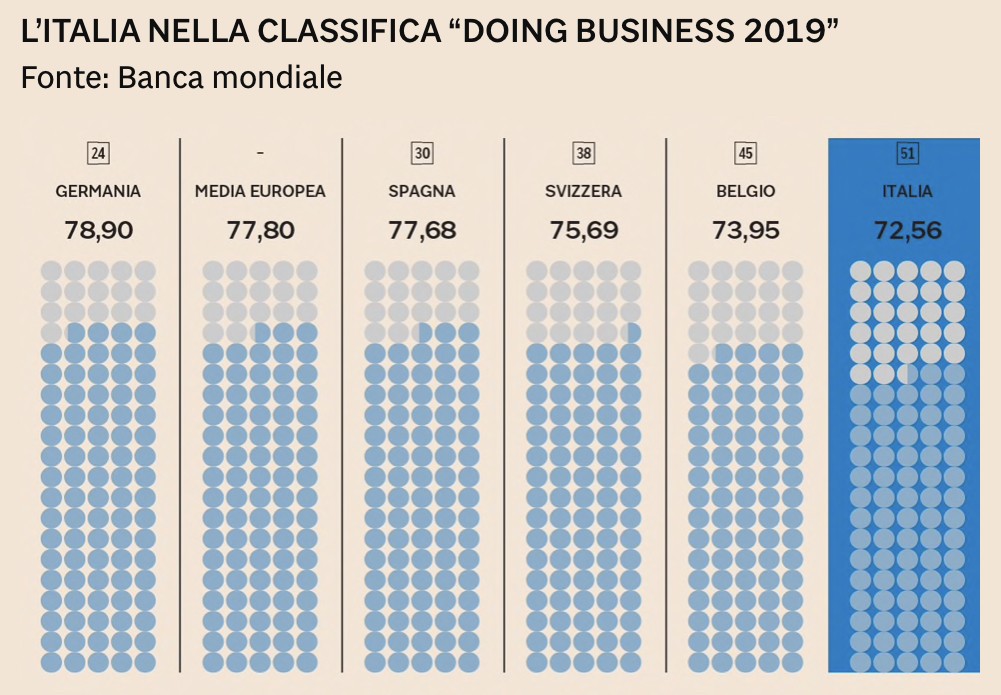

La cosa non deve stupire, anzi: il nostro Paese è caratterizzato da una dimensione media delle imprese assai ridotta rispetto al resto dei paesi OCSE e il consolidamento di queste ultime passa necessariamente attraverso processi di crescita “esterna”, cioè aggregandone altre per raggiungere la massa critica necessaria a sostenere investimenti e concorrenza.

L’esclusione dell’Italia dalla classifica dei migliori paesi dove fare impresa ha ragioni storiche. Il nostro Paese per esempio si piazza al 118° posto nel mondo per quanto riguarda la minor tassazione delle imprese e alla 112° posizione per le possibilità di accesso al credito.

Il “fil rouge” delle aggregazioni italiane è dunque spesso e volentieri la necessità di consolidamento, anche dimensionale, da parte delle imprese che vanno bene, soprattutto quando sono troppo piccole.

Non a caso è in crescita il numero delle quotazioni alla borsa delle piccole e medie imprese (dall‘1 gennaio al 30 settembre si sono quotate all’A.I.M.23 nuove imprese) e il numero di piccoli investimenti dei fondi di private equity, che hanno profuso più di 8 miliardi di euro in 112 operazioni (mentre erano 85 un anno fa), di cui 68 riconducibili a fondi italiani. Tra i più attivi, si segnalano Alto Partners, Wise e Idea Capital, con 3 operazioni ciascuno. Anche la quotazione in Borsa o l’ingresso di investitori del Private Equity in definitiva rispondono alla stessa esigenza nazionale: quella di consolidamento del panorama industriale nostrano.

LO STUDIO DELLA McKINSEY

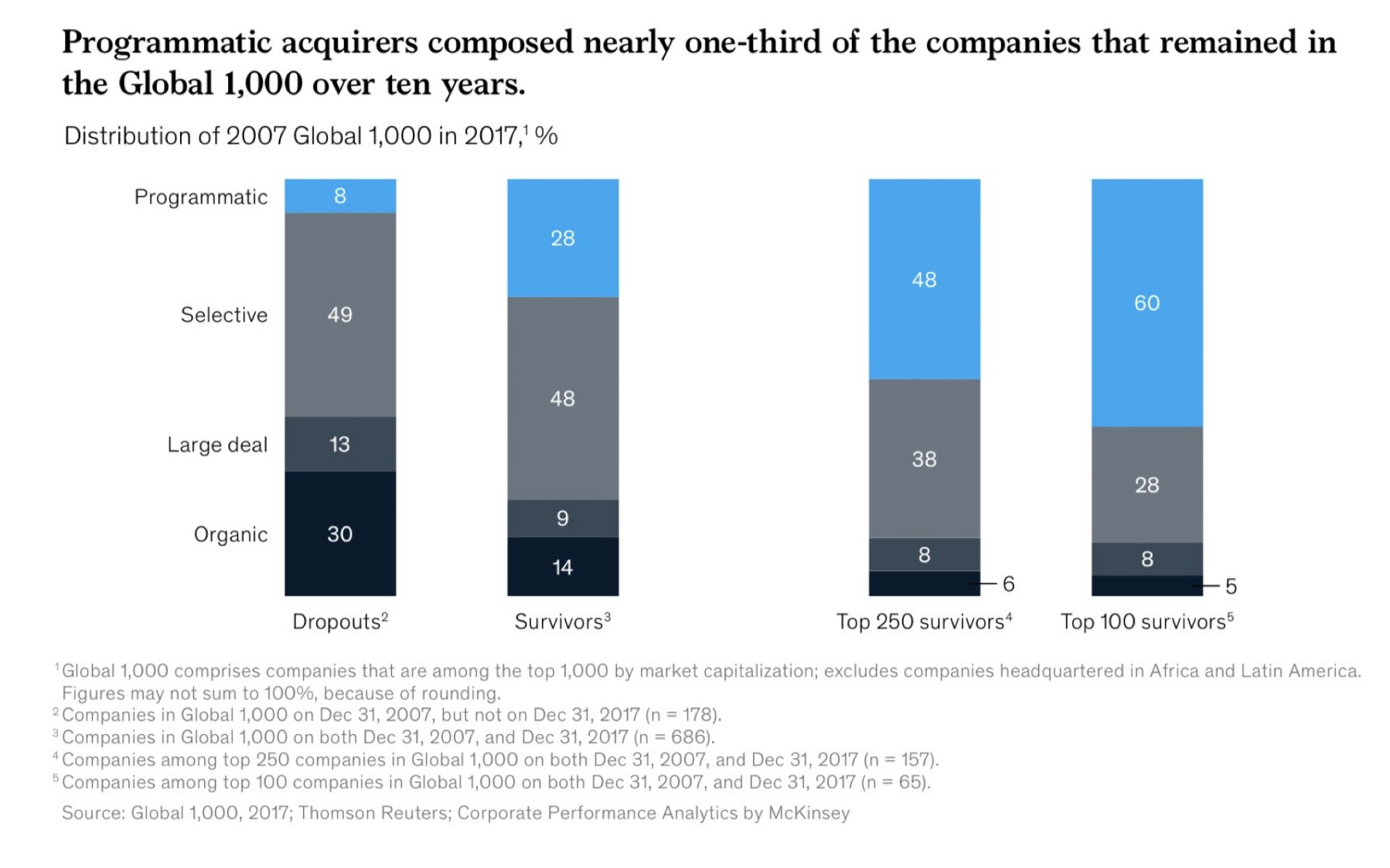

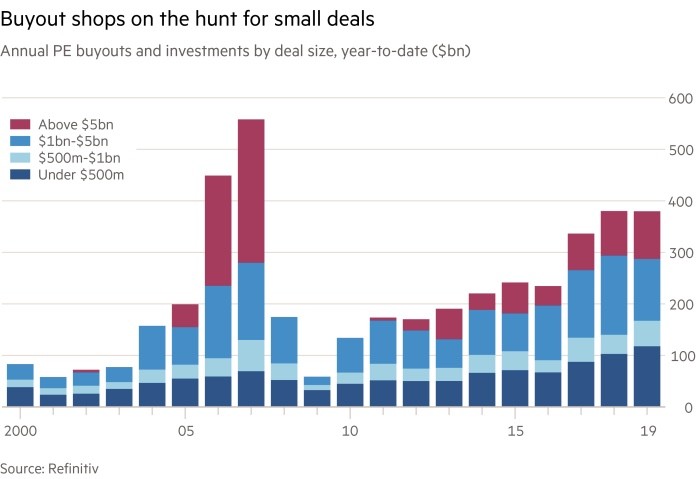

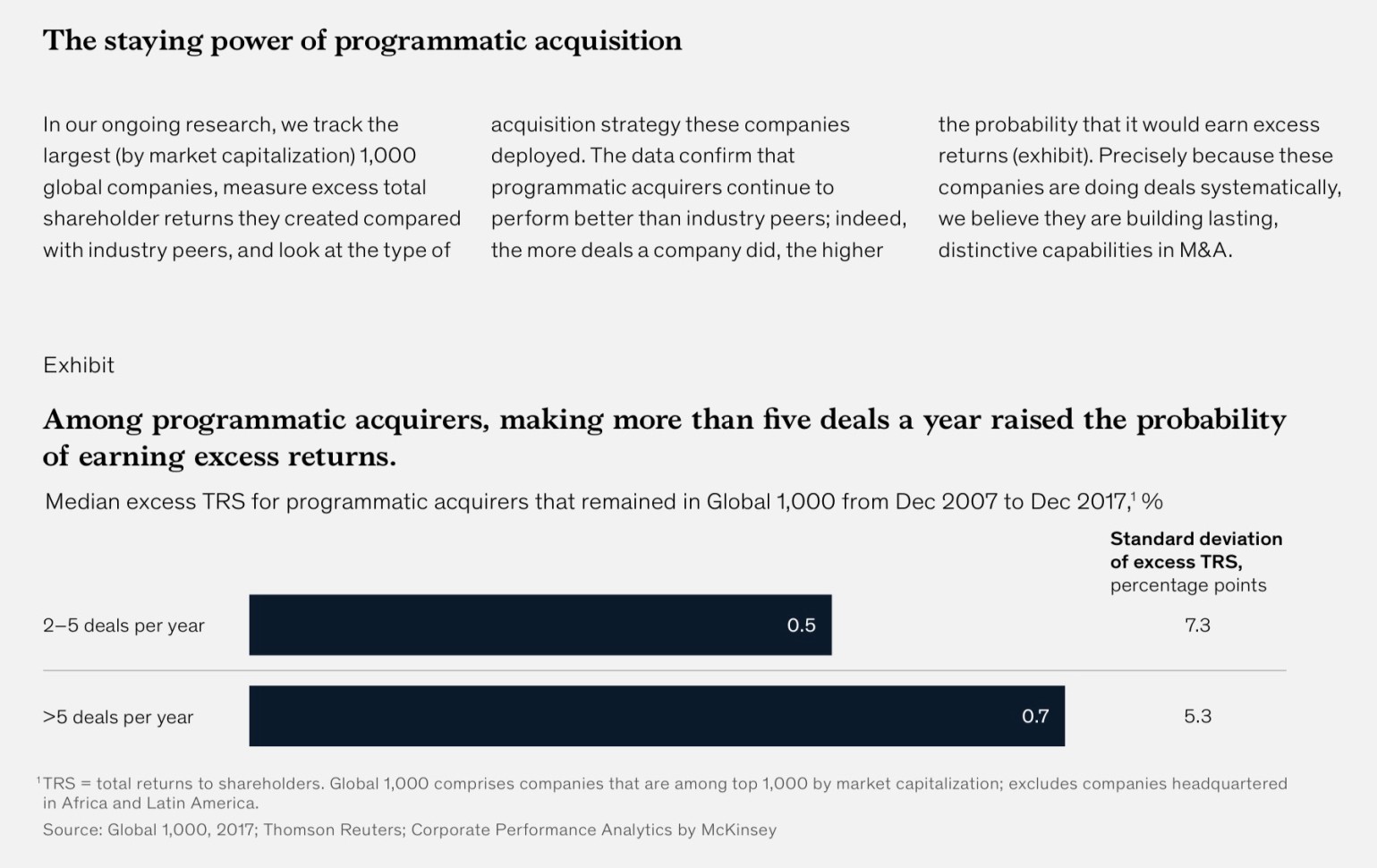

Da notare poi che anche nel resto del mondo assistiamo ad una rivalutazione delle operazioni minori di fusioni e acquisizioni, rispetto a quelle giganti. Un recente studio della McKinsey afferma infatti che -negli ultimi vent’anni- le imprese che hanno perseguito una politica esplicita, sistematica e di lungo periodo orientata al perseguimento di fusioni e acquisizioni, hanno messo in cascina performances decisamente superiori in termini di creazione di valore per gli azionisti. Nel grafico che segue abbiamo una prima misura relativa a tale affermazione:

Come è possibile dunque che gli “acquirenti seriali” possano raggiungere migliori risultati di quelli “opportunistici”?

Per rispondere a questa domanda andiamo ad osservare altri dati quantitativi forniti dal suddetto studio McKinsey.

I VANTAGGI DELL’ESSERE “ACQUISITORI SERIALI”

Innanzitutto esiste un “know-how” anche nell’acquisire o nell’aggregare imprese. Dal grafico che segue si può osservare che le imprese di maggiori dimensioni che perseguono sistematicamente tali opportunità riescono nel tempo a migliorare la propria capacità di discernimento, di integrazione e di sviluppare una cultura comune a diverse organizzazioni, riuscendo a imporla su quella storica. Ecco un grafico che ne mostra le conseguenze :

Ma poi esiste anche un “rischio sistemico” nell’acquisire realtà esterne, che può essere controbilanciato soltanto dal principio statistico della diversificazione, cioè soprattutto quando le imprese acquisite sono numerose e nessuna di esse rappresenta una grossa scommessa. Dal grafico qui sotto riportato si può vedere che gli “acquisitori programmatici” sviluppano una maggior resilienza al passare del tempo e al mutare delle condizioni di mercato, riuscendo a sopravvivere più a lungo:

Le acquisizioni ripetute e premeditate insomma “fanno bene” all’impresa, anche e soprattutto quando entrano a far parte della cultura d’azienda, vengono accuratamente pianificate e sono svolte da un gruppo affiatato e competente.

È IL CONTRARIO DEL “COGLIERE UN’OCCASIONE”

A far mente locale quelle appena riportate appaiono come delle grandi ovvietà, eppure la maggior parte delle imprese e degli imprenditori ben difficilmente guarda alla possibilità di attingere al mercato delle fusioni e acquisizioni come parte integrante del processo di definizione della strategia aziendale e viceversa “coglie delle opportunità” in modo totalmente casuale o opportunistico, valutandole sulla base della “convenienza”.

Ma a guardar bene quella “convenienza” si può misurare soltanto nel medio termine e spesso non dipende quasi per nulla dal prezzo spuntato in sede negoziale ma bensì ha molto più a che fare con la capacità di digerire le acquisizioni e le aggregazioni all’interno della cultura organizzativa senza incorrere nel fenomeno del “rigetto” dell’impresa aggregata che nel tempo può determinare sanguinose perdite di denaro, clientela e altre opportunità.

UN APPROCCIO STRATEGICO FAVORISCE LE DECISIONI

Molto meglio dunque integrare nella strategia aziendale (con raziocinio premeditazione) la leva delle possibilità di acquisire o fondere altre imprese come parte integrante del processo di formulazione della strategia stessa, con un occhio particolarmente attento alla qualità e alla compatibilità delle risorse umane che derivano da quelle operazioni e affidandosi a gruppi di lavoro che nel tempo risultano affiatati ed esperti oppure affidandosi a consulenti capaci di ragionare e valutare quelle opportunità in termini di strategia “corporate” e non della propria immediata convenienza.

E quegli stessi consulenti è molto meglio se risultano capaci di condividere obiettivi di medio-lungo termine con le imprese clienti, piuttosto che risultare premiati se riescono a strappare qualche punto percentuale in memo nel prezzo o in più nelle garanzie ricevute.

E, di nuovo, tutto questo è molto più probabile che accada in ambienti aziendali dove la frequenza delle acquisizioni e aggregazioni è più alta e dove il loro processo di valutazione è basato sull’approccio strategico e nella capacità di contribuire ad un processo di crescita di valore, dove è più forte l’apertura culturale verso l’innovazione e la digitalizzazione dei processi e, in definitiva, dove le acquisizioni sono più esplicitamente indirizzate alla crescita di valore nel medio-lungo termine.

ANCHE GLI ANALISTI FINANZIARI DOVREBBERO CONSIDERARLO

Ciò dovrebbe infine valere anche per le imprese quotate in borsa, dal momento che chi giudica la validità di tali operazioni sono gli analisti finanziari, i quali sono notoriamente orientati al breve termine, mentre è nel periodo più lungo che si può effettivamente valutare la capacita di creare valore tramite operazioni di crescita “per via esterna”. In molti casi dunque non v’è altra strada che condividere i progetti più a lungo termine con investitori privati invece che con quelli di borsa, arrivando a preferire il “delisting” laddove tale scelta dovesse risultare penalizzante nel breve periodo.

La crescita costante delle dimensioni, della profondità e della specializzazione per settori economici che ha raggiunto oggi il mercato dei capitali può consentire alle imprese, anche a quelle molto grandi, di arrivare a ragionare in tali termini, senza preoccuparsi troppo di “fare un passo indietro” uscendo dal mercato borsistico. L’importante ovviamente -a qualsiasi livello dimensionale- non è la tipologia di investitori (di borsa o privati) che popola la compagine sociale dell’impresa, bensì la loro competenza, la vigile attenzione agli sviluppi del mercato e, in definitiva, la loro capacità di indirizzare e controllare il management verso un percorso di creazione di valore, che non è mai estemporaneo.

Stefano di Tommaso