IPO: FINALMENTE UN PO’DI RAZIONALITÀ

Negli USA troppo spesso negli ultimi anni le IPO (Initial Public Offerings, cioè le Offerte Pubbliche che precedono la quotazione delle matricole in Borsa) sono state sinonimo di modelli di business basati sull’economia digitale e di eccessi nelle valutazioni. Oggi il mercato dei capitali inizia a guardarci dentro in maniera più razionale e meno entusiastica, ma soltanto per quelle imprese che devono confrontarsi con troppa concorrenza, scarsa possibilità di fare profitti e continue necessità di investire, come WeWork, Uber e Lyft, ad esempio. Questo dunque non significa che il mercato delle IPO sia morto, anzi! Soltanto che gli investitori hanno finalmente aperto gli occhi. Un’interessante scenario che potrebbe ripetersi in Europa, Private Equity permettendo…

LO SCENARIO È CAMBIATO

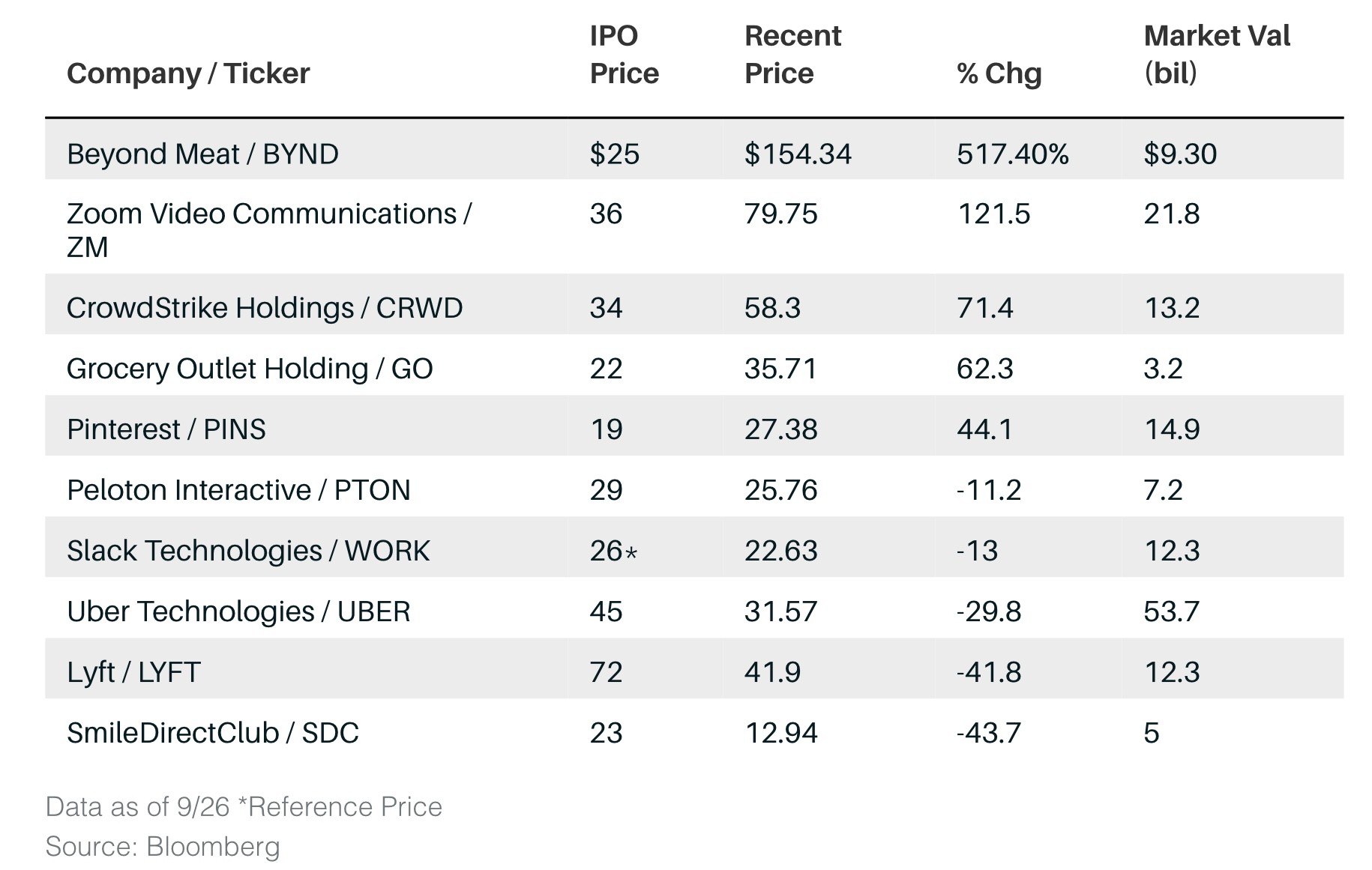

Una statistica particolarmente significativa è stata prodotta da Jay Ritter, della Florida University: nel 2018 sul mercato americano ci sono stati 134 debutti in Borsa e l’81% di queste società mostrava perdite nell’ultimo bilancio. Mentre la scorsa settimana Eric Savitz per conto del settimanale americano Barron’s ha stilato una classifica delle 114 società che dall’inizio dell’anno fino ad oggi si sono quotate in borsa a Wall Street: più della metà di esse (esattamente 63) ha avuto ad oggi rendimenti assai positivi, a dimostrazione del fatto che le cose stanno cambiando! Eccone un estratto:

DIVERSI PROBLEMI AFFLIGGONO LE I.P.O.

Secondo Savitz ci sono diversi problemi concomitanti che hanno contribuito alla debacle del primo giorno di quotazione per giganti come “WeWork” (che affitta uffici temporanei in condivisione) o “Peloton” (una sorta di Tecnogym super tecnologica americana) fino all’abbandono del processo di quotazione da parte delle ultime matricole che volevano affacciarsi al listino come Endeavor, colosso di Media e Talent Agency, che ha rinunciato in extremis al suo Initial Public Offering. Sarebbe dovuto essere lo scorso venerdi’ 27 Settembre. Una decisione presa dopo aver gia’ ridotto a 27 dollari il prezzo di offerta ipotizzato, dai 32 annunciati solo la scorsa settimana. La societa’ controlla l’agenzia WME e lo sport estremo Ultimate Fighting Championship (UFC) e non fa profitti.

Ma non si può affermare che il mercato delle IPO si sia inaridito: è soltanto diventato più selettivo.

Innanzitutto la dimensione media delle IPO è molto cresciuta: se si guarda alla tabella sopra riportata si parla quasi solo di molti miliardi di dollari di capitalizzazione: questo ha di fatto allontanato molte piccole realtà che hanno trovato valide alternative sul mercato privato dei capitali (venture capital e private equity).

Ma non solo: se si guarda alla performance del primo giorno di quotazione per le IPO dal 1980 al 2018, l’incremento di valore medio (dunque al netto delle performances negative) è stato pari al 18%. Cioè 165 miliardi di dollari di maggior valore che non sono stati raccolti dalle imprese a causa di un prezzo “di uscita” troppo prudente. È facile immaginare che tale sottovalutazione abbia riguardato soprattutto le imprese a più bassa capitalizzazione, mentre probabilmente si è ecceduto all’opposto per le imprese più note al grande pubblico.

IL NUMERO DELLE QUOTATE SI È DIMEZZATO A WALL STREET

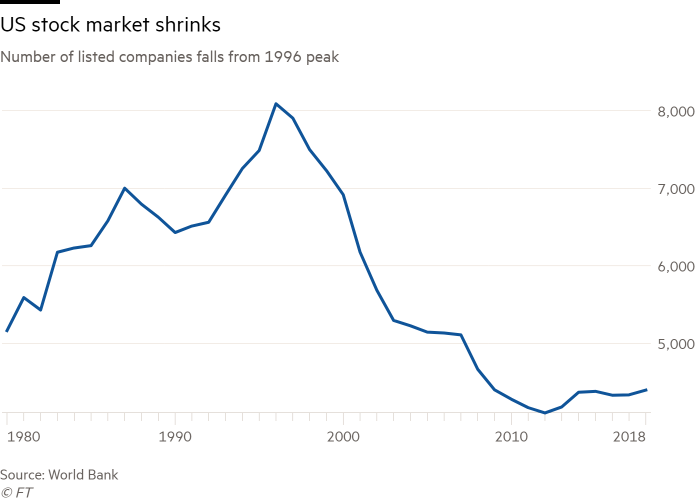

Il fenomeno del disamoramento del mercato borsistico da parte delle start-up e delle imprese di minori dimensioni ha peraltro raggiunto dimensioni allarmanti: vent’anni dopo il picco delle 8000 società quotate in America nel 1996 siamo scesi a circa la metà nel numero di imprese oggi quotate in borsa, come si può vedere dal grafico prodotto dalla Banca Mondiale:

Il fenomeno è ampiamente giustificato dall’enorme numero di fusioni e acquisizioni degli ultimi anni e dai conseguenti “delisting” che ne sono derivati, ma è macroscopico il fatto che nello stesso periodo non vi è stato un adeguato numero di IPO per controbilanciarlo.

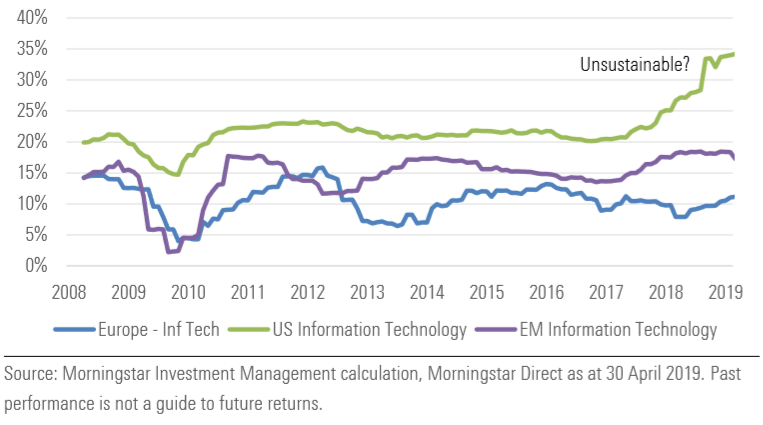

Al tempo stesso la performance dei titoli quotati ha avuto negli Stati Uniti d’America un andamento molto migliore rispetto all’Europa e ai Mercati Emergenti, soprattutto negli ultimi 2 anni. Sinanco eccessiva.

Roe hi-tech Usa, Europa ed emergenti a confronto

Ovviamente lo scenario del minor numero e della maggior dimensione delle imprese quotate ha destato molte preoccupazioni tra le autorità, perché se in borsa si dovessero quotare soltanto grandi imprese già mature e magari con scarse prospettive di crescita gli investitori potrebbero decidere di starne alla larga.

Forse anche per questi motivi è tornata ad affiorare più razionalità nelle ultime IPO, con un maggior interesse verso quelle società che promettono vere e importanti innovazioni tecnologiche e, in prospettiva, grandi utili.

IL “DIRECT LISTING” INCOMBE

Un altro fenomeno che ha contribuito a deprimere i prezzi di borsa di talune tra le ultime matricole è stato quello del “Direct Listing”, ovvero della quotazione del titolo in borsa riservata alle imprese che già rispettano determinati parametri (ad esempio una decisa trasparenza dei bilanci e un adeguato livello di flottante) senza un previo collocamento azionario e dunque quasi senza l’intervento di una nutrita schiera di banche e intermediari attivi nel collocamento.

In questi casi, non essendoci stata una sollecitazione del pubblico risparmio, non esiste nemmeno un divieto di vendita dei titoli dopo la quotazione da parte di coloro che li detenevano in precedenza (il cosiddetto “Lock-Up”). Cosa che ha permesso ai titoli azionari quotati con tale modalità di andare profondamente al ribasso nei primi giorni di quotazione.

COSÌ COME IL RUOLO DEL PRIVATE EQUITY

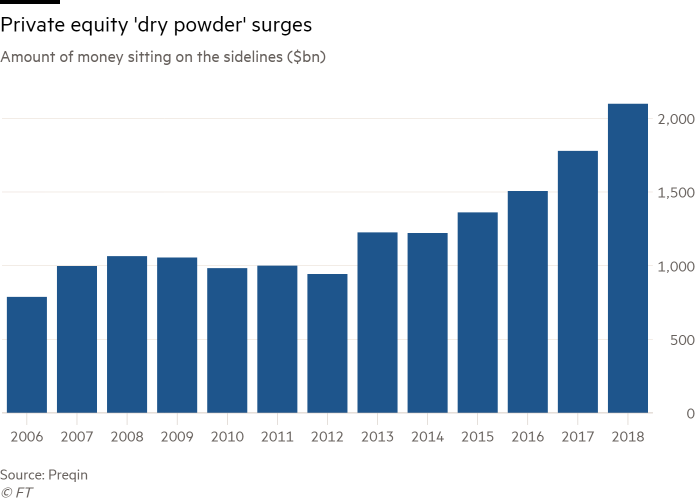

Da non sottovalutare poi il ruolo del Private Equity nel catturare le migliori opportunità di crescita di valore delle aziende ai danni delle borse valori. Negli ultimi anni la “capacità di fuoco” (dry powder) dei fondi di p.e. È decisamente aumentata, con la conseguenza che, avendo ancora molti capitali da investire liquidi in banca, spesso questi ultimi hanno deciso di “trattenere” nella loro sfera più a lungo le imprese più capaci di accrescere il loro valore, prima di portarle sul listino azionario. Il risultato di questo fenomeno è ovviamente un minore spazio per la crescita di valore per le matricole di borsa, come si può vedere dal grafico qui sotto riportato:

MA MILANO NON STA A GUARDARE

Uno scenario americano dunque assai composito ma non deprimente, in vista delle numerose IPO in arrivo sul mercato borsistico milanese, dove sono previste 5 operazioni prima di fine anno, tutte sul segmento STAR : Ferretti, RCF Group SanLorenzo, NewLat e Franchi Marmi, per tutte le quali il vero nodo da sciogliere a questo punto è la corretta valutazione.

E in prospettiva per la prossima stagione (2020) ce ne sono molte altre: GVS di Bologna, Epta Refrigerazione, Golden Goose, SIA, Prelios e Adler. Tutte (o quasi) alle prese con il cosiddetto “dual track” decido cioè all’ultimo se mi quoto in borsa o mi vendo (ad un fondo?).

Comunque si giri la frittata dunque il Private Equity rispunta sempre a tormentare i sonni dei gestori attivi sul listino azionario. E non senza una ragione…

Stefano di Tommaso