UNA NUOVA PARMALAT ?

Verrebbe da affermare che “è una storia tutta italiana” quella della tempesta in un bicchier d’acqua accaduta al titolo Bio-On (accusato) quotato all’ Alternative Investment Market (AIM) della Borsa Valori, le cui quotazioni sono cadute del 70% in una sola seduta, se non fosse che, qualora il fondo americano Quitessential Capital Management (accusatore) avesse ragione, significherebbe il fallimento dell’intera catena dei controlli sul mercato finanziario domestico, a partire dalla Borsa Italiana fino alla Consob, passando per le società di revisione Ernst&Young e PriceWaterhouse nonché dall’Agenzia delle Entrate (visto che Bio-On ha persino ottenuto il Patent Box). Praticamente una nuova Parmalat.

L’ANTEFATTO

Bio-On nasce nel 2007 vicino Bologna e viene portata alla quotazione in borsa dall’advisor Ambromobiliare nel 2014 con il nomad EnVent e con Banca Finnat nel ruolo di Specialist. Poco più di un anno fa il titolo diviene il primo “Unicorno” italiano, appellativo dato dal mercato finanziario alle start-up innovative che superano il miliardo di dollari di capitalizzazione. Il titolo arriva fino a 58 euro (1,06 miliardi di euro di capitalizzazione, pari a 1,210 miliardi di dollari), mentre lo scorso venerdì 26 luglio il titolo apriva gli scambi a 15 euro per concluderli a 23,7 euro, dopo l’intervento sul mercato dei soci fondatori, Cicognani e Astorri che hanno annunciato di aver acquisito 7.000 azioni a testa, per un controvalore totale di 211.000 euro (un’intervento simbolico quello dei duecentomila euro, nella totale rarefazione degli scambi sul titolo, che è stato sufficiente a far risalire la capitalizzazione di borsa da 282 a 452 milioni di euro).

LO SHOCK DEL MERCATO

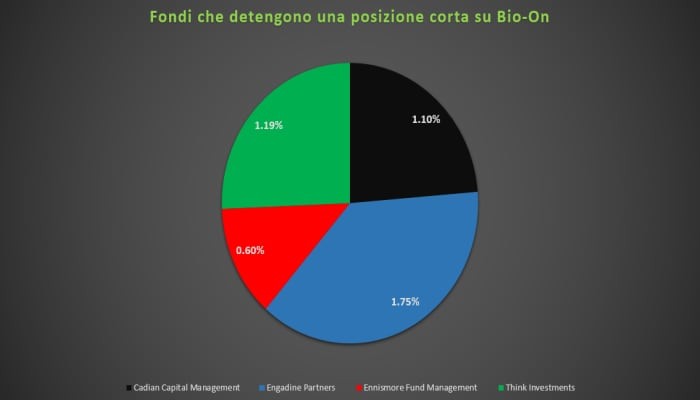

Per dare un’idea dello shock che ha colpito l’intero mercato basti pensare che è del 4 di Luglio la pubblicazione presso Borsa Italiana di uno studiodi EnVent che, quando il titolo quotava 53,7 euro (che corrisponde ad una capitalizzazione di mercato di 1,01 miliardi di euro), cita un prezzo-target “di consenso” di 86 euro (che corrisponderebbe a oltre 1,6 miliardi di euro). Alla base del duro colpo le rivelazioni di Quintessential che nella notte di mercoledì 24 luglio ha pubblicato il report in cui definisce Bio-on un castello di carte, e havenduto allo scoperto il titolo in compagnia degli hedge funds Engadine Partners, Cadian Capital Management e Ennis Capital Partners.

CHI È L’ACCUSATORE

Il fondatore di Quintessential, che da New York fatto scoppiare quella che sembrava una bolla speculativa, (visto che prima della bufera Bio-on valeva 50 volte il fatturato) è l’oriundo italiano Gabriele Grego, il quale ha anche rilasciato interviste televisive e ha ampiamente motivato la sua sfiducia citando le relazioni di altri cinque esperti da lui coinvolti nell’indagine negli Stati Uniti e in Italia: scienziati e ceo di altre società che hanno tentato la stessa iniziativa di Bio-On e che sollevano grandissimi dubbi sulla veridicità dei risultati.

I PROBLEMI DELLA TECNOLOGIA DI BIO-ON

Secondo Quintessential c’è un problema alla radice dell’avventura di Bio-on, con la sua stessa tecnologia, i Pha(polimeri plastici biodegradabili) i cui “processi di produzione sono altamente complessi” e sono stati tentati senza successo da gruppi chimici molto più grandi come Zeneca, Monsanto e Metabolix. Bio-on inoltre afferma di possedere “la proprietà di oltre duecento tra brevetti concessi, formulazioni e domande di brevetto già richieste”. La rivista di innovazione tecnologica Wired ha consultato il Registro dei Brevetti presso il MISE e ha individuato solo due brevetti riconducibili a Bio-on. Il primo, Processo per recuperare e purificare poliidrossialcanoati da una coltura cellulare, è firmato da Simone Begotti, il responsabile scientifico di Bio-on, che però non ha altri brevetti depositati al Mise. Il secondo, Composizione comprendente almeno un polimero biodegradabile e almeno un plastificante, è firmato da Paola Fabbri dell’università di Bologna. Wired avrebbe chiesto chiarimenti all’azienda senza ottenerli. Secondo Greco, tuttavia, “non c’è un mercato sufficiente a generare utili. Purtroppo l’esperienza dei concorrenti della Bio-on ci dice questo”.

ACCUSE GRAVISSIME

Secondo Quintessential poi le joint venture di Bio-on sono scatole vuote utili solo a simulare fatturato e crediti e sono peraltro le uniche destinatarie delle fatture emesse da Bio-On, senza peraltro averle sostanzialmente mai pagate, se non con fondi che la stessa Bio-On avrebbe messo loro a disposizione. Accuse gravissime che possono squotere alle fondamenta la credibilità del sistema borsistico italiano qualora fossero verificate.

IL “TRACK-RECORD” DEGLI ACCUSATORI

Quintessential è specializzata in questo genere di inchieste. Utilizza tecniche investigative all’avanguardia e interviene solamente dopo aver acquisito una mole informazioni schiaccianti per confermare le proprie tesi. Dal 2015 il fondo newyorchese ha portato a compimento sette operazioni contro varie società che sono risultate ex-post disoneste, con un tasso di successo pari al 100%. In tutti i casi le tesi annunciate da Grego sono state confermate da inchieste ufficiali. In diversi casi il management delle società target è stato licenziato. In due casi le società hanno cessato di esistere settimane dopo l’intervento.

LA REPLICA DI BIO-ON

Dopo le accuse i manager-fondatori Marco Astorri, presidente e amministratore delegato, e Guido Cicognani, vicepresidente, hanno replicato mostrando l’impianto produttivo industriale di Castel San Pietro Terme, ottenuto mediante lo “scale-up” dell’impianto semi-industriale realizzato nel 2010 e da allora sempre operativo”. Ma, secondo la stampa, hanno per il momento evitato di fornire tutte le risposte, lasciando un alone di mistero intorno all’attività della società. In particolare sarà fondamentale comprendere se le numerose tonnellate di produzione generate dal 2010 ad oggi hanno effettivamente mai avuto degli acquirenti, e per quali importi.

IL RILANCIO DI QUINTESSENTIAL

Peraltro poco dopo (sempre Venerdì) Quintessential ha rilanciato la partita, annunciando che presto procederà a nuove scottanti rivelazioni e denunciando il bluff della società hawaiana Virdhi, che figura come startup innovativa e con cui, nel 2013, Bio-On aveva annunciato una partnership. Virdhi, però, era stata registrata pochi giorni prima prima dai proprietari che sono gli stessi i vertici di Bio-On: Marco Astorri e Guido Cicognani. Un’altra ‘scatola vuota’, secondo l’accusatore, senza dipendenti e senza brevetti.

NON FINISCE QUI

Lo scandalo è appena partito e sarà difficile che finisca qui. Da un lato ci sono una serie di inesattezze e mezze verità raccontate dalla società come dai suoi advisors, che fanno pensare che l’inchiesta non possa essere soltanto un fuoco di paglia. Dall’altro ci sono gli accusatori, che hanno mostrato sino ad oggi potenti artigli e grande sagacia, i quali inoltre nel farlo mettono a repentaglio la loro stessa credibilità. Rischiano infatti accuse di turbativa di mercato qualora vengano provate le tesi della difesa. Ma quali sono esattamente queste ultime? Per il momento non è dato di conoscerle fino in fondo…

Stefano di Tommaso