LE POSSIBILI MANOVRE DI UNICREDIT PER ACCRESCERE LA PROPRIA CAPITALIZZAZIONE

La cessione repentina del 17% di Fineco Bank (la metà del 35% ancora detenuto) da parte di Unicredit non è passata inosservata. Tutti se ne sono chiesti la ragione. Certamente la valutazione riconosciuta a Fineco (pari a 17 volte i dividendi) ha contribuito a convincere il vertice del gruppo, ma la verità è che Fineco rappresentava per UniCredit la finestra sul mondo digitale e il mercato ha reagito negativamente alla notizia, nonostante UniCredit avesse appena chiuso il primo trimestre 2019 con un utile netto di 1,4 miliardi di euro (+25%), battendo le stime degli analisti che lo davano a 1,28 miliardi.

Nel commentare i dati del primo trimestre Pierre Mustier aveva dichiarato: “per la seconda volta di seguito, è il migliore trimestre dell’ultimo decennio, siamo sulla strada giusta per raggiungere gli obiettivi di Transform 2019, che sono tutti confermati, entro la fine di quest’anno”.

Nel commentare i dati del primo trimestre Pierre Mustier aveva dichiarato: “per la seconda volta di seguito, è il migliore trimestre dell’ultimo decennio, siamo sulla strada giusta per raggiungere gli obiettivi di Transform 2019, che sono tutti confermati, entro la fine di quest’anno”.

Certo bisogna tenere conto del fatto che quel profitto è stato condizionato da alcune poste non ricorrenti, quali cessioni immobiliari (per 258 milioni di euro) e il rilascio degli accantonamenti previsti per la liquidazione delle sanzioni americane (altri 320 milioni). Al netto di tali voci, l’utile rettificato si mostra in crescita soltanto dell’1,5% a 1,1 miliardi di euro. Ma sembrava un bel passo avanti sulla strada di una miglior capitalizzazione (oggi appena 25 miliardi di euro) che il mercato fa fatica a riconoscere al titolo.

UNA CAPITALIZZAZIONE DI BORSA POCO INVIDIABILE

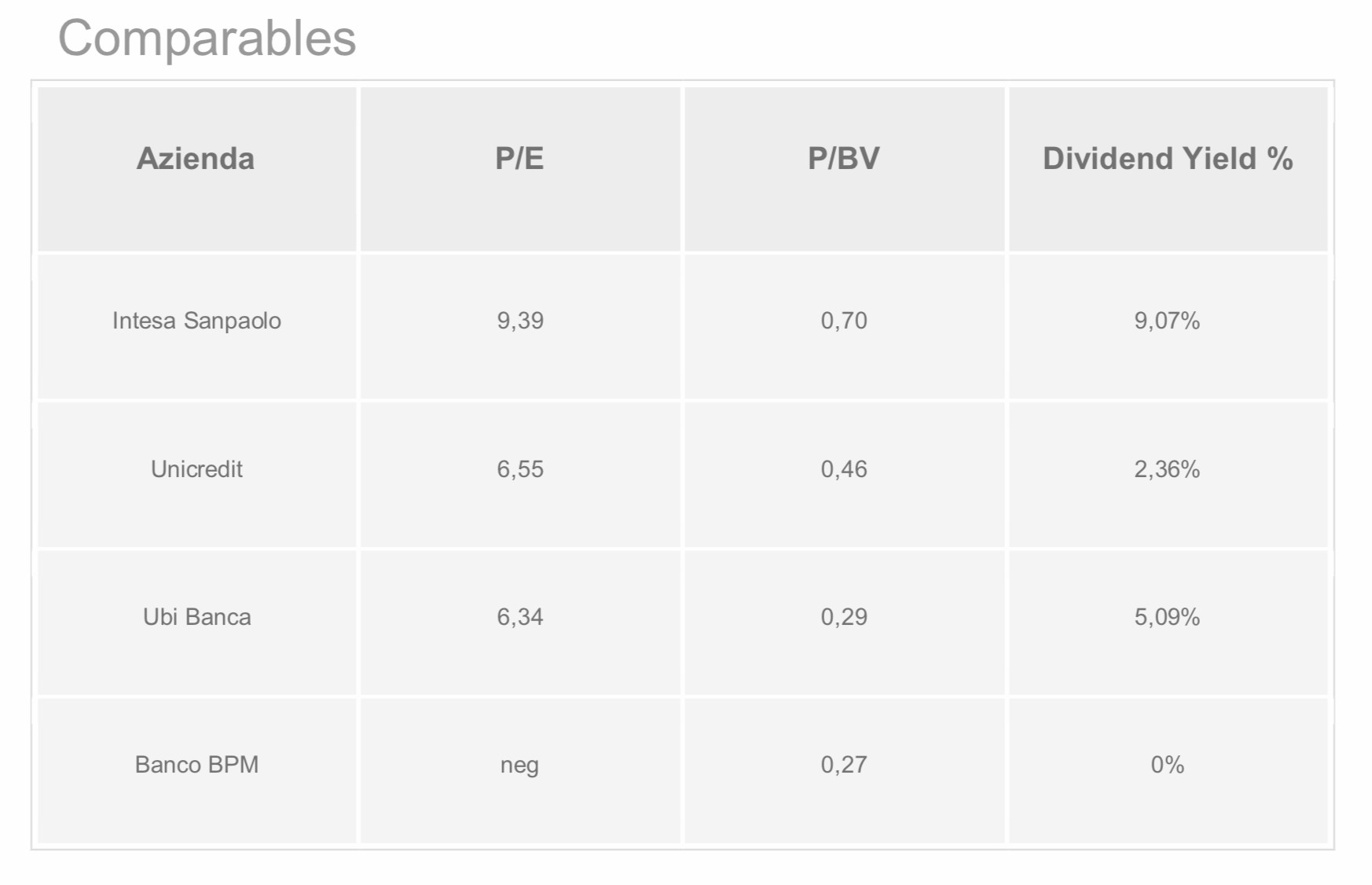

Con un patrimonio netto di 56 miliardi di euro infatti la banca esprime un valore di mercato poco invidiabile: al di sotto del 50% dei mezzi propri!

È vero che il problema riguarda tutte le banche italiane, ma -come si può leggere dalla tabella- la capitalizzazione dell’altra grande, IntesaSanpaolo, arriva già al 70% dei mezzi propri.

Comunque sia con la vendita di metà della sua residua partecipazione in Fineco, UniCredit ha incamerato cassa fresca per un miliardo di euro e una plusvalenza (che va a migliorare i suoi “ratios” patrimoniali) di un ulteriore mezzo miliardo. Sono cifre che potrebbero raddoppiare presto, con la oramai probabile futura cessione dell’altro 18% e che sembrano proprio preludere al classico “mettere fieno in cascina” per il momento in cui si presentasse qualche opportunità di acquisizione prossima ventura.

Comunque sia con la vendita di metà della sua residua partecipazione in Fineco, UniCredit ha incamerato cassa fresca per un miliardo di euro e una plusvalenza (che va a migliorare i suoi “ratios” patrimoniali) di un ulteriore mezzo miliardo. Sono cifre che potrebbero raddoppiare presto, con la oramai probabile futura cessione dell’altro 18% e che sembrano proprio preludere al classico “mettere fieno in cascina” per il momento in cui si presentasse qualche opportunità di acquisizione prossima ventura.

LE ALTRE POSSIBILI DISMISSIONI PER MIGLIORARE I “RATIOS”

Mustier ha dichiarato che quella cessione è solo il primo passo verso una serie di dismissioni di attività non strategiche, quali ad esempio l’accelerazione della vendita di NPE nel 2019. Si parla infatti della possibile cessione dell’importante pacchetto di azioni di Mediobanca in mano a Mustier e della partecipazione nella Yapi Kredi Bank, che è quotata alla borsa di Istanbul e di cui il gruppo milanese ha il 40% . Un’altra che ovviamente non sembra risultare particolarmente strategica. Infine c’è il tema dei BTP nazionali, acquisiti forse in eccessiva quantità in tempi di forte instabilità politica italiana.

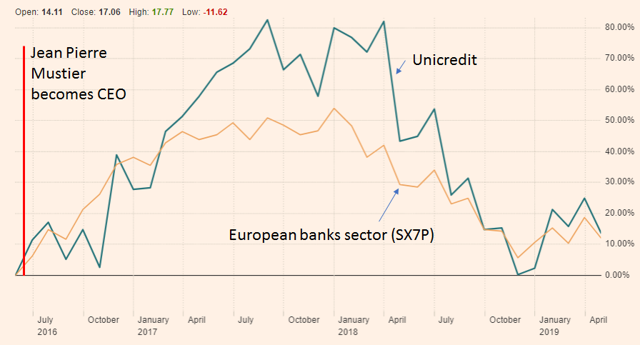

Con il ribasso dei tassi d’interesse sono stati un ottimo affare per la banca, senza dubbio, ma da qualche mese pesano un po’ troppo sulla rischiosità dell’istituto, da molti giudicata al limite. Ed è per questo che il CEO della banca si è impegnato a liquidarne presto almeno una parte. Come si può vedere dal grafico che segue: intorno a fine anno il titolo aveva performato meglio del settore, poi sceso più bruscamente.

Con un coefficiente patrimoniale “Common Equity Tier 1 (di seguito: CET1)” già buono (pari al 12,25%) si stima che UniCredit possa ottenere un miglioramento del proprio CET1 pari a 25 punti base dalla cessione di Fineco, cioè arrivare al 12,5%. Un valore elevato ma non ancora ottimale, cosa che spinge a pensare che la politica di dismissioni continuerà a lungo. Per fare un paragone con il concorrente più prossimo: IntesaSanPaolo ha superato il 13%.

Ma perché oggi Mustier dichiara di voler fare cassa dovunque può e perché ha tanta fretta di recuperare una valutazione più elevata del titolo Unicredit?

Non che il compito dell’amministratore delegato sia stato fino ad oggi così semplice nel tagliare costi e liberarsi dei pesi (e dei crediti in sofferenza) del passato, ma nel prossimo futuro la sua sfida si fa certamente ancora più complessa perché, una volta fatta pulizia, ora bisogna riuscire a far riprendere all’istituto la strada della crescita, anche per assicurarsi di riuscire a mantenere la propria autonomia e non diventare preda di qualcun altro. Ed è difficile farlo soltanto in Italia o solo con la crescita organica.

Oggi l’attività della banca è concentrata per il 90% su otto Paesi tra cui l’Italia che, con 58,7 miliardi di masse intermediate, rappresenta il 52% del totale complessivo. Seguono: la Spagna con 14 miliardi, la Germania con 11,1, l’Austria con 6,3, il Giappone con 5,9, l’Ungheria con 1,96, la Romania con 1,94 e la Bulgaria con 1,6. È chiaro che se invece il peso del nostro Paese scendesse sotto il 50% il rating complessivo di Unicredit potrebbe averne vantaggio, come pure il suo costo della raccolta.

Un’espansione oltr’alpe insomma (come il famigerato acquisto di Commerzbank o la fusione con Société Générale) non potrebbe che dare un aiuto ad accrescere la valutazione complessiva dell’istituto. Ma con la regolamentazione europea attuale la partita delle acquisizioni non può che essere giocata migliorando ulteriormente gl’indici patrimoniali e ampliando le attuali risorse di capitale.

Meglio dunque cominciare subito. Si ma solo dopo le elezioni europee evidentemente, perché anche per l’azionista pubblico tedesco non sarebbe facile far digerire agli elettori l’operazione di cedere Commerzbank e farne gestire gli esuberi del personale organico a una banca italiana e a un manager francese !

Stefano di Tommaso