SUPERTRENDS (2^ P.): PREVISIONI

Nell’articolo precedente ci siamo dilungati nel descrivere le tendenze di fondo economiche e sociali e, di conseguenza, gli scenari ad oggi prevedibili. Ma quali indicazioni ne discendono per gli operatori economici, gli investitori industriali e finanziari, i risparmiatori e ipercettori di sale ipercettori di salari e stipendi? Sebbene la sfida a cercare di dedurne previsioni sensate e moderate sia indubbiamente ardua, proviamo ugualmente, sicuri che un impreciso tentativo di interpretazione sia comunque infinitamente migliore del non porsi nemmeno le questioni, in un momento come quello d’oggi in cui possiamo osservare una decisa modificazione in atto di tutte le regole del gioco.

IL MOMENTO STORICO

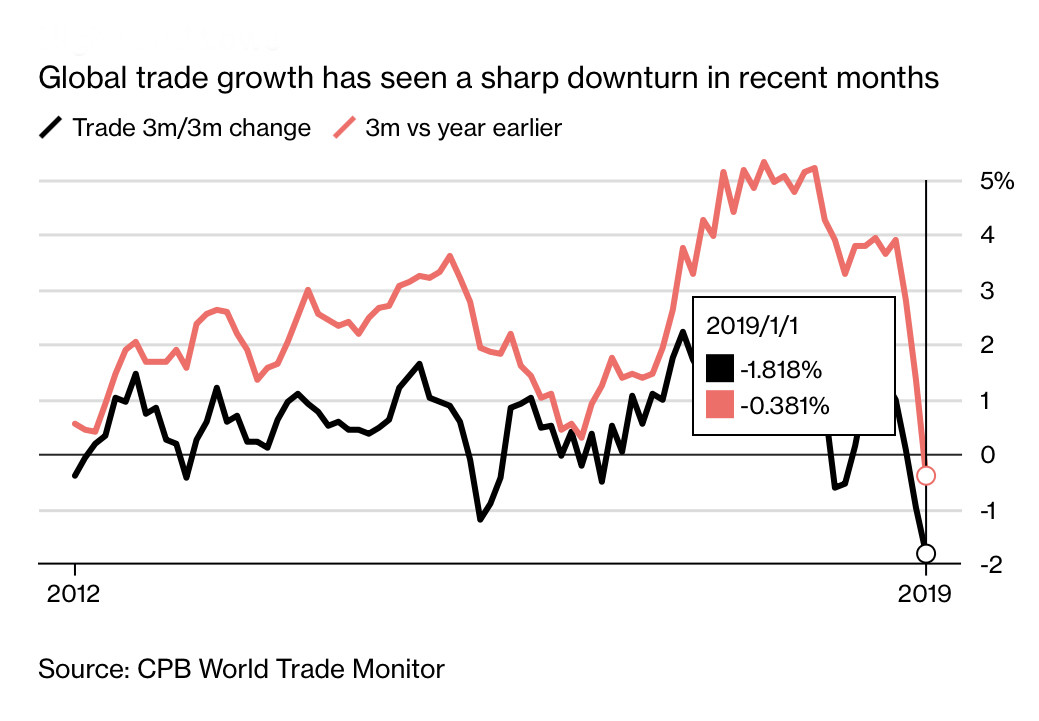

Innanzitutto vale la pena di chiedersi in quale momento storico stiamo vivendo: il 2019 si è aperto con grandi entusiasmo per il mercato finanziario e con grandi perplessità circa l’effettivo andamento dell’economia reale, dopo che gli ultimi mesi del 2018 avevano evidenziato oggettive difficoltà a proseguire la crescita per la maggior parte delle maggiori economie del pianeta, tanto per il brusco ridimensionamento dei volumi relativi al commercio internazionale (vedi grafico qui sotto)

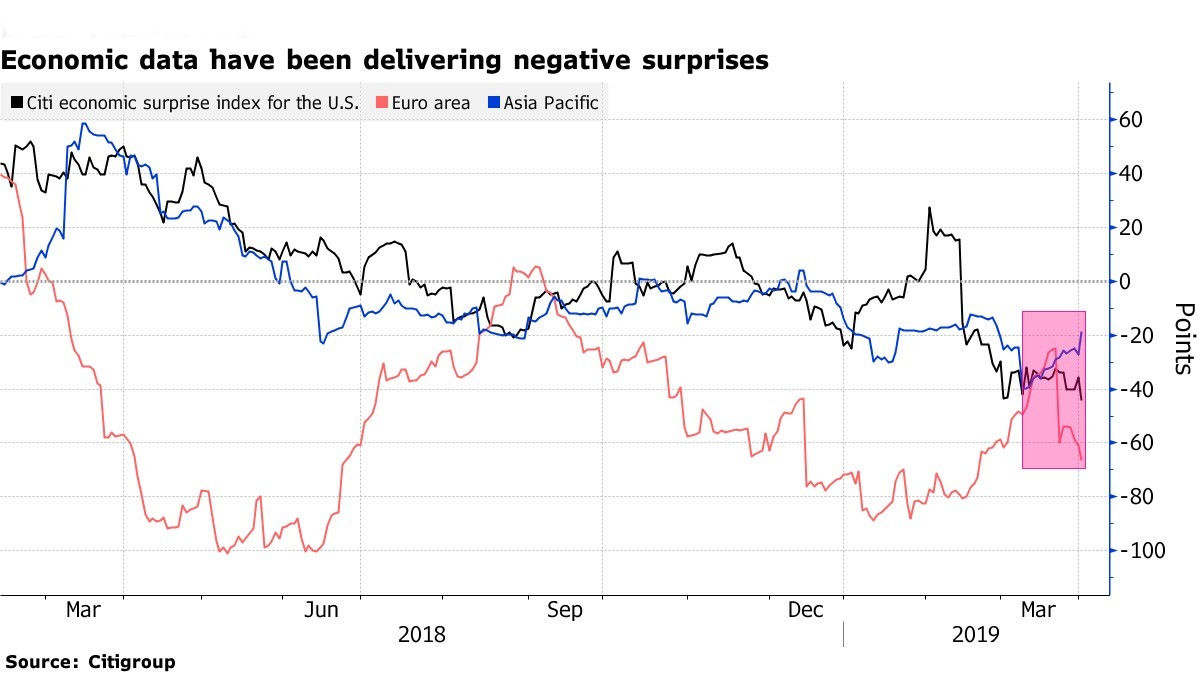

quanto perché anche i principali indicatori relativi alle condizioni economiche complessive hanno subìto un progressivo deterioramento.

LE ASPETTATIVE SONO AL RIBASSO

Nel grafico qui sotto riportato si può ben osservare il distacco netto dell’andamento relativo all’indice C.E.S.I. (Citibank Economic Surprise Index) che esprime il rapporto tra l’andamento di una serie di variabili di volta in volta ritenute di maggior interesse per gli operatori economici e finanziari (come ad esempio: il reddito dei lavoratori dipendenti, l’inflazione e la produzione industriale) e l’impatto che hanno queste variabili rispetto alle aspettativedei medesimi operatori. Nel lungo termine (o in regime di grande equilibrio) la misura dell’indice dovrebbe tendere a zero, indicando un allineamento tra le aspettative e i dati effettivamente misurati. Quando invece esso scende al di sotto della parità ecco che esso registra un diffuso pessimismo (o una delusione) tra gli operatori.

L’EUROPA INVECCHIA

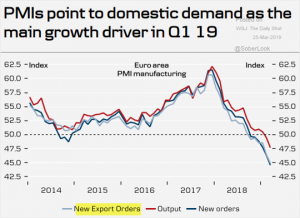

Da notare che l’indice è qui riportato per macroaree geografiche è quello relativo al vecchio continente si trova da più di un anno al di sotto, riflettendo una serie di elementi che risultano anche dall’analisi macro effettuata a proposito dei Supertrends, da cui risulta un gruppo di nazioni dove la popolazione invecchia, dove il confronto sociale rischia di accentuarsi e dove gli investimenti, le innovazioni e le iniziative ristagnano. Di seguito l’andamento estremamente negativo già nel corso di tutto il 2018 dell’indice della produzione industriale per le piccole e medie imprese in Europa, che evidenzia anche una forte correlazione con il calo del commercio internazionale e la conseguente flessione delle esportazioni:

E’ anche interessante notare che nell’indice C.E.S.I. (che confronta appunto un paniere dì variabili di volte in volta ritenute “chiave” per interpretare l’andamento dell’economia con le relative aspettative) l’indicatore relativo alla disoccupazione è stato rimosso negli ultimi tempi perché non è più considerata una variabile chiave per misurare le attese economiche (probabilmente da quando la Curva di Phillips ha iniziato a smettere di fornire indicazioni utili). Cioè l’indice relativo alla disoccupazione non è più considerato essenziale (evviva il pragmatismo americano) per misurare l’andamento dell’economia reale!Anche questo è un segnale del cambiamento in atto.

E’ anche interessante notare che nell’indice C.E.S.I. (che confronta appunto un paniere dì variabili di volte in volta ritenute “chiave” per interpretare l’andamento dell’economia con le relative aspettative) l’indicatore relativo alla disoccupazione è stato rimosso negli ultimi tempi perché non è più considerata una variabile chiave per misurare le attese economiche (probabilmente da quando la Curva di Phillips ha iniziato a smettere di fornire indicazioni utili). Cioè l’indice relativo alla disoccupazione non è più considerato essenziale (evviva il pragmatismo americano) per misurare l’andamento dell’economia reale!Anche questo è un segnale del cambiamento in atto.

ANCHE LE BANCHE CENTRALI VEDONO NERO

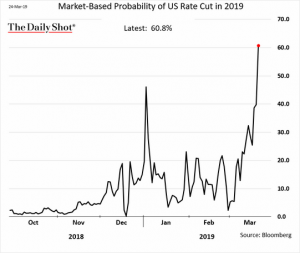

Il pegg ioramento delle condizioni economiche complessive nel mondo è stato poi sancito dai bollettini delle principali torri di controllo del loro andamento, che sono gli uffici studi delle banche centrali, tutte oggi decisamente in allarme per la progressione in corso e tutte pronte a rovesciare sui mercati nuove ondate di liquidità (mentre fino a qualche mese fa pensavano di rialzare i tassi d’interesse) per timore di macchiarsi nuovamente della colpa di aver scatenato loro una nuova recessione.

ioramento delle condizioni economiche complessive nel mondo è stato poi sancito dai bollettini delle principali torri di controllo del loro andamento, che sono gli uffici studi delle banche centrali, tutte oggi decisamente in allarme per la progressione in corso e tutte pronte a rovesciare sui mercati nuove ondate di liquidità (mentre fino a qualche mese fa pensavano di rialzare i tassi d’interesse) per timore di macchiarsi nuovamente della colpa di aver scatenato loro una nuova recessione.

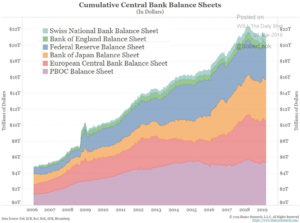

In effetti come si può vedere dal grafico qui riportatole aspettative del mercato annunciano addirittura una decisa probabilità di nuovi tagli ai tassi di interesse, e ciò nonostante che i portafogli delle banche centrali siano ancora gonfi di titoli acquistati sul mercato per immettere liquidità (come si può vedere dal grafico successivo):

IL DEBITO GLOBALE CONTINUA A CRESCERE

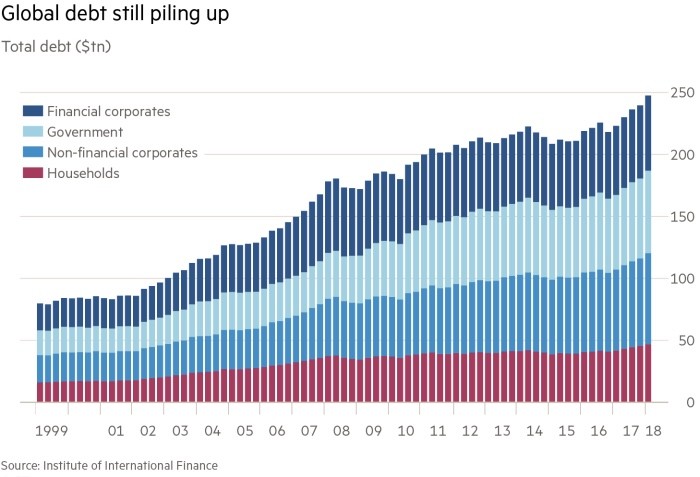

Neanche l‘ indebitamento complessivo del pianeta sembra insomma essere più così rilevante nelle aspettative degli operatori economici, oramai abituati ad uno scenario quasi surreale in cui nessuno si spaventa più davvero se la mole di debito complessivamente contratta nel mondo continua ad aumentare, come si può leggere dal numero di migliaia di miliardi di dollari (trillions) misurati dall’Institute of International Finance:

Non ce n’è troppo da stupirsi infatti, se ricordiamo quanto osservato a proposito dell’invecchiamento progressivo della popolazione occidentale e delle relative esigenze -tra le economie industriali più sviluppate- di sostenere quasi a tutti i costi i programmi di previdenza sociale, nonché di integrarli con la sottoscrizione di piani di previdenza complementare (i fondi pensione sono tra i principali sottoscrittori delle emissioni di titoli di debito).

I PROFITTI FLETTONO

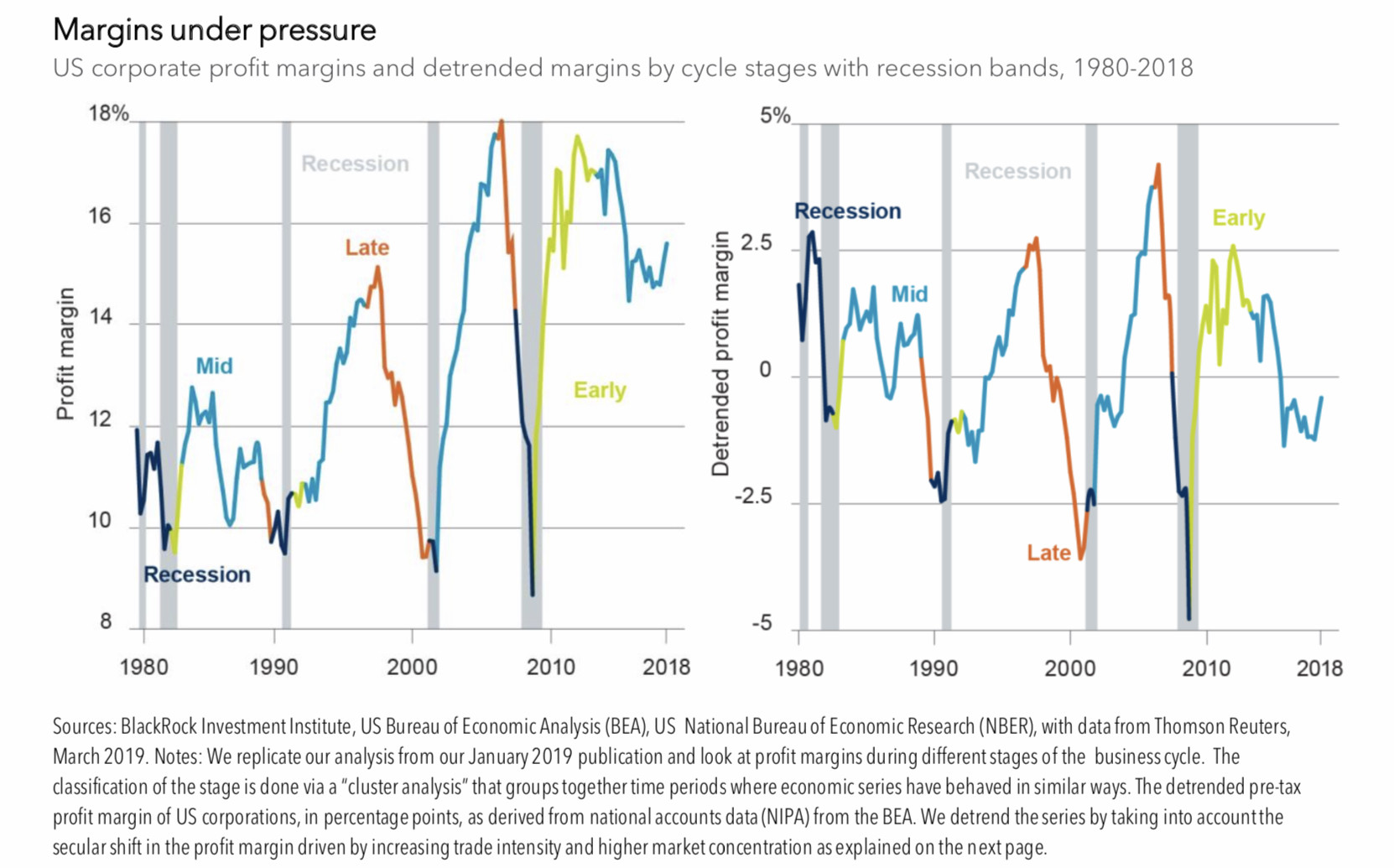

D’altra parte anche l’altro macro-fenomeno osservato nel precedente articolo (il cambio di paradigma delle tecnologie digitali) ha le sue conseguenze pratiche perchè, sebbene i mercati finanziari ne registrino l’impressionante creazione di valore che ne consegue, molte delle imprese “tecnologiche” che stanno soppiantando quelle tradizionali per il momento fanno pochi profitti, generano poca cassa e assorbono molte risorse finanziarie per i loro investimenti che potrebbero essere rivolti anche al rinnovo delle infrastrutture, in tutto il mondo oggi un po’ carenti (e in particolare in Europa). Nel grafico qui sotto riportatosi può infatti mettere in correlazione l’andamento periodico degli utili (al momento in discesa) con quello ciclico dell’economia:

È POSSIBILE UNA STAGNAZIONE PRIMA DI NUOVE STAGIONI DI CRESCITA

È insomma possibile che la congiuntura complessiva delle variabili macroeconomiche osservate e dei grandi cambiamenti in atto arrivi a provocare un periodo di stagnazione economica (o meno probabilmente di vera e propria recessione) causata proprio dal cambio di numerosi paradigmi.

Un’indicazione simile può venire dall’osservazione del fenomeno della “sharing economy “, potenzialmente capace di generare nuove fonti di profitto e nuovi sviluppi dei mercati finanziari, ma sicuramente lento nella sua crescita dei profitti, e oggi capace di aspirare molte risorse in direzione di attività che per il momento producono perdite.

Niente paura dunque, ottime prospettive tra l’altro nel medio-lungo periodo ma, come diceva Keynes… sicuramente un po’ di cautela nel frattempo!

Stefano di Tommaso