PROVE TECNICHE DI RECESSIONE

La vera novità della settimana è che un gran numero di indici statistici dell’economia reale hanno registrato un andamento debole, in particolare in Francia e ancor più in Germania (che sono al cuore dell’Unione Europea). In Germania l’indice PMI è crollato al livello di 44,7 (ben sotto la parità che è 50) ma anche in America la situazione è peggiore delle attese: l’indice Pmi di Markit sulle aspettative dei direttori degli acquisti delle aziende manifatturiere USA a marzo è sceso da 53 a 52,5 punti, deludendo le attese (53,5 punti) mentre quello Pmi dell’Eurozona a marzo è sceso ai minimi dal 2013. Le borse di tutto il mondo hanno ovviamente registrato con preoccupazione le vicende. Ma di qui a prevedere il peggio ce ne passa…

DATI MACROECONOMICI DELUDENTI

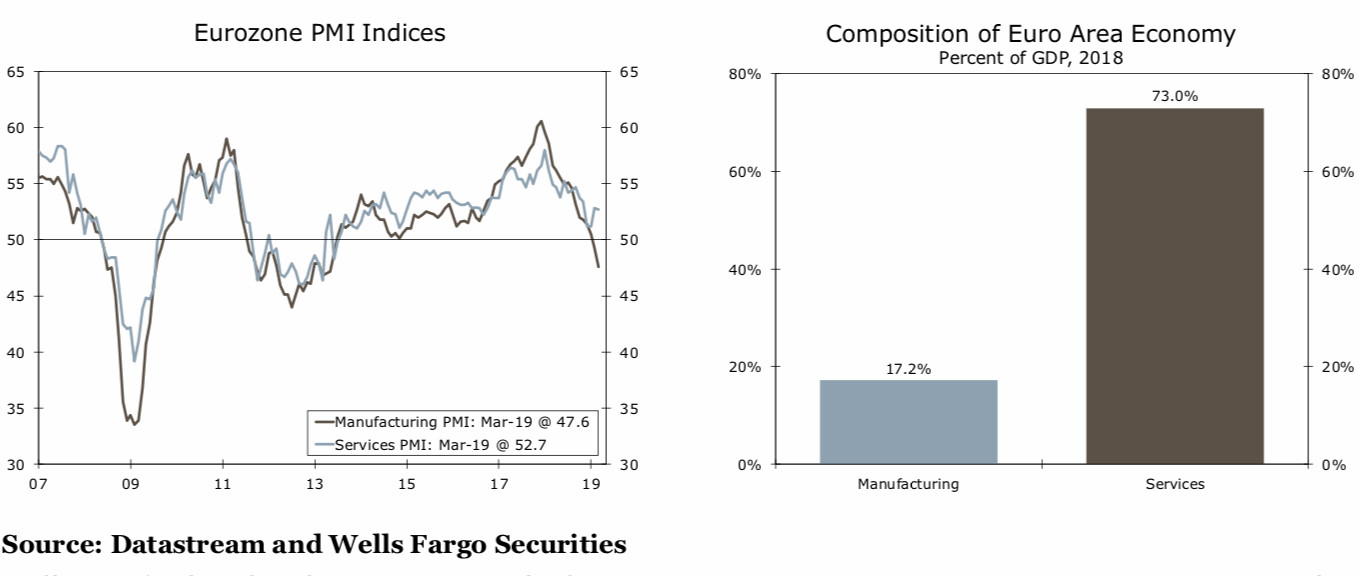

La produzione manifatturiera in Europa è inoltre calata del 3% negli ultimi tre mesi rilevati (Novembre-Gennaio), lasciando immaginare perciò che il calo possa persistere ancora per qualche mese. Le cose sono andate meglio per il settore dei servizi (che in Europa conta per il 75% del valore aggiunto), dove l’indice è rimasto sostanzialmente invariato (vedi grafici).

Ma tanto per non farsi mancare niente sono arrivati nel frattempo il voto negativo del Parlamento britannico sull’accordo con l’Unione europea e poco dopo la decisione di quest’ultima di concedere due ulteriori settimane di tempo alla Gran Bretagna per la Brexit: una notizia apparentemente buona ma che in realtà ha rilanciato il corso della Sterlina (deprimendo anche la Borsa di Londra) e riaperto ogni possibile scenario, ivi compreso quello di un nuovo referendum.

Ora ciò che i giornali spesso non chiariscono è che da uno scenario di duro confronto tra Gran Bretagna e Unione Europea ci rimettono più gli esportatori continentali che non quelli d’oltremanica, dal momento che il Regno Unito importa dall’Europa il doppio di ciò che esporta. Dunque la mancata soluzione “soffice” è in realtà una brutta notizia per l’economia reale comunque la si voglia interpretare e l’idea di ancora lunghi mesi di incertezza (in casi di nuovo referendum) non fa che complicarla.

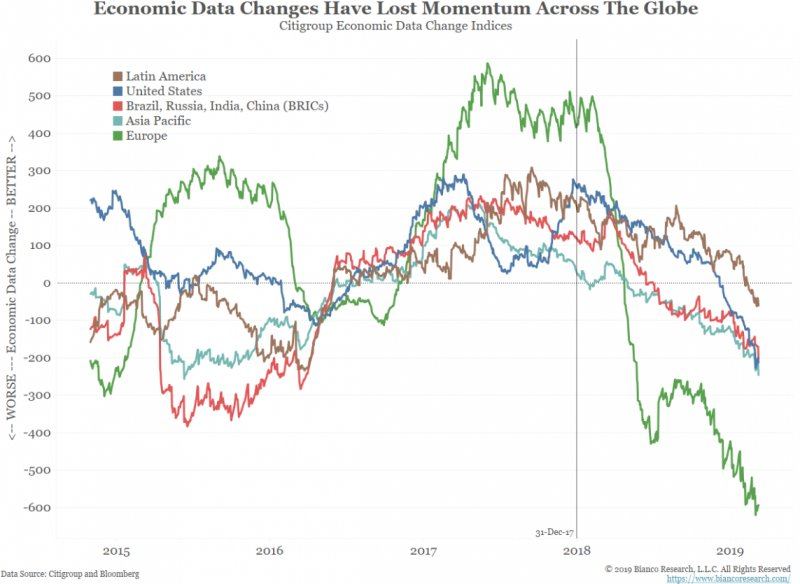

Se si guarda altrove nel mondo si vedono problemi minori di quelli europei, ma pur sempre indicazioni poco rassicuranti (vedi grafico).

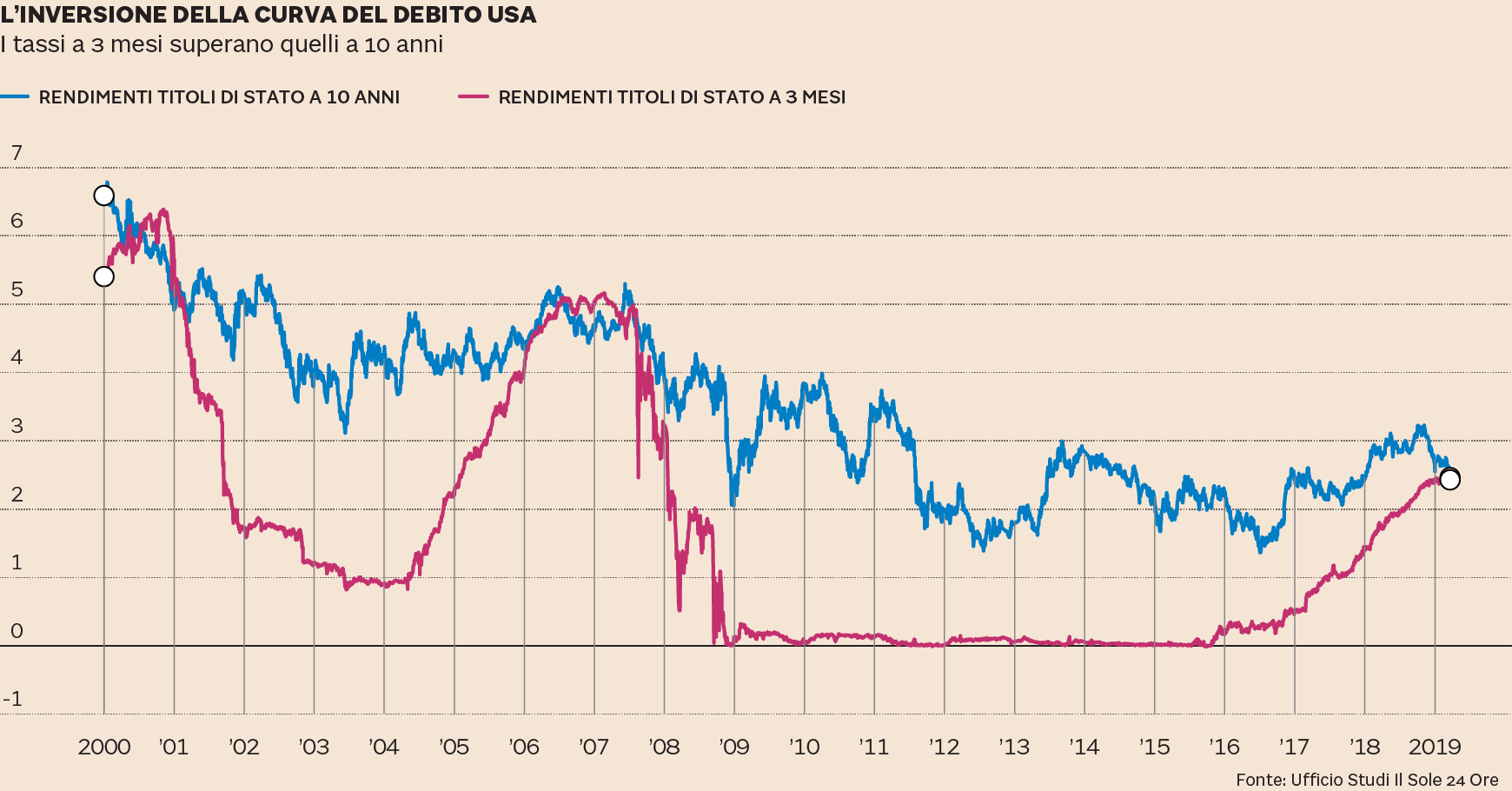

L’INVERSIONE DELLA CURVA DEI RENDIMENTI

Alla pletora di cattive notizie macroeconomiche se n’è aggiunta una -diciamo- “segnaletica” che riguarda la definitiva inversione della curva dei rendimenti (vale a dire che i tassi a breve hanno superato quelli a lungo termine, contro l’ordine naturale delle cose che riconoscerebbe un premio di maggior rendimento ai titoli con scadenza più remota) sul mercato più liquido del mondo: quello americano. È storicamente dimostrato che l’America cade in recessione economica all’incirca un anno dopo che questo fenomenosi manifesta (vedi grafico).

TUTTAVIA L’ANDAMENTO SOSTENUTO DEL PETROLIO PONE QUALCHE DUBBIO ALLA PROGNOSI DI RECESSIONE

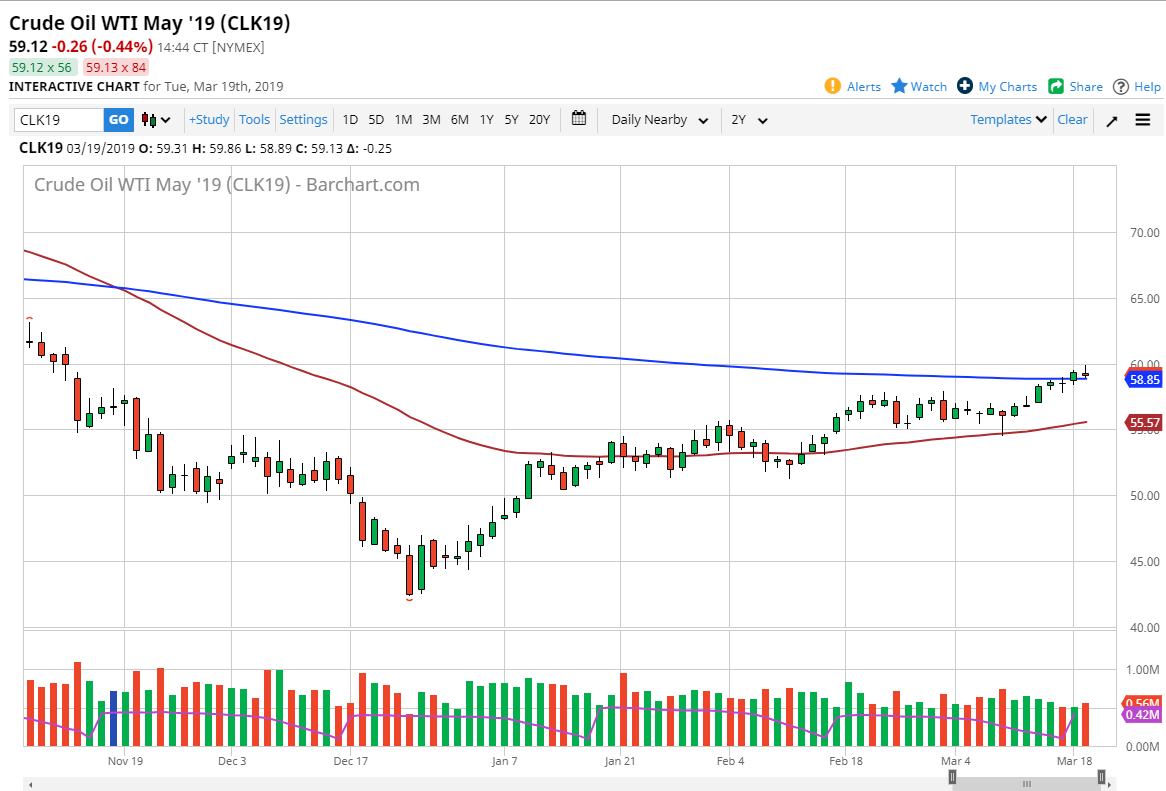

L’elenco può continuare, dal momento che l’accordo commerciale degli USA con la Cina ristagna, e nel frattempo quest’ultima ottiene successi diplomatici in Europa e consente alla Corea del Nord di mostrare ancora una volta i suoi muscoli, mentre invece il prezzo del petrolio continua a esprimere stabilità e forza, cosa che fa pensare che -sebbene i produttori si sforzino di ridurne l’offerta- la domanda non ne sia stata compromessa dal rallentamento economico in corso.

Gli ostacoli alla continuazione della crescita economica insomma sembrano riguardare più le piccole e medie imprese (Europee in particolare) che non l’intera economia globale, cosa che lascia tutto sommato le borse in una situazione di incertezza (ma non di affanno) e che dovrebbe contribuire ad un maggior coraggio da parte delle banche centrali nel fornire liquidità al sistema bancario affinché incrementino l’erogazione di finanziamenti.

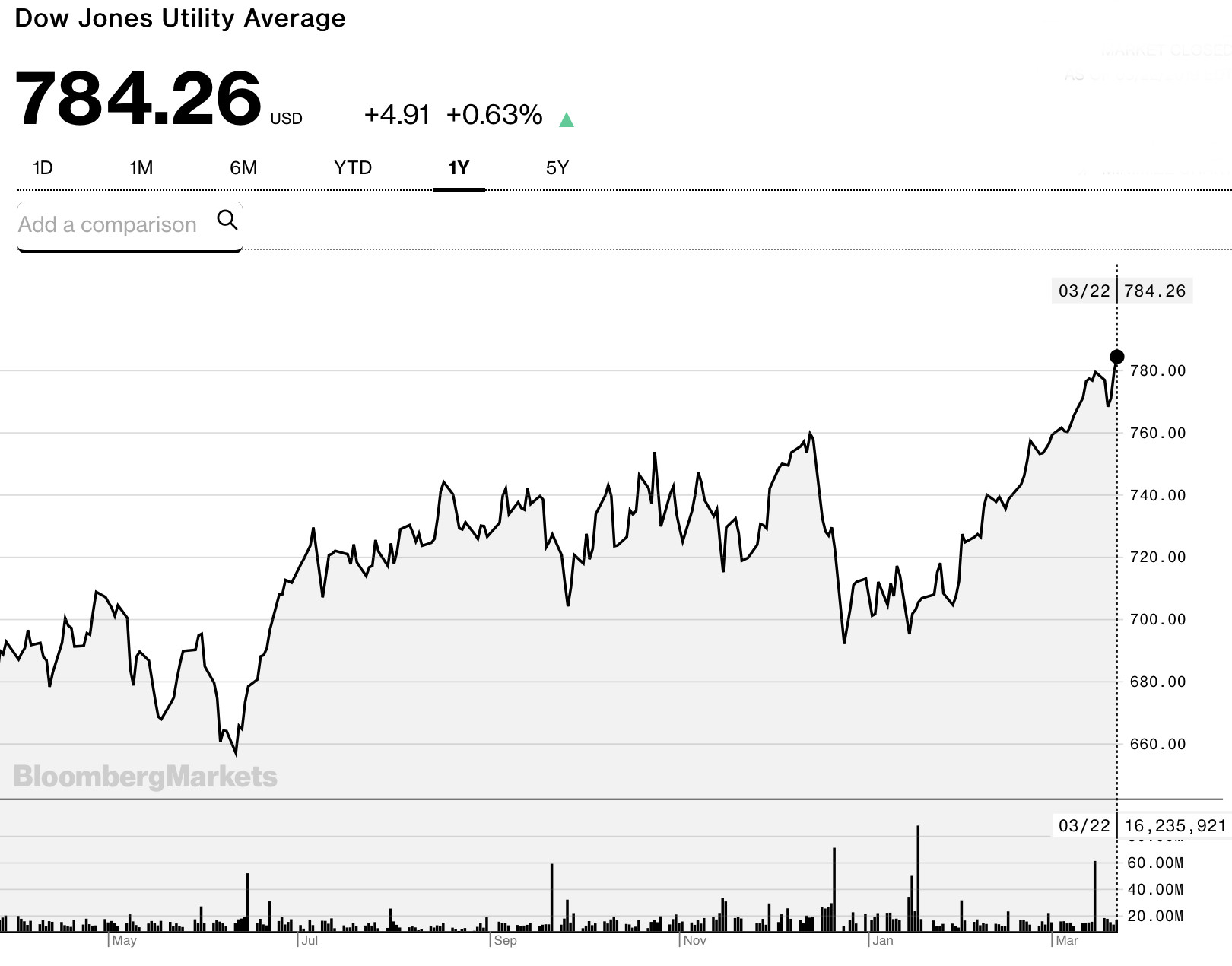

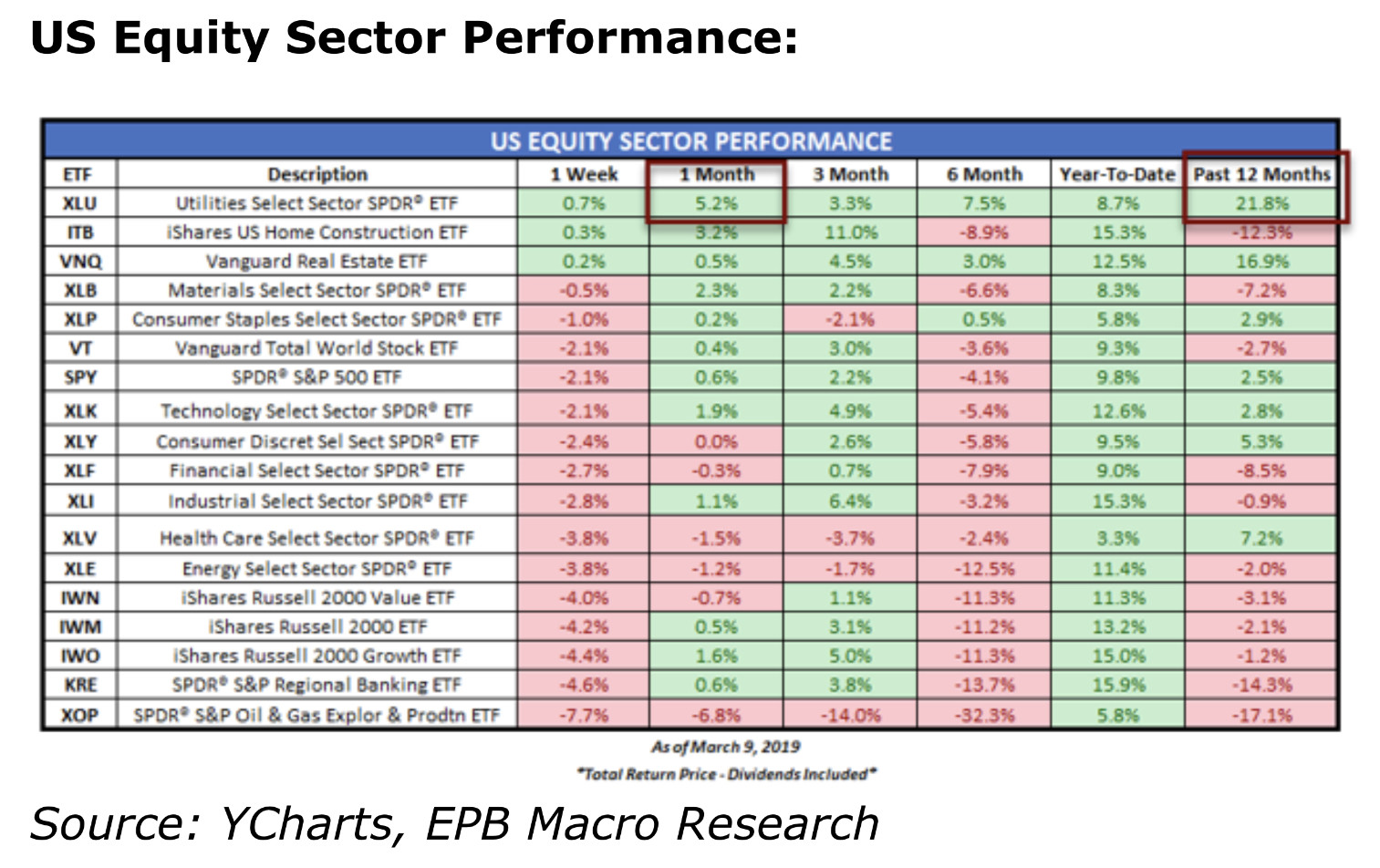

In questo contesto contrastato e con lo spettro della recessione in arrivo i mercati finanziari hanno proseguito con la rotazione dei portafogli acquistando titoli “difensivi”, primi fra tutti quelli delle cosiddette “utilities” cioè le imprese che offrono servizi di pubblica utilità (luce, gas, acqua, trasporti urbani eccetera).

PERCHÉ LE UTILITY

La spiegazione è semplice: il settore industriale dei servizi di pubblica utilità risulta storicamente più performante quando l’economia abbandona lo stadio avanzato della crescita per entrare in stagnazione o in recessione.

Sia perché i tassi d’interesse in discesa producono il massimo beneficio per le utility (scende infatti il costo dell’indebitamento), un fattore importante per il bilancio di società che fisiologicamente ricorrono a un elevato indebitamento per finanziare ricorrenti investimenti fissi.

Ma anche perché diventano più appetibili i loro dividendi (tradizionalmente elevati) derivando da attività consolidate nei servizi di prima necessità il cui fatturato è poco volatile e perciò minore è l’impatto degli alti e bassi dell’economia. Comperare azioni di società operanti nella pubblica utilità non è dunque troppo diverso dal comperare titoli a reddito fisso ed è considerata la classica manovra difensiva di chi investe professionalmente. Dai grafici qui allegati si può notare l’andamento più che positivo (soprattutto in Italia) degl’indici che rappresentano quei titoli:

Anche la marcata crescita delle quotazioni delle utilities è tuttavia a sua volta un segnale di relativa sfiducia nella prosecuzione della crescita economica o quantomeno è l’avvisaglia tipica di una temporanea stagnazione.

Ma se osserviamo l’andamento tipico dei fattori che contribuiscono all’avvitarsi della recessione (rappresentato dal grafico qui allegato) possiamo osservare di essere ancora relativamente lontani dalla cosiddetta “spirale del declino”: i profitti industriali non sono in discesa la deflazione per il momento è lontana, la disoccupazione è addirittura in contrazione e i consumi evolvono in modalità differenti da quelle strettamente consumistiche del recente passato ma non crollano. Dunque lo scenario economico fino a qui visibile è sicuramente un quadro a tinte fosche ma il cui esito è quantomeno incerto e nient’affatto sicuramente negativo per l’anno in corso. In altri termini: non vi sono certezze.

NUOVI STIMOLI ALLA CRESCITA

Spingersi di conseguenza a prevedere cosa succederà oltre l’orizzonte naturale di fine 2019 non è tuttavia così facile: da un lato sono in molti a prevedere la recessione economica nel 2020 (anno tra l’altro bisestile e per questo considerato parecchio problematico per la scaramanzia dei mercati finanziari) e dall’altro c’è che giura che le cose andranno assai diversamente, tanto per la propulsione asiatica e tecnologica alla crescita economica, quanto perché Donald Trump vorrà presentarsi all’appuntamento con gli elettori con un’America in ottima forma finanziaria e cercherà di spingere sugli incentivi fiscali (alle opere pubbliche, agli investimenti e alla piena occupazione) così come sta cercando di fare -nel suo piccolo- il governo giallo-verde italiano. Imprese non facili, dato il contesto generale riflessivo e quindi poco idoneo a recepire appieno misure espansive, ma pur sempre iniziative potenzialmente in grado di “tenere botta” alla fase di maturità del ciclo economico, in attesa che qualcos’altro lo rilanci più vigorosamente.

Le banche centrali sono già peraltro pronte a fare la loro parte con gli stimoli monetari e anche questo è un mezzo segnale positivo. Così come è successo già nei tre-quattro anni precedenti dunque non è escluso che le cose non vadano per il meglio. Possiamo almeno augurarcelo, dal momento che il modo migliore per evitare i danni di una recessione è quello di prepararvisi il più possibile.

Stefano di Tommaso