PERCHÉ LE BORSE CORRONO

L’economia globale ha frenato abbastanza bruscamente alla fine del 2018, poi tra mille sussulti e distinguo sembra essere tornata a innestare la marcia in avanti (in quasi tutto il mondo salvo che in Europa), ma la ripresa delle quotazioni delle borse mondiali, dopo il calo registrato nel 2018 ha superato le più rosee aspettative. Perché? La risposta più breve è: perché le banche centrali hanno cambiato atteggiamento e oggi la liquidità sovrabbonda sui mercati. Ma in realtà lo scenario è più complesso.

I MOTIVI DI TIMORE A FINE 2018

Per cercare di interpretare correttamente la situazione corrente bisogna innanzitutto notare come alcuni tra i maggiori timori che erano comparsi al momento della picchiata delle borse di tutto il mondo (a fine dicembre 2018) stanno perdendo la loro ragion d’essere mano mano che i mesi passano:

- prima quelli sulle guerre commerciali internazionali (a partire dalla madre di tutte le battaglie: la Cina contro l’America),

- poi i timori derivanti dall’eccesso di rigore praticato dalla Federal Reserve nel perseguire la normalizzazione della politica monetaria (e dal conseguente scontro con il Presidente Trump),

- per seguire con quelli derivanti dalle conseguenze di una lite profonda tra la Gran Bretagna e il resto d’Europa (la prima è importatrice netta dalla seconda),

- e per finire con le possibili tensioni che sarebbero conseguite a una crisi dei debiti pubblici (a partire da quelli italiano e americano).

Con la conseguenza quasi scontata di una potenziale revisione al ribasso del giudizio delle agenzie di rating internazionali, di materia per far tremare le borse ce n’era perciò proprio a bizzeffe.

LA MINI-RECESSIONE D’AUTUNNO

A tutto ciò si aggiungeva lo sconcerto provocato dalla mini-recessione d’autunno (che sembrava essere arrivata senza alcun preavviso e che pareva precludere ad una decisa anticipazione della conclusione dell’attuale ciclo economico positivo e all’arrivo di una nuova recessione globale). Recessione tecnica invece, rivelatasi poi per quello che in realtà è forse sempre stata: uno scossone di assestamento o poco più, persino in Italia, dove il primo trimestre 2019 sembra già puntare oltre la parità.

IL PANORAMA SEMBRA DECISAMENTE MIGLIORATO

Tutti coloro che si informano regolarmente sanno perciò che buona parte dei mal di testa che conseguivano all’accumulo di nuvoloni neri e che avevano scatenato un panico da nuova tempesta perfetta nella finanza mondiale oggi sembrano invece dileguarsi, quantomeno nelleaspettative: la Cina e l’America (ma soprattutto quest’ultima, che ha smesso di cannoneggiare anche nei confronti del resto del mondo) stanno mostrando fermamente che vogliono trovare un esito positivo ai negoziati. La FED ha detto chiaramente che non intende accollarsi la responsabilità di una nuova recessione e che dunque i prossimi aumenti dei tassi d’interesse sono rinviati a data da destinarsi. La Gran Bretagna ha abbandonato l’idea di sbattere la porta alla Commissione Europea rinviando a tempi migliori l’uscita dall’Unione (tra due mesi ci saranno le elezioni per il rinnovo dei vertici d’Europa) e infine le agenzie di rating si sono guardate bene dall’infierire sull‘eccesso di debiti pubblici, astenendosi dal peggiorare i loro giudizi e, più di ogni altro fattore, il timore che il mondo stesse viaggiando verso una nuova recessione sembra quantomeno rintuzzato da una serie confortante di nuovi dati macroeconomici che paiono smentire i gufi che annunciavano un‘ imminente apocalisse.

MA NON BASTA PER GIUSTIFICARE LA CORSA DEI LISTINI

Tutto bene dunque? Più o meno si, fatta salva l’ovvia considerazione che quelle sopra citate sono tutte delle “mezze buone notizie”, non il grilletto che può aver scatenato la nuova corsa all’oro della finanza mondiale! In molti casi l’allarme è stato infatti soltanto rinviato.

Non per niente l’inflazione resta ai minimi storici, i tassi d’interesse a lungo termine sono andati in direzione opposta a quelli a breve termine (sono scesi) e tutti sanno che, tempo un anno o due, l’inversione della curva dei tassi (quelli a lungo termine dovrebbero normalmente restare ben al di sopra di quelli a breve, per remunerare la minor liquidità) prelude all’inversione del ciclo economico.

Se invece dal picco negativo di Dicembre scorso (meno di tre mesi fa) le principali borse sono cresciute circa del 20% qualche altro motivo ci deve pur essere e i più concordano che la risposta risieda nella politica monetaria delle banche centrali, le quali non hanno soltanto cambiato atteggiamento (come la FED) ma in molti altri casi hanno addirittura ripreso a pompare liquidità, a partire da quella cinese, fino a quella europea, passando dalla Bank of Japan che non ha letteralmente mai smesso di farlo.

LA LIQUIDITÀ INNANZITUTTO

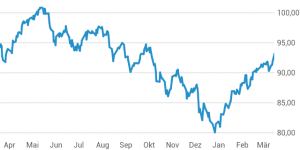

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute.

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute.

L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

Tra l’altro l’afflusso netto di capitali in zona Dollaro non fa che rinforzare quella divisa, che resta chiaramente in un canale ascendente, come mostra il grafico della sua quotazione contro Euro qui accanto riportato.

La liquidità dunque è ciò che fino ad oggi ha continuato a sostenere i listini di borsa, anche tenendo conto del fatto che i titoli a reddito fisso mancano oramai del primo dei due aggettivi: il reddito, e che per questo motivo molti investitori scelgono i titoli azionari per avere dai dividendi la cedola che non esiste più per quelli obbligazionari.

MA QUANTO PUÒ DURARE ?

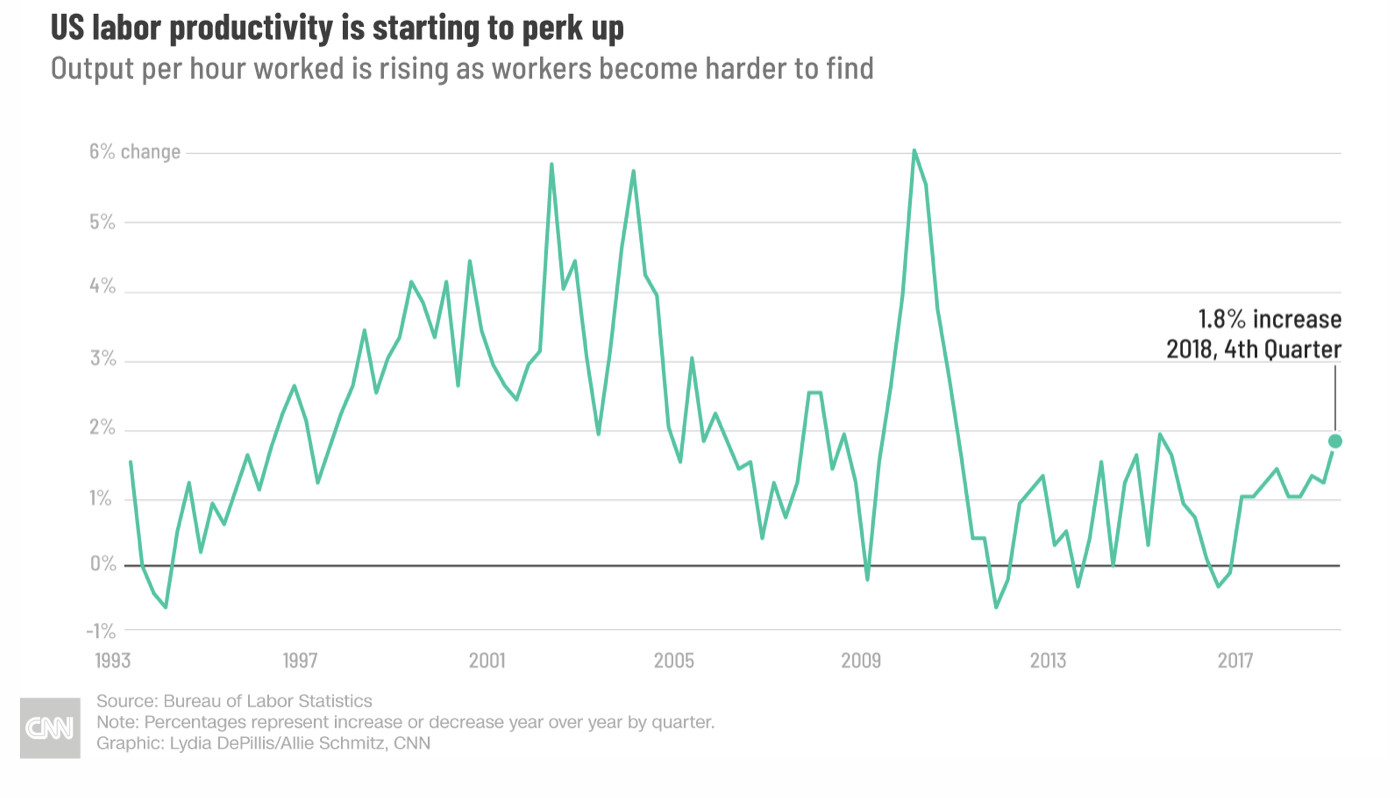

Ma quanto può durare questa bonanza? La domanda è per definizione senza risposte certe ma possiamo provare a guardare qualche dettaglio interessante negl’indici che misurano la produttività del lavoro, dal momento che il rialzo del costo della manodopera già registrato in America può diffondersi nel resto del mondo anche se esso non sembra incidere necessariamente sui consumi, la cui composizione è in forte cambiamento (ed è forse principalmente per questo motivo che l’inflazione non cresce).

La produttività non è soltanto stranamente rimasta al palo negli ultimi anni, un periodo in cui viceversa i profitti aziendali hanno corso più di quanto avessero mai fatto prima, ma ciò è anche successo nel Paese che più di tutti gli altri ha investito nella rivoluzione digitale (che ha da molti altri punti di vista portato a immensi efficientamenti economici): gli Stati Uniti d’America. Qualcuno ne ha attribuito le cause all‘ avanzamento delle tecnologie che hanno generato la cosiddetta “sharing economy” (economia della condivisione) grazie alla quale molti prodotti e servizi sono divenuti economici o addirittura gratuiti (a partire dalle notizie, fino al noleggio di bici e automobili), andando ad alterare gli indici che la tracciavano proprio laddove le nuove tecnologie si sono sviluppate maggiormente.

ALCUNI SEGNALI POSITIVI…

Ebbene dopo molti anni in cui addirittura sembrava volgere al ribasso, nell’ultimo trimestre 2018 ha fatto un balzo in avanti, facendo ben sperare che le tensioni salariali non finissero con il divorare il salto in avanti dell’efficienza aziendale che è derivata dall’andamento economico positivo in America.

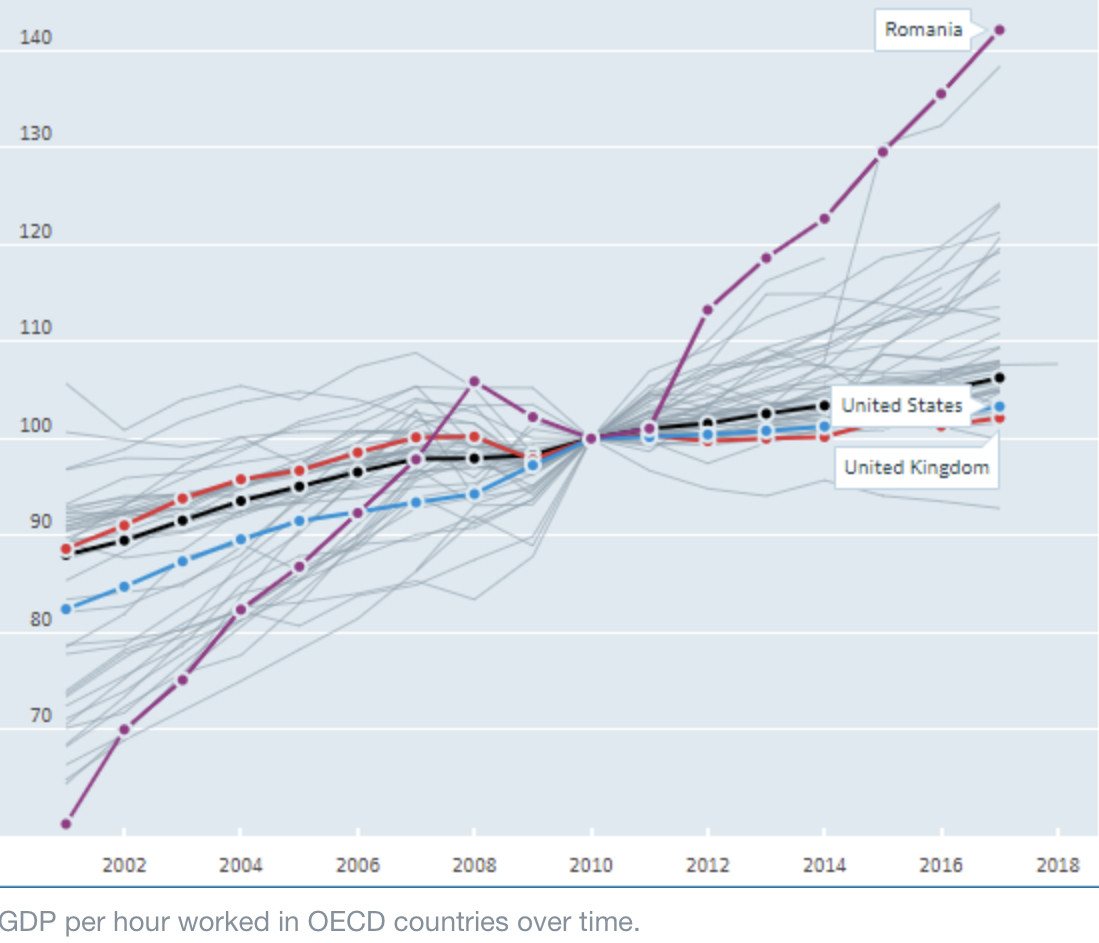

Se andiamo poi a guardarne l’andamento dell’efficienza dell’ora lavorata nei paesi più sviluppati (OECD) troviamo in effetti che molte economie emergenti e in particolare quelle dell’Europa dell’Est come Polonia, Lettonia, Bulgaria e Romania, negli ultimi tre lustri hanno mostrato dinamiche molto più pronunciate che non quelle degli U.S.A. o del Regno Unito.

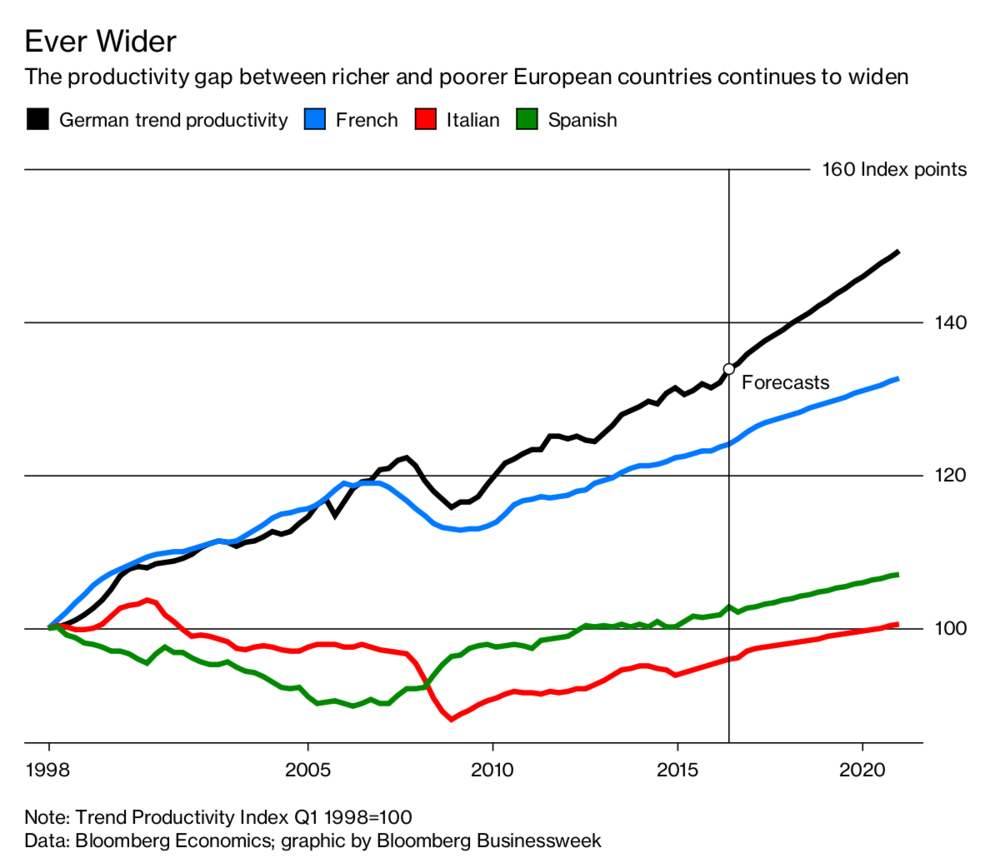

Lo stesso non può peraltro dirsi per il nostro Paese che, rispetto ai più diretti concorrenti europei, ha accumulato un ritardo considerevole, come si può notare dal grafico qui riportato.

Ebbene quella timida ripresa della produttività americana fa pensare che la maggior efficienza per le imprese derivante dall’avanzamento delle tecnologie produttive sia arrivata a lambire anche l’industria manifatturiera americana, lasciando ben sperare che non resti effimera la timida ripresa dei prodotti economici lordi che sembra aver attecchito sul pianeta dopo la pausa della crescita registrata alla fine dello scorso anno.

Nulla di certo tuttavia, e soprattutto non si tratta ancora di una tendenza consolidata che possa far sperare nella ripartenza di un nuovo ciclo economico globale di sviluppo senza essere passati (o quasi) dalla fase recessiva. Per ora è soltanto una pia speranza: quella che l’incedere inesorabile delle nuove tecnologie possa aprire nuovi scenari di sviluppo economico, sino ad oggi impensabili.

E ALTRI SEGNALI DI PRUDENZA

Per il momento dunque la prudenza è d’obbligo: le borse mondiali appaiono ancora una volta fortemente sopravvalutate rispetto alla redditività delle imprese che vi sono rappresentate, o quantomeno in forte anticipo rispetto alle performances che queste ultime dovranno mostrare per giustificare le elevatissime valutazioni implicite nei corsi azionari. E sempre che l’inflazione non faccia brutte sorprese, dal momento che se arrivasse anche le aspettative -oggi stazionarie- relative ai bassissimi tassi di interesse che sottendono alla stima dei flussi di cassa prospettici che possono generare quelle imprese, sarebbero riviste al ribasso, trascinando con sè anche i listini di borsa.

Un’ipotesi al rialzo quindi e una al ribasso fanno la più assoluta parità nelle attese circa l’evoluzione delle borse di qui alla fine dell’anno in corso. Che peraltro è quello che si aspettano quasi tutti gli analisti finanziari per i prossimi 10 mesi, ma con l’unica avvertenza che la media del pollo appena ipotizzata non implica necessariamente un mare calmo come l’olio per la navigazione, soprattutto quando gli scenari appena pennellati tendono un po’ troppo al colore rosa, che sia esso quello di un’alba oppure di un tramonto. Nessuno può davvero dirlo…

Stefano di Tommaso