CON LA QUOTAZIONE DI NEXI E SIA, LA BORSA VA VERSO LE FINTECH

Con l’ipo di Nexi (la ex Carta SI) si prospetta per la Borsa Italiana una delle più importanti quotazioni previste nel 2019 in tutta Europa. Il gruppo Nexi, attivo nella gestione delle carte di credito e leader nei pagamenti e nella monetica, è nato dall’Istituto Centrale delle Banche Popolari (Icbpi) e da CartaSì ed è posseduta da un consorzio di fondi di private equity: Bain Capital, Advent e Clessidra. Ha un valore che, secondo le ultime indiscrezioni, potrebbe essere compreso tra 7 miliardi e 7,5 miliardi.

L’operazione Nexi è destinata a muovere le acque stagnanti della Borsa Italiana non soltanto perché si tratta di una delle maggiori ma anche perché il mercato dei sistemi di pagamento è in grande fermento in tutta Europa! Il gruppo, guidato da Paolo Bertoluzzo ha in progetto di sbarcare sul listino del mercato telematico azionario entro aprile per permettere ai fondi di private equity Clessidra, Bain e Advent di disinvestire, dopo essere rimasti soci di Nexi dal 2014 con il 93,2% del capitale.

ANCHE SIA GUARDA ALLA BORSA

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia.

Alla faccia del rischio-Italia poi, la quotazione in Borsa di Nexi non sembra peraltro destinata a rimanere isolata per la Borsa Italiana, dal momento che si fa un gran parlare anche di quella di SIA, società italiana che ha Cassa Depositi e Prestiti come primo azionista attraverso Fsia Investimenti srl (49%, oltre a un 17% indirettamente detenuto tramite F2I) ma che può vantare tra i propri azionisti anche Banca Intesa, Unicredit, Banco Bpm, Mediolanume e Deutsche Banked ed è attiva nella progettazione, realizzazione e gestione di infrastrutture tecnologiche per istituzioni finanziarie, banche, imprese e pubbliche amministrazioni, nelle aree dei pagamenti e della monetica in oltre 50 Paesi, anche attraverso società controllate in Austria, Croazia, Germania, Grecia, Repubblica Ceca, Romania, Serbia, Slovacchia, Ungheria e Sudafrica. La società ha inoltre filiali in Belgio e Olanda e uffici di rappresentanza in Inghilterra e Polonia.

Anche per SIA il dossier quotazione è aperto da tempo, per due grandi motivi: per finanziare la crescita interna dei ricavi (Payments Canada ha appena scelto Sia per realizzare il nuovo sistema nazionale per i pagamenti di importo rilevante denominato Lynx) che si prevede arrivino a 800 milioni in 2 anni, e per effettuare due importanti acquisizioni in Europa dove SIA è già in short-list.

L’IPOTESI DI FUSIONE TRA NEXI E SIA

La valutazione che circola sul mercato per SIA è di circa 3 miliardi di euro e l’importo previsto di raccolta dalla Initial Public Offering, assommando l’aumento di capitale e la cessione di azioni da parte degli attuali soci, dovrebbe raggiungere il miliardo di euro. Non è nemmeno esclusa la fusione tra le due realtà (Nexi e SIA), da cui potrebbero nascere sinergie immediate per quasi 100 milioni di euro e un gruppo risultante dall’aggregazione con valorizzazione superiore a 10 miliardi di euro, in grado di competere con colossi come Wirecard, Worldpay, Igenico, Worldline e Nts nelle acquisizioni di realtà minori, nonostante i multipli siano stellari (con valutazioni intorno alle 20 volte l’EBITDA).

IL PRECEDENTE DI ADYEN

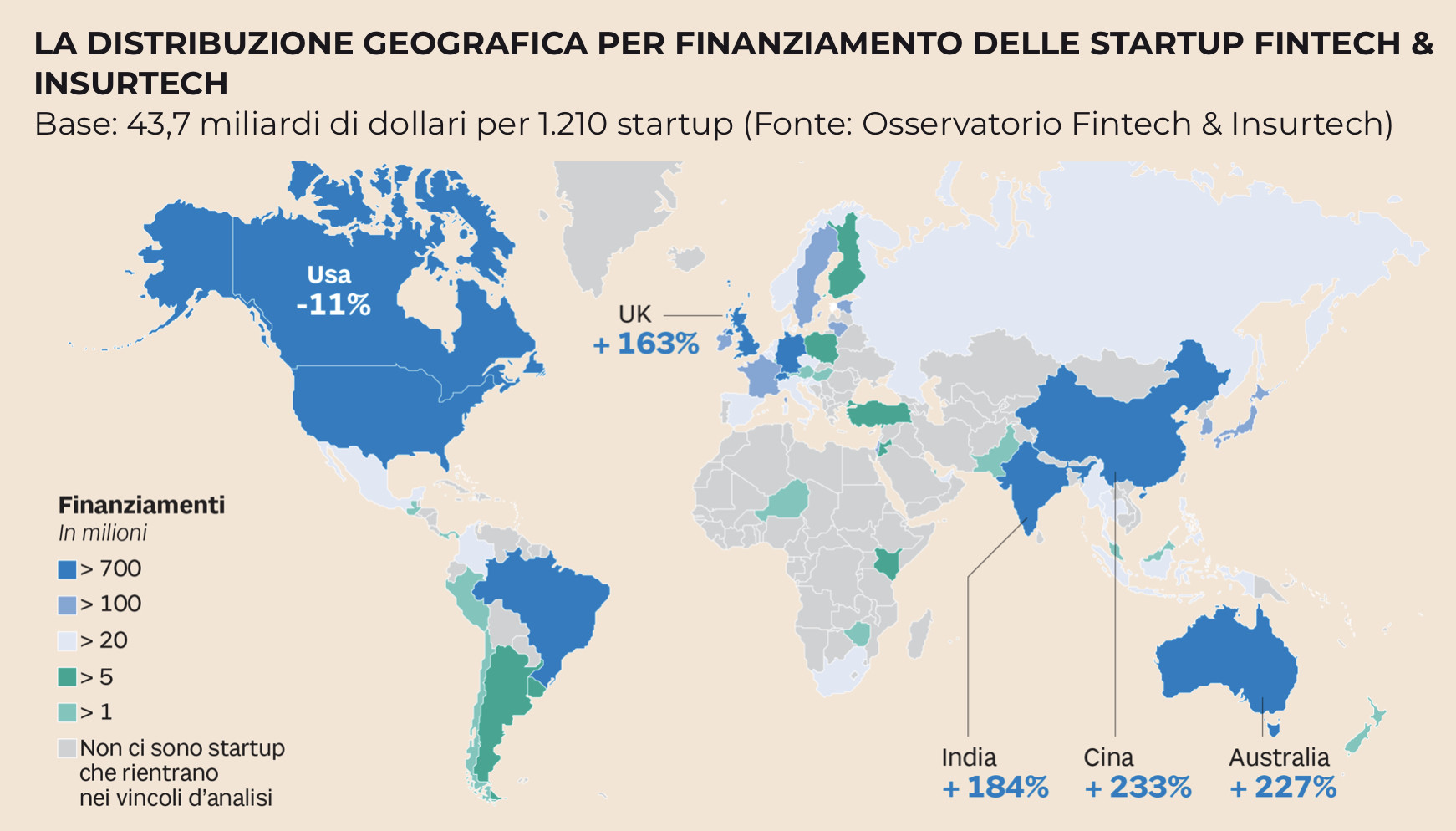

La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.

La verà novità è perciò quella che in Europa gli investitori del mercato dei capitali stanno tornando a rivolgere la loro attenzione ai titoli delle società attive nei servizi digitali di pagamento. Il mercato delle FinTech sino all’altro ieri sembrava destinato ad essere oggetto di attenzione soltanto da parte del Venture Capital, ma oggi non è più così.

C’è ad esempio il precedente di Adyen, società olandese che si è quotata pochi mesi fa alla borsa di Amsterdam con una valutazione di circa 7 miliardi di euro, che offre servizi di pagamento estremamente competitivi grandi banche e emittenti di carte di credito, nonché sistemi di pagamento online. Ayden ha acquisito clienti di primissimo piano tra cui, da Facebook a Uber, e ha registrato ricavi per oltre un miliardi di euro nel 2017. Non solo. Poco tempo fa Adyen ha rimpiazzato PayPal come fornitore ufficiale di Ebay, posizionandosi così al vertice del settore dei pagamenti.

LO SGUARDO LUNGO DELLE BIG TECH

Oltre ai tradizionali operatori dell’universo dei pagamenti digitali, compresi Bancomat (società partecipata da 132 istituti di credito e che fornisce servizi finanziari a 440 banche), e i gestori di carte di credito come Visa e Mastercad, a cercare di rafforzare le posizioni a livello internazionale ci sono anche le BigTech mondiali, da Apple a Alibaba fino a Samsung, e non è un caso che Amazon, Google, Facebook stanno cercando di ottenere licenze bancarie in Lussemburgo, Irlanda e Lituania.

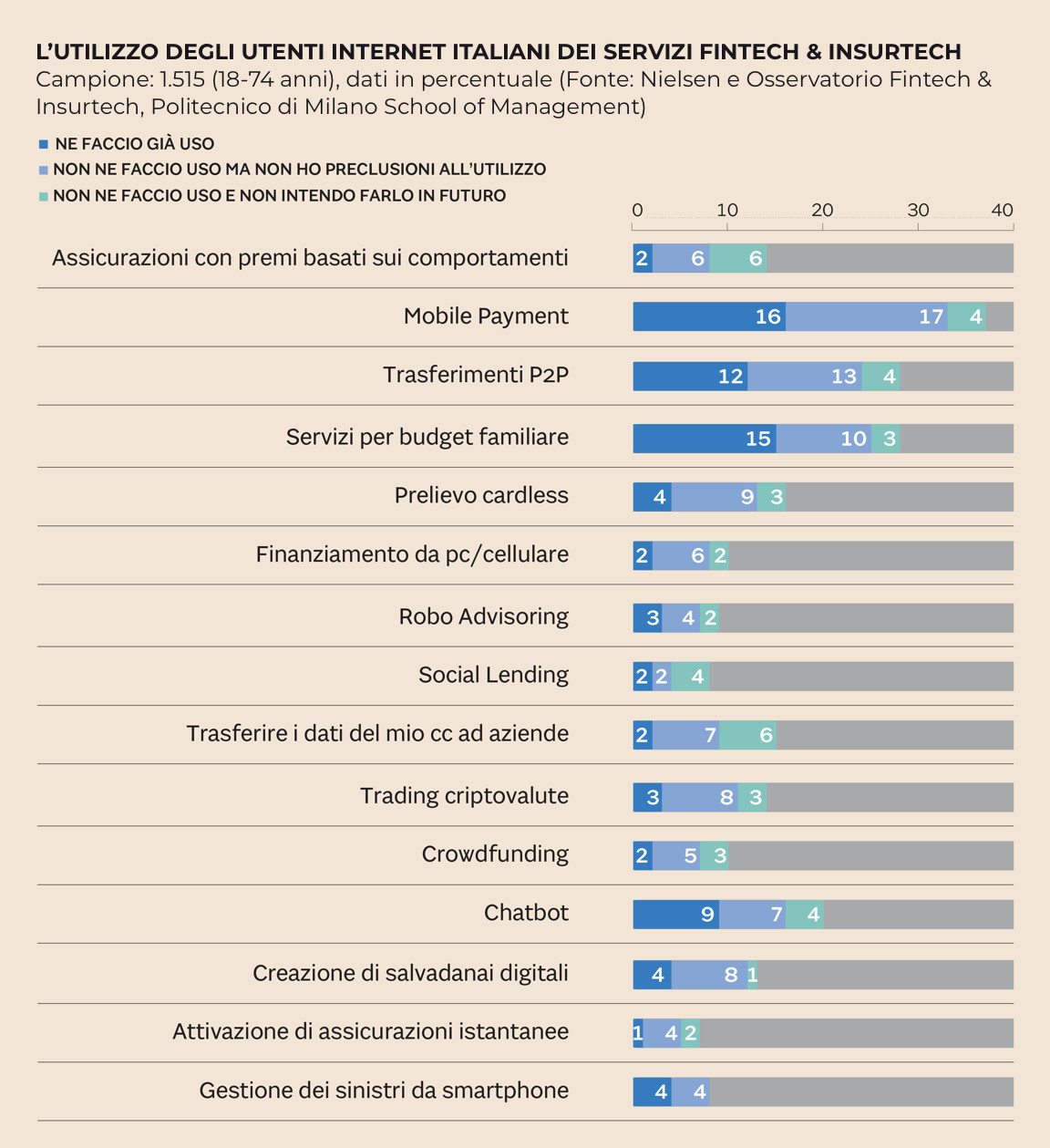

Da non sottovalutare poi la contiguità di questo mercato con quello delle «fintech», piattaforme in grado di offrire servizi finanziari e di trasferimento di denaro tra privati come, per quanto riguarda l’Italia, Satispay, che oggi conta 430mila clienti, o Tinaba che promette di trasformare lo smartphone in un portafoglio.

UN MERCATO CHE PUNTA AL RADDOPPIO

Nel 2021, secondo uno studio di Cap Gemini e Bnp Paribas, i pagamenti digitali nel mondo arriveranno a raddoppiare i valori attuali, toccando gli 880 miliardi. In Italia, dove solo il 28% delle transazioni avviene senza denaro contante, lo spazio di crescita appare più ampio che mai.

Stefano di Tommaso