LA BOLLA SPECULATIVA DEI LEVERAGED LOANS

C’erano una volta le banche ordinarie. Quelle che traevano dall’erogazione del credito la loro principale fonte di sostentamento, raccogliendo depositi ad un tasso più basso di quello dei prestiti che concedevano. Negli anni questa figura è sostanzialmente cambiata per mille e una ragione e oggi le banche -anche quando ancora erogano prestiti in misura prevalente- in realtà guadagnano soprattutto da commissioni, intermediazioni e consulenza, vivendo il reddito che proviene dalla gestione del denaro in forma residuale e, soprattutto, erogando prestiti quasi soltanto a chi non ne ha bisogno (ovviamente a tassi poco interessanti).

IL PRIVATE DEBT

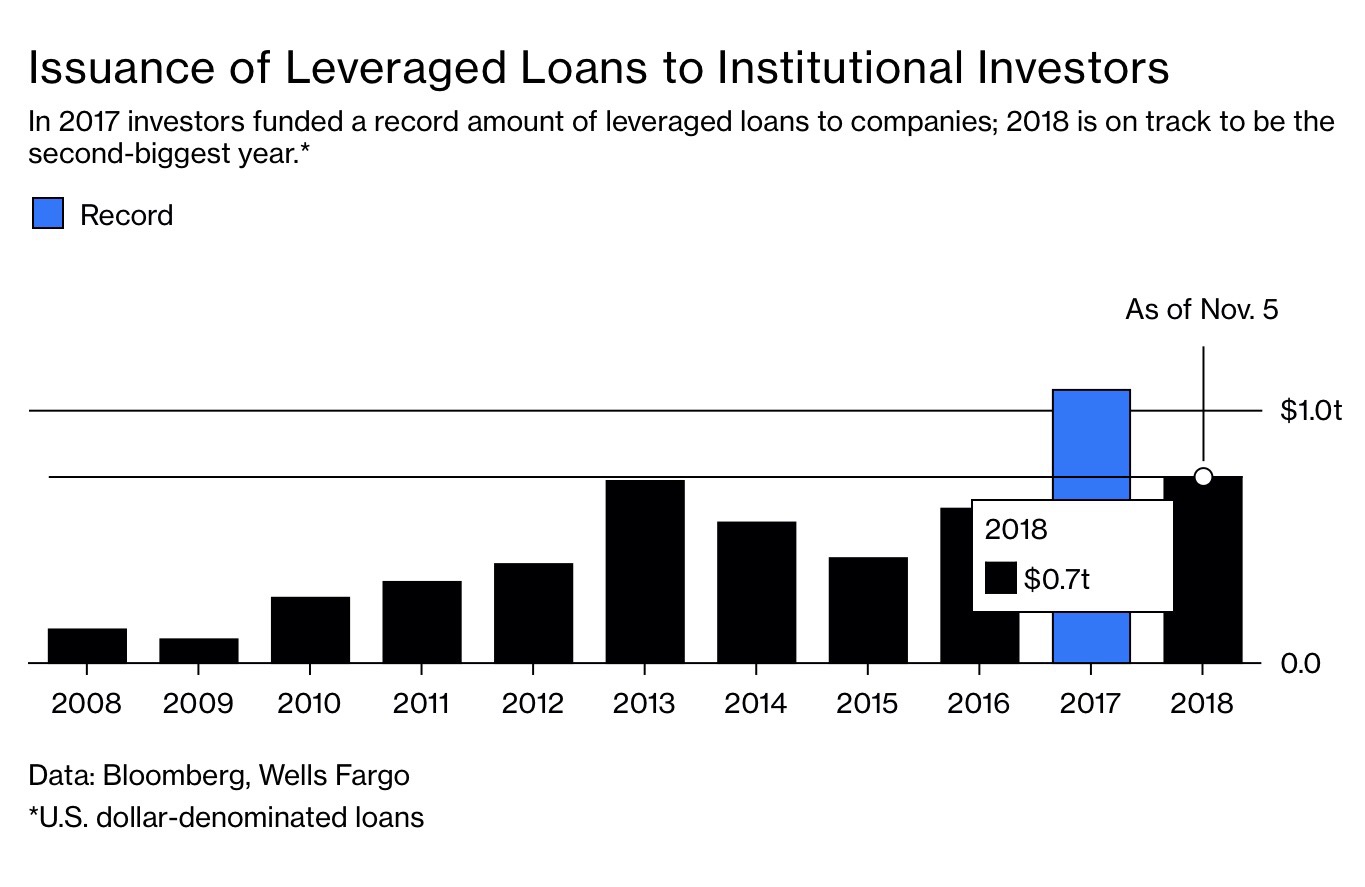

Il cosiddetto “private debt” non passa ovviamente soltanto dalle BDC ma anche da “fondi di debito” (che funzionano comunque come gli altri fondi di private equity e spesso sono amministrati dagli stessi soggetti), dai cosiddetti “private placements” (animati soprattutto da investitori istituzionali e quasi sempre rivolti a soggetti aziendali in grado di esibire un rating) e in generale da tutti coloro che possono permettersi di emettere “bond” (ovvero obbligazioni) e riuscire a piazzarli presso investitori di ogni sorta. Il mercato di riferimento del “private debt” è ovviamente quello delle fusioni e acquisizioni, spesso associate all’intervento di banche d’affari o, più frequentemente, di fondi di “private equity”. Quest’ultimo settore è stato stimato che in Ottobre sedesse su una liquidità superiore a 1.100 miliardi di dollari e che, ciò nonostante, il numero di operazioni completate nel mondo fosse pari a circa 1200, con un valore delle operazioni di buy-out completate alla fine di Ottobre superiore al 91% di tutte quelle del 2017 (cioè in forte crescita).

L’ECCESSO DI LEVA FINANZIARIA

Questa intensità (e forte disponibilità di capitali per nuove operazioni) si associa a valutazioni crescenti delle imprese oggetto di tali operazioni e a crescente richiesta di finanziamenti per l’acquisto in leva, con un fattore di leva in costante crescita (siamo arrivati ad una media di quasi 7 volte l’EBITDA: vale a dire poco meno del doppio di quanto si presume sia il limite fisiologico di tali operazioni e poco distanti dagli eccessi del 2007, poco prima della grande crisi).

LE “BUSINESS DEVELOPMENT COMPANIES”

Nei paesi anglosassoni però -caratterizzati da minore regolamentazione e minori vincoli burocratici- ad erogare credito ai soggetti economici meno solidi sono intervenuti altri attori: in particolare le cosiddette “Business Development Companies” (in sintesi: BDC), che hanno rispolverato la vecchia tradizione del credito basato sulla disamina della capacità individuale attingendo risorse non già ai depositi dei risparmiatori, bensì ad un mercato molto più vasto: quello dei capitali. I depositi bancari sono infatti una specie che non è ancora in via di estinzione (ma quantomeno di assottigliamento dei relativi volumi) anche a causa delle politiche di tassi quasi a zero praticate dalle banche centrali.

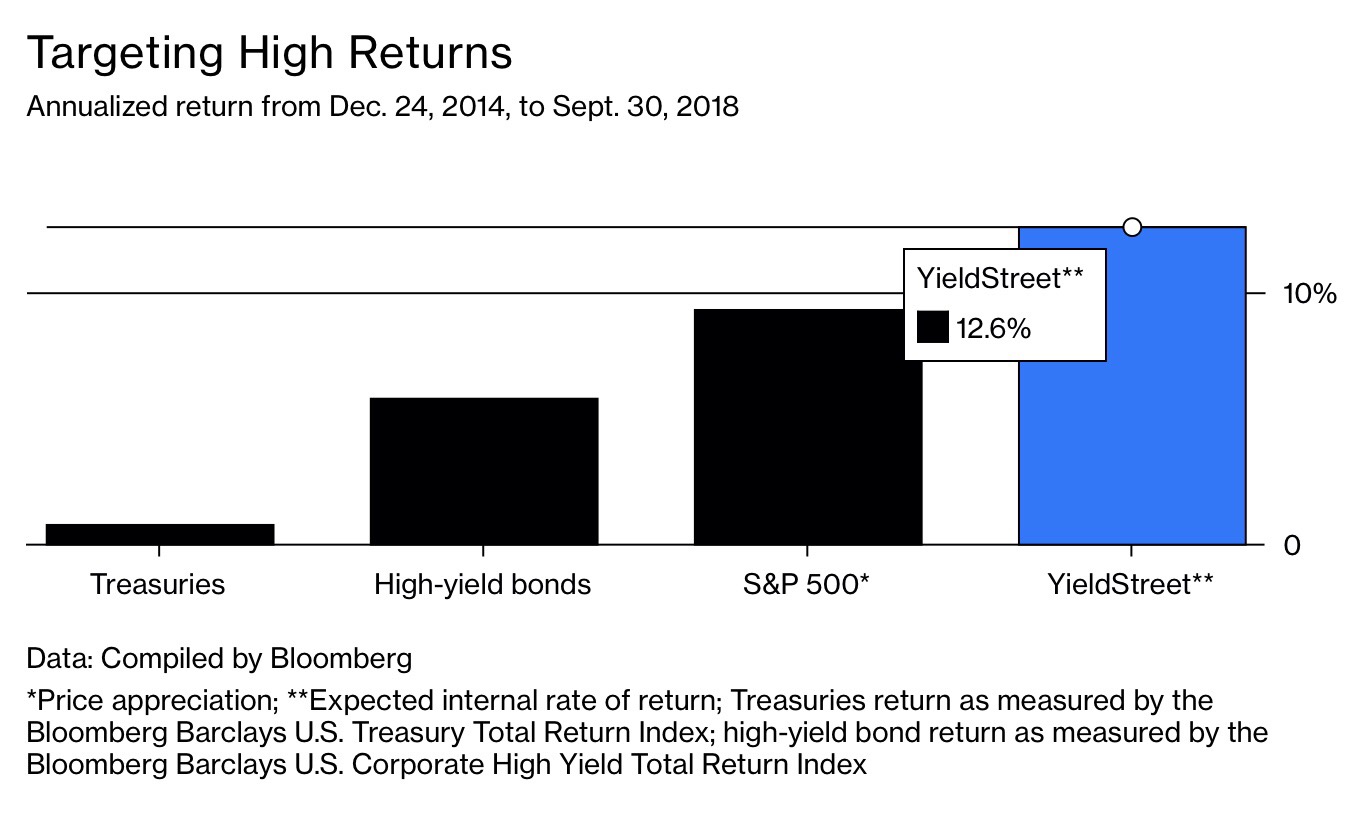

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

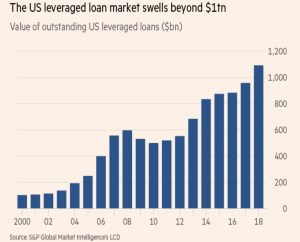

Le BDC sono sorte tuttavia principalmente in America, con la logica di andare a occupare uno spazio di mercato -quello dei “debiti a più alto rischio”- che è stato lasciato sostanzialmente libero dalle banche per tutti I motivi di cui sopra. I cosiddetti “leveraged loans” sono comparsi per tornare a far accedere al credito i soggetti piu marginali del mercato: magari quelli che hanno le migliori idee o le più acute competenze, ma sicuramente caratterizzati da scarsissima qualità del merito di credito e/o di patrimonio adeguato, oppure che intendono proporre operazioni estremamente rischiose per le quali i normali criteri di contabilizzazione del credito lascerebbero poco spazio alle banche ordinarie senza destare sospetti sulla loro affidabilità di lungo termine.

LA “PATATA BOLLENTE” DEI RISCHI SUL CREDITO PASSA DALLE BANCHE AI RISPARMIATORI

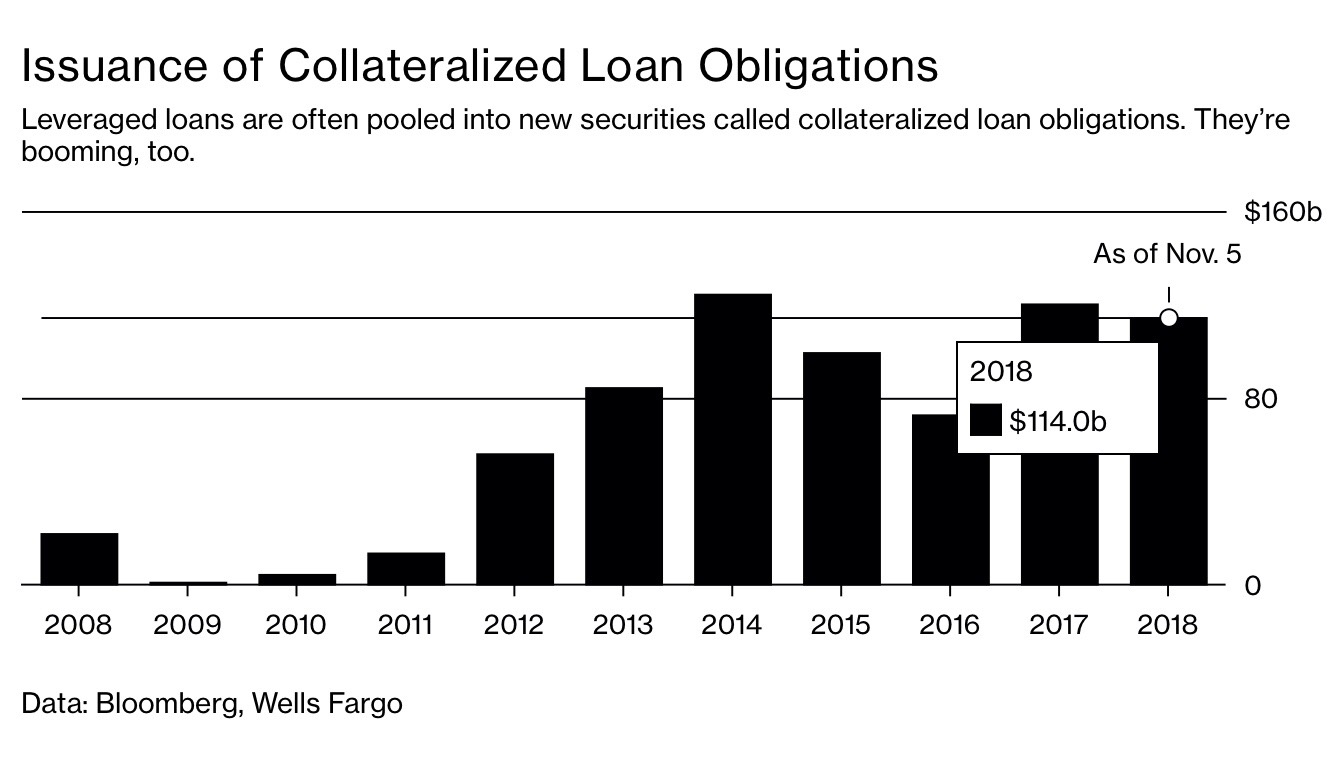

I leveraged loans hanno potuto godere inoltre dello sviluppo del mercato delle cartolarizzazioni, visto che le banche riescono con facilità a “impacchettare” queste obbligazioni e venderle a investitori del mercato dei capitali. In particolare c’è stata una notevole crescita delle collateralised loan obbligations (CLO). Le cartolarizzazioni c’erano anche prima della grande crisi, ovviamente. Ma a differenza di allora, quando i titoli che ne rivenivano circolavano all’interno del sistema bancario, adesso le nuove regole sono più restrittive e obbligano le banche a disfarsene per la maggior parte.

E qui viene il bello: la “fame di rendimenti positivi” che si è creata sul mercato dei capitali ha fatto crescere la domanda di prestiti “speculativi”, mentre l’ampliarsi del numero di acquisizioni e fusioni in tutto il mondo ne ha fatto lievitare anche l’offerta. Negli Stati Uniti, quasi il 40% delle emissioni di prestiti leveraged è ascrivibile a acquisizioni ristrutturazioni societarie come fusioni, acquisizioni e operazioni di leveraged buyout”, spiega la Bis. La cartolarizzazione dei crediti e la nuova regolamentazione imposta dalle banche centrali ha insomma fatto sì che la patata bollente dell’espansione del debito ad alto rischio sia stata passata dai bilanci delle banche ai fondi pensione, ai gestori di patrimoni e agli altri emittenti di titoli che finiscono in un modo o nell’altro nelle tasche dei risparmiatori.

CLAUSOLE TROPPO BLANDE

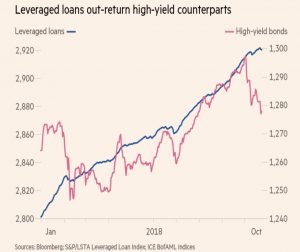

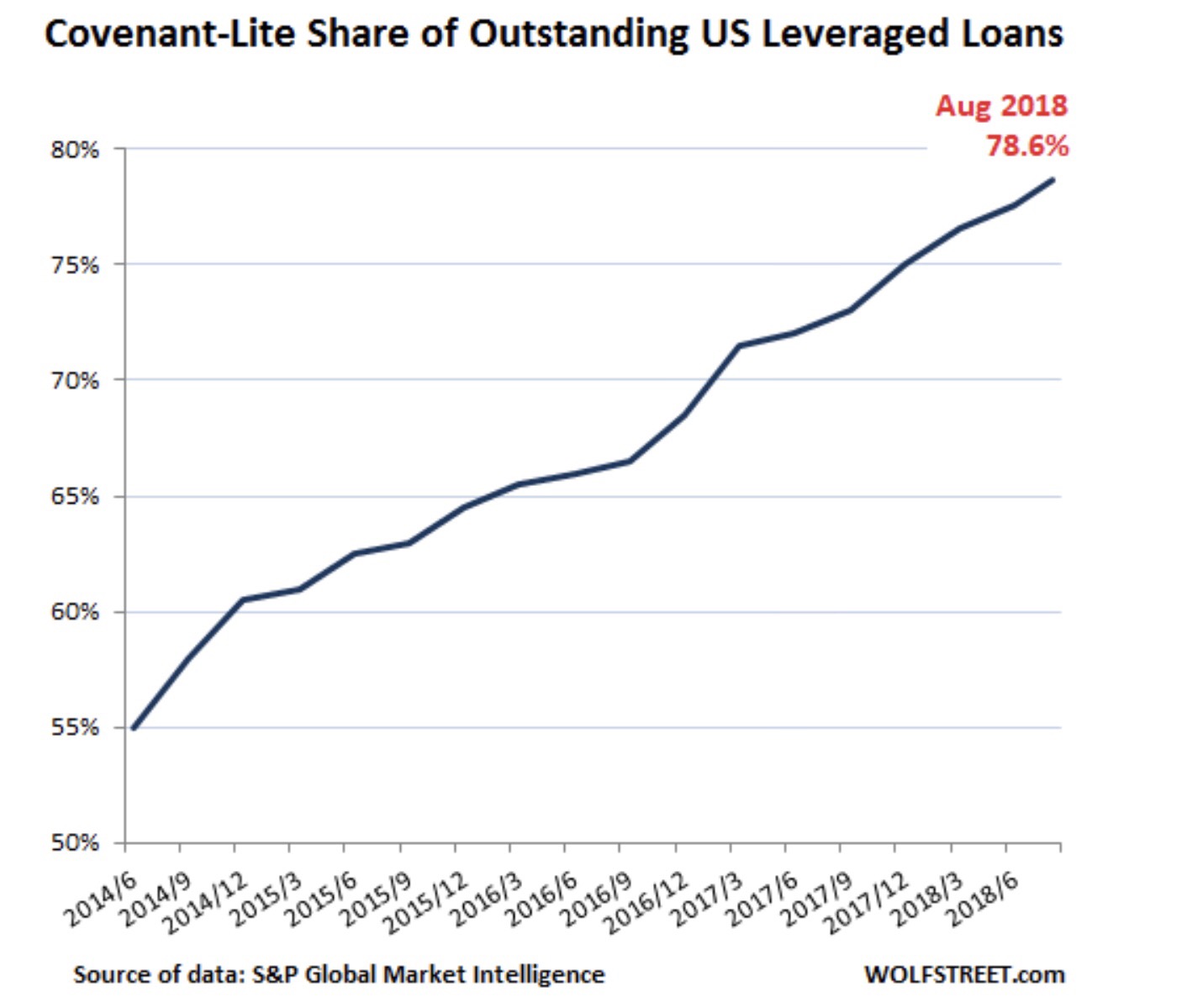

Purtroppo il fenomeno dell’espansione dei “leveraged loans” da un lato poggia su una domanda da parte dei sottoscrittori che, fino a poche settimane fa, non faceva che crescere, dall’altro lato si associa fortemente ad un rilassamento dei criteri di erogazione del credito che viene concesso: i sottoscrittori, pur di spuntare qualche decimale di rendimento in più, sono stati disposti ad accettare un minore protezione contro il deterioramento della capacità di rimborso dei debitori, allentando decisamente le clausole dei contratti. E questo spiega il notevole aumento dei prestiti cosiddetti “covenant-lite” che ha raggiunto il suo massimo a metà 2018.

Inoltre la forte domanda degli investitori per i prestiti leveraged ha favorito l’attività di rifinanziamento di quelli esistenti. Negli Stati Uniti, per esempio, il rifinanziamento di debiti pregressi rappresenta circa il 70% delle emissioni di titoli che vanno a finanziare i “leveraged loans”. Questa quota è cresciuta costantemente fino alla prima metà del 2018.

IL RISCHIO DI SCOPPIO DELLA BOLLA SPECULATIVA

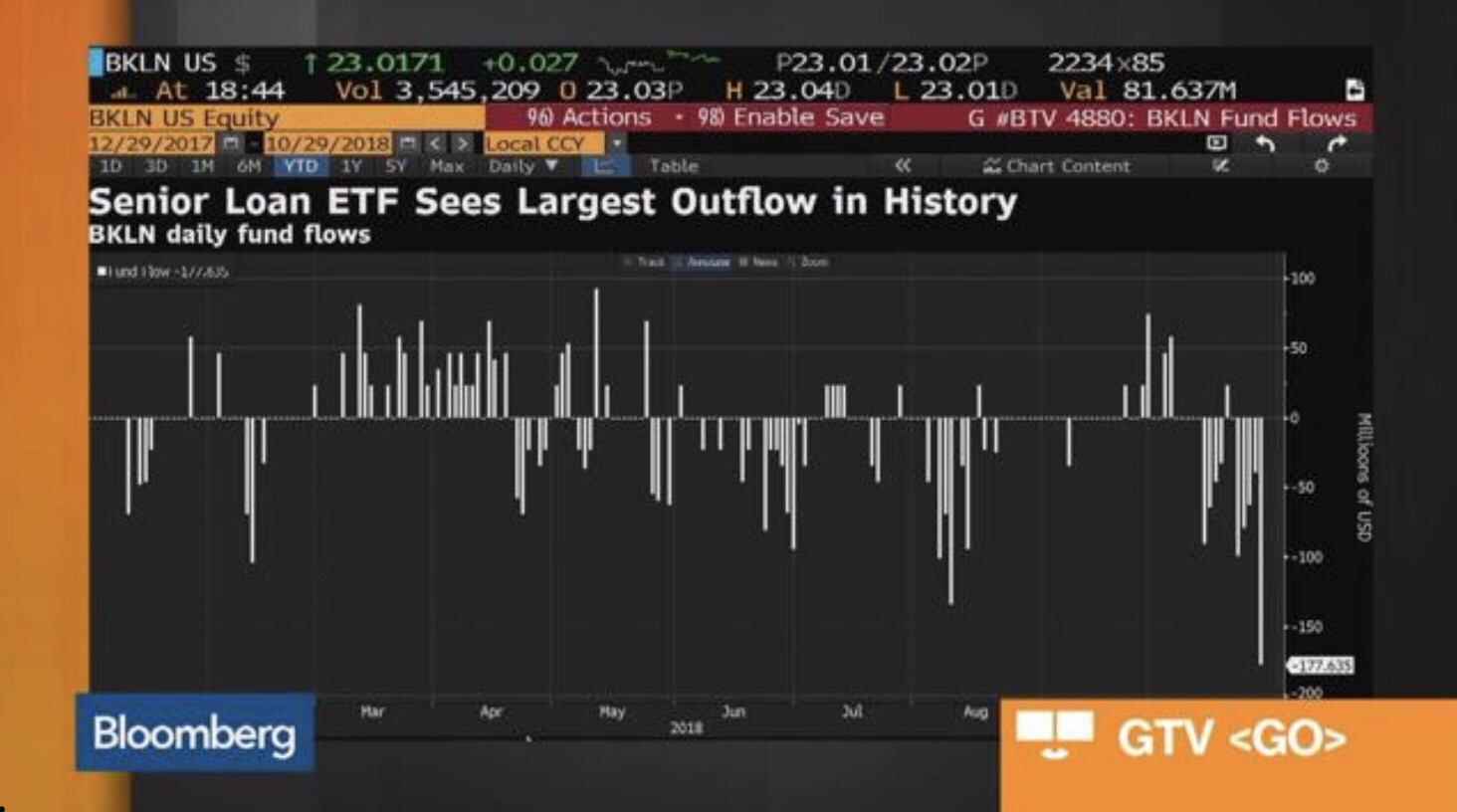

Il problema ovviamente per ora potrebbe essere destinato a rimanere sulla carta, dal momento che l’economia globale è ancora in espansione e il tasso di “default” dei prestiti ad alto rischio (i leveraged loans, appunto) in America è in crescita ma è pur sempre al 2,5%. Tutt’altra faccenda sarà quando l’economia inizierà seriamente a rallentare e il tasso di insolvenza crescerà (ovviamente in modo accelerato sui prestiti a più alto rischio). Ma la verità è peggiore: la maggior parte degli strumenti che alimentano di liquidità il sistema dei prestiti ad alto rischio è -almeno negli U.S.A.- data dagli ETF (Exchange Traded Funds), che stanno soffrendo nelle ultime settimane di una forte richiesta di rimborsi da parte dei sottoscrittori, trovandosi dunque costretti a vendere (anche in perdita) i titoli che avevano sottoscritto quando la marea andava in direzione opposta.

Stefano di Tommaso