IL FATTORE DI DISTURBO DELLA MANOVRA ECONOMICA

La tesi della maggioranza politica eletta pochi mesi fa in Parlamento è chiarissima: se le molti anni (dalla nomina di Monti) e fino a ieri l’aver aderito in toto alle indicazioni della Commissione Europea ha fatto dell’Italia il fanalino di coda dell’Unione, allora è evidente che bisogna andar in direzione ostinata e contraria: se con le tasse e l’austerità non siamo riusciti a ridurre il nominatore del rapporto “debito pubblico/prodotto interno lordo” (anzi il debito è solo aumentato) allora proviamo fare largo a misure espansive (sebbene le risorse per le medesime siano scarsissime) per riuscire ad incrementare il denominatore (il prodotto interno lordo). Ma c’è un elemento che il governo non aveva previsto…

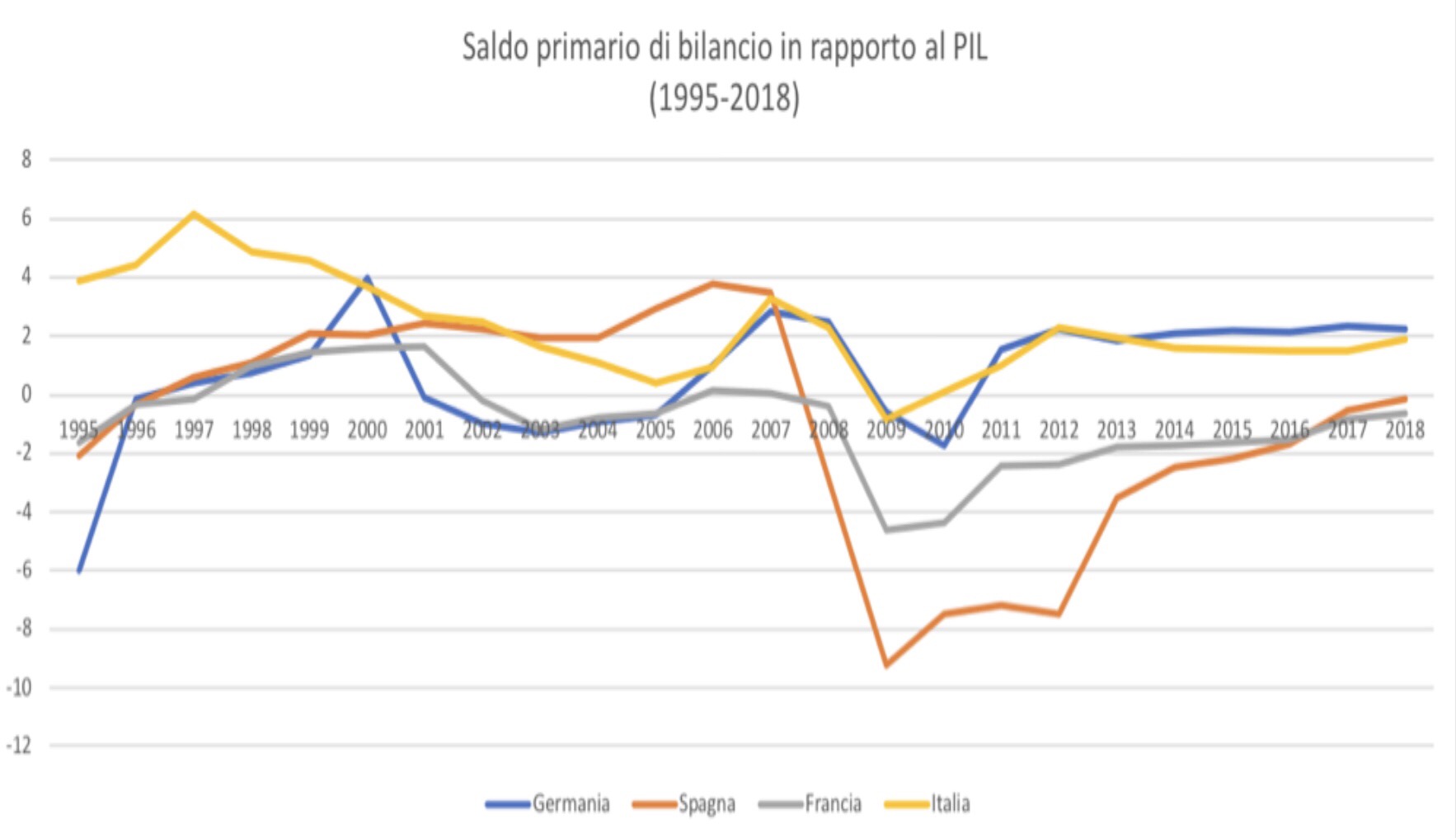

Il saldo di bilancio primario dei conti pubblici italiani, con l’eccezione del 2009 (l’arrivo della crisi globale), è stato in attivo per oltre 20 anni. Ciò significa che i governi hanno tassato gli italiani più di quanto hanno speso per consumi e investimenti. Ciò nonostante la spesa per interessi ha fatto crescere il debito.

LA FORMULA DELL’EQUILIBRIO

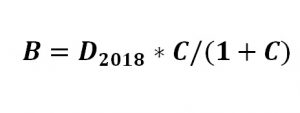

È formula nota agli studiosi di economia quella che esprime l’avanzo primario dei conti pubblici italiani come il rapporto (B come “balance”) tra il debito e il prodotto interno lordo (PIL) ragguagliato alla crescita marginale dell’economia al lordo dell’inflazione:

Nella nota di aggiornamento al DEF il rapporto Debito/Pil (D) nel 2018 è 130.9%. Il tasso di crescita nominale del PIL nel 2019 è previsto al 3,1% (di cui 1,5% dovuta all’inflazione e 1,6% alla crescita del prodotto). Quindi B=130,9*0,031/(1+0,031)=3,93%. Il 3,93% è molto maggiore del deficit fissato al 2,4%. Se anche la crescita reale del PIL dovesse scendere fino all’1% (considerata troppo bassa anche dalla “troika” delle istituzioni internazionali BCE, FMI e Commissione UE) e l’inflazione andasse all’1,6%, B sarebbe uguale a 2,7%, comunque ancora superiore al 2,4% e sufficiente a far scendere il Debito.

COSTI CERTI E RITORNI INCERTI, COLPA DELL’INESPERIENZA

Ovviamente, come è già successo con Donald Trump in America, la manovra espansiva può lasciare molti dubbi a causa del suo costo certo e del suo ritorno incerto. Il dibattito su dove agire per stimolare la crescita inoltre è causa di infinite discussioni e critiche. Ma -di massima- l’alternativa a tale scelta sembra pura fantasia.

Ci sono a dire il vero due importanti questioni che animano -correttamente- le critiche alla manovra: la prima è che non è stata annunciata e illustrata in modo intelligente, ma piuttosto è stata recepita da tutti i commentatori come uno schiaffo all’attuale classe dirigente della Commissione Europea. Il ministro Giovanni Tria in questo si è visto sorpassato in curva dai due vicepresidenti del consiglio, che ne hanno fatto una bandiera politica, probabilmente sbagliando. La seconda è la stima dell’inflazione prospettica, nonché quella della crescita attesa. Se le stime degli effetti della manovra risulteranno pesantemente errate, allora indubbiamente il debito pubblico italiano crescerà. Come peraltro è sempre successo fino ad oggi all’Italia dei governi precedenti e a quasi tutti gli altri stati membri dell’Unione. Ma a differenza di molti altri stati europei gli italiani sono grandi risparmiatori:

IL RUOLO DELLA BANCA CENTRALE EUROPEA

Possiamo perciò concludere che questi dubbi giustificano da soli gli allarmi circa l’insostenibilità del nostro debito pubblico? Probabilmente no. Per fare un esempio pratico, il Giappone convive da decenni con un debito pubblico pari a e volte e mezzo il prodotto interno lordo e, dopo anni di stagnazione, è arrivato Shinzo Abe con le sue politiche fiscali fortemente espansive riuscendo a far invertire rotta all’economia. Se vogliamo giocare a cercare le differenze, quella unica vera e sostanziale è l’autonomia monetaria del Giappone, che a noi manca. Se la Banca Centrale Europea adotterà una politica monetaria restrittiva indubbiamente avremo un problema in più nel rifinanziamento dei bond pubblici in scadenza e la mancanza di liquidità disponibile per gli operatori economici potrebbe compromettere seriamente le prospettive di crescita del Bel Paese.

La vera questione delle questioni sembra dunque risiedere nelle prospettive di permanenza dell’Italia nell’Unione (politica e monetaria) Europea. Secondo la JP MORGAN il verso rischio dell’Italexit è nullo e pertanto gli allarmi delle Agenzie di Rating sono fasulli e la salita dei rendimenti dei titoli italiani è un buon affare per chi ci investe adesso. Sarei pronto anch’io a scommetterci, anche perché sono in arrivo le elezioni europee e il clima politico può cambiare parecchio, ma c’è un altro fattore che scompiglia le possibili previsioni: il profondo cambiamento delle prospettive dei mercati finanziari a livello internazionale.

IL FATTORE ESOGENO: I MERCATI FINANZIARI INTERNAZIONALI

I mercati sono indubbiamente divenuti più nervosi negli ultimi giorni, e gli effetti di sono visti platealmente: Le borse valori sono scese parecchio e i titoli a reddito fisso incorporano rendimenti superiori, per la prima volta anche a quelli tipici dell’investimento azionario (che si situano storicamente sotto al 3%). La curva dei rendimenti americana si è del tutto appiattita e sono per questo motivo partite le speculazioni sul momento in cui la Federal Reserve americana riuscirà a innescare l’ennesima recessione a causa dell’atteggiamento troppo duro nei confronti dei tassi di interesse (oggetto del mio articolo: “SE I TASSI AMERICANI MINACCIANO I MERCATI FINANZIARI)

È chiaro che se la tendenza attuale dovesse proseguire la manovra economica italiana rimarrebbe spiazzata dal deflusso di capitali verso l’area dollaro e verso una minore propensione al rischio da parte degli investitori. Ci vuole dunque un po’ di “fattore C” nella ricetta della coalizione giallo-verde. E per adesso non se ne è visto…

Stefano di Tommaso