DIECI E NON PIÙ DIECI

Esattamente dieci anni fa esplodeva la crisi della Lehman Brothers, una delle più grandi banche d’affari americane e del pianeta e dava l’avvio alla peggiore crisi finanziaria degli ultimi ottant’anni. Ma dopo poco più di un anno di passione le borse da allora hanno ripreso a correre e sono ascese a toccare i massimi di sempre. Oggi, allo scadere di quel decennio nuove importanti avvisaglie di pericolo si stanno radunando nuovamente sui mercati finanziari di tutto il mondo e in particolare su Wall Street, che sino ad oggi si è laureata come la regina delle borse valori e che ha tenuto molto meglio delle altre le sue quotazioni. Ma, a ben vedere la scadenza dei 10 anni potrebbe rivelarsi caustica proprio per i titoli più performanti…

Quanto durerà la “bonanza” degl’investimenti azionari? Tutti sanno che l’eternità è riservata ad altri argomenti e che tutto ciò che va in alto prima o poi deve tornare in basso, ma sino ad oggi le borse hanno riservato agli investitori solo sorprese positive, anche quando sono cresciute parecchio. In questi giorni tuttavia in cui si ricorda uno dei momenti più drammatici dei mercati finanziari a memoria d’uomo sempre più investitori professionali iniziano a prendere precauzioni e a prepararsi al peggio, sebbene la prossima recessione non sia nemmeno in vista. In questo articolo cerchiamo di fare luce sulle prospettive dei mercati azionari all’arrivo di un autunno che potrebbe rivelarsi più “caldo” del previsto.

LA DIVERGENZA CRESCENTE TRA LE BORSE NEL MONDO

Cominciamo con un grafico particolarmente esplicativo della divergenza profonda che si è creata -a partire dalla primavera del 2018- tra le quotazioni di Wall Street e quelle di tutte le altre borse valori:

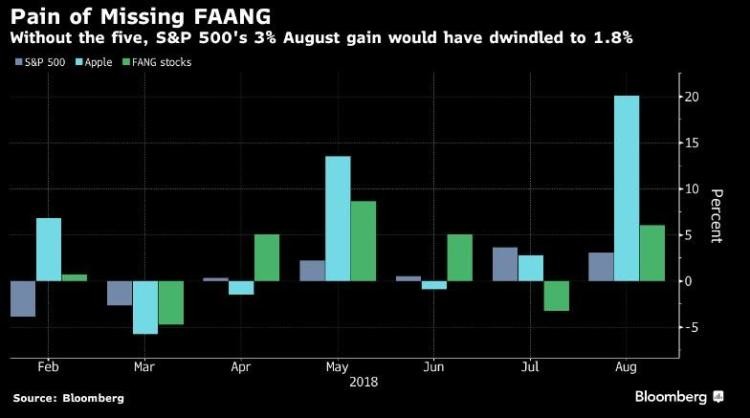

Il grafico è coerente con il fenomeno di rimpatrio dei capitali americani investiti in giro per il mondo e con il riaffermarsi del Dollaro quale moneta leader. Ma forse, per fare luce sulla situazione paradossale che stiamo vivendo, bisogna fare ancora un ragionamento, mettendo in relazione le strabilianti performance di Wall Street (rispetto al resto del mondo) viste nel grafico qui sopra, con quelle di un ristrettissimo numero di titoli super-tecnologici e super importanti per il listino, senza i quali la stessa Wall Street non sarebbe affatto stata la medesima:

Nel grafico qui riportato vietiamo infatti che buona parte della performance l’hanno fatta 5 aziende superstar: i cosiddetti titoli FAANGs (Facebook Amazon Apple Netflix e Google) e in particolare la stessa Apple, che ha praticamente sorretto il listino con le sue forze, arrivando per prima oltre la soglia fatidica di mille miliardi di dollari di capitalizzazione.

Bisogna peraltro ammettere che in questa follia euforica c’è forse anche del genio, dal momento che senza i FAANG probabilmente avremmo assistito ad una forte penalizzazione del listino americano che avrebbe a sua volta potuto scatenare un “sell-off” (fuga dalle borse) di proporzioni bibliche e che pertanto il medesimo è stato evitato.

Dunque buona parte delle altre borse valori e la stessa Wall Street -se si escludono quei cinque titoli “d’oro”- sta già oggi navigando a vista e comunque sotto ai livelli di inizio anno.

L’INVERSIONE DELLA CURVA DEI RENDIMENTI

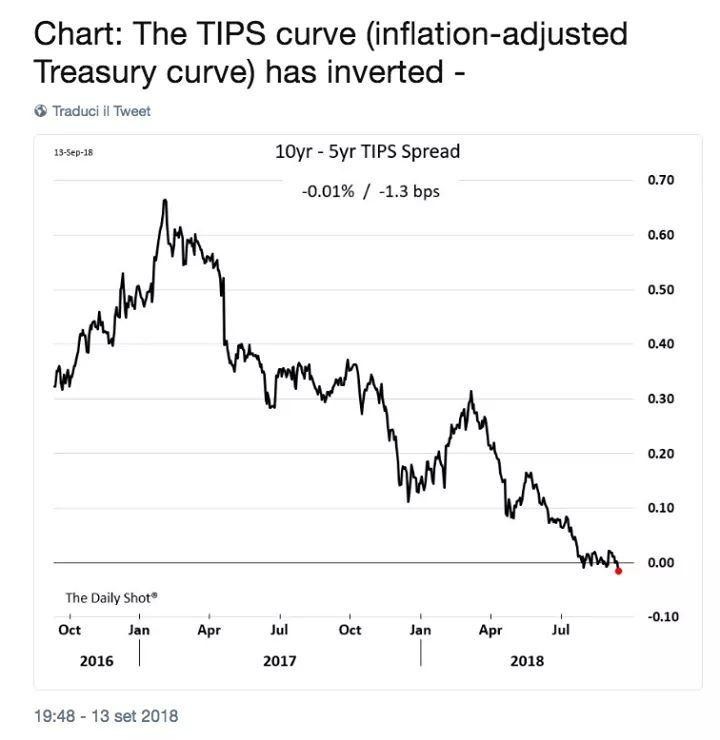

Ma proprio allo scadere dei dieci anni dall’ultima crisi finanziaria un altro importante campanello d’allarme ha iniziato a suonare: l’inversione della curva di rendimenti. Si veda nel grafico che segue l’evoluzione del differenziale tra i rendimenti dei titoli di stato americani con scadenza a 10 e a 5 anni: quando il primo frutta meno interessi del secondo ecco che qualcosa di innaturale sta succedendo.

Per chi è familiare con il concetto basterà solo dire che tutti concordano sul fatto che, quando accade, nel giro di un anno al massimo arriva la recessione, spesso indotta dalle manovre della stessa banca centrale americana. Per gli altri possiamo aggiungere che, dal momento che anche questa volta le attese sul rialzo dei tassi di interesse sono divenute più importanti nel breve che nel lungo termine (per il quale evidentemente gli operatori non si aspettano grandi variazioni), ecco che -a livello di rendimenti- il mercato preferisce comperare titoli di stato a 10 anni invece di quelli a 5 anni poiché nel breve termine la costanza degli incrementi nei tassi di interesse operata dalla Federal Reserve Bank of America ha solidificato la convinzione che questa continuerà a incrementarli ancora a lungo.

MA LA RECESSIONE E’ ALLE PORTE?

Quando dovrebbe manifestarsi allora la recessione? Difficile per chiunque rispondere ma indubbiamente il super-ciclo economico positivo (che dall’America si è esteso a praticamente tutto il resto del mondo) sembra giunto a durate record nella storia economica e da adesso in poi ogni momento potrebbe essere quello buono per la sua inversione.

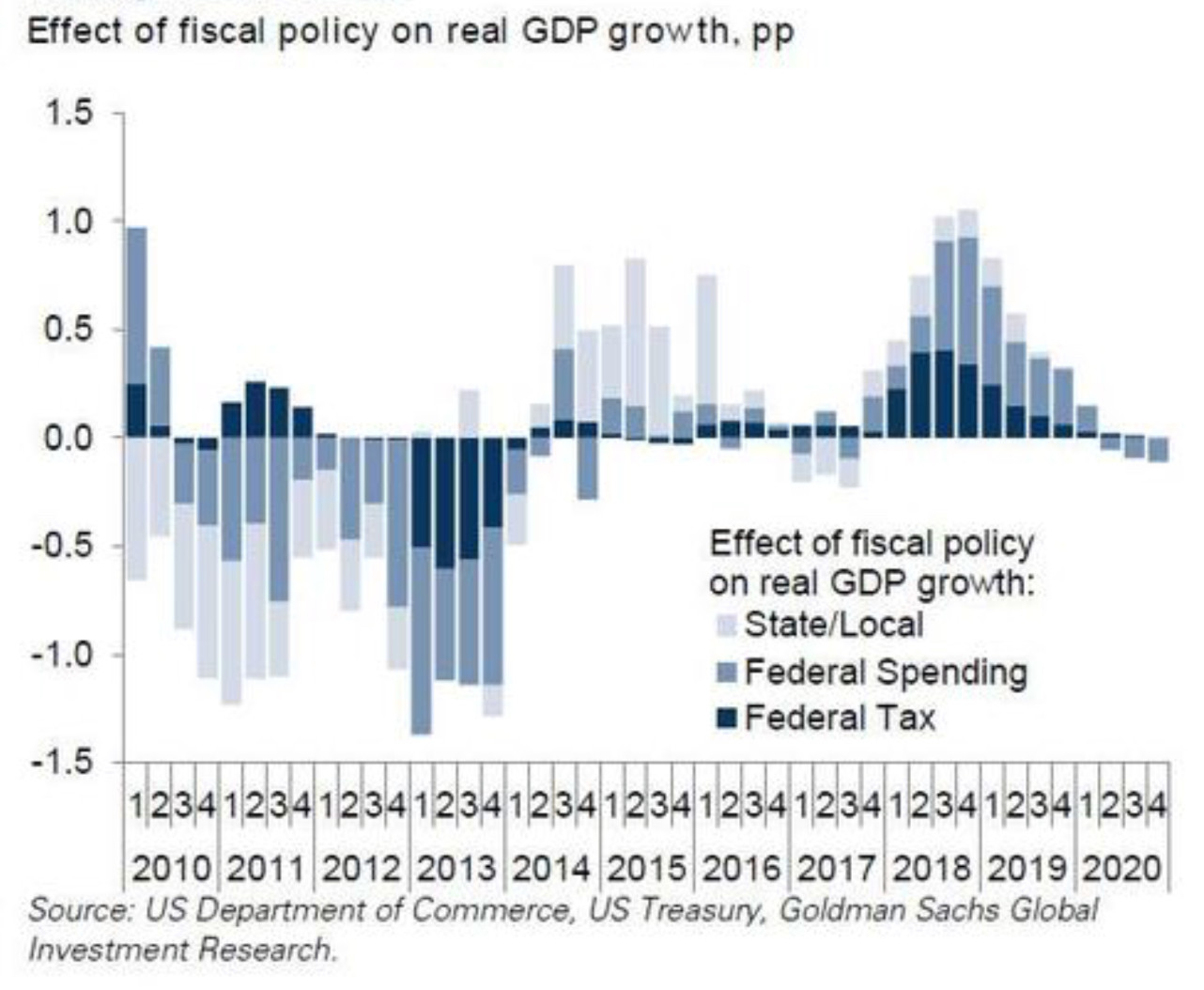

E’ stata forse la presidenza Trump che ha gettato scompiglio nelle attese degli economisti, con un forte rilancio tanto delle aspettative quanto dei profitti netti aziendali, dopo l’importante sconto fiscale operato meno di un anno fa ma annunciato quasi due anni fa (con la sua elezione) e la promessa di dare supporto a forti investimenti infrastrutturali. Dopo l’arrivo di Trump indubbiamente l’economia americana ha conosciuto un bel balzo in avanti, registrando livelli occupazionali record che non si vedono nemmeno in Cina (dove le paghe sono dieci volte più basse) e incrementi tanto nei redditi quanto nei consumi pro-capite. Le aspettative di recessione si sono dunque fortemente ridimensionate e anche i mercati finanziari ne hanno risentito positivamente. Ma l’economia americana è oggettivamente “drogata” dagli stimoli fiscali, arrivati per di più dopo anni di stimoli monetari. Quanto a lungo potrebbe continuare a correre se non ne arriveranno ancora di nuovi? Di seguito un grafico che mostra le attese degli effetti delle manovre in corso sull’economia:

LA FUGA IN SORDINA DEGLI INVESTITORI PROFESSIONALI

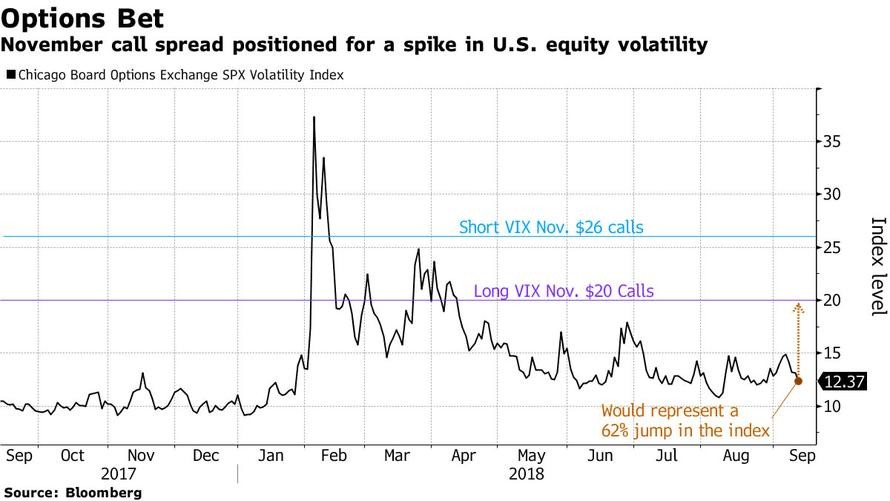

Volendo poi proseguire con i campanelli d’allarme, anche il comportamento dei grandi hedge-funds speculativi, per quanto solo parzialmente indicativi di una vera e propria tendenza, sono cambiati negli ultimi mesi: il grafico che segue infatti indica una forte attesa di incremento per il prossimo Novembre dell’indice della volatilità, in coincidenza con le “elezioni di medio termine” americane, le medesime che potrebbero segnare la riconquista del Congresso americano da parte dei democratici e, in quel caso, anche la fine della carriera politica del presidente Trump:

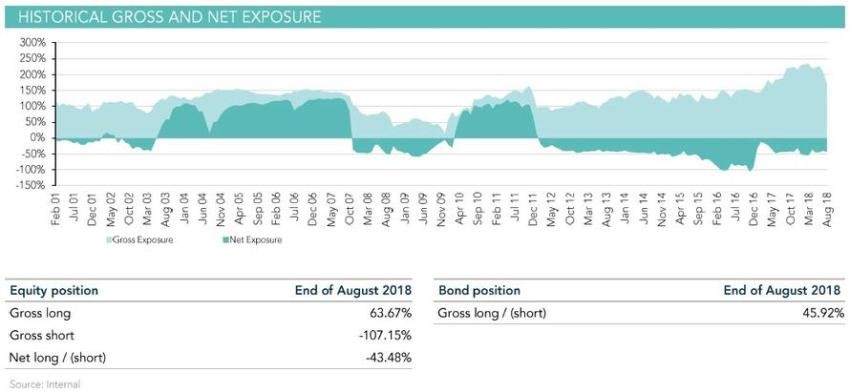

Ebbene i due grafici che seguono mostrano il fatto che i grandi investitori hanno iniziato a scommettere su un ribasso del listino già da alcuni mesi, incrementando nel contempo l’investimento sui titoli a reddito fisso (cosa che spiegherebbe il differenziale negativo sulle scadenze più lunghe visto poco sopra):

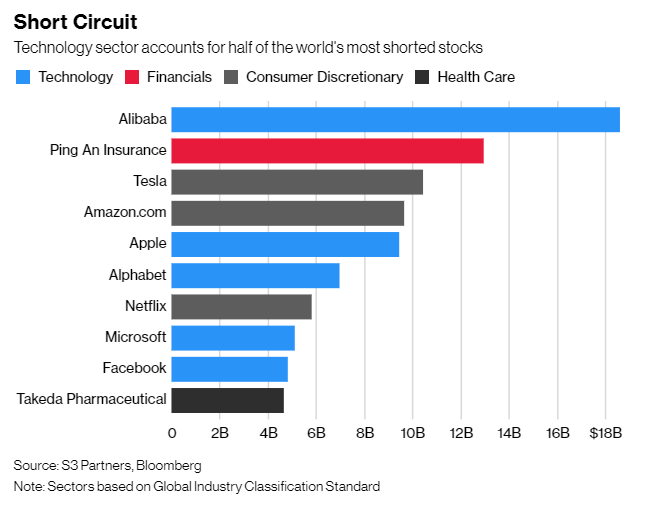

I RIBASSISTI SI CONCENTRANO SULLE STAR DEL LISTINO

Anche per quanto riguarda la selezione dei titoli su cui investire, l’incremento delle scommesse al ribasso sui FAANGs (e dintorni, come Microsoft, Alibaba e Tesla) mostra chiaramente che gli investitori professionali (i più attivi sul fronte delle scommesse al ribasso) sono pericolosamente pessimisti sugli unici colossi che hanno puntellato la tenuta del listino di Wall Street:

Potrebbe allora confermarsi l’oscura metafora con famosi “mille e non più mille” anni indicati da Gesù Cristo, con i dieci anni e non più altri dieci dei mercati finanziari? Non è detto, così come hanno avuto poca soddisfazione i fautori della fine del mondo, in qualsiasi epoca abbiano profetizzato.

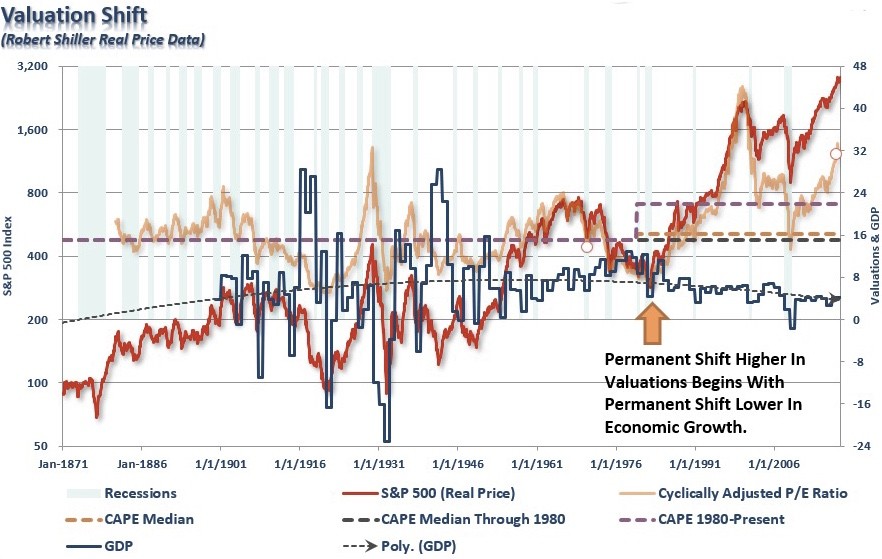

Certo però il numero di argomenti a favore di un deciso ridimensionamento delle valutazioni azionarie continua a crescere e chi ritiene, come mostrato nel grafico qui sotto riportato, che il mondo ha digerito un salto in alto permanente nella valutazione delle aziende, dovrebbe ricordarsi delle più basilari leggi della fisica, a partire da quella più cara a Isaac Newton: la legge di gravità!

Stefano di Tommaso