L’ITALIA ALLA PROVA DEL RATING

Il prodotto interno lordo (PIL) nazionale nel 2018 aumenterà “soltanto” dell’1,3%, ma soprattutto saranno i consumi a mostrare la crescita più lenta: +1%, la più bassa dal 2014. In soldoni scenderanno di 5 miliardi di Euro rispetto a quanto previsto, in controtendenza rispetto al resto d’Europa, dove la ripresa è più solida. A fine 2017 infatti i consumi segnavano aal’incirca +11% in Germania, +9% in Francia, +5% in Gran Bretagna rispetto al 2007, mentre in Italia erano sotto di quasi il 3% (€26 miliardi). E questo in assenza degli ancora possibili rincari dell’IVA (previsti dalle clausole di salvaguardia) che abbatterebbero in modo molto più deciso le prospettive per gli anni futuri incrementando il divario con il resto del continente.

L’INDAGINE DEL C.E.R. PER CONFESERCENTI

Il grido d’allarme proviene da Patrizia De Luise, Presidente di Confesercenti, per la quale il centro di ricerche CER ha pubblicato un’indagine macroeconomica impietosa. Senza una ripresa del mercato interno -prosegue la De Luise- le piccole e medie imprese italiane resteranno al palo, oberate da una tassazione media al 60% dei redditi e da un eccesso di burocrazia che pesa 22 inutili miliardi l’anno. Poi c’è la diminuzione del credito alle imprese, che solo l’anno scorso si è ristretto di 12 miliardi, mentre i tassi che salgono (a casa nostra piu che altrove per effetto del rialzo dello spread, arrivato a ridosso del +3% rispetto ai titoli tedeschi) contribuiscono ad annegare la competitività nazionale.

SERVIREBBE UN FORTE STIMOLO PER L’ECONOMIA

Dunque servirebbe un forte stimolo all’economia italiana, una riduzione della spesa improduttiva e un incentivo agli investimenti, ma per farlo lì per lì ci vogliono risorse pubbliche e invece le pressioni della Commissione Europea sul nuovo governo vanno esattamente nella direzione opposta: ridurre il deficit anziché incrementarlo (l’anno scorso quello di Gentiloni si era limitato allo 0,9% sul PIL). La negoziazione in corso tra il ministro Tria e il commissario europeo Moscovici (guarda caso un altro francese) verte perciò su un deficit dell’1,5% (circa 10 miliardi in più di spesa rispetto allo 0,9%) ma che è lontano dal 3% indicato come tetto massimo dal Patto di Stabilità sul bilancio europeo.

Ma per evitare lo scatto delle clausole di salvaguardia legate all’aumento dell’Iva sono necessari 12,4 miliardi, uno sforzo che vale 0,7 punti percentuali di deficit. I provvedimenti cardine del contratto di governo dovranno essere coperti con tagli alla spesa o con aumenti di entrata che, evidentemente, avrebbero un effetto depressivo sull’economia italiana.

Il ricatto morale è evidente: la Francia è rientrata sotto il tetto del 3% di disavanzo pubblico sul PIL soltanto l’anno scorso, ma il vero problema dell’Italia sono indubbiamente le prospettive: se l’economia non cresce il problema si avvita su sè stesso e il debito pubblico risulta insostenibile (come si può vedere dalle tabelle e grafici qui sotto riportati) e la Commissione Europea ne approfitta per mettere in difficoltà un governo che da altri punti di vista (immigrazione, BCE, eccetera) non ha perso occasione per fare polemiche.

IL CONFRONTO CON IL RESTO D’EUROPA

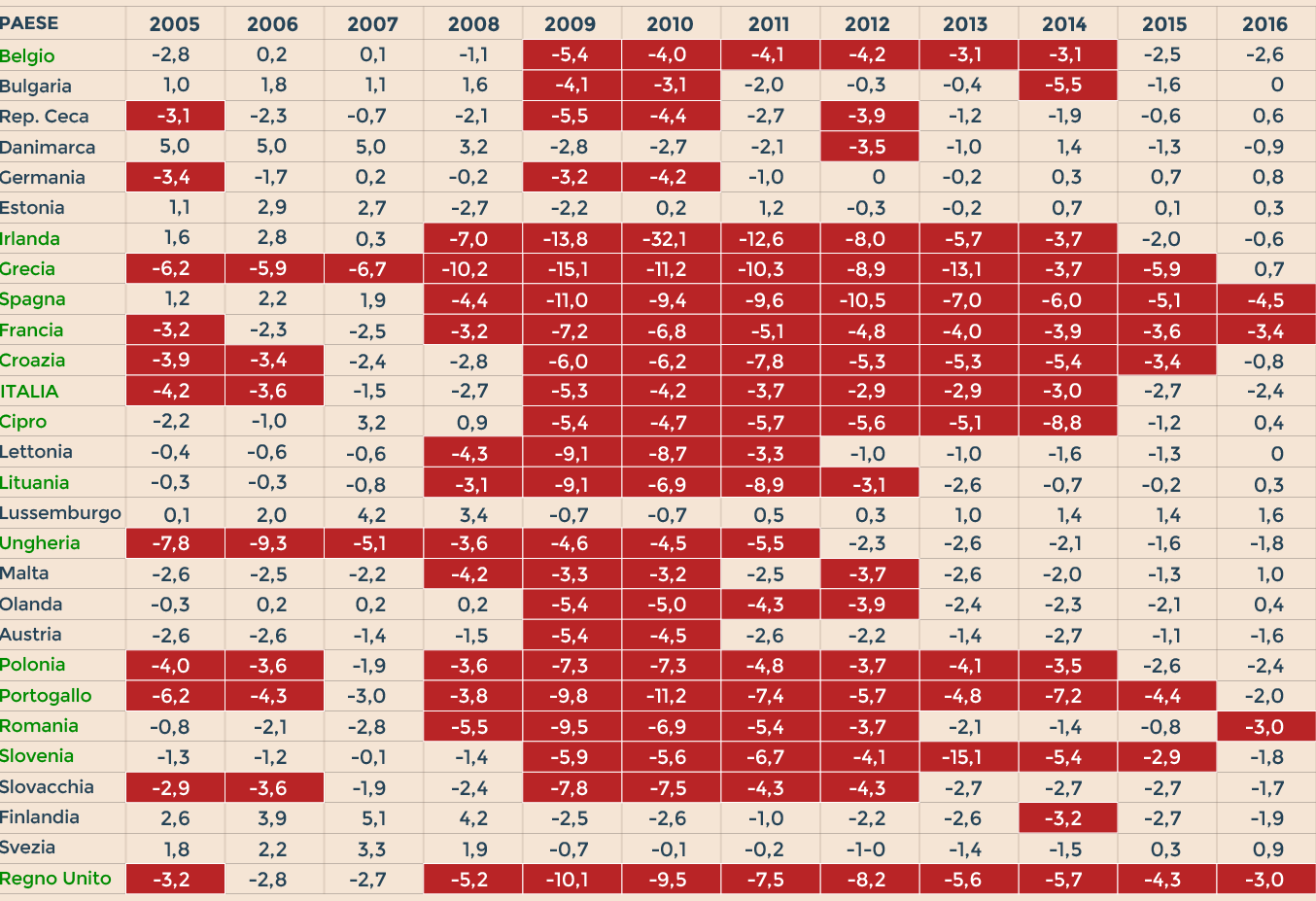

1) La storia recente dei deficit pubblici

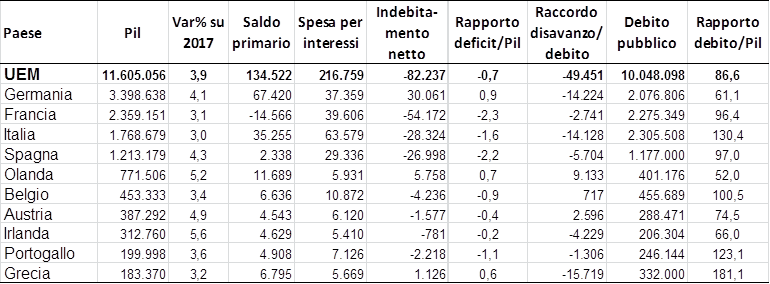

2) Le previsioni delle principali voci macro-economiche per il 2018

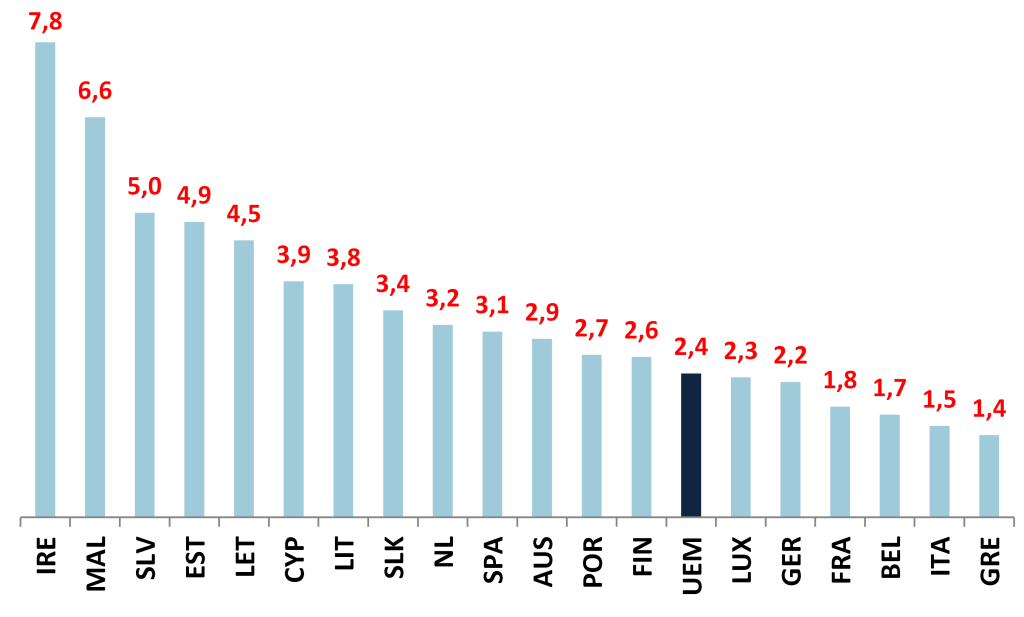

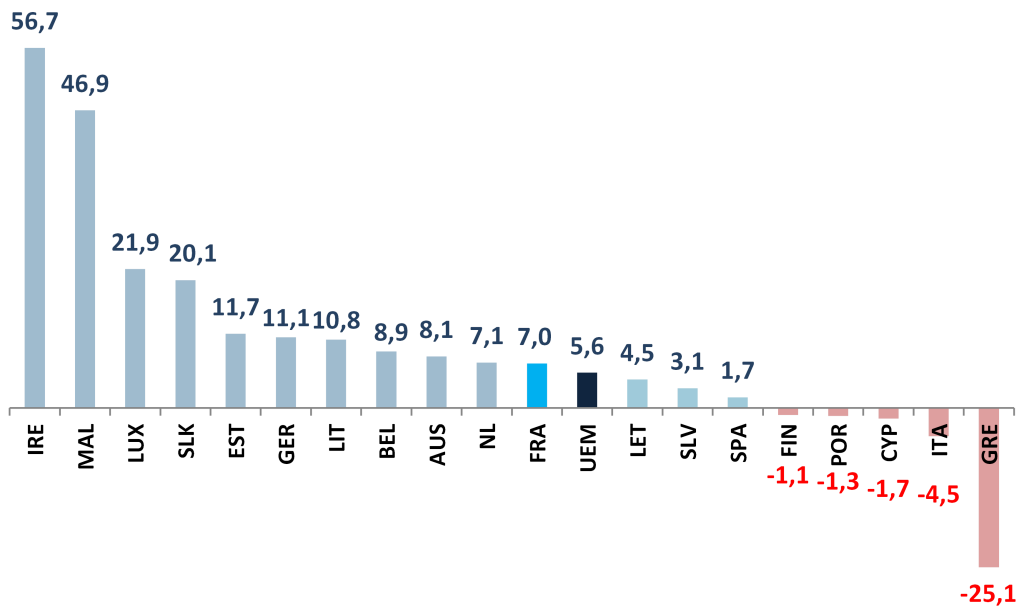

3) La crescita del PIL in Europa nel 2017(primo grafico) e negli ultimi 10 anni(secondo)

IL RICATTO DEL RATING

Il vero punto di caduta però ancora una volta potrebbero determinarlo le Agenzie di Rating (quelle società “indipendenti” che valutano il merito di credito della nazione). Pochi giorni fa la prima di queste, in scadenza di revisione del nostro punteggio, la Fitch, non ha tagliato il suo giudizio sul debito sovrano dell’Italia (l’Italia merita ancora un punteggio BBB) sebbene abbia rivisto l’outlook (la prospettiva) facendo sapere che d’ora in poi le azioni del governo saranno sotto stretta osservazione.

Ora si dovranno attendere i pareri di S&P’s e Moody’s. Ed è chiaro che la differenza la farà il Documento programmatico di Economia e Finanza (DEF), in febbrile lavorazione in questi giorni. Se sarà innovativo, pragmatico, costruttivo e prudente forseagmatico, costruttivo e prudente forse riuscirà a convincerle della bontà dei programmi del nuovo esecutivo. Ma molti vedono nel potere discrezionale delle agenzie di rating la “pistola puntata” dei poteri forti nei confronti di un esecutivo che ne denuncia le nefandezze. Dunque certi risultati potrebbero giungere “a prescindere” dall’effettiva capacità di chi governa il Paese.

Fitch, che ipotizza nuove elezioni politiche nel corso del 2019, vede una tendenza dell’Italia a concedersi ulteriori politiche di spesa “che renderà il già elevato debito più esposto rispetto a potenziali shock” arrivando a prefigurare l’uscita del nostro Paese dall’Unione Europea . Fitch stima perciò nel 2018 un deficit che arriva all’1,8% del Pil (più alto di 0,3 punti rispetto alle stime) e al 2,2% del Pil nel 2019.

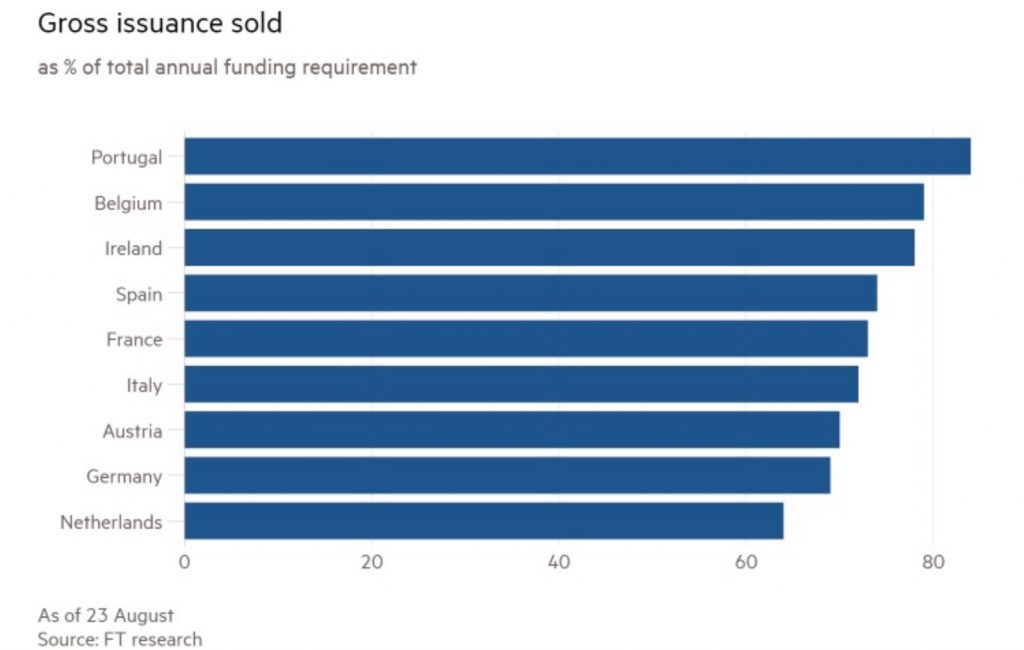

L’APPETIBILITÀ DEI TITOLI DI STATO

Dunque il vero sorvegliato speciale è il rapporto del deficit di bilancio con il prodotto interno lordo. L’aspettativa di vedere in crescita di quest’ultimo e, di conseguenza, la qualità della spesa pubblica (se essa sarà rivolta ad investimenti produttivi, per esempio a stimolare quelli infrastrutturali piuttosto che a mero assistenzialismo, cioè vecchia maniera) è essenziale per giudicare la sostenibilità del debito pubblico italiano, cioè l’appetibilità delle nuove emissioni di titoli di stato.

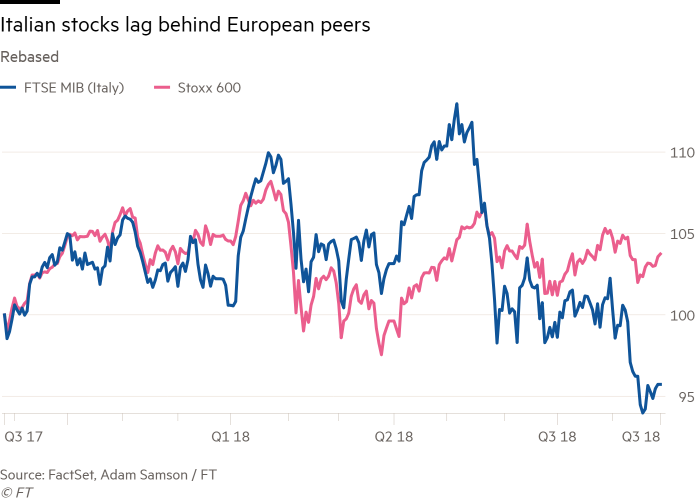

E LA BORSA NE RISENTE

Dopo che in primavera è stato pubblicato il programma di governo, tra i detentori di Bot e Btp è aumentato il peso delle banche italiane (da 345 a 373 miliardi nel mese di maggio) e delle istituzioni finanziare italiane (da 422 a 445 miliardi), mentre è diminuita l’esposizione di investitori esteri (da 722 a 699 miliardi) e di altri residenti italiani (da 95 a 80 miliardi). È chiaro tuttavia che se la tendenza dovesse proseguire sarebbero i rating di queste ultime a rischio. E poiché molte di esse sono quotate in borsa, non è un caso che le loro quotazioni scendano e, con esse, l’intero listino.

Una buona occasione per comperare titoli mediamente sottovalutati a causa della disaffezione verso il listino di Milano, oppure un primo segnale d’attenzione per ciò che può succedere a breve all’Italia se un’altra bufera finanziaria si abbatterà sulla credibilità del nostro fragile bilancio pubblico.

Stefano di Tommaso