ANCORA UN TRANQUILLO AGOSTO DI PAURA

I mercati finanziari sono rimasti (quasi) calmi in tutta la prima metà del 2018. Un anno un po’ speciale dal punto di vista geopolitico perché è con il suo arrivo che Trump si è sperticato nell’instaurazione forzosa di una sorta di “nuovo ordine mondiale” nei rapporti dell’America con gli Emirati del Golfo Persico, la Turchia, la Siria, la Germania, la Cina, la Corea del Nord, la Russia e persino con l’Italia del nuovo corso.

Il 2018 è stato anche l’anno in cui il macchiavellico presidente americano sul fronte interno vede i risultati (positivi) della coraggiosa riduzione delle tasse, ma sul fronte esterno con altrettanto coraggio ha scatenato una ventata senza precedenti di nuove tariffe doganali e di conseguenti nuovi accordi commerciali globali (come quello appena stretto con l’Unione Europea), oltre che aver decretato il sostanziale abbandono di numerosi organismi sovranazionali per far posto ad accordi bilaterali e persino la rinegoziazione (poco spontanea) degli accordi NAFTA.

L’intenzione di Trump sembra quella (positiva) di voler costringere tutti a riequilibrare la bilancia commerciale con gli USA, ma per ora ha ottenuto risultati (parziali) quasi solo con l’Unione Europea e con il Messico, mentre sembra molto più difficile riuscire a piegare la Cina e il Canadain tal senso. Nel frattempo i mercati finanziari soffrono dell’incertezza che ne deriva per le sorti della crescita economica globale.

IL PANORAMA GEOPOLITICO

Un anno un po’ speciale il 2018 anche per la continuazione del ciclo economico positivo globale, la ri-crescita dei tassi di interesse e dei profitti aziendali, l’avvento delle prime applicazioni dell’intelligenza artificiale, la risalita dei prezzi di gas e petrolio e, ciò nonostante, il mantenimento dell’inflazione mondiale alla soglia di guardia del 2% sono tutte ottime notizie che fanno pensare che siamo all’interno di un super-ciclo economico che non ha ancora finito di stupirci.

Anche in Italia quest’anno 2018 potrà rimanere tra quelli memorabili perché si è instaurato un governo nuovo, molto criticato dai media ma assai meno dai cittadini, molto meno propenso ad accettare ricatti e lusinghe dell’Unione Europea (in particolare sull’immigrazione selvaggia dal continente africano) e molto più favorevole all’America di Trump come alla Russia di Putin. Certo però che il rischio-incertezza che la nuova coalizione genera sui mercati rischia di far ricadere l’Italia in una nuova “trappola del debito” !

Nemmeno per la Cina l’anno si è aperto all’insegna della tranquillità: con l’arrivo del 2018 il nuovo presidente Xi Jinping ha inaugurato di fatto un nuovo corso, molto più farcito di propaganda di quelli precedenti, nel quale per controbilanciare le tirate di giacchetta americane la banca centrale cinese ha ripreso a stampare denaro e a svalutare lo Yuan. Ma il rischio che l’economia cinese imploda sotto un eccesso di debito spaventa gli investitori che vorrebbero investire sulle imprese di quel paese.

Nemmeno per la Cina l’anno si è aperto all’insegna della tranquillità: con l’arrivo del 2018 il nuovo presidente Xi Jinping ha inaugurato di fatto un nuovo corso, molto più farcito di propaganda di quelli precedenti, nel quale per controbilanciare le tirate di giacchetta americane la banca centrale cinese ha ripreso a stampare denaro e a svalutare lo Yuan. Ma il rischio che l’economia cinese imploda sotto un eccesso di debito spaventa gli investitori che vorrebbero investire sulle imprese di quel paese.

Adesso poi è arrivata la doccia fredda del Fondo Monetario Internazionale che (finalmente) bacchetta la Germania per una condotta economica che qualche decennio addietro si sarebbe potuta definire “crumira”: troppa austerità imposta a casa propria e in Europa, eccessivo surplus commerciale e troppa asimmetria tra le dichiarazioni e i fatti. L’ironia è che nel farlo il FMI è arrivato a dare ragione a Trump, per altri versi quasi sempre su posizioni opposte!

LA LIQUIDITÀ DEI MERCATI E LA “BOLLA” SPECULATIVA

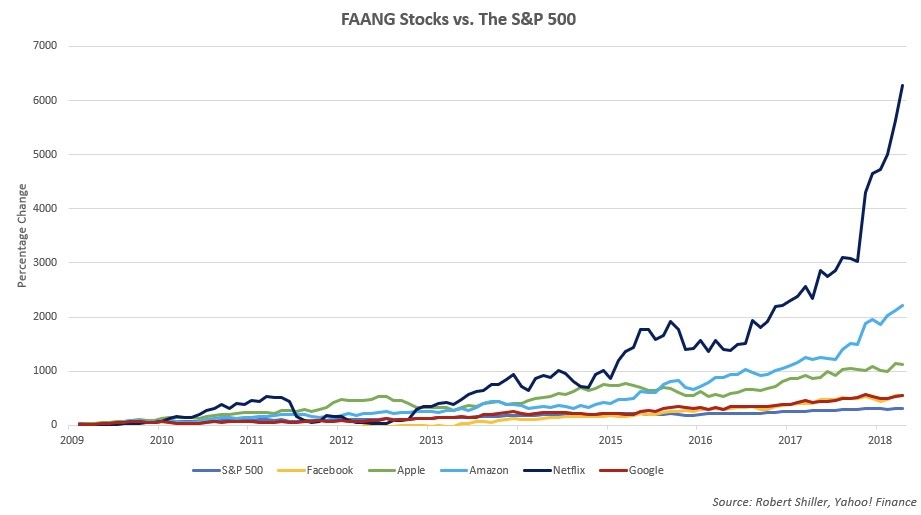

Ma soprattutto sta arrivando (forse) il momento della verità a proposito della liquidità sui mercati finanziari globali: le borse europee sono in flessione come pure quelle asiatiche, mentre quasi solo Wall Street “tiene” ma a ben vedere i soli titoli che sono rimasti sulla cresta dell’onda sono ancora una volta i più grandi tra quelli “tecnologici”. La nuova sigla che li identifica è addirittura divenuta “MAGA” (Microsoft, Apple, Google, Amazon) invece della precedente “FAANG” (ovvero Facebook Apple, Amazon, Netflix e Google).

E fino a quando la crescita di un listino azionario con migliaia di titoli quotati è sostenibile sulla sola base di quattro di essi? La Federal Reserve americana promette di continuare a far crescere i tassi anche perché considera le borse ancora sopravvalutate e non vedrebbe male una loro correzione estiva. Uno scenario non positivo dunque, sebbene nemmeno da panico.

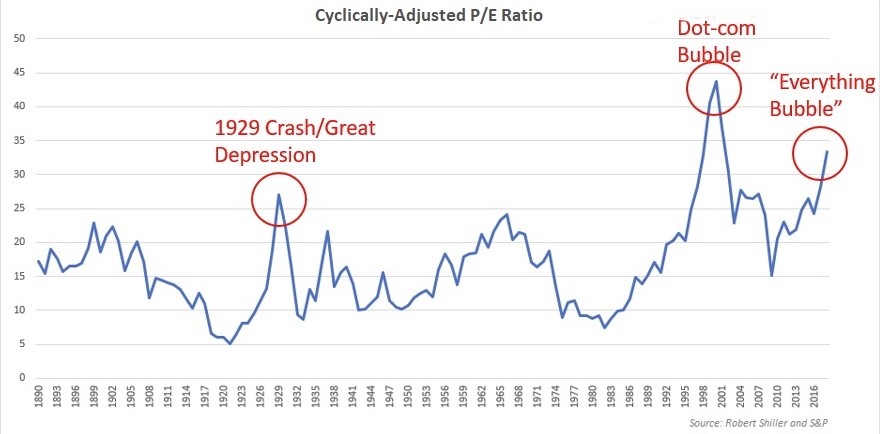

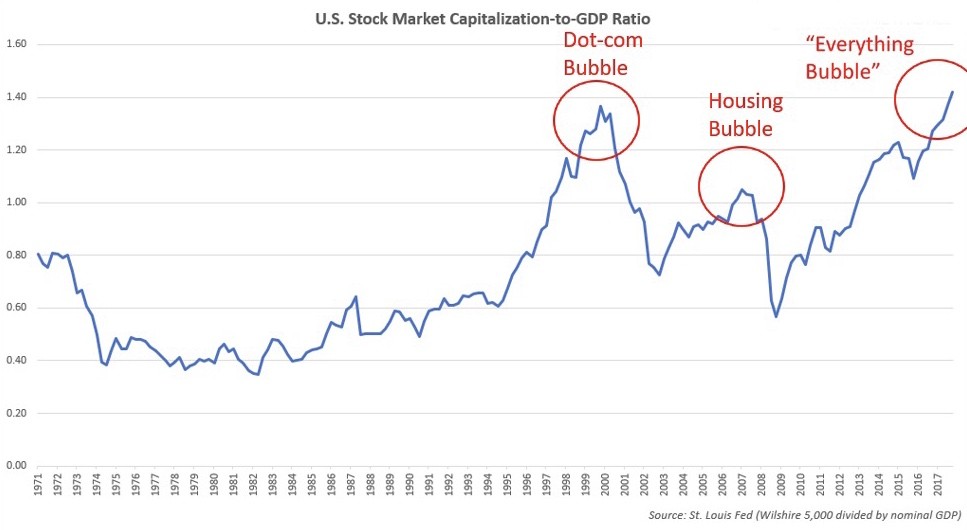

D’altra parte di motivi per affermare che i mercati finanziari sono ancora in piena bolla speculativa ne abbiamo a bizzeffe, basta voler scegliere l’indicatore piu idoneo: dall’eccesso di rialzo (+300%) che possiamo registrare sull’indice Standard&Poor 500 all’indice CAPE (Cyclically adjusted Price/Earnings Ratio), fino all’eccesso di capitalizzazione dei titoli quotati rispetto al prodotto interno lordo (americano) e all’eccesso di valore espresso dalle blue-chips tecnologiche (i MAGA, appunto) rispetto al resto del listino azionario. Di seguito qualche grafico che lo dimostra:

NON SOLO TIMORI PERÒ

Peraltro a riequilibrare la bilancia delle aspettative verso l’alto c’è il fatto che “The Donald” attende con impazienza di trovare uno spazio di mediazione con la nuova Cina, quella risoluta sì di Xi Jinping, ma non così stupida da farne solo una questione di principio portando avanti la guerra dei dazi che inevitabilmente danneggia il suo Paese.

Basterebbe uno spiraglio in tal senso per risollevare le attese sui titoli industriali americani (ma anche europei) che sino ad oggi hanno subìto le tariffe imposte agli scambi internazionali riducendo i margini. Dal momento che il tavolo negoziale con la Cina di Xi Jinping è segreto ma è già aperto, non è escluso che questo spiraglio arrivi presto, cioè durante l’estate.

E poiché l’economia americana “tira” piu del previsto e può fare da traino anche al resto del mondo, l’eventuale fumata bianca nelle relazioni USA-Cina potrebbe addirittura catalizzare un inatteso rialzo estivo. Se così fosse anche le Borse di Londra e di Tokio ne risentirebbero positivamente e probabilmente si arresterebbe l’emorragia valutaria cinese.

E poiché l’economia americana “tira” piu del previsto e può fare da traino anche al resto del mondo, l’eventuale fumata bianca nelle relazioni USA-Cina potrebbe addirittura catalizzare un inatteso rialzo estivo. Se così fosse anche le Borse di Londra e di Tokio ne risentirebbero positivamente e probabilmente si arresterebbe l’emorragia valutaria cinese.

Quanto a noi Europei probabilmente dovremo rassegnarci a convivere con una sempre maggiore polarizzazione dell’industria e della finanza europee sul loro naturale polo di attrazione che è la Germania, lasciando alle borse periferiche dell’Unione un ruolo sempre più marginale, e forse anche meno positivo.

D’altra parte solo in autunno si inizierà a capire se l’Euro-zona subirà finalmente un‘accelerazione nel processo di convergenza fiscale e bancaria dei singoli Stati nazionali (nel qual caso è possibile che anche le borse finiscano per convergere in una sola) o viceversa incrementerà le spinte centrifughe alimentando i nazionalismi e le autonomie.

COSA SUCCEDERÀ

La pausa ferragostana può dunque portare qualche spavento (e il rischio di nuovi “sell-off”) sui mercati borsistici soprattutto in funzione delle aspettative riguardanti eventuali segnali di stanchezza dell’economia reale (la fine del ciclo economico o una crisi importante del commercio globale) ma poiché gli strumenti “meteorologici” degli analisti finanziari non riescono a fare previsioni oltre l’orizsi te di qualche giorno, è almeno altrettanto probabile che invece possa scorrere tranquilla.

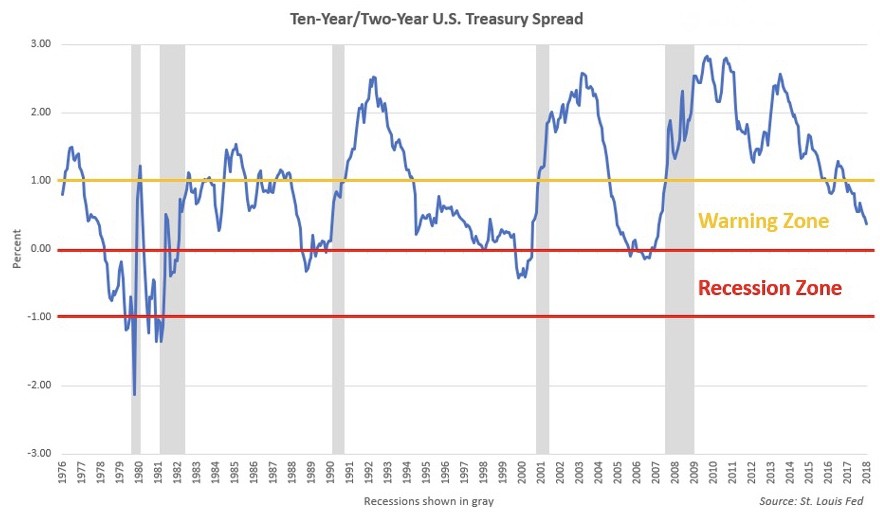

I movimenti tellurici profondi che possono portare futuri sconvolgimenti magari oggi in profondità procedono ugualmente, ma possono altresì arrivare a manifestare in superficie i loro effetti anche solo dopo un bel po’ di tempo, con l’inversione della curva dei tassi d’interesse (notoriamente premonitrice di una recessione), o l‘escalation imprevista dell’inflazione o ancora con un eccesso di rialzo del costo delle materie prime.

E’ solo questione di tempo, ma non sappiamo di quanto.

Le incertezze però inevitabilmente incombono su una pausa estiva che il mondo occidentale vive in modo difforme: da una parte l’America che per il momento vede (fin troppo) tutto rosa, dall’altra parte il resto del mondo, (sin troppo) preoccupato delle conseguenze delle minacce americane.

Stefano di Tommaso